Исследование доходности акций нефтегазовых компаний с помощью многофакторных моделей

Автор: Марков Б.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 3-2 (109), 2024 года.

Бесплатный доступ

В данной статье проводится исследование динамики доходностей акций ключевых компаний российского нефтегазового сектора, включая ПАО «НОВАТЭК». Исследование основывается на построении таблицы корреляции и проведении множественного регрессионного анализа, в частности, с помощью модели Кархарта и с помощью многофакторных моделей на основе модели Фама-Френч. Анализ начинается с изучения влияния 1, 4 и 8 факторов модели на доходность акций. После первоначального анализа выбираются значимые факторы, к которым добавляются макроэкономические показатели, такие как динамика цен на газ, нефть, обменный курс и индексы S&P 500 и MSCI, для дальнейшего анализа. Исследование проведено на основе ежемесячных данных за период с января 2010 года по декабрь 2021 года (до СВО). Исследование позволяет определить, как изменение доходности акций объясняется выбранными факторными моделями, и выявляет факторы, имеющие статистически достоверную корреляцию с доходностью акций. В частности, для компании НОВАТЭК выявлена значимая взаимосвязь с рыночным фактором (RMRF) и индексом MSCI. Полученные результаты представляют значительный интерес для анализа и прогнозирования динамики фондового рынка в нефтегазовом секторе России.

Доходность акций, модель кархарта, многофакторные модели, факторы для прогнозирования доходности, множественная регрессия, корреляционный анализ

Короткий адрес: https://sciup.org/170203051

IDR: 170203051 | DOI: 10.24412/2411-0450-2024-3-2-10-21

Текст научной статьи Исследование доходности акций нефтегазовых компаний с помощью многофакторных моделей

В современном экономическом пространстве динамика цен на акции компаний, особенно в нефтегазовой отрасли, является ключевым показателем, отражающим как состояние отдельной компании, так и общее состояние экономики. Российский фондовый рынок, характеризующийся своей уникальностью и особенностями, зачастую демонстрирует динамику, которую трудно объяснить стандартными рыночными механизмами. Это актуализирует необходимость глубокого анализа факторов, влияющих на стоимость акций нефтегазовых компаний. Нефтегазовая отрасль России играет важную роль в экономике страны, и понимание динамики стоимости компаний этой отрасли имеет стратегическое значение для государства.

Анализ литературы и существующих исследований показал, что тема доходности и стоимости акций нефтегазовых компаний, а также факторов, на них влияющих, требует более глубокого изучения.

Аналитические данные по нефтегазовому сектору российского фондового рынка указывают на долгосрочный положительный тренд и ожидаемый рост стоимости акций.

В работе [2] отмечается, что российский фондовый рынок существенно изменился структурно за период 1995-2005 гг., и с 2005 года рынок в большей степени зависит от макроэкономических факторов, а не «от политических факторов и скандалов в сфере корпоративного управления». В качестве основных влияющих факторов авторы отмечают цену на нефть, денежную ликвидность и котировки индексов мировых фондовых рынков. Авторы связывают этот системный сдвиг с усилением интеграции России в международную экономику в те года на фоне роста цен на нефть и притока зарубежных инвестиций.

В статье [3] описывается применение пятифакторной модели ценообразования к выборке акций российских эмитентов в период с 1997 по 2017 гг. В работе подтверждается значимость следующих факторов: рыночного портфеля, размера, ликвидности и, отчасти, моментума (инерции). Также отмечается, что, начиная с 2011 г., значимость факторов убывает по мере ухудшения качественных характеристик фондового рынка, обусловленного оттоком иностранных портфельных инвестиций в сочетании с низким уровнем развития внутренних институциональных инвесторов. Результаты исследования позволяют предполагать, что по мере дальнейшего развития российского фондового рынка, в частности, внутренних институциональных инвесторов, применимость подобных моделей будет возрастать.

Также стоит отдельно отметить работу [4], в которой проведен статистический анализ трехфакторной модели Фама-Френч в применении к российскому фондовому рынку. Модель Фама-Френч является развитием модели ценообразования капитальных активов (CAPM), вносящим дополнительные факторы риска в уравнение оценки активов для лучшего объяснения вариаций доходности акций. Разработана Эженом Фамой и Кеннетом Френчем в начале 1990-х годов [5], эта модель включает в себя три фактора: рыночный риск, размер компании и стоимость активов.

В отличие от CAPM, который определяет ожидаемую доходность актива исключительно через бета-коэффициент (меру рыночного риска), модель Фама-Френч вводит два дополнительных фактора. Первый – размер компании, при этом предполагается, что акции меньших компаний обычно обладают более высокой доходностью по сравнению с крупными компаниями. Второй – соотношение балансовой стоимости к рыночной (Value factor), при этом акции с высоким соотношением балансовой стоимости к рыночной цене (так называемые «Value stocks») ожидаемо имеют более высокую доходность, чем акции с низким соотношением (так называемые «Growth stocks»). По результатам исследования, автор статьи [3] заключает, что Фама-Френч модель в целом применима к рынку, а наилучшие результаты даёт пятифакторная модель, особенно по отношению к доходности портфелей, сформированных из показателей балансовой стоимости и инвестиций.

Одной из ключевых методик, использованных в анализе в работе [1], является DCF (Discounted Cash Flow или Модель дисконтированных денежных потоков). Этот метод оценки стоимости акций базируется на прогнозировании будущих денежных потоков компании и их дисконтировании к настоящему времени с использованием соответствующей ставки дисконтирования. DCF-модель позволяет оценить «внутреннюю» стоимость акций, основываясь на ожидаемых доходах компании, и сравнить её с текущей рыночной стоимостью. В контексте НОВАТЭКа использование DCF-модели особенно интересно, так как позволяет оценить, насколько адекватно рынок отражает фундаментальную стоимость акций компании. Динамика показателей бралась за период: декабрь 2005 – декабрь 2019 гг. Для оценки акций по DCF модели прогнозировались коэффициенты и темпы прироста отдельных показателей с 2020 по 2025 гг. Основной вывод, который делает автор на основе проведенного исследования и построения DCF-модели, – недооцененность акций НОВАТЭК рынком на 26%, что можно трактовать как наличие потенциала роста курса акций и рекомендацию к приобретению данных акций инвесторами.

В данной работе в качестве инструмента используется «расширенная» модель Фама-Френч. В «расширенной» модели добавляются дополнительные факторы к трем из обычной модели, чтобы улучшить её способность объяснять и прогнозировать доходность акций. Эти дополнительные факторы могут включать такие показатели, как Моментум (тенденция акций, показывающих хорошие результаты в прошлом, продолжать расти, и наоборот), Инвестиционная стратегия (разница между доходностью акций компаний, которые инвестируют агрессивно, и акций компаний с консервативной инвестиционной стратегией), а также Прибыльность (разница между доходностью акций компаний с высокой и низкой прибыльностью). Про- водится анализ для одного, четырех и восьми факторов, и далее по итогам моделирования с восемью факторами выбираются значимые факторы, и анализ продолжается путем добавления к ним макрофакторов. По результатам моделирования определяются значимые факторы, которые объясняют изменение доходности акций российских нефтегазовых компаний, а также оценивается объяснительная сила модели.

Для расчетов используются данные компании ПАО «НОВАТЭК» (далее НОВАТЭК), которая выделяется среди прочих российских компаний в сфере добычи и переработки природного газа эффективным менеджментом, низкой налоговой нагрузкой и высокими показателями эффективности. Компания показывает стабильный рост стоимости акций и дивидендов, что делает ее привлекательной для инвесторов и партнеров. Эти факторы делают НОВАТЭК интересным объектом для изучения динамики и тенденций на фондовом рынке в нефтегазовой отрасли.

Далее, в соответствии с применяемой методологией, будут смоделированы регрессии для других ведущих компаний нефтегазового сектора России, и проанализировано распределение факторов, имеющих значимое влияние на динамику доходностей акций.

Основные характеристики компании НОВАТЭК

Общая информация о компании. НОВАТЭК является крупнейшим независимым производителем природного газа в России. Акции НОВАТЭКа торгуются в России на Московской бирже. НОВАТЭК реализует природный газ на территории РФ, а также на экспорт в форме СПГ.

Структура собственности НОВАТЭК. НОВАТЭК является полностью частной компанией. Стоит также отметить, что ни один из владельцев не имеет контрольного или блокирующего пакета акций, что предполагает необходимость сбалансированного управления. На конец 2021 года, Леонид Михельсон, председатель совета директоров, владел 24,8% акций компании. Вторым по величине акционером являлся Геннадий Тимченко с долей в 23,5%. «Газпром», крупнейший мировой производитель природного газа, держал 10% акций. Французская энергетическая компания Total владела 19,4% акций, однако в 2022 году эта доля была фактически заморожена, и Total решила списать данный актив как убыток.

Факторы роста корпорации НОВАТЭК. На рост крупных международных компаний влияет множество факторов. Перечислим основные факторы, которые могли повлиять на стоимость акции корпорации НОВАТЭК:

-

- считается, что у НОВАТЭКа эффективный менеджмент;

-

- у компании самая низкая налоговая нагрузка в российском нефтегазовом секторе и самая высокая рентабельность;

-

- резкое повышение стоимости квот на выбросы CO2 в Европе в 2021 году означает, что энергетический сектор Европы может быстрее перейти на газ;

-

- июль-август 2021 года: рекордные цены на газ в Европе;

-

- НОВАТЭК планирует увеличить производство СПГ в 2,9-3,6 раза к 2030 году за счет новых проектов. Выход на полную мощность первой линии завода Арктик СПГ 2 планируется в 2024 году.

Факторы, препятствующие прогрессу и росту цен акций НОВАТЭКа:

-

- усиление конкуренции на внешнем рынке газа, запуск американскими сланцевыми производителями масштабных СПГ проектов;

-

- долгосрочные инициативы в области "зеленой" энергетики в Европе;

-

- санкционное давление.

Дивидендная политика НОВАТЭК. Доходность акций НОВАТЭКа составляет 8,63%, а на выплату дивидендов ежегодно направляется не менее 5 % консолидированной чистой прибыли компании (МСФО). Компания отличается стабильностью дивидендной политики: индекс стабильности дивидендов DSI (Dividend stability index) составляет 0,96.

Дивиденды выплачиваются дважды в год (таблица 1). Компания заявляет в своей политике, что стремится к увеличению дивидендных выплат каждый год.

Таблица 1. Дивидендные выплаты НОВАТЭК

|

Дивидендные выплаты Новатэк |

||||||||||

|

Год |

2018 |

2018 |

2019 |

2019 |

2020 |

2020 |

2021 |

2021 |

2022 |

2023 |

|

Дивиденды (руб./акция) |

8,00 |

9,25 |

16,81 |

14,23 |

18,10 |

11,82 |

23,74 |

27,67 |

45 |

60,58 |

|

Дата пла тежа |

13.03 |

24.08 |

19.03 |

23.08 |

23.03 |

25.08 |

19.03 |

30.08 |

18.03 |

27.05 |

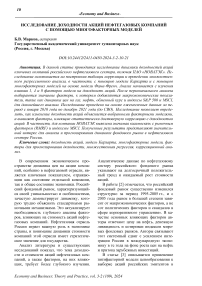

Анализ динамики стоимости акций НОВАТЭК. На рисунке 1 представлена динамика цены акций НОВАТЭК за анализируемый период 01.01.2010 – 31.12.2021 гг.

Рис. 1. Динамика стоимости акций НОВАТЭК 2010-2021 и линия тренда

Как видно из линии тренда (красные точки), цена имеет ярко выраженную тенденцию к росту. Закономерно, что объем торгов значительно увеличивается при падении цены акций.

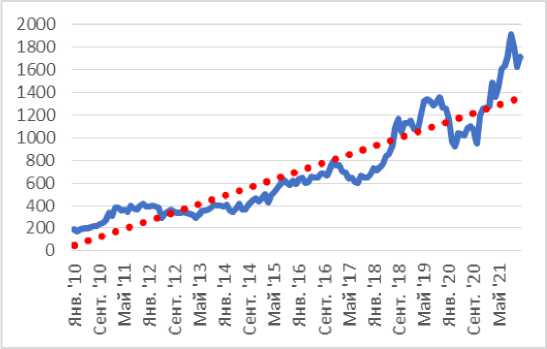

На рисунке 2 представлена динамика цены акций НОВАТЭК, индекса Московской биржи и природного газа за анализируемый период 01.01.2010-31.12.2021 гг.

Рис. 2. Динамика стоимости акций НОВАТЭК 2010-2021, индекса Московской биржи и природного газа

Сравнивая графики НОВАТЭКа и индекса Московской биржи (MCX: IMOEX), можно заметить общее сходство, хотя НОВАТЭК более устойчив при падении. Если сравнить график НОВАТЭКА с графиком на природный газ за указанный период, то можно увидеть большую волатильность по газу (см. рис. 2).

Положение НОВАТЭК по отношению к другим компаниям отрасли. Здесь проанализированы значения мультипликаторов НОВАТЭК по сравнению с другими компаниями отрасли. Были выбраны ком- пании из работы [1]: Газпром, Сургутнефтегаз, Татнефть, Роснефть, Лукойл, Башнефть, Русснефть.

Почти все мультипликаторы компании выше среднеотраслевых. Однако следует отметить, что если исключить из списка Сургутнефтегаз, то разброс показателей между выбранными компаниями и НОВАТЭКом становится меньше. В таблице 2 приведены для сравнения коэффициенты ликвидности и рентабельности компаний с НОВАТЭКом и средним по отрасли.

Таблица 2. Индикаторы рентабельности НОВАТЭК и компаний нефтегазовой отрасли,

2020 г. [1]

|

Компания |

Gross Margin, % |

EBITDA Margin, % |

EBIT Margin, % |

Net Income Margin, % |

Total Debt/ Capital, % |

Total Debt/ EBITDA |

Прогноз роста доходов на акции |

|

Газпром |

17 |

17 |

17 |

16.57 |

52 |

6,5 |

0,30 |

|

Сургутнефтегаз |

35 |

25 |

22 |

6 |

18 |

2,1 |

(21,00) |

|

Татнефть |

85 |

64 |

27 |

21 |

65 |

0,8 |

4,48 |

|

Роснефть |

92 |

54 |

15 |

9 |

151 |

1,7 |

1,80 |

|

Лукойл |

94 |

33 |

10 |

8 |

50 |

0,8 |

2,50 |

|

Башнефть |

73 |

45 |

14 |

9 |

62 |

0,8 |

2,00 |

|

Руснефть |

28 |

19 |

18 |

12 |

266 |

5,9 |

0,00 |

|

Среднее по отрасли |

73 |

33 |

17 |

9 |

62 |

167 |

2 |

|

Новатэк |

30 |

31 |

26,6 |

34,39 |

0,2 |

122,12 |

0,1 |

Маржа чистой прибыли и операционной прибыли НОВАТЭКа выше среднеотраслевых показателей (Net Income Margin = 34,39%, EBIT Margin = 26,6%), что подтверждает преимущества НОВАТЭКа. НОВАТЭК также демонстрирует сильную положительную динамику выручки, EBITDA и чистой прибыли. Оценка стоимости акций по DCF (Discounted Cash Flow) НОВАТЭКа, проведенная в [1] на основе существующих данных, показывает, что к концу 2021 года акции НОВАТЭКа недооценены примерно на 26% и являются сильным вариантом «покупки»

для инвестора.

Анализ динамики доходности акций компании НОВАТЭК

Корреляционная матрица. На следующем этапе исследования будет проведен корреляционный анализ доходностей ак- ций НОВАТЭКа и следующих показателей:

-

1. Динамика S&P500. НОВАТЭК является международной компанией, на него может влиять ситуация в мировой экономике, что можно грубо оценить по S&P500.

-

2. Динамика MCX: IMOEX. НОВАТЭК, в первую очередь, российская компания, ее связь с динамикой российского рынка видна даже визуально (см. рис. 2).

-

3. Динамика цен на нефть марки Brent.

-

4. Динамика цен на природный газ.

-

5. Динамика курса доллара США к руб-

- лю.

Для проведения этих расчетов использованы данные, собранные на ежемесячной основе за период с 1 января 2010 года по 31 декабря 2021 года.

Таблица 3. Матрица корреляции доходностей акций НОВАТЭК и рыночных индексов, обменного курса и цен на нефть и газ

|

Динамика S&P 500 |

Динамика MCX: IMOEX |

Динамика цен нефти марки Brent |

Динамика курса доллара |

Динамика цен на природный газ |

Доходность акций Новатэк |

|

|

Динамика S&P 500 |

1 |

|||||

|

Динамика MCX: IMOEX |

0,52 |

1 |

||||

|

Динамика цен нефти марки Brent |

0,55 |

0,44 |

1 |

|||

|

Динамика курса доллара |

-0,50 |

-0,29 |

-0,64 |

1 |

||

|

Динамика цен на природный газ |

0,10 |

0,08 |

0,04 |

-0,13 |

1 |

|

|

Доходность акций Новатэк |

0,31 |

0,64 |

0,32 |

- 0,16 |

0,05 |

1 |

Ri = Rf + b(1) * F(1) + b(2) * F(2) + b(3) *

влиянием рынка и макроэкономической конъюнктуры.

Методика анализа доходности акций с помощью многофакторной модели и описание данных. Многофакторная модель использует следующую формулу и факторы для прогнозирования доходности:

F(3) + ... + b(N) * F(N) ,

где:

Ri – ежемесячная доходность актива

Rf – безрисковая ставка доходности;

b(i) – коэффициенты факторов, i=1, 2, … N;

F(i) – фактор доходности; i=1, 2, … N.

В настоящем исследовании использовались следующие факторы:

RMRF – рыночный фактор, характеризует рыночную премию за риск по активу и рассчитывается как разница между доходностью рыночного портфеля (включающего все акции на рынке) и доходностью безрискового актива (обычно государственных облигаций);

SMB – фактор размера, представляет собой разницу средневзвешенной доходности между портфелем акций компаний с низкой капитализацией и средневзвешенной доходностью портфеля акций компаний с высокой капитализацией (в настоящей модели использовалось ежеквартальное распределение компаний на «малые» и «большие» с пороговым значением рыночной капитализации, равным медиане по рынку. Ограничение на концентрацию внутри каждого портфеля составило 30 %);

HML – фактор стоимости (HML) представляет собой разницу средневзвешенной доходности портфелей из акций «стоимости» и акций «роста». В портфель из акций стоимости вошли акции с высоким значением коэффициента B/M (выше 70%-ой квантили), в портфель из акций роста – акции с низким значением коэффициента B/M (ниже 30%-ой квантили);

MOM – фактор моментума (MOM) представляет собой разницу между доходностью портфелей с высокой и низкой накопленной доходностью за предыдущие 11 месяцев.

Распределение акций по портфелям акций с низкой и высокой доходностью рассчитывалось ежемесячно с использованием пороговых значений 30% и 70% квантили, соответственно.

LIQ – фактор ликвидности (LIQ) представляет собой разницу средневзвешенной доходности портфелей из акций с низкой ликвидностью и из акций с высокой ликвидностью. Распределение акций на ликвидные и неликвидные производится исходя из коэффициента оборачиваемости акций.

DY – фактор дивидендной доходности (DY) считается как разница средневзвешенной доходности портфеля акций компаний с высокой дивидендной доходностью и средневзвешенной доходности акций компаний с низкой дивидендной доходностью. Дивидендная доходность определена как отношение суммы всех выплаченных за календарный год дивидендов к цене акции на начало года.

SOE – фактор государственной собственности (SOE) рассчитывается как разница между средневзвешенной доходностью портфеля акций частных компаний и средневзвешенной доходностью акций компаний с долей государственной собственностью. Считается, что в компании есть доля государственной собственности, если 10 или более процентов акций компании принадлежат государству.

P/E – фактор рыночной оценки (P/E – отношение капитализации компании к ее прибыли) рассчитан как разница средневзвешенной доходности портфеля акций компаний с высокой оценкой P/E и средневзвешенной доходности портфеля акций компаний с низким показателем P/E.

Множественный регрессионный анализ с использованием модели Кархарта (четыре фактора) и многофакторных моделей позволяет определить, насколько доходность актива объясняется вышеуказанными факторами. Стоит отметить, что на рынках развитых стран подобные модели позволяют объяснить в среднем 90 % доходности диверсифицированных портфелей.

Данные были взяты на ежемесячной основе за период 01.01.2010 – 31.12.2021 гг. (до СВО). Данные для расчётов по многофакторным моделям брались для российского рынка. На первом этапе был проведен анализ для одного (RMRF), четырех (RMRF, SMB, HML, MOM) и восьми (RMRF, SMB, HML, MOM, LIQ, DY, SOE, P/E) факторов. Затем с целью максимизации возможностей дальнейшего практического применения исследования была предпринята попытка расширить фокус работы и провести регрессионный анализ, используя в качестве дополнительных независимых переменных следующие макрофакторы:

-

1) индекс S&P 500;

-

2) обменный курс USD/RUB;

-

3) цена на природный газ USD/MMBtu;

-

4) цена на нефть Brent USD/bbl.

Итак, была проведена оценка следующих регрессионных моделей:

-

1) 1 фактор: RMRF;

-

2) 4 фактора: RMRF, SMB, HML, MOM – модель Кархарта;

-

3) 8 факторов: RMRF, SMB, HML, MOM, LIQ, DY, SOE, P/E;

-

4) значимые факторы из 8-факторной модели + динамика цены на газ, нефть и обменный курс + динамика индексов S&P 500 + индекс MSCI.

Результаты регрессионного анализа для НОВАТЭК.

В таблице 4 представлены результаты оценок описанных выше регрессионных моделей.

Таблица 4. Результаты регрессионного анализа для компании НОВАТЭК

|

1-факторная модель |

4-факторная модель |

8-факторная модель |

Значимые факторы из 8-факторной модели + динамика цены на газ, нефть и обменный курс + динамика индексов S&P 500 + индекс MSCI |

|

|

RMRF |

0,9644 (8,3722; 0,0000002787055304 60284) |

0,8772 (6,6737; 0,000000000547656332 971971) |

0,9454 (6,4488; 0,000000001852886352 78298) |

0,9252 (6,7461; 0,000000000399215126 441518) |

|

SMB |

- |

-0,2108 (-1,5226; 0,130107813632696) |

-0,2590 (-1,7826; 0,0768868210529349) |

- |

|

HML |

- |

-0,0935 (-0,6904; 0,491047139351728) |

0,0820 (0,4578; 0,647776199678781) |

- |

|

MOM |

- |

-0,0838 (-0,8460; 0,398535512824148) |

-0,0829 (-0,8072; 0,420925058557147) |

- |

|

LIQ |

- |

- |

0,2589 (1,3226; 0,188173309111201) |

- |

|

DY |

- |

- |

-0,3366 (-2,0580; 0,0415125689267727) |

-0,2202 (-1,5131; 0,132563157436883) |

|

SOE |

- |

- |

0,2475 (1,1811; 0,239636339893889) |

- |

|

P/E |

- |

- |

0,2580 (1,4509; 0,1491256361) |

- |

|

Natural Gas |

- |

- |

- |

0,0370 (0,8591; 0,391771161667867) |

|

Exchange Rate |

- |

- |

- |

-0,2081 (-1,2959; 0,197199510469223) |

|

Brent |

- |

- |

- |

0,0660 (0,9074; 0,365771116567333) |

|

S&P50 0 |

- |

- |

- |

0,3626 (1,8011; 0,0738995257072617) |

|

MSCI |

- |

- |

- |

-0,4700 (-2,8414; 0,00518300466759861) |

|

R^2 |

0,3304 |

0,3435 |

0,3898 |

0,4042 |

Примечание. В скобках указаны значения t-статистик и p-уровень.

Полученные результаты позволяют сделать ряд выводов:

-

1. Значение R-квадрат для восьми факторов показывает, что рассматриваемыми факторами могут быть объяснены только 39% фактической динамики доходности акций НОВАТЭК.

-

2. Значение коэффициентов RMRF и SMB лежат в рамках, предполагаемых моделью:

-

- коэффициент RMRF в 1 и более характерен для акций и портфелей, состоящих только из них;

-

- значение коэффициента SMB менее 0,5 показывает, что актив принадлежит крупной компании или, что портфель состоит из акций крупных компаний.

-

3. Значение коэффициента HML (фактор стоимости) показывает, что основная доходность актива обеспечивается за счёт роста стоимости, а не за счёт дивидендных доходов. Даже поверхностный взгляд на абсолютные значения цены акций НОВАТЭК и дивидендных выплат показывает справедливость такой оценки.

-

4. Если же мы взглянем на значения t-статистики и p-значения, то отметим, что статистически достоверная взаимосвязь наблюдается с рыночным фактором (RMRF) и с фактором дивидендной доходности (DY).

Резюмируя, изменение доходности акций НОВАТЭК объясняются 8-факторной моделью не более, чем на 38,9%, статистические достоверная корреляция наблюдается с общей рыночной премией за риск и с фактором дивидендной доходности. Значения для фактора размера (SMB) были на пограничном уровне.

Для прогнозирования динамики доходности и стоимости акций НОВАТЭК модель Кархарта и многофакторные модели подходят слабо, что может быть связано как с «развивающимся» статусом российского фондового рынка, так и с особенностями компании и продукта, в частности – зависимостью от курса доллара, изменение которого зачастую завязано на макроэкономические процессы.

Можно предположить, что анализ социальных и политических факторов, а также событий и перспектив отрасли, позволит давать более точный прогноз по динамике доходности акций НОВАТЭК.

Добавление к значимым факторам (RMRF и DY) из 8-факторной модели 4 факторов из первой части и индекса MSCI привело к увеличению объяснительной силы модели до 40,4%. Наблюдается достоверная взаимосвязь с рыночным фактором (RMRF) и индексом MSCI.

Результаты регрессионного анализа для других компаний. Аналогично был проведен множественный регрессионный анализ с использованием модели Кархарта и многофакторных моделей для следующих компаний: Газпром, Сургутнефтегаз, Татнефть, Роснефть, Лукойл, Башнефть. Результаты оценивания представлены в таблице 5.

Таблица 5. Результаты регрессионного анализа для российских нефтегазовых компаний

|

Газпром |

Лукойл |

Сургутнефтегаз |

Роснефть |

Татнефть |

Башнефть |

|

|

RMRF |

0,6878 (6,4712; 0,00) |

0,4803 (4,9079; 0,24) |

0,4847 (3,4349; 0,00) |

0,8042 (6,6333; 0,00) |

0,4885 (3,8633; 0,00) |

- |

|

SMB |

-0,3592 (-3,7921; 0,00) |

- |

-0,4620 (-3,6424; 0,00) |

- |

- |

- |

|

HML |

- |

- |

0,6737 (4,4108; 0,000021) |

- |

- |

- |

|

MOM |

- |

- |

-0,1576 (-1,6194; 0,10) |

- |

- |

- |

|

LIQ |

- |

-0,2968 (-2,5469; 0,068) |

- |

- |

-0,4086 (-2,7137; 0,01) |

- |

|

DY |

- |

- |

- |

- |

- |

6,9661 (1,2963; 0,20) |

|

SOE |

- |

- |

1,0550 (5,5864; 0,00) |

- |

- |

- |

|

P/E |

-0,2829 (-2,5695; 0,01) |

- |

- |

- |

- |

- |

|

Natural Gas |

0,0926 (3,0027; 0,00) |

0,0201 (0,7434; 0,59) |

0,0379 (0,9221; 0,35) |

0,5599 (1,5561; |

0,0117 (0,3343; |

-1,1143 (-0,6889; |

|

Газпром |

Лукойл |

Сургутнефтегаз |

Роснефть |

Татнефть |

Башнефть |

|

|

0,12) |

0,74) |

0,49) |

||||

|

Exchange Rate |

-0,2394 (-2,0440; 0,042) |

0,1468 (1,4479; 0,05) |

-0,1328 (-0,8174; 0,41) |

-0,1534 (-1,0884; 0,28) |

-0,1140 (-0,8886; 0,38) |

-4,2364 (-0,7576; 0,45 ) |

|

Brent |

0,0002 (0,0440; 0,96) |

0,1238 (2,6952; 0,00) |

0,0011 (0,0161; 0,98) |

0,1922 (2,9524; 0,00) |

0,0593 (1,5245; 0,13) |

0,6484 (0,2518; 0,80) |

|

S&P500 |

-0,0215 (-0,1496; 0,88) |

0,0963 (0,7553; 0,42) |

0,1024 (0,5297; 0,597182) |

-0,0592 (-0,3275; 0,74) |

0,1648 (0,1573; 0,88) |

6,3671 (0,8540; 0,39) |

|

MSCI |

0,0153 (0,1298; 0,89) |

-0,0104 (-0,0970; 0,054) |

0,0789 (0,5048; 0,61) |

-0,1160 (-0,7814; 0,44) |

-0,0478 (0,3446; 0,73) |

-10,2100 (-1,68787; 0,09) |

|

R^2 |

0,5619 |

0,4869 |

0,4042 |

0,4405 |

0,4133 |

0,0379 |

Примечание. В скобках указаны t-статистикa и p-значения.

Регрессионный анализ результатов показал, что наибольшую силу факторов демонстрирует Газпром – 56,2%.

Регрессионный анализ для Башнефти показал практически полное отсутствие взаимосвязи между исследуемыми факто- рами и доходностью акций. Объяснительная сила не превысила 3,7%, ни один фактор не показал значимой взаимосвязи.

В таблице 6 представлена картина по значимым корреляциям факторов с доходностями компаний нефтегазового сектора.

Таблица 6. Карта взаимосвязи факторов с доходностями компаний нефтегазового сектора России

|

Компания |

RMRF |

SMB |

HML |

MOM |

LIQ |

DY |

SOE |

PE |

Natural Gas |

Exchange rate |

Brent |

S&P500 |

MSCI |

|

Газпром |

|||||||||||||

|

Сургутнефтегаз |

|||||||||||||

|

Татнефть |

|||||||||||||

|

Роснефть |

|||||||||||||

|

Лукойл |

|||||||||||||

|

Башнефть |

|||||||||||||

|

НОВАТЭК |

Можно отметить, что в итоговом анализе для большинства компаний влияющими являются фактор ликвидности (LIQ), фактор размера (SMB) и цена на нефть Brent. При анализе только по факторам многофакторной модели (восемь факторов), для всех компаний была выявлена взаимосвязь с рыночным фактором (RMRF).

Заключение

Анализ результатов расчётов с использованием однофакторной модели, модели Кархарта и многофакторной модели (восемь факторов) показал, что используемые факторы модели рыночный, размера, сто- имости и моментума позволяют объяснить динамику доходности акций на 34,338,9%, а достоверная взаимосвязь наблюдается с рыночным фактором и с фактором дивидендной доходности (из восьми факторной модели). Ограниченная объяснительная сила модели может быть обусловлена следующими факторами:

-

1) относительно небольшим размером и неустойчивости российского фондового рынка;

-

2) сильной зависимостью котировок акций от плохо предсказуемых политических и социальных факторов.

При добавлении к значимым факторам (RMRF и DY) из восьми факторной модели четырех факторов из первой части и индекса MSCI объясняющая сила модели достигла своего максимума (40,4%). Достоверная взаимосвязь была показана с рыночным фактором RMRF и индексом MSCI.

Аналогичный анализ был проведён для основных компаний нефтегазового сектора России: Газпром, Лукойл, Роснефть, Татнефть, Башнефть, Сургутнефтегаз. По результатам моделирования для большинства компаний влияющими оказались следующие факторы: фактор ликвидности (LIQ), фактор размера (SMB) и цена на нефть Brent. При анализе только по факторам многофакторной модели для всех компаний была выявлена взаимосвязь с рыночным фактором (RMRF). При моделировании по восьми факторам Новатэк демонстрирует значимую взаимосвязь с рыночным фактором (RMRF) и с фактором дивидендной доходности (DY).

Резюмируя результаты, можно сделать следующие выводы:

-

1) Модель Кархарта не позволяет в достаточной степени объяснить изменение доходности акций НОВАТЭК (R-квадрат = 0,343);

-

2) Многофакторная модель (восемь факторов) лучше объясняет динамику доходности акций (R-квадрат = 0,389) и показывает достоверную взаимосвязь с общей рыночной доходностью и с фактором дивидендной доходности;

-

3) Добавление к предыдущей модели макро-факторов и индекса MSCI (значи-

- мые факторы из восьми многофакторной модели + четыре фактора из первой части + индекс MSCI) показывает достоверную взаимосвязь с рыночным фактором и индексом MSCI, а объяснительная сила модели достигает максимума (R-квадрат = 0,404).

-

4) Для большинства основных нефтегазовых компаний значимая взаимосвязь выявлена со следующими факторами: фактор ликвидности (LIQ), фактор размера (SMB) и цена на нефть Brent.

Анализ динамики цен и доходности акций компаний является важным для оценки эффективности фондового рынка. Настоящее исследование способствует выявлению ключевых факторов, влияющих на доходность акций. Актуальность работы также заключается в углубленном анализе влияния глобальных макроэкономических изменений и специфических для отрасли факторов на доходность акций нефтегазовых компаний России, с акцентом на ПАО «НОВАТЭК». Несмотря на наличие многочисленных исследований, применяющих модель Фама-Френч, используемый в работе подход включает расширение традиционной трёхфакторной модели за счёт введения специфических рыночных переменных, таких как цены на энергоносители и геополитические индикаторы, что позволяет более точно отражать реалии российского нефтегазового сектора и предоставлять ценные инсайты для инвесторов и аналитиков. Понимание этих аспектов может быть ценным для бизнеса, инвесторов и для экономического развития страны, так как полученные данные могут быть использованы для разработки инвестиционных стратегий и управления портфелями. В то же время, необходимо с осторожностью подходить к выводам о влиянии этих факторов на стоимость акций, учитывая сложность и многообразие рыночных условий.

В дальнейшем на основе данного исследования возможно проведение более глубокого анализа применимости многофакторных моделей к доходности российских акций на текущем этапе развития фондового рынка: представляет интерес разработка многофакторных прогностиче- ских моделей, включающих данные о тех- альной ответственности и устойчивого нологических инновациях и переходе на развития на доходность и инвестиционную альтернативные источники энергии. Кроме привлекательность нефтегазовых компа-того, актуальным направлением является ний.

изучение влияния корпоративной соци-