Исследование эффективности государственной финансово-кредитной поддержки малого и среднего предпринимательства в РФ

Автор: Севикян Н.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-2 (39), 2018 года.

Бесплатный доступ

В статье проведено исследование эффективности федеральных программ финансовой, гарантийной и кредитной поддержки МСП. Выявлены основные недостатки существующей системы и разработаны рекомендации для оптимизации финансовой поддержки субъектов малого и среднего предпринимательства.

Малый и средний бизнес, государственное стимулирование, федеральные программы поддержки, финансовые инструменты, льготное кредитование

Короткий адрес: https://sciup.org/170180968

IDR: 170180968

Текст научной статьи Исследование эффективности государственной финансово-кредитной поддержки малого и среднего предпринимательства в РФ

Минэкономразвития РФ, являющийся генеральным координатором государственных программ, и 12 министерств и ведомств с 2005 года занимаются деятельностью по реализации программы финансовой поддержки МСП. В марте 2008 года, в целях координации деятельности органов исполнительной власти с представителями МСП, была создана Правительственная комиссия по развитию малого и среднего бизнеса [2].

В соответствии с данной программой, средства целевым образом на конкурсной основе распределяются между регионами для реализации мероприятий, которые предусмотрены региональными программами развития МБ, с условием софинансирования расходов со стороны региона в том числе. Дан- ный подход дает возможность в дополнение к средствам федерального бюджета привлечь также финансовые средства регионов, а также стимулирует регионы к реализации более активной политики в сфере поддержки предпринимательской деятельности. При этом объём софинансирования зависит от индекса бюджетной обеспеченности региона, ежегодно рассчитываемого Минфином России, и в среднем составляет около 70% [3, 4].

Начиная с 2009 года, расходы федерального бюджета на государственную поддержку МСП имели тенденцию как к увеличению (в 2012 году достигли максимума-20,8 млрд. руб.), так и к снижению, к 2016 году наблюдается снижение на 40,32% (рис. 1).

Рис. 1. Объем бюджетных ассигнований на реализацию федеральной финансовой

программы поддержки малого и среднего предпринимательства в 2009-2017 годах [3, 4]

Минэкономразвития России в рамках программы сформировал широкий спектр финансовых инструментов для поддержки для различных групп предприятий, таких как [4,6]:

-

- содействие малым инновационным компаниям (компенсация затрат действующим инновационным компаниям до 15 млн. руб., предоставление грантов начинающим инноваторам - до 500 тыс. руб., создание центров инжиниринга, центров кластерного развития, центров протипирования, центров коллективного пользования);

-

- поддержка лизинга малых компаний (субсидирование лизинговых платежей и уплаты первого взноса - до 10 млн. руб., предоставление лизинг-гранта начинающим - до 1 млн. руб. на одного получателя поддержки);

-

- поддержка экспортно ориентированных малых предприятий (создание центров поддержки экспорта);

-

- модернизация производства (субсидирование расходов по уплате процентной ставки, приобретение оборудования до 10 млн. руб. на одного получателя поддержки);

-

- грантовая поддержка начинающих предпринимателей (предоставление безвозмездной субсидии начинающему предпринимателю в размере до 300 тыс. руб.);

-

- создание микрофинансовых организаций, которые предоставляют микрозаймы по ставке, не более 10%;

-

- создание гарантийных фондов, которые занимаются предоставлением поручительств предпринимателям по кредитам в случаях нехватки собственного залогового обеспечения -до 70% от общей суммы кредита;

-

- развитие молодежного предпринимательства, в том числе и создание центров инновационного творчества (предоставление субсидий на создание центров в размере до 70 млн. руб. на одного получателя поддержки)

-

- поддержка муниципальных программ, в том числе поддержка монопрофильных муниципальных примущетво

образований (моногорода)

(предоставление грантов, фиансовые развитие лизинга, ардно создание микрофинансовых замодействия организаций, программы обучения);

-

- развитие социального

предпринимательства (субсидирование расходов ключевая на создание тошени центров инноваций лективнгосоциальной сферы в налговымиразмере до 5 уплате млн.руб.; создание меопрятий частных дошкольных алгоритмеучреждений в размере ргзацинодо 10 млн.руб.; краевго субсидии на меопртия организацию групп до дневного времяпровождения Малые детей дошкольного етирвано возраста и иных првые подобных им льготывидов деятельности асткидо 1 млн. руб.).

Начиная с 2008 года, государственная корпорация «Внешэкономбанк»

реализует программу финансовой поддержки малого предпринимательства. Реализуется данная программа через дочерний банк ОАО «МСП Банк». Программа основана на принципе двухуровневого механизма: ОАО «МСП Банк»

занимается финансированием партнеров (банки, лизинговые и факторинговые компании, микрофинансовые организации, региональные фонды и т.д.), а партнеры, в свою очередь, уже предоставляют поддержку субъектам малого предпринимательства в соответствии с их потребностями на цели кредитования и определенных банком условиях [5].

С 2010 года важнейшей задачей Программы является обеспечение приоритетной поддержки проектов, связанных с инновационной, модернизационной и энергоэффективной деятельностью, а также неторгового сегмента МСП. Особенной чертой кредитных ресурсов, которые предоставляются в рамках данной Программы, являются длительные сроки кредитования и низкие процентные ставки.

В системе финансовых инструментов поддержки МСП особую роль играет льготное кредитование. Результаты реализации Программы МСП-банком на 1 марта 2017 г. заключаются в следующем [5]:

-

- общий объем поддержки,

оказанной субъектам МСП - 111 млрд. руб. (за весь период Программы 693 млрд. руб.);

-

- количество МСП 15 411 (за весь период Программы 60 249 млрд. руб.);

-

- география Программы - 85 субъектов РФ (8 федеральных округов);

-

- средневзвешенная ставка по портфелю кредитов, выданных банками-партнерами субъектам МСП -

- 13,5%;

-

- долгосрочное кредитование -76% выданных кредитов;

На рисунке 2 представлена региональная структура кредитного портфеля «МСП-банка». В тройке лидеров по объемам кредитования субъектов МСП Центральный, Приволжский и Сибирский федеральные округа.

структура портфеля поддержки субъектов МСП *

-

■ Центральный ФО

-

■ 11риволжский ФО

-

■ Сибирский ФО

Северо-Заиалный ФО

■ Уральский ФО

Дальневосточный ФО

■ Южный ФО

Северо-Кавказский ФО

Рис. 2. Региональная структура кредитного портфеля поддержки субъектов малого предпринимательства «МСП-банка» [5]

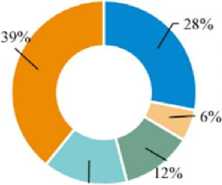

Если анализировать отраслевую структуру кредитного портфеля «МСП-банка» (рисунок 3), то наибольший объем выданных кредитов приходится на сферу услуг МСП - 39%, на втором месте - промышленность (28%), на третьем - торговля - 15%. Таким образом, кредитная политика МСП- банка не способствует оптимизации отраслевой структуры малого предпринимательства, сокращению доли торгового сектора. На кредитование малых торговых предприятий выделяется финансовых ресурсов больше, чем на сельское хозяйство и строительство.

■ Промышленность

Строительство

■ Сельское хозяйство

■ Торговля в Транспортные услуги и связь, ЖКХ.

здравоохранение и образование, научные исследования и разработки и пр.

15%

28%

6%

12%

15%

39%

Рис. 3. Отраслевая структура кредитного портфеля «МСП-банка» за 2017 год [5]

Следует отметить и значительное свыше 3 лет (рис. 4). превышение доли кредитов (85%)

Рис. 4. Структура кредитного портфеля «МСП-банка» по срокам кредитования [5]

В структуре кредитного портфеля 1 до 5 млн. руб. - 42% (рис. 5). «МСП-банка» преобладают кредиты от

-

■ до I млн рублей 20%

-

■ от I до 5 мдн рлблсм 42?'»

от 5 до J О млн рублей 11%

-

■ от 10 до 20 млн рублей 7%

,о/ ■ от 20 до 50 млн. рублей 16%

-

■ свыше 50 млн рублей 4%

Рис. 5. Структура портфеля поддержки субъектов МСП по размерам финансирования [5]

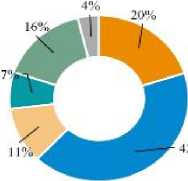

Расширение финансовой поддержки является одним из ключевых инструментов стимулирования развития сектора МСП. В 2016 году реализовывалось две ключевые программы финансовой поддержки

МСП - предоставление механизма поручительств и гарантий субъектам МСП, а также Программа стимулирования кредитования субъектов МСП (Программа 6,5).

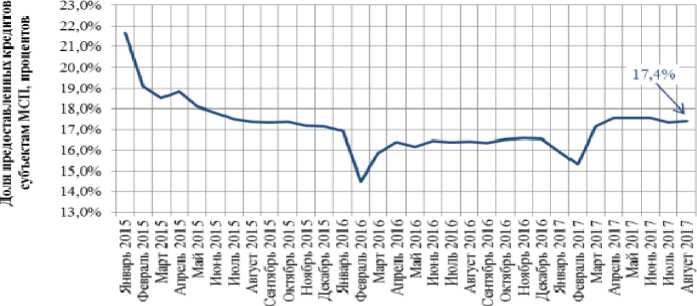

Рис. 6. Доля предоставленных кредитов субъектам МСП в рублях с применение различных программ поддержки [6]

Общий объем предоставленных субъектам МСП кредитов с применением федеральных программ поддержки в 2016 году составил 159,6 млрд. руб., а с начала 2017 года - 128,9 млрд. руб. Доля кредитов, предоставленных с применением данных программ, в общем объеме предоставленных кредитов субъектам МСП в рублях в 2016 году составила 3,2% (рисунок 6). Всего за 2016 год совокупный объем предостав- ленных коммерческими банками кредитов субъектам МСП составил 5,16 трлн. руб).

В 2017 году расширен лимит Программы стимулирования субъектов МСП (Программа 6,5) до 175 млрд. руб. В настоящее время кредитная поддержка субъектов МСП со стороны АО «Корпорация «МСП» и АО «МСП Банка» по этой программе составила 109 млрд. руб.

Для расширения инвестиционного кредитования банками субъектов МСП Минэкономразвития России с 2017 года реализуется отдельная программа льготного кредитования - на основе субсидирования процентных ставок по банковским кредитам. (Программа 674), для участия в которой отобрано три кредитных организации (ПАО «Сбербанк», ПАО «Банк ВТБ», АО «Россельхозбанк»), с которыми заключены соглашения о предоставлении субсидий из федерального бюджета на возмещение недополученных доходов по кредитам, выданным в 2017 году субъектам МСП по льготной ставке (субъектам среднего предпринимательства по 9,6% годовых, малого - 10,6%).

Уже за первые месяцы реализации данной программы (Программа 674) с МСП уже были заключены порядка 120

льготных кредитов почти на 16 млрд. рублей. [5, 6]. При этом средний срок кредитных договоров составляет 2 года, средняя процентная ставка - 10%, средний размер кредита - 91,9 млн. рублей.

Активная деятельность Минэкономразвития России в области расширения финансовой поддержки субъектов МСП позволила переломить негативные тренды данного сектора за последние годы. Удалось повысить долю кредитов, предоставляемых субъектам МСП в общем объеме кредитования юридических лиц и ИП. Доля кредитов, выдаваемых малым и средним предприятиям в общем объеме предоставленных юридическим лицам - резидентам и индивидуальным предпринимателям кредитов в рублях в августе 2017 года, составила 17,4 процента.

Рис. 7. Доля кредитов предоставленных субъектам МСП в рублях в общем объеме выданных кредитов юридическим лицам и ИП, в рублях [6]

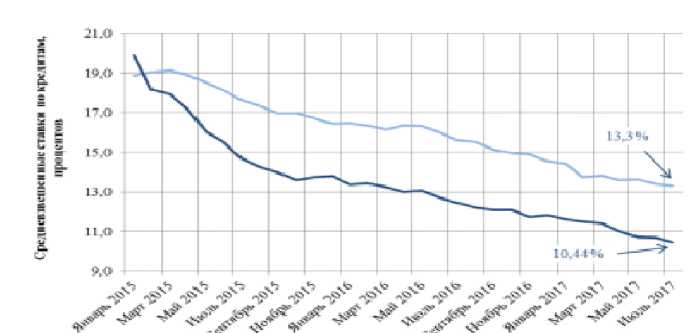

Несмотря на положительную тенденцию снижения ставок по кредитам для субъектов МСП, средневзвешенные ставки для малых предприятий по-прежнему выше, чем ставки по рынку в целом (рис. 8).

В июле 2017 года средневзвешенные ставки по предоставленным субъектам МСП кредитам в рублях сроком до 1 года, включая кредиты до востребования, составляли 13,3% (в целом по рынку таких кредитов средневзвешенная ставка - 10,44%).

Рис. 8. Средневзвешенные ставки по кредитам, предоставленные в рублях, сроком до

1 года, включая «до востребования», и выданных субъектам МСП, а также в целом всем нефинансовым организациям в РФ [6]

12,44%, при том, что в целом по рынку таких кредитов средневзвешенная став-

Средневзвешенная ставка по выданным субъектам МСП кредитам на срок

Рис. 9. Средневзвешенные ставки по кредитам, предоставленные в рублях, сроком свыше1 года, выданных субъектам МСП, а также в целом всем нефинансовым организациям в РФ [6]

Проведенный анализ финансовых инструментов стимулирования малого предпринимательства в РФ позволил выявить следующие проблемы:

-

- за счет федеральных программ льготного кредитования субъектов малого и среднего бизнеса предоставляется только 3,1% от всего объема выданных кредитов для МСП;

-

- в отраслевой структуре кредитов МСП-банка по-прежнему высокой остается доля кредитов, выданных малым и средним торговым предприятиям;

-

- в кредитном портфеле МСП-банка преобладают кредиты до 5 млн. руб. (более 62%), что не стимулирует развитие инвестиционной активности ;

-

- средневзвешенная ставка по

кредитам субъектам МСП в коммерческих банках выше, чем для других категорий юридических лиц.

Для повышения эффективности инструментов государственной финансовой поддержки малого бизнеса предлагаются следующие рекомендации:

-

- необходимо дальнейшее развитие системы микрофинансирования субъектов МСП, как альтернативного инструмента, обеспечивающего увеличение доступа к финансовым ресурсам;

-

- целесообразно увеличить объемы финансирования федеральной государственной программы льготного кредитования в 2-3 раза, что будет способствовать усилению конкуренции

на рынке кредитных ресурсов и очередь производственным,

снижению средневзвешенных ставок по кредитам для МСП;

– одним из ключевых показателей оценки эффективности региональных и муниципальных администраций должен стать объем и количество выданных региональными банками кредитов предприятиям малого и среднего бизнеса при поддержке региональных гарантийных фондов [3];

– льготное кредитование инновационным и экспортно ориентированным компаниям [2], за счет сокращения объемов кредитов для торговых малых и средних компаний.

Создание эффективных финансовых инструментов и механизмов стимулирования малого и среднего бизнеса будет способствовать повышению роли МСП в российской экономике, созданию благоприятного предпринимательского климата.

предлагается предоставить в первую

Список литературы Исследование эффективности государственной финансово-кредитной поддержки малого и среднего предпринимательства в РФ

- Федеральный закон от 24.07.2007 N 209-ФЗ (ред. от 3.07.2016) «О развитии малого и среднего предпринимательства в Российской Федерации» [Электронный ресурс]. URL: http://consultant.ru. (дата обращения 20.01.2018).

- Александрин Ю.Н. Инновационная экономика и институциональная среда малого предпринимательства // Россия и современный мир. 2011. № 4 (73). С. 101-113.

- Александрин Ю.Н. Новые институты развития малого предпринимательства в инновационно-ориентированной экономике //Экономические и гуманитарные науки. 2011. № 3 (230). С. 14-21.

- Программа Минэкономразвития по государственной поддержке малого и среднего предпринимательства [Электронный ресурс]. URL: http://economy.gov.ru/minec/main (дата обращения 25.01.2018).

- Российский банк поддержки малого и среднего предпринимательства [Электронный ресурс]. URL: http://www.mspbank.ru/ (дата обращения 22.01.2018).

- Доклад о достигнутых результатах по улучшению условий ведения предпринимательской деятельности, развитию малого и среднего бизнеса и поддержке индивидуальной предпринимательской инициативы [Электронный ресурс]. URL:http://economy.gov.ru/minec

- Малое и среднее предпринимательство: федеральный портал. [электронный ресурс] // URL: http://smb.gov.ru.