Источники финансирования стартап-проектов

Автор: Соболев С.С.

Журнал: Теория и практика современной науки @modern-j

Рубрика: Основной раздел

Статья в выпуске: 6 (24), 2017 года.

Бесплатный доступ

В статье рассмотрена проблема финансирования стартап-проекта, особенно актуальная в последнее время. Выделены основные особенности и свойства стартап-проекта, как одной из форм предпринимательской деятельности. Среди источников финансирования компаний были определены основные направления и формы финансирования стартап-проектов. Дана характеристика ключевым механизмам финансирования «стартапов». Был сделан вывод о том, что ключевыми источниками финансирования инновационных компаний, находящихся на стадии стартап-проекта, являются фирмы венчурного капитала (венчурные фонды), бизнес-ангелы и корпоративные венчурные фонды.

Стартап-проект, источники финансирования, венчурное финансирование, венчурный капитал

Короткий адрес: https://sciup.org/140271992

IDR: 140271992

Текст научной статьи Источники финансирования стартап-проектов

В условиях стремительно развивающейся мировой экономики в России остро стоит вопрос о переходе к инновационной модели роста и осуществления финансирования стратегически важных направлений национальной экономики на должном уровне. Это создает необходимость формирования благоприятного инвестиционного климата в стране, с целью создания необходимых условий для поддержки инновационной сферы российской экономики.

Важной частью этого процесса являются инвестиции в сферу малого и среднего бизнеса, что способствует формированию национального благосостояния страны, развивает конкуренцию, обеспечивает налоговые поступления в бюджеты всех уровней, снижает уровень безработицы путем создания новых рабочих мест [4,5]. Многообразие форм бизнеса позволяет каждому потенциальному предпринимателю занять свою нишу. В связи с вышеизложенным, особое внимание следует уделить такой форме предпринимательской деятельности, как стартап-проект.

Под «стартапами» понимают «...только что созданную компанию, не всегда даже являющуюся юридическим лицом, находящуюся на стадии развития и строящую свой бизнес либо на основе новых инновационных идей, либо на основе только что появившихся технологий» [1] . К характерным особенностям стартап-проекта можно отнести нехватку финансов и непрочное положение организации на рынке. Из-за того, что стартап-проекты чаще всего создаются студентами, такие компании часто называют «гаражными» [1] . Можно сказать, что наиболее современное значение и понятие стартап-проекта это в большей степени венчурный проект.

Термины «стартап-проект» и «венчурный проект» взаимозаменяемы, если речь идет об инновационном характере проекта. Термин «стартап-проект» применяется при описании проектов, реализуемых новыми компаниями, тогда как «венчурный проект» может быть реализован компанией с уже имеющейся историей операционной деятельности.

Американский предприниматель, пионер движения «Бережливый стартап», известный блогер в сфере бизнеса в области высоких технологий Эрик Рис определяет стартап как «организацию, сформированную для создания продукта или услуги в условиях высокой неопределенности». [12] Профессор финансов в Школе бизнеса Леонарда Н. Штерна при Университете Нью-Йорка Асват Дамодаран дал определение с финансовой точки зрения, утверждая, что стартап это фирма, стоимость которой целиком определяется её потенциалом к росту. [10]

Вышеперечисленные авторы выделяют следующие свойства стартап-проекта:

-

1. Основан на инновации;

-

2. Финансовая история отсутствует, основная ценность состоит в идее и перспективах её реализации;

-

3. Высокий уровень неопределенности при прогнозировании критически важных бизнес-показателей;

-

4. Долгосрочный характер инвестиций (от 3-5 лет);

-

5. Зачастую отсутствие сформированного рынка;

-

6. Отсутствие активов для залога.

Эти факторы отличают стартапы от традиционных компаний и в то же время становятся преградами к традиционному финансированию.

В связи с тем, что существует многообразие стадий развития инновационного предприятия со своими отличительными чертами и характеристиками, существует и многообразие источников финансовых ресурсов, которые для разных ситуаций – различны (Таблица 1).

Таблица 1

Источники финансирования в зависимости от стадии развития компании [8]

|

Стадия |

Посевная (Seed) |

Стартап (Start-up) |

Ранний рост (Early growth) |

Расширение (Expansion) |

|

Источники финансирования |

|

• Венчурный капитал: венчурные фонды, бизнес-ангелы. |

|

|

Предприниматели, претендующие на инвестиции, определив стадию развития своего предприятия, могут решить к кому стоит обращаться в первую очередь: к бизнес-ангелам, венчурным фондам, банкам или фондам прямых инвестиций.

Почему существует такое разделение источников финансовых ресурсов, и начинающая компания не может просто взять кредит в банке? Ответ на данный вопрос можно найти в таблицах 2 и 3, где представлены отличительные особенности источников финансирования, а также ограничения и требования на пользование различными финансовыми ресурсами.

Таблица 2

Ограничения и требования различных источников финансирования [8]

|

Источники |

Ограничения и требования |

|

Государственное финансирование |

стандартам;

|

|

Кредиты |

|

|

Прямые (Стратегические) инвестиции |

|

|

Венчурный капитал |

|

Таблица 3

Преимущества и недостатки различных источников финансирования [8]

|

Источники |

Преимущества |

Недостатки |

|

Государственное финансирование |

невозможно получить финансирование из коммерческих источников;

выплате меньший объем средств и предоставляется на более долгий срок. |

|

|

Кредиты |

|

неплатежеспособности;

|

|

Прямые (Стратегические) инвестиции |

|

• Инвестор контролирует процесс принятия решений. |

|

Венчурный капитал |

• Венчурный инвестор, как владелец неконтрольного пакета акций, заинтересован в росте компании и реализует свой опыт в управлении и финансовой области, что дает компании дополнительное развитие. |

|

Очевидно, что в силу специфических особенностей «стартапов», их финансирование требует развития особых инвестиционных механизмов, которые бы вовлекали в этот сектор достаточно большие объемы капитала и оптимизировали структуру рисков. Такой механизм был создан в США и странах западной Европы и получил название «венчурное финансирование», основой которого является «венчурный капитал».

Опыт зарубежных стран показывает, что венчурное финансирование является эффективным методом развития инновационных сфер бизнеса. Однако необходимо отметить, что на данный момент в России развитый рынок венчурного капитала отсутствует, что и обуславливает актуальность рассматриваемого вопроса.

Венчурный капитал – это инструмент, созданный специально для долгосрочного финансирования рискованных предприятий. Венчурный капитал не требует устойчивой доли рынка и кредитной истории, предсказуемой выручки или прибыли, не говоря уже о залоге. Для венчурного капитала наиболее важны: масштабируемость, высокий потенциал роста и понятные возможности для выхода из инвестиций. Зачастую венчурные инвесторы принимают участие в операционной работе проекта, чтобы способствовать его росту имеющимися в распоряжении инвестора ресурсами и опытом.

Указанные особенности демонстрируют, что венчурный капитал является основным источником финансирования для стартап-проектов.

В исключительных случаях венчурные инвестиции получают компании, находящиеся на грани банкротства. В первую очередь с этим видом инвестиций ассоциируются высокотехнологичные и инновационные компании - как с точки зрения продукта, так и с точки зрения бизнес-процессов.

Венчурные инвестиции заключаются в покупке доли в компании с целью её продажи после некоторого времени. Доходность этого типа инвестиций реализуется за счёт роста стоимости компании за заданный промежуток времени. Обычно протяженность инвестиции составляет 5-10 лет – до тех пор, пока компания не достигает пика роста.

Выделяют пять базовых свойств венчурного финансирования: [9]

Несколько раундов инвестирования для снижения рисков.

Отсутствие накапливаемого процента

Терпение инвесторов с точки зрения роста компании

Высокий уровень взаимодействия между основателями и инвесторами

Высокий уровень риска

Также выделяют несколько источников венчурного инвестирования:

Фирмы венчурного капитала

Бизнес-ангелы

-

• Стартап-студии

-

• Нефинансовые корпорации

-

• Коммерческие и инвестиционные банки

-

• Государство

Наиболее распространены первые две категории, которые также называют институциональными и индивидуальными инвесторами. Их основная цель - получить доходность с инвестиции после успешного выхода из неё.

В США средняя годовая доходность на венчурные инвестиции за последние 20 лет составляет 19%. Существующая статистика показывает, что из 100 профинансированных стартапов только 10 удаётся вырасти, но этот рост оказывается достаточным, чтобы компенсировать убытки от 90 провалившихся проектов. [2] Более точная статистика приводится для бизнес-ангелов, которых ожидает потеря денег в 34% случаев, возврат вложенных средств - в 13%, невысокая доходность - в 17%, высокая доходность в размере 50% годовых и выше - в 23% случаев. [6]

Для минимизации рисков и доли проваленных проектов инвесторы проводят тщательную подготовку перед осуществлением инвестиции. Первый этап деятельности венчурного фонда занимает несколько месяцев и включает в себя поиск инвестиционных проектов, интервьюирование их руководителей, анализ бизнес-планов и рисков, связанных с их реализацией, а также выбор наиболее перспективных возможностей. В случае одобрения проекта следует разработка оптимальной стратегии разделения долей, не сковывающей текущего руководителя компании и оставляющей при этом рычаги давления для инвесторов. Следующим этапом является консультирование, контроль деятельности компании, стратегическое руководство и развитие вплоть до продажи. Большинство фондов существуют 10 лет, после чего они ликвидируются. В течение первых 3 лет собирается первичный портфель проектов, после чего идёт период роста и «сбора урожая».

В большинстве случаев создаются фонды закрытого типа, в которых состав инвесторов и объем доли каждого инвестора остаются неизменными после первоначального сбора средств. Возможно также создание открытых фондов, которые предусматривают возможность инвесторов входить и выходить из фонда, а также изменять свою долю. Но такая модель имеет меньшее распространение.

Кроме того, для минимизации рисков инвестиции осуществляются последовательно на различных стадиях. Чем раньше стадия инвестирования, тем выше риск и в то же время потенциальная доходность. Так называемые посевные инвестиции реализуются ещё до появления компании для первичного запуска продукта или разработки прототипа и могут принести 60% годовых и более. Инвестирование на следующих стадиях называется ранним и может принести от 50% годовых. Кроме того, существует финансирование на стадии расширения, применимое к компаниям с существующим продуктом и реальными продажами, которым не хватает прибыли для значительного увеличения масштаба бизнеса. Такое финансирование может генерировать доходность до 35-40% годовых. [6]

При этом необходимо отметить, что венчурные фонды, как правило, не получают никакой прибыли или возврата с инвестиций до выхода из капитала фирм-реципиентов - продажи её акций после публичного размещения или в результате поглощения другой компанией. После этого некоторый заранее определенный процент прибыли (около 20%) переходит генеральным партнерам, то есть учредителям венчурного фонда, а остальные 80% прибыли распределяются между партнерами с ограниченной ответственностью, вложившими свои средства при создании фонда. Такая формула даёт большую мотивацию генеральным партнерам инвестировать только в проекты с очень большим потенциалом, потому что только такие проекты позволят им заработать. [11]

В РФ законодательством запрещено участие пенсионных фондов и страховых компаний в венчурном капитале. [3] В США инвесторами венчурных фондов в меньшей степени являются состоятельные лица, и в большей степени пенсионные и страховые фонды. Как правило, в таких фондах выделяется от 5 до 10% инвестиционного портфеля под «альтернативные инвестиции», в которые входят венчурные инвестиции. Процесс функционирования венчурного фонда подробно представлен на рис. 1.

Рис. 1. Механизм функционирования венчурного фонда [8]

Бизнес-ангелы же полностью несут ответственность за вложенные собственные средства и соответственно при удачном развитии обстоятельств оставляют себе весь доход на инвестиции.

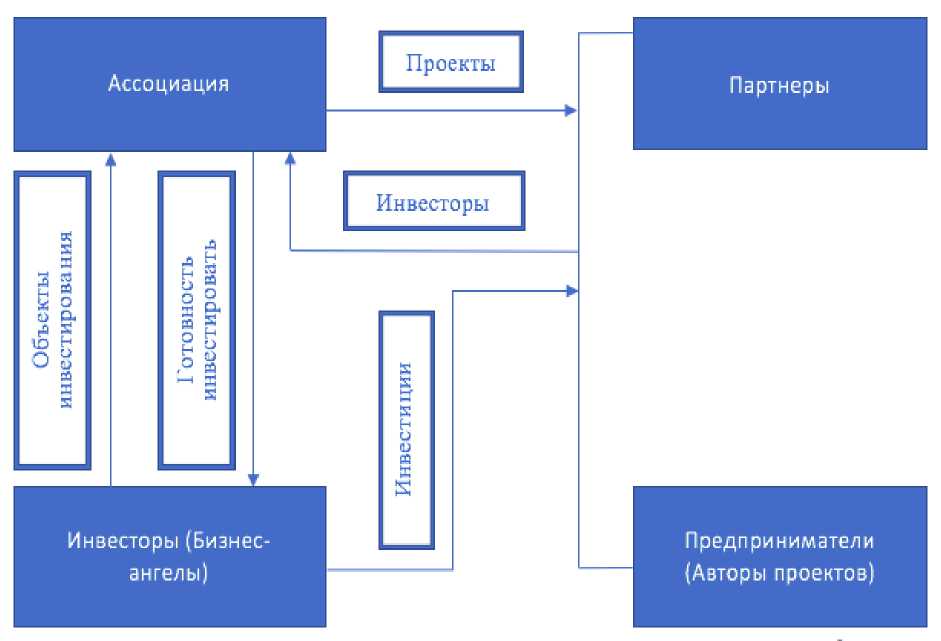

Бизнес-ангелы - обеспеченные люди, желающие вложить часть своих сбережений в рисковое, но, с их точки зрения, перспективное предприятие. Как правило, бизнес-ангелами выступают успешные предприниматели, стремящиеся поддержать новичков. Преимущество в данном случае для создателей стартап-проекта заключается в том, что «ангелы» помогают развитию компании, используя свой личный предпринимательский опыт и связи. С целью упрощения поиска «ангелами» стартап-проектов для инвестирования, а создателями стартап-проектов - источников венчурного капитала, бизнес-ангелы объединяются в клубы или ассоциации, информация о которых является общедоступной. Процесс финансирования с участием бизнес-ангелов подробно представлен на рис. 2.

Рис. 2. Механизм финансирования с участием бизнес-ангелов [8]

Одним из современных источников венчурного финансирования являются так называемые стартап-студии или стартап-фабрики -организации, сфокусированные на создании множества различных продуктов и проектов одновременно, полностью владеющие всеми результатами своего труда и имеющие большие опытные команды, которые регулярно чередуются, взаимодействуют и меняют проекты. Зачастую такие организации вкладывают небольшие средства в команды на рынке, чтобы проверить их динамику на короткой дистанции, и в случае удовлетворительной оценки доинвестируют в них, присоединяя к основной команде и подключая к остальным проектам.

Эти студии различают, в свою очередь, различными моделями: [7]

-

1) Студия для поиска бизнес-модели. Некоторые предприниматели выбирают такой способ поиска наиболее жизнеспособной модели, если им позволяют на это средства. Это позволяет за короткий срок проверить большое количество гипотез и сконцентрироваться на самом многообещающем проекте. Из стартап-студии такой модели вырос проект Trello, который в середине 2014 оценивался в 50 миллионов долларов и продолжает расти с тех пор;

-

2) Студия, по совместительству работающая на клиентов. Это организация, ресурсы которой стали в какой-то момент простаивать из-за недостатка клиентов и были проинвестированы в разработку собственных проектов. Как правило, эти проекты не ставят цель масштабного роста, а являются дополнением к основному бизнесу;

-

3) Студия, основанная на базе венчурного инвестора. Такой инвестор предлагает очень высокий уровень услуг портфельным командам, включающий предоставление капитала, помещения, разработчиков, дизайнеров, менеджеров по персоналу и других профессионалов за более высокую долю в проекте. Таким образом инвесторы рассчитывают добиться синергетического эффекта для ускорения роста. По такой модели работает

известная компания Rocket Internet, которая создала большое количество успешных проектов в развивающихся странах по всему миру. Наиболее известный проект в России называется Lamoda и является одним из самых динамично развивающихся стартапов в стране.

В России тоже есть стартап-студии, однако они ещё слишком малы и малочисленны, чтобы играть заметную роль на рынке.

Корпоративные венчурные инвестиции более характерны для российского рынка, так как на нём оперирует ряд высокотехнологичных компаний, заинтересованных в партнерстве с динамичными стартапами. Этот источник инвестиций также является достаточно привычным в США с уже имеющимися яркими сделками – такими, как покупка компанией Google компании Nest за 3,2 миллиарда долларов после её развития под руководством венчурного фонда Google Ventures.

Как правило, организационно корпоративный венчурный фонд представляет собой обычный венчурный фонд с двумя особенностями: [7] 1) Он получает финансирование только из одного источника – из материнской компании;

-

2) Он нацелен не только и не столько на финансовую доходность,

сколько на стратегическую ценность, которую можно реализовать за счёт синергии с материнской компанией.

На основании информации приведенной в таблицах 2 и 3 можно сделать вывод о том, что:

-

1. Государственное финансирование слишком ограниченно и трудоемко в получении;

-

2. Стартап-компания не может быть профинансирована посредством традиционного источника – банковского кредитования. Во-первых, стартап-компания реализует инновационный проект, а значит, прибыль начнет поступать только через 3-5 лет, следовательно, кредит должен быть рассчитан на долгосрочную перспективу, что никакому банку не выгодно.

-

3. Прямые (стратегические) инвестиции требуют наличия устойчивой позиции на рынке и понятных перспектив роста компании, а также квалифицированного и опытного менеджмента, что для стадии «стартапа» совсем не характерно.

Во-вторых, для банков, в случае со стартап-проектами, слишком большой оказывается величина финансового риска. В-третьих, у стартап-проекта в большинстве случаев отсутствует ликвидный залог или гарантия, которые требуют банки для обеспечения кредита.

Таким образом, для молодой инновационной компании находящейся на стадии стартап-проекта наиболее продуктивным способом финансирования будет являться венчурный капитал. В свою очередь нужно отметить, что наиболее благоприятными формами венчурного капитала будут выступать венчурные фонды, корпоративные венчурные фонды и бизнес-ангелы. Что касается стартап-студий и стартап-фабрик, то в настоящее время в Российской Федерации они играют не слишком заметную роль, возможно что-нибудь изменится в будущем.

Список литературы Источники финансирования стартап-проектов

- Айдаев А. А., Стародубцева В. К. Развитие стартапов в России и за рубежом // Мировая экономическая система: проблемы и перспективы развития: 2 Междунар. науч.-прак. конф. (Новосибирск, 21-14 апреля 2015г.). Новосибирск: Изд-во НФРЭУ им. Г. В. Плеханова, 2015. С. 9-12.

- Дагаев А. А. (2003). Венчурный бизнес: управление в условиях кризиса. Проблемы теории и практики управления (3). c. 74-80.

- Дмитрук В. В. Подходы венчурных инвесторов к финансированию инновационных проектов // Магистерская диссертация. Национальный исследовательский университет «ВШЭ», Москва 2016. С. 8.

- Евдокимова С. С., Антонова Н. Г. Финансовые меры поддержки малого предпринимательства в российской федерации // Ежемесячный научный журнал «Экономические науки» международного научного института «Educatio» по материалам IX Международной НПК Научные достижения и перспективы нового столетия. 2015. No 2 (9). с. 42-47

- Евдокимова С. С., Кобышев М. С. Современные модели финансирования стартапов // Финансы и кредит. 2017. No 6 (726). с. 341-352

- Нестеренко Ю. Н. Неформальный рынок венчурного капитала как инструмент финансового обеспечения малого инновационного предпринимательства // Вестник Российского государственного гуманитарного университета. - 2012. - №. 12.

- Сиников В. А. Сравнительный анализ подходов к инвестициям в стартапы в России и США // Выпускная квалификационная работа. Национальный исследовательский университет «ВШЭ», Москва 2016. С. 7.

- Титова И. Д. Оценка стартапов венчурными инвесторами // Бакалаврская работа. Национальный исследовательский университет «ВШЭ», Санкт-Петербург 2014. с. 12-19.

- Фияксель Э. А. Теория, методы и практика венчурного бизнеса. - СПб.: Изд- во СПбГУЭФ, 2006. - 22-24 с.

- Damodaran A. Investment valuation: Tools and techniques for determining the value of any asset. - John Wiley & Sons, 2012. - Т. 666.

- Hadzona J. The Beginner's Guide To Venture Capital // Бизнес-школа Стэнфорд - 2012.

- Ries E. The Lean StartUp: How today's entrepreneurs use continuous innovation to create radically successful businesses. - Crown Books, 2011.