Источники формирования финансовых ресурсов малых предприятий

Автор: Заболоцкая В.В., Листопад М.Е.

Журнал: Вестник Алтайской академии экономики и права @vestnik-aael

Рубрика: Прикладные исследования социально-экономических процессов

Статья в выпуске: 2 (34), 2014 года.

Бесплатный доступ

В связи с преодолением посткризисных явлений в национальной экономике проблема формирования эффективной системы управления финансами малых предприятий приобрела в последнее время еще большую актуальность. В настоящей работе проанализированы различные источники формирования финансовых ресурсов малых предприятий в отечественной и зарубежной практике, определены наиболее перспективные из них для повышения эффективности деятельности субъектов малого предпринимательства.

Финансовые ресурсы малого предприятия, источники финансирования деятельности малых предприятий, финансово-кредитная поддержка малого предпринимательства

Короткий адрес: https://sciup.org/142179029

IDR: 142179029

Текст научной статьи Источники формирования финансовых ресурсов малых предприятий

Финансирование деятельности малых предприятий представляет собой обеспечение необходимыми финансовыми ресурсами на всех этапах их жизненного цикла и осуществляется из различных источников на разных этапах их тактического и стратегического развития. В современных условиях рыночных преобразований и экономических реформ в РФ коренным образом происходят изменения в структуре организации управления финансами малых предприятий, в том числе и в части источников финансирования их деятельности.

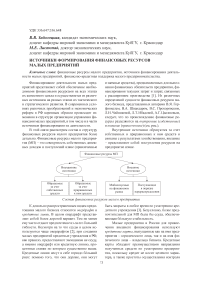

В этой связи рассмотрим состав и структуру финансовых ресурсов малого предприятия более детально. Финансовые ресурсы малого предприятия (МП) – это совокупность собственных денежных доходов и поступлений извне (привлеченные и заемные средства), предназначенных для выполнения финансовых обязательств предприятия, финансирования текущих затрат и затрат, связанных с расширением производства [1]. Из различных определений сущности финансовых ресурсов малого бизнеса, представленных авторами В.Я. Гор-финкелем, В.А. Швандаром, В.С. Прохоровским, Л.Н. Чайниковой, Л.Т. Ибадовой, А.Г. Цыгановым, следует, что по происхождению финансовые ресурсы разделяются на внутренние (собственные) и внешние (привлеченные) (см. рис.).

Внутренние источники образуются за счет собственных и приравненных к ним средств и связаны с результатами хозяйствования, внешние - представляют собой поступления ресурсов на предприятие извне.

Состав финансовых ресурсов малого предприятия

К довольно распространенным видам кредитования малого бизнеса относятся овердрафт и кредитные линии. В целом овердрафт представляет собой более дорогой вариант. Тем не менее ему часто отдают предпочтение из-за его большей гибкости. Несмотря на то что ссуды в целом используются чаще овердрафтов [2], при создании малых предприятий кредитные учреждения в РФ, как правило, предоставляют заемщикам не ссуду, а именно овердрафт или кредитную линию, процентные ставки по которым существенно выше. Кредитные линии несут в себе гораздо бóльший риск: помимо того, что они дороже, они могут быть закрыты в любое время по усмотрению кредитного учреждения [3]. Безусловно, более предпочтительной для МП была бы ссуда, обеспечивающая бόльшую стабильность.

Малые предприятия в России для привлечения внешнего финансирования используют кредитные карты, выпущенные как на имя предприятия – юридического лица, так и на имя физического лица – владельца бизнеса. Кредитные карты обладают преимуществами направления полученных средств по усмотрению предприятия, поскольку кредит не носит целевого характера, а также простоты осуществления контроля над расходами. При этом, как и в случае с кредитными линиями, можно проследить тенденции изменения частоты использования кредитных карт в зависимости от размера предприятия, а также от срока его существования: с увеличением размера предприятия и срока его функционирования возрастает частота использования кредитных карт, выпущенных на имя компании, тогда как частота использования кредитных карт, выпущенных на имя физического лица, напротив, сокращается [4].

Разновидностью банковского кредитования малого бизнеса является инвестиционный кредит , который предоставляется в основном МП с устойчивым финансовым положением на срок до 5 лет; сумма кредита определяется величиной активов инициатора, суммой собственного участия. Величина процентной ставки по кредиту корректируется относительно базовой в меньшую сторону с учетом оборотов по расчетным счетам, кредитной истории, финансового состояния инициатора. В качестве источника погашения инвестиционного кредита рассматриваются доходы от текущей деятельности малого предприятия и от реализации проекта.

В мировой практике широко развиты альтернативные источники финансово-кредитного обеспечения деятельности малого предпринимательства, которые, к сожалению, все еще не получили должного развития в России. Общеизвестно, что использование в отечественной практике таких весьма прогрессивных альтернативных источников финансовой поддержки проектов малого предпринимательства, как лизинг , франчайзинг , венчурное финансирование и факторинг , существенно ниже, чем во многих развитых странах. Так, в России, по официальным данным, в 2009 г. объем договоров по лизингу составил около 4% [5], насчитывалось лишь 615 МП в сфере финансового лизинга.

Проектное кредитование как форма привлечения заемных средств для малого бизнеса осуществляется посредством предоставления финансового лизинга дорогостоящих и сложных инвестиционных проектов, связанных с приобретением оборудования. Проектное кредитование в РФ предполагает высокую стоимость кредита (в среднем от 10 млн руб.) и наличие длительного инвестиционного периода, в течение которого осуществляется производство, поставка, монтаж и ввод в эксплуатацию оборудования. Проектное кредитование может способствовать как открытию нового вида бизнеса, так и поддержанию, расширению уже существующего. Поставщиками и производителями оборудования в России могут выступать и зарубежные партнеры. В данном случае потребуется заключение импортного внешнеторгового контракта. Важно отметить, что в современных условиях эта форма кредитования может использовать различные варианты и комбинации стандартных кредитных продуктов для малого бизнеса или другие виды кредитования, такие как: кредитная линия, коммерческий кредит, финансовый лизинг, франчайзинг, синдицированное кредитование (с привлечением банка-агента).

Венчурное финансирование применяется для финансового обеспечения проектов, отличающихся высокой степенью рисков невозврата средств и отсутствием их обеспечения. Деятельность венчурных компаний в сфере малого бизнеса позволяет снизить риск финансовых потерь при внедрении новых технологий и бизнес-идей, расширении сфер деятельности субъектов малого бизнеса [6].

Использование факторинга как альтернативы банковскому кредитованию также имеет свои особенности. Факторинговые компании практикуют кредитование оборотных средств предприятий малого бизнеса, инкассируя дебиторские счета своих клиентов и получая в свою пользу определенные платежи, а также оказывают другие услуги. В России факторинг – относительно новая форма финансирования малого бизнеса. Специфика его развития заключает в том, что данный вид финансовой поддержки в основном предоставляют крупные банковские учреждения.

Распространенными в развитых и развивающихся странах источниками финансирования являются: микрофинансирование , микрокредитование и микрострахование .

Микрофинансирование, как правило, рассматривается как источник развития предпринимательства и расширения сферы его самозанятости. В настоящее время организации микрофинансирования в мировой экономике обслуживают приблизительно 155 млн чел. [7]. Микрофинансирование предоставляютнеправительственные организации, кооперативы, государственные и коммерческие банки, кредитные союзы, группы самопомощи и точки розничной торговли партнеров, в частности магазины и отделения почтовой связи. Подобная технология все чаще помогает стимулировать доступ к финансовым услугам и добиваться снижения их административных издержек. Расширяются и портфели производственных инвестиций, которые включают теперь уже различные виды сбережений и механизмы страхования, аренду, услуги по переводу денежных средств, экстренные займы и т.д., что служит отражением расширяющегося признания многогранности существующих финансовых возможностей.

Микрострахование обеспечивает краткосрочное финансирование в ограниченных пределах и на доступных условиях, и чаще всего фермеры и другие мелкие предприниматели страхуют не только свою жизнь и здоровье, но и имущество, домашний скот или сельскохозяйственный урожай на случай неблагоприятных погодных условий и стихийных бедствий [8]. Инвесторы и крупные коммерческие страховщики проявляют большой интерес к этой отрасли, рыночный потенциал которой составляет, по оценкам экспертов, от 1,5 до 3 млрд страховых полисов [9]. В России микрострахование практически не представлено и не получило должного развития.

Коммерческий кредит также является довольно популярным внешним источником краткосрочного финансирования малых предприятий, позволяет избежать издержек и проблем, связанных с получением банковского кредита. При этом микропредприятия прибегают к коммерческому кредиту чаще, чем малые и средние предприятия [10]. Гражданский кодекс РФ в ст. 823 гл. 42 о коммерческом кредите предусматривает возможность взимания платы за предоставление отсрочки платежа при поставке товаров (выполнении работ, оказании услуг), в том числе и за период просрочки оплаты. Использование условия о коммерческом договоре может помочь эффективно обеспечить интересы компании-кредитора, поставляющей товары (выполняющей работы, оказывающей услуги) на условиях отсрочки платежа. Однако по какой-то причине использование условия о коммерческом кредите в договорной практике российских компаний можно встретить не так уж часто. По всей видимости, это происходит в силу того, что многие владельцы, руководители и специалисты просто не знают о возможности использования данного механизма для обеспечения интересов их фирмы.

Крупные предприятия также могут участвовать в финансировании предприятий малого бизнеса прямым или косвенным образом [11]. Косвенное финансирование малого предприятия крупным может осуществляться в форме бесплатных поставок услуг, оборудования или технологии.

В России в сфере финансовой поддержки малого предпринимательства используется так называемое вексельное кредитование. С его помощью малое предприятие - клиент получает простые дисконтные (с нулевым дисконтом) векселя Сбербанка России со сроком погашения до одного года и в дальнейшем может использовать их в качестве расчетно-платежного средства. Кредит может быть предоставлен на приобретение как одного, так и нескольких векселей. Максимальный срок предоставления вексельного кредита -1 год. Вексель может иметь неограниченное число передаточных надписей и может быть предъявлен для оплаты в любое отделение Сбербанка России. На вексель, купленный за счет средств кредита, процентный доход не начисляется.

Важным внешним источником финансирования МП являются средства, предоставляемые в рамках различных государственных программ поддержки . В России государственная поддержка в области финансирования предприятий малого и среднего бизнеса осуществляется в различных формах.

Финансовые ресурсы предоставляются и в рамках деятельности ассоциаций предприятий малого бизнеса , создаваемых при поддержке региональных или муниципальных органов власти. Они оказывают финансовую ( льготные инвестиционные кредиты ) и техническую помощь малым предприятиям на территориях. В некоторых странах существуют специализированные биржевые рынки для малых и средних предприятий (например, рынок «Альтернекст» во Франции, «Альтернативный рынок инвестиций» Лондонской фондовой биржи, рынок акций малых и средних предприятий в рамках Шэньчжэньской фондовой биржи в Китае). В Российской Федерации в рамках фондовой биржи РТС действует рынок RTS START для компаний небольшой и средней капитализации, однако в реальности малых предприятий среди них нет [12].

Среди известных форм и источников финансирования, широко используемых в мировой экономике, в России практически неизученным источником финансирования МП служит мезонинное, или гибридное, финансирование (субординированные займы, конвертируемые акции, акции, не имеющие права голоса), которое сочетает в себе преимущества основных источников внешнего финансирования (кредитования и акционирования). При использовании данных инструментов не требуется предоставления активов предприятия в качестве гарантии. Кроме того, фактически происходит увеличение доли пассивов в структуре баланса фирмы, следовательно, улучшаются финансовые показатели, благодаря чему возрастают шансы предприятия в дальнейшем получить банковский кредит [13]. Однако стоимость гибридного финансирования для заемщика выше, чем долгового, поскольку инвестор в первом случае несет более крупный риск: в случае банкротства предприятия он не обладает преимущественным предшествовать публичному размещению акций на правом требования по взысканию долгов, это право бирже), инновационные предприятия, но в меньшей принадлежит кредиторам. Преимуществами ги- степени - недавно созданные компании [14].

бридного финансирования могут воспользоваться Несмотря на определенные различия, мож-малые и средние предприятия на стадиях быстрого но выделить способы формирования финансовых роста (оно позволяет предотвратить «разводнение» ресурсов предприятий малого бизнеса (см. табл.). капитала), реструктуризации или смены владель- Выбор формы финансирования обусловлен при-ца (привлечение гибридных инструментов может сущими им преимуществами и недостатками.

Классификация форм финансового обеспечения малого предпринимательства

|

Критерии классификации |

Финансирование |

|

Степень формальности |

формальное неформальное |

|

Сроки |

краткосрочное среднесрочное долгосрочное |

|

Источник происхождения |

внутреннее внешнее |

|

Источник финансового ресурса |

из собственных средств на основе банковских ресурсов из средств государства из средств других предприятий и организаций (коммерческое) из альтернативных источников (франчайзинг, лизинг, факторинг, микрофинансирование и др.) |

|

Форма капитала |

на основе собственного капитала на основе заемного капитала смешанное мезонинное, гибридное |

|

Целевое назначение ресурсов |

целевое (производственное, инвестиционное, инновационное, налоговое и т.д.) нецелевое |

|

Субъект финансирования |

государственное банковское (кредитные линии, овердрафт, микрокредитование, инвестиционное, проектное и т.д.) кооперативное партнерское самофинансирование |

|

Условия предоставления денежных средств |

кредитование финансирование из накопленной капитализированной прибыли, из резервного фонда, из уставного капитала, из накопленного амортизационного фонда, акционирование |

|

Характер участия в процессе финансирования |

прямое косвенное (опосредованное) анонимное |

|

Метод предоставления денежных средств |

безвозмездное (бюджетное, внебюджетное, финансирование за счет собственных, привлеченных средств инвесторов) возмездное (банковское, небанковское) |

|

Степень легитимности |

законодательно разрешенное «теневое» |

|

Степень надежности (уровня риска) вложения финансовых средств |

высокорисковое среднерисковое безрисковое |

В ходе рассмотрения источников формирования финансовых ресурсов МП стало очевидным, что для устойчивого развития малого предпринимательства в России собственных средств явно не достаточно, а отдельные государственные виды финансовой поддержки (например, гранты) себя практически исчерпали, что свидетельствует о необходимости формирования новых финансовых механизмов для становления, развития и оценки результативности деятельности малых и микропредприятий. Новые механизмы уже появляются, но отсутствие достаточной информации о них ограничивает их внедрение. К таким формам финансовой поддержки малого предпринимательства можно отнести:

-

- финансирование из регионального бюджета приоритетных для региона направлений развития малого предпринимательства; субсидии из бюджета на закупку оборудования в значимых для региона отраслях промышленности и сельского хозяйства;

-

- развитие гарантийных механизмов для целей финансово-кредитной поддержки малого предпринимательства;

-

- создание системы револьверных фондов для малого предпринимательства.

В целом в условиях рыночной экономики все большее значение для дальнейшего устойчивого развития малого бизнеса в Российской Федерации приобретают внешние источники финансирования, причем среди них появились новые формы, изменилась структура их формирования. Ключевым моментом в процессе развития финансовокредитного обеспечения деятельности малого предпринимательства выступает определение источников финансирования, максимальное использование имеющихся источников и своевременное формирование новых финансовых механизмов для становления и развития малых предприятий.

Мы убеждены, что именно кредитование является значимым источником заемных средств, что подтверждается опытом зарубежных стран, и требует дальнейшего научного исследования с целью развития многоуровневой системы финансово-кредитного обеспечения отечественного малого предпринимательства.

Список литературы Источники формирования финансовых ресурсов малых предприятий

- Малый бизнес. Организация, экономика, управление/под ред. В.Я. Горфинкеля, В.А. Швандара. -3-е изд., перераб. и доп. -М.: Юнити-Дана, 2007. -С. 20.

- SMEs and Access to Finance. Observatory of European SMEs. -Luxembourg: Offce for Offcial Publications of the European Communities. -2003. -№2. -P. 21.

- Microcredit for European small businesses. Commission Staff Working Document/Commission of the European Communities. Brussels. September 2004. SEC(2004)1156. P. 8. -URL: http://ec.europa.eu/enterprise/entrepreneurship/fnancing/docs/microcredit_doctravail_en.pdf.

- Шпынова, А.И. Кредитование малых и средних предприятий: зарубежный и российский опыт/А.И. Шпынова. -М.: ПОЛПРЕД Справочники, 2009. -156 с.

- Малый бизнес. Организация, экономика, управление/под ред. В.Я. Горфинкеля, В.А. Швандара. -3-е изд., перераб. и доп. -М.: Юнити-Дана, 2007. -С. 20.

- Малый бизнес. Организация, экономика, управление/под ред. В.Я. Горфинкеля, В.А. Швандара. -3-е изд., перераб. и доп. -М.: Юнити-Дана, 2007. -С. 273.

- Douette, A. Small and medium-sized European enterprises and the way they are fnanced: The point of view of the loan guarantee schemes. European Mutual Guarantee Association. -URL: http://www.aecm.be/PDF/EtudeEurop_UK.pdf.

- Harris, S. State of the Microcredit Summit Campaign. Report 2009/S. Harris. -Washington, D.C.: Microcredit Summit Campaign, 2009. -70 р.

- Шпынова, А.И. Кредитование малых и средних предприятий: зарубежный и российский опыт/А.И. Шпынова. -М.: ПОЛПРЕД Справочники, 2009. -156 с.

- SMEs and Access to Finance. Observatory of European SMEs. -Luxembourg: Offce for Offcial Publications of the European Communities. -2003. -№2. -P. 21.

- Шпынова, А.И. Кредитование малых и средних предприятий: зарубежный и российский опыт/А.И. Шпынова. -М.: ПОЛПРЕД Справочники, 2009. -156 с.

- Включение ценных бумаг в RTS START/Фондовая биржа «Российская торговая система»: RTS START. -URL: http://www.rts.ru/s779.

- Строителева, Т.Г. Инновационное корпоративное управление в условиях противозатратной модели хозяйствования/Т.Г. Строителева//Экономика устойчивого развития. -2010. -№2. -С. 103.

- Douette, A. Small and medium-sized European enterprises and the way they are fnanced: The point of view of the loan guarantee schemes… -URL: http://www.aecm.be/PDF/EtudeEurop_UK.pdf.