Итоги применения кадастровой стоимости земель для целей налогообложения и исчисления арендной платы за земельные участки на примере городов Сибири и Дальнего Востока

Автор: Протасов А.А.

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Земельный вопрос

Статья в выпуске: 1 (76), 2008 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/170151686

IDR: 170151686

Текст статьи Итоги применения кадастровой стоимости земель для целей налогообложения и исчисления арендной платы за земельные участки на примере городов Сибири и Дальнего Востока

А.А. Протасов заместитель начальника земельного управления Комитета по управлению муниципальным имуществом города Иркутска

С принятием Федерального закона от 29 ноября 2004 года № 141-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации» в стране была кардинально изменена система налогообложения земли.

Принципиальным в новой системе налогообложения земли является определение в качестве налоговой базы кадастровой стоимости земельных участков, а не их площади. Учитывая, что при наличии рыночной стоимости земельного участка его кадастровая стоимость рассчитывается от рыночной, с точки зрения развития рынка земли и недвижимости это положение является более прогрессивным.

Основная задача, которая ставилась при решении о переходе на кадастровую оценку и на реализацию которого были затрачены большие бюджетные средства, заключалась в увеличении доходов местных бюджетов от земельного налога. Однако, несмотря на сокращение большого числа льготников и установление максимальных налоговых ставок, ожидаемого роста не произошло. Это касается не только небольших насе- ленных пунктов, в которых стоимость земли невелика, но и административных центров субъектов Российской Федерации. В большинстве населенных пунктов, в частности в Иркутской области, произошло снижение поступлений от земельного налога.

Исключениями являются города Иркутск и Новосибирск, в которых поступления от земельного налога по сравнению с 2005 годом увеличились в 2,8 и 3,1 раза соответственно, причем в поступлениях за 2006 год учитывались только 3 авансовых платежа, или 3/4 годовых начислений по земельному налогу (табл. 1).

Одной из основных проблем низкой собираемости земельного налога некоторые специалисты считают отсутствие надлежаще оформленных прав на земельные участки в соответствии с существующим законодательством, а именно постановку земельных участков на кадастровый учет и наличие права собственности, права постоянного (бессрочного) пользования и права пожизненно наследуемого владения (статья 388 Налогового кодекса Российской Федерации).

По нашему мнению, оформление физическими лицами прав на земельные участки под индивидуальными жилыми домами, дачами и т. д. не приведет к существенному пополнению местных бюджетов. Это спра-

Сводная таблица поступлений от земельного налога в городах, входящих в Ассоциацию сибирских и дальневосточных городов

Таблица 1

|

Муниципальное образование (МО) |

Общая площадь территории МО, га |

Численность населения, тыс. чел. |

Земельный налог по годам, млн р. |

|||

|

2003 |

2004 |

2005 |

2006 |

|||

|

Новосибирск |

50 021 |

1 423 |

447 |

528 |

621 |

1 966 |

|

Новокузнецк |

42 427 |

570 |

630 |

669 |

775 |

701 |

|

Омск |

57 290 |

1 138 |

223 |

769 |

1143 |

659 |

|

Иркутск |

27 998 |

594 |

121 |

177 |

183 |

501 |

|

Красноярск |

37 400 |

917 |

290 |

410 |

400 |

444 |

|

Тюмень |

86 130 |

569 |

162 |

166 |

345 |

415 |

|

Братск |

42 000 |

266 |

178 |

323 |

393 |

322 |

|

Кемерово |

29 848 |

526 |

362 |

394 |

475 |

262 |

|

Барнаул |

32 201 |

658 |

195 |

195 |

190 |

200 |

|

Томск |

29 289 |

488 |

173 |

152 |

189 |

153 |

|

Хабаровск |

38 650 |

578 |

99 |

105 |

86 |

124 |

|

Сургут |

34 830 |

291 |

17 |

40 |

37 |

41 |

|

Норильск |

45 196 |

214 |

72 |

61 |

107 |

20 |

ведливо как для небольших поселений, так и для крупных городов Иркутской области (Иркутск, Братск и т. д.). Например, в городе Иркутске количество неоформленных земельных участков физическими лицами под индивидуальными жилыми домами составляет около 20 тысяч, в среднем налог с каждого земельного участка равен 600 рублям. Следовательно, общая сумма земельного налога с этих земельных участков составит 12 миллионов рублей, или 2 процента (12 / 600) от годовой суммы поступлений по земельному налогу. Стоит отметить, что в основном земельный налог на такие земельные участки все-таки начисляется и этот налог уплачивается.

В последнее время появилось следующее предложение: возложить обязанность по формированию земельных участков на органы местного самоуправления. Для сравнения затраты на формирование 20 тысяч земельных участков города Иркутска составляют 160 миллионов рублей (20 000 х 8 тысяч рублей – стоимость формирования одного земельного участка), что в 13,3 раза превышает годовые поступления от земельного налога на эти земельные участки.

Анализ нормативных правовых актов, принятых в регионах Сибири и Дальнего

Востока, об установлении земельного налога показал, что в большинстве муниципальных образованиях установлены максимальные процентные ставки к кадастровой стоимости, за исключением земель, занятых жилищным фондом, огородничеством и т. д. Во многих муниципальных образованиях пониженные процентные ставки (в 10–15 раз) установлены для земель, занятых гаражными кооперативами и кооперативами овощехранилищ, в связи с тем, что эти виды деятельности имеют социальный характер. Что касается прочих земельных участков, то следует учитывать потери бюджетов муниципальных образований от установления пониженных ставок. Одним из примеров может служить установление процентных ставок для земель, занятых аэродромами. С 1 января 2006 года аэропорты утратили право на льготу по земельному налогу. Вместе с тем земельные участки, необходимые для функционирования аэропортов, предоставлены федеральным государственным унитарным предприятиям, собственник которых – Российская Федерация не планирует выделять деньги на возмещение затрат по земельному налогу.

Возникает вопрос: почему в одних городах за земельные участки, занятые аэро- портами, уплачивается земельный налог по максимальной процентной ставке (1,5%), а в других – по сниженной?

Более показателен пример города Краснодара, в котором размер процентной ставки для прочих земельных участков в 10 раз меньше, чем позволяет Налоговый кодекс Российской Федерации (0,15%), и это притом, что их кадастровая стоимость практически не превышает таковую в городе Иркутске. В этом случае можно говорить о недополученных доходах муниципального образования в сотни миллионов рублей.

Основными проблемами собираемости земельного налога в городе Иркутске являются:

-

1) отсутствие финансирования (в полном объеме) из федерального бюджета федеральных учреждений. На 1 октября 2007 года задолженность федеральных учреждений по земельному налогу составляет около 90 миллионов рублей, или 15 процентов (90 / 600) от годовой суммы поступлений по земельному налогу в городе Иркутске;

-

2) сложности переходного периода, связанного с введением новой системы налогообложения на основании кадастровой оценки земельных участков, проводимой Управлением Федерального агентства кадастра объектов недвижимости (Роснедви-жимость) по Иркутской области;

-

3) взаимодействие органов местного самоуправления с территориальными налоговыми органами в рамках постановления Правительства Российской Федерации от 12 августа 2004 года № 410 (проблема заключается в том, что налоговые инспекции не предоставляют органам местного самоуправления сведения о начислении, поступлении и задолженности по земельному налогу в отношении каждого земельного участка).

Кроме того, следует заметить, что отсутствие полной информации о начислении земельного налога затрудняет формирование информационного ресурса о расположенных на территории муниципального образования налогооблагаемых земельных участков и не позволяет органу местного самоуправления – администрации города Иркутска надлежащим образом проводить работу по формированию доходной части бюджета города.

Комитетом по управлению муниципальным имуществом (КУМИ) города Иркутска были получены сведения о земельных участках, признаваемых объектом налогообложения, от органов, осуществляющих ведение государственного земельного кадастра (Управление Роснедвижимости по Иркутской области), и органов, осуществляющих государственную регистрацию прав на недвижимое имущество и сделок с ним (Федеральная регистрационная служба по Иркутской области и Усть-Ордынскому Бурятскому автономному округу).

КУМИ города Иркутска разработано программное обеспечение, позволяющее производить исчисление земельного налога по каждому земельному участку поквартально и в целом по календарному году. Этот программный продукт позволяет принимать платежи по земельному налогу от налоговых инспекций либо федерального казначейства в автоматизированном режиме. С первого квартала 2007 года производятся начисления земельного налога в электронной базе АИС – Земля по всем землепользователям в соответствии с Налоговым кодексом Российской Федерации. После завершения работы прогноз потенциала по земельному налогу будет более точным и позволит анализировать правильность исчисления и оплаты земельного налога.

Одним из вариантов увеличения сборов от земельного налога могло бы стать создание единой информационной базы земельных участков, что должно быть закреплено на федеральном уровне совместными законодательными актами, принятыми Роснед-вижимостью, Федеральной регистрационной службой, Федеральной налоговой службой и органами местного самоуправления. Единая информационная база позволит своевременно выявлять неточности в оценочных описях, неплательщиков земельного налога либо плательщиков, оплативших земельный налог не в полном объеме.

В случае создания единой информационной базы отпадет необходимость в предос- тавлении сведений о задолжниках по земельному налогу из налоговых инспекций в органы местного самоуправления, о кадастровой стоимости вновь образованных участков либо об изменениях площадей и разрешенного использования существующих участков – в органы местного самоуправления и налоговые инспекции.

Мы полагаем, что на федеральном уровне необходимо закрепить обязанность по уплате земельного налога за земельные участки, на которые оформлена собственность Российской Федерации и субъектов Российской Федерации. По состоянию на 1 сентября 2007 года в городе Иркутске зарегистрировано право собственности Российской Федерации на земельные участки общей площадью 1 005 гектаров (4 процента от общей площади города). Часть земельных участков, которая предоставлена в постоянное (бессрочное) пользование в соответствии со статьей 20 Земельного кодекса Российской Федерации (ЗК РФ), облагается земельным налогом. Остальные земельные участки Территориальным управлением Федерального агентства по управлению федеральным имуществом по Иркутской области сдаются в аренду, при этом 100 процентов арендной платы поступает в федеральный бюджет. Однако в бюджет города Иркутска средства за пользование земельными участками ни в форме земельного налога, ни в форме аренды не поступают.

Приведем пример. С 1 января 2007 года земельный налог на участок, предоставленный открытому акционерному обществу (ОАО) «Иркутскэнерго» для эксплуатации существующего сооружения – Иркутского гидроузла, не уплачивается. В связи с регистрацией права собственности Российской Федерации на земельный участок ОАО «Иркутскэнерго» с Территориальным управлением Федерального агентства по управлению федеральным имуществом по Иркутской области заключен договор аренды 82,6 гектара площади. Потери по земельному налогу от этого земельного участка составляют 12,7 миллиона рублей.

Более существенны потери в городе Братске: во втором квартале 2006 года было зарегистрировано право федеральной собственности на 3 земельных участка Братского лесоперерабатывающего комбината, годовая арендная плата за которые составляла более 120 миллионов рублей. С момента регистрации права собственности Российской Федерации 100 процентов арендной платы поступает в бюджет Российской Федерации.

Получается парадоксальная ситуация: на земельные участки, которые не приносят в федеральный бюджет доход в виде арендной платы за землю, выделяются средства для уплаты земельного налога в местный бюджет, и наоборот.

Решение названных проблем и внесение изменений в федеральное законодательство позволят существенно увеличить бюджеты муниципальных образований от поступлений по земельному налогу.

При рассмотрении вопроса о правовом регулировании предоставления в аренду государственных и муниципальных земель одним из пунктов, требующих дополнительного обсуждения, является порядок выработки условия договора, касающегося размера арендной платы. В тех случаях, когда предметом договора аренды является имущество, находящееся в собственности юридических и физических лиц, порядок определения размера арендной платы достаточно очевиден. В таких ситуациях в соответствии с частью 2 статьи 1 Гражданского кодекса Российской Федерации, закрепляющей свободу договора, условие о размере арендной платы вносится в договор контрагентами – арендатором и арендодателем, которые выдвигают предложения относительно размера арендной платы исходя из своих собственных экономических интересов.

В настоящее время существуют как минимум два нормативных правовых документа, не принятых на федеральном уровне, которые должны регулировать установление Порядка определения арендной платы за земельные участки.

В статье 22 ЗК РФ указано, что общие начала определения арендной платы при аренде земельных участков, находящихся в государственной и муниципальной собственности, могут быть установлены Правительством

Российской Федерации. Соответствующий нормативный акт не принят.

В пункте 3 статьи 65 ЗК РФ предусматривается, что уполномоченные органы должны руководствоваться утвержденным порядком определения размера арендной платы. По общему правилу, закрепленному в пункте 3 статьи 65 ЗК РФ, такой порядок устанавливается органами того уровня, в чьей собственности (Российской Федерации, субъекта Российской Федерации или муниципального образования) находится передаваемый в аренду земельный участок, а именно:

-

• за земли, находящиеся в собственности Российской Федерации, – Правительством Российской Федерации (такой нормативный акт не принят);

-

• за земли, находящиеся в собственности субъектов Российской Федерации – органами государственной власти субъектов Российской Федерации (соответствующий нормативный акт не принят в некоторых регионах и, по сути, является декларативным);

-

• за муниципальные земли – органами местного самоуправления.

В качестве исключения из этого правила можно рассматривать норму пункта 2 статьи 3 Федерального закона от 24 июля 2007 года № 212-ФЗ «О введении в действие Земельного кодекса Российской Федерации», в котором говорится, что вне зависимости от того, в чьей собственности находятся участки, право аренды на которые возникает в результате переоформления права постоянного (бессрочного) пользования, арендная плата за использование указанных земельных участков устанавливается в размере двух процентов от кадастровой стоимости земельных участков.

Прямое федеральное регулирование определения арендной платы за земли установлено следующими положениями:

-

1) в пункте 15 статьи 3 Федерального закона «О введении в действие Земельного кодекса Российской Федерации» указано, что в случае предоставления земельных участков для целей жилищного строительства по процедуре предварительного согласования места размещения объекта, приня-

того до 1 октября 2005 года, а также в случае заключения соглашения с органом местного самоуправления ежегодная арендная плата за земельный участок, предоставленный лицу в соответствии с настоящим пунктом для жилищного строительства или лицу, к которому перешли права и обязанности по договору аренды такого земельного участка, устанавливается:

-

• в размере не менее двух с половиной процентов от кадастровой стоимости земельного участка в случае, если объекты недвижимости на предоставленном земельном участке не введены в эксплуатацию по истечении двух лет со дня заключения договора аренды земельного участка;

-

• в размере не менее пяти процентов от кадастровой стоимости земельного участка в случае, если объекты недвижимости на предоставленном земельном участке не введены в эксплуатацию по истечении трех лет со дня заключения договора аренды земельного участка (в редакции Федерального закона от 18 декабря 2006 года № 232-ФЗ «О внесении изменений в Градостроительный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации»);

-

2) в пункте 3 статьи 65 ЗК РФ указано следующее: в случае, если по истечении трех лет со дня предоставления в аренду земельного участка, находящегося в государственной или муниципальной собственности, для жилищного строительства, за исключением случаев предоставления земельных участков для индивидуального жилищного строительства, не введен в эксплуатацию построенный на таком земельном участке объект недвижимости, арендная плата за такой земельный участок устанавливается в размере не менее двукратной налоговой ставки земельного налога на соответствующий земельный участок, если иное не установлено земельным законодательством.

До 2006 года в большинстве муниципалитетов арендная плата за земельные участки определялась исходя из ставок земельного налога и повышающих коэффициентов в зависимости от вида деятельности (табл. 2).

Таблица 2

|

О. I S О CV о e <0 E re 5 'O Ф Q. 4 |

cd о о CM |

5 р || ф ,2 5 Ю |

о см |

5 со |

о см со |

со со |

о со |

см со см |

см |

со см |

00 03 |

со 03 |

co |

00 CXI |

CO |

|

|

О Q 3 о |

■'= Е I I 'О «о (g |

со о 03 |

см со CD |

о ^ cd |

in CD |

со со ю |

00 5 |

о |

03 со |

со со |

co CM |

3 CM |

CD CM CM |

|||

|

1П о о CXI |

2 £ Е * ф 2 5 ю |

о 00 о |

со см со |

со см |

со см |

03 см см |

LO СМ |

со 00 |

о 03 |

со со см |

03 03 |

03 co |

||||

|

О Q 3 Ю |

■’2 Е <о 15 |

о со |

in in in |

со |

ю |

а> |

со ^г со |

со со со |

о 00 со |

in о in |

co |

co CM |

03 in |

|||

|

о о CXI |

3 £ 5 ю |

ш 00 со |

о со см |

о см |

03 ю |

'Ф |

со со |

о см |

со см |

in LO CM |

3 |

co |

Ю co CM |

|||

|

О Q 3 О 3 § |

■’5 Е I | О ® 1О |

со |

о CD |

со |

см со |

со |

см |

см со со |

о см |

in см |

о из |

CM |

in CM CM |

03 CD in |

||

|

со о о СМ |

2 р || ф ,2 2 Ю |

00 |

см см |

00 |

со |

ю 00 |

со 03 |

со 03 |

со 00 |

о о |

co CM |

о |

^ co |

CM |

||

|

6 Q 3 ю |

■>з Е I | со о CD 15 |

о ш |

ю |

со |

со см |

со |

ю 00 |

03 |

<о со |

о см |

CM |

о co |

co |

co 03 |

||

|

hi $5 si P о л g £ E |

со 0x1 |

о ш |

со lo |

03 |

со см ю |

00 00 чГ |

со со |

О) ю |

03 со ю |

03 CXI |

00 LO co |

co co CXI |

CM |

|||

|

C |

3 в щ 2 ф 11 = 0-з 1 as Е |

см о о ю |

см ^ см |

о ю со со со |

о о со |

00 00 03 см |

03 00 см 03 см |

о 03 см ю |

00 03 03 см |

о о см со |

CD co co ^r co |

о CM CM co |

о о о см |

CO 03 LO |

||

|

CD 5 re | go 3 co < CB ^ |

о О. ю о со о т |

hi =г 0) со о со о т |

hi о со о о_ аз ю аз X |

hi о О_ о о аз о. ^ |

о со о о аз |

hi о |

hi о о |

hi о н |

т 0) н |

H Q. о |

^ 03 T CL 03 LQ |

hi о н 03 CL LQ |

hi о Q_ О T |

|||

Закон Российской Федерации «О плате за землю» был отменен 1 января 2006 года, соответственно, были отменены ставки земельного налога, установленные этим законом.

Если бы существующие порядки определения арендной платы продолжали действовать, муниципалитетам было бы необходимо дополнительно утверждать базовые размеры арендной платы (вместо существующих ставок земельного налога по территориально-оценочным зонам). Например, в городе Новокузнецке базовые размеры арендной платы были установлены на уровне ставок земельного налога.

Некоторые муниципальные образования выбрали иной вариант: определение арендной платы от кадастровой стоимости, причем в большинстве случаев учитываются 14 видов функционального использования земель с последующей дифференциацией.

Арендная плата на основе кадастровой стоимости может определяться двумя способами:

-

1) от кадастровой стоимости земельного участка (город Новосибирск);

-

2) от удельного вида кадастровой стоимости за 1 квадратный метр (города Иркутск, Кемерово, Екатеринбург).

Отличием первого способа от второго является то, что определение кадастровой стоимости относится к компетенции Рос-недвижимости, которой не была установлена периодичность оценки кадастровой стоимости земельных участков. Более того, определение арендной платы от кадастровой стоимости 1 квадратного метра исключает ошибки, допущенные при определении кадастровой стоимости, и позволяет более оперативно реагировать на изменение разрешенного использования земельного участка (табл. 3).

Таблица 3

Сводная таблица поступлений от земельных платежей в городах, входящих в Ассоциацию сибирских и дальневосточных городов

|

Муниципальное образование (МО) |

Общая площадь территории МО, га |

Численность населения, тыс. чел. |

Земельные платежи по годам, млн р. |

|||

|

2003 |

2004 |

2005 |

2006 |

|||

|

Новосибирск |

50 021 |

1 423 |

956 |

1 288 |

1 805 |

3 874 |

|

Новокузнецк |

42 427 |

570 |

1 115 |

1 129 |

1 415 |

1 383 |

|

Омск |

57 290 |

1 138 |

415 |

1 101 |

1 486 |

1 077 |

|

Красноярск |

37 400 |

917 |

552 |

752 |

873 |

1 058 |

|

Иркутск |

27 998 |

594 |

287 |

416 |

515 |

905 |

|

Тюмень |

86 130 |

569 |

363 |

418 |

725 |

812 |

|

Кемерово |

29 848 |

526 |

733 |

711 |

932 |

800 |

|

Хабаровск |

38 650 |

578 |

456 |

519 |

641 |

764 |

|

Томск |

29 289 |

488 |

358 |

435 |

679 |

624 |

|

Братск |

42 000 |

266 |

265 |

548 |

674 |

576 |

|

Барнаул |

32 201 |

658 |

275 |

323 |

377 |

487 |

|

Сургут |

34 830 |

291 |

449 |

550 |

542 |

428 |

|

Норильск |

45 196 |

214 |

565 |

630 |

166 |

246 |

Существует еще один способ: определение арендной платы за земельные участки на основании отчета независимого оценщика (например, в Приморском крае). Несмотря на рыночный и прогрессивный аспект этого подхода, считаем не- возможным его применение в муниципальных образованиях по следующим причинам:

1) наличие большого количества договоров аренды земельных участков (в крупных муниципальных образованиях – несколько тысяч) делает такой подход затратным и

-

3) рынок недвижимости в Российской Фе-

- трудоемким;

2) заказ отчетов об оценке арендной пла- ты за земли самим арендатором может поставить под сомнение определенную оценщиком величину арендной платы, что может инициировать многочисленные судебные тяжбы по вопросам соотношения отчетов, подготовленных арендатором и арендодателем;

дерации, в том числе земли, недостаточно развит, и из-за недостатка информации возникают определенные трудности при определении оценщиком арендной платы.

На наш взгляд, на современном этапе развития земельных отношений в Российской Федерации было бы логичным наличие определенных пропорций между земельным налогом и арендной платой (рис. 1).

□ местный бюджет

■ консолидированный бюджет

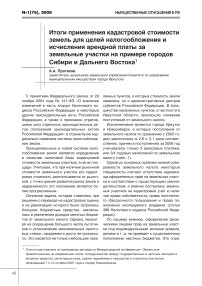

Рис. 1. Поступления по земельным платежам в городах, входящих в Ассоциацию сибирских и дальневосточных городов, в 2006 году (млн р.)

При анализе нормативных правовых актов, принятых в регионах Сибири и Дальнего Востока, были выявлены порядки определения арендной платы за земли, в которых арендная плата устанавливалась на уровне ставок земельного налога. Полагаем, что такие подходы являются недопустимыми, несмотря на относительную простоту администрирования арендных платежей, и приводят к существенному занижению доходов как местных, так и региональных бюджетов. Для сравнения в городе Иркутске при определении арендной платы макси- мальная процентная ставка к кадастровой стоимости почти в 70 раз превосходит ставку земельного налога (для временных сооружений). В основу Порядка определения арендной платы за земельные участки, находящиеся в муниципальной собственности города Иркутска, была заложена дифференциация земельных участков на 14 видов функционального использования земель для целей проведения государственной кадастровой оценки земель поселений (по аналогии с земельным налогом) и использован Типовой перечень, разработанный с использованием Системы классификаторов для целей ведения государственного земельного кадастра, принятой и введенной в действие приказом Государственного земельного комитета от 22 ноября 1999 года № 84.

Следует отметить, что Система классификаторов для целей ведения государственного земельного кадастра была разработана в целях развития работ по созданию единой системы государственного земельного кадастра Российской Федерации (рис. 2).

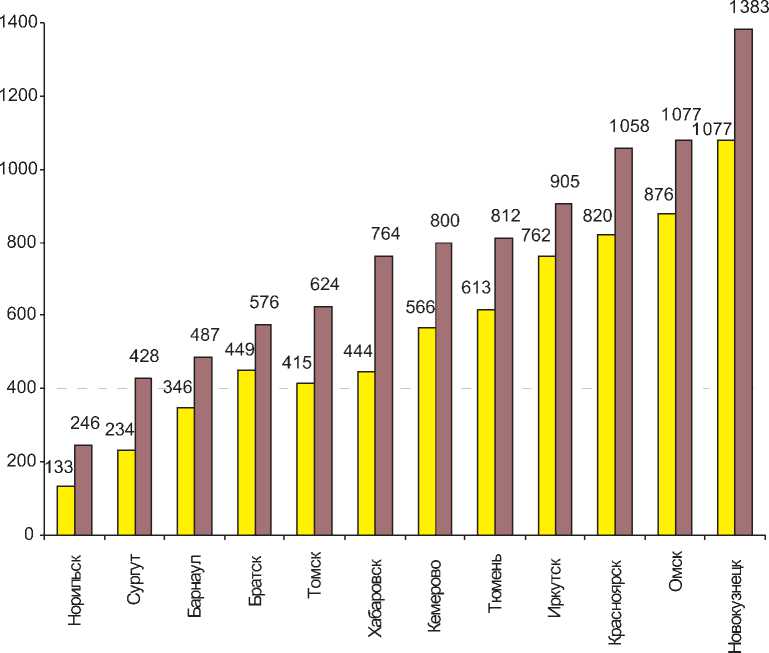

Рис. 2. Поступления от земельных платежей в городах, входящих в Ассоциацию сибирских и дальневосточных городов, в 2003–2006 годах (млн р.)

Несколькими городами Российской Федерации при разработке Порядка определения арендной платы за земли за основу был взят общероссийский классификатор видов экономической деятельности (ОКВЭД). Необходимо отметить, что при использовании ОКВЭД возникают сложности, если необходимо определить арендную плату за земельные участки, на которых не подразумеваются экономическая деятельность и получение дохода от их использования. К таким видам деятельности относятся благоустройство, некоммерческие парковки, лесопарки, скверы и т. д. Вместе с тем указанные виды разрешенного использования земельных участков применяются в деятельности землепользователей, не могут быть заменены другими «синонимами» разрешенного использования и применяются практически во всех порядках определения арендной платы в других городах страны.

При переходе на арендную плату от кадастровой стоимости необходимо выполнить определенные условия, в частности, при расчете арендной платы на текущий год снижение ее уровня по сравнению с предыдущим годом не допускается. При определении арендной платы учитывается ряд повышающих и понижающих коэффициентов, например за превышение трехлетнего срока жилищного строительства.

В соответствии с приказом Министерства экономического развития и торговли Российской Федерации от 15 февраля 2007 года № 39 утверждены Методические указания по государственной кадастровой оценке земель населенных пунктов. Изменена сама методика определения кадастровой стоимости земель, введены 16 видов функционального использования земель (вместо 14 существовавших ранее). В связи с этим во многих муниципальных образова- ниях на 2008 год будут утверждены «обновленные» результаты кадастровой оценки земель, что, в свою очередь, отразится на арендной плате за земельные участки. Таким образом, на уровне муниципалитета необходимо создать комиссию, в которую будут входить представители всех участвующих в этом процессе структур и заниматься рассмотрением результатов проведения актуализации государственной кадастровой оценки.

Федеральным законом № 212-ФЗ установлено, что порядок определения размера арендной платы, а также порядок, условия и сроки внесения арендной платы за использование земельных участков, государственная собственность на которые не разграничена, устанавливается органами государственной власти субъектов Российской Федерации (норма вступила в силу с 28 октября 2007 года). Действие этой нормы по своей сути может еще более усложнить земельные отношения в муниципальных образованиях в сравнении с положением Федерального закона от 17 апреля 2006 года № 53-ФЗ «О внесении изменений в Земельный кодекс Российской Федерации, Федеральный закон «О введении в действие Земельного кодекса Российской Федерации», Федеральный закон «О государственной регистрации прав на недвижимое имущество и сделок с ним» и признании утратившими силу отдельных положений законодательных актов Российской Федерации», согласно которому право распоряжаться земельные участками, государственная собственность на которые не разграничена, в административных цент- рах – столицах было предоставлено субъектам Российской Федерации.

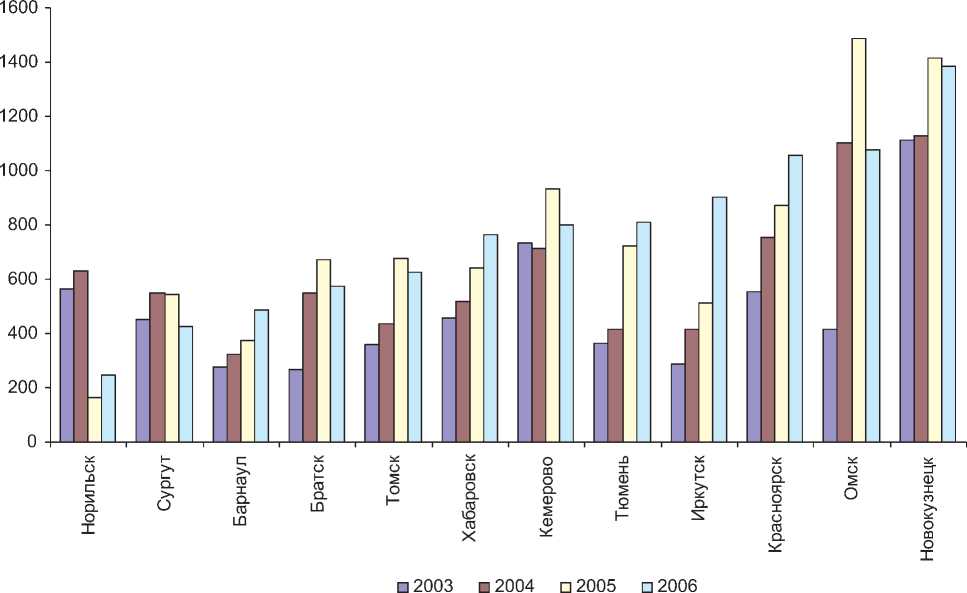

В настоящее время невозможно предложить универсальную модель установления порядка определения арендной платы за земли субъектами Российской Федерации, которая устраивала бы все муниципальные образования (в Иркутской области, например, 385 муниципальных образований). Между крупными городами и небольшими населенными пунктами существует следующая разница при определении арендной платы за земли: в городах арендная плата определяется в процентах от кадастровой стоимости, в небольших населенных пунктах – либо на уровне ранее действовавших ставок земельного налога, либо в коэффициентах (2, 5 и т. д.) к кадастровой стоимости (то есть арендатор уплачивает несколько кадастровых стоимостей в виде годовой арендной платы). Это связано с тем, что при переходе к кадастровой стоимости в небольших населенных пунктах отмечалось резкое падение доходов (в десятки раз) от земельного налога и муниципалитеты были вынуждены устанавливать такие порядки определения арендной платы за земли для сохранения своих доходов. Однако даже в крупных городах Иркутской области (Иркутск, Братск, Ангарск) при определении арендной платы за земли применяют различные процентные ставки к кадастровой стоимости (например, в Иркутске процентные ставки для земельных участков, предоставленных для размещения временных сооружений, в 2–3 раза выше, чем в Братске) (табл. 4, рис. 3).

Таблица 4

Поступления земельных платежей в городе Иркутске

|

Год |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

|

Земельный налог |

38,6 |

45,2 |

74,2 |

121 |

176 |

183 |

501 |

768 |

|

Аренда земли |

22,2 |

31,6 |

59,8 |

166 |

240 |

332 |

404 |

552 |

|

Поступления от продажи земельных участков |

13 |

21 |

24 |

94 |

188 |

|||

|

ИТОГО |

300 |

436 |

538 |

999 |

1 508 |

|||

□ земельный налог ■ аренда земли □ поступления от продажи земельных участков

Рис. 3. Сводная диаграмма поступлений земельных платежей в городе Иркутске

Следует также отметить, что в исполнительных органах субъектов Российской Федерации недостаточно соответствующих специалистов. В этом могли убедиться органы местного самоуправления административных центров, столиц субъектов Российской Федерации, в которых полномочия по распоряжению земельными участками были переданы на региональный уровень.

Если рассмотренные проблемы решены не будут, считаем целесообразным, чтобы исполнительные органы субъектов Российской Федерации устанавливали арендную плату за земельные участки, государственная собственность на которые не разграничена, следующим образом 2 :

арендная плата за земельные участки устанавливается на основании решения муниципального образования об установлении арендной платы, на территории которого расположен земельный участок.

По нашему мнению, функция исполнительных органов субъектов Российской Федерации при установлении порядка определения арендной платы за землю должна являться больше контролирующей, чем регламентирующей. Например, если муниципальное образование устанавливает пониженную арендную плату, и, следовательно, уменьшает свои доходы, то субъект Российской Федерации устанавливает в этом муниципальном образовании свой порядок определения арендной платы за земли.