Эволюция и роль налога на добавленную стоимость

Автор: Камова К.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 6-3 (19), 2015 года.

Бесплатный доступ

Статья посвящена событиям послужившим началу развития налога на добавленную стоимость. Также рассматривается размер и место НДС в структуре бюджетных поступлений РФ.

Налоговая система, налог на добавленную стоимость, бюджет

Короткий адрес: https://sciup.org/140115374

IDR: 140115374

Текст научной статьи Эволюция и роль налога на добавленную стоимость

В налоговой системе Российской Федерации в настоящее время преобладают косвенные налоги, занимающие важное место в доходах бюджета. Особое значение имеет налог на добавленную стоимость (НДС).

Свое начало этот налог берет из Средневековья, когда ввозимый в страну товар облагался различными пошлинами, чтобы поддержать внутренний рынок от иностранных конкурентов. Оставшийся в стране товар подвергался ввозной пошлине, к которой экономист Адам Смит относился весьма критично. Он говорил, что «такие репрессивные меры следует признать плохим методом для возмещения ущерба, причиненного некоторым классам нашего народа», так как «почти все другие классы наших граждан будут благодаря этому вынуждены платить дороже, чем до сих пор за ряд товаров. Следовательно, каждый такой закон облагает фактическим налогом всю страну не в пользу того класса работников, который пострадал». Для транзитных товаров, пересекающих страну, устанавливалась возвратная пошлина. Этот вид пошлин Адам Смит называл «в числе поощрительных мер наиболее разумными». С течением времени ввозные пошлины незначительно изменились, превратившись в налог на добавленную стоимость.

Инициатором появления НДС в 1919 году в Германии явился один из управляющих компании «Siemens» - Вильгельм фон Сименс. Он выступил с предложением реформировать налоговую систему страны после Первой мировой войны, в частности ввести новый косвенный налог - «Veredelte Umsatzsteuer», что с немецкого означает «облагороженный налог с оборота».

Платили налог при осуществлении любой продажи или услуги и этим все заканчивалось. Все это скорейшим образом привело к росту цен и, в конце концов, практичные немцы от налога отказались. О налоге забыли почти на полвека.

В 1954 году, после окончания Второй мировой войны, французским экономистом Морисом Лоре была разработана определенная схема по взиманию НДС, взамен налога с оборота. Однако в течение нескольких лет налог на добавленную стоимость применялся лишь в виде эксперимента, и опытной площадкой послужило зависимое от Франции государство – Кот-д’Ивуар. Но все-таки наибольшее распространение налог получил вследствие подписания в 1957 году в Риме договора о создании Европейского экономического сообщества, в соответствии с которым страны, подписавшие его, должны были координировать свои налоговые системы для создания общего рынка. В рамках второй директивы 1967 года Советом ЕС НДС был объявлен как основной косвенный налог Европы, после чего все члены Сообщества должны были ввести данный налог в свои налоговые системы до конца 1972 года. Налог начал действовать в Дании, в 1968 году - в Федеративной Республике Германии и после подписания шестой директивы Совета ЕЭС 1977 года окончательно утвердилась база современной европейской системы обложения налога на добавленную стоимость, что способствовало унификации его взимания в Европе. В России НДС впервые был введен Законом «О налоге на добавленную стоимость» от 6 декабря 1991 года, действующим с изменениями и дополнениями и стал одним из двух основных федеральных налогов[1].

Некоторые страны пользуются другими наименованиями налога на добавленную стоимость, такие как, налог на товары и услуги в Канаде, налог на потребление в Японии.

НДС относительно недавно используется в мировой практике налогообложения, но широко применим в более чем 135 странах мира, и ставка налога составляет в среднем около 16%.

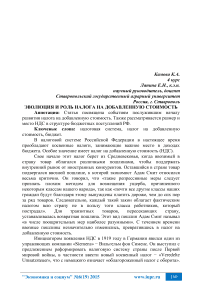

Размер процентной ставки НДС, по некоторому числу стран, проиллюстрирован на рисунке 1.

Венгрия

Швеция

Дания

Финляндия

Польша

Франция

Германия

Россия

Рисунок 1 – Размер процентной ставки НДС

Как видим, ставка в странах Евросоюза разнится. Так наиболее высокая ставка действует в Венгрии, Швеции и Дании. В стране, которая считается родиной появления НДС (Франция), ставка налога не стандартизирована и различается в зависимости от группы товаров или услуг. В Германии ставка по налогу является достаточно невысокой для стран Еврозоны, самая низкая ставка в Люксембурге – 15%. В России ставка налога составляет 18%.

Как во многих европейских странах, так и в России проявляется система скидок и льгот. Например, освобождение от уплаты НДС экспортной деятельности, медицины, страхования.

Не смотря на большую распространенность НДС, в некоторых странах он не применяется. Например, в США вместо НДС действует налог с продаж, размер ставки зависит от штата - от 3 до 15%.

Однако НДС широко используется как регулирующий источник региональных и местных бюджетов. Основная роль в косвенном налогообложении - значительное место его поступлений в доходной части бюджета страны.

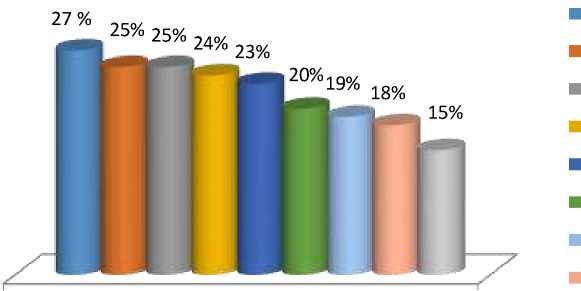

В Российской Федерации НДС занимает значительное место в налоговой системе. Благодаря методике взимания налог на добавленную стоимость имеет высокий уровень собираемости в нашей стране. Рассмотрим структуру поступлений по видам налогов в консолидированный бюджет на 2015 год, млрд. руб. (рисунок 2) [2].

Рисунок 2 – Структура поступлений по видам налогов в бюджет РФ на 2015 год

Как видно на рисунке 2 НДС занимает значительное место в налоговой системе РФ. На сегодняшний день для российской экономики НДС является более предпочтительным, чем прямые налоги. Это объясняется тем, что от данного налога труднее уклониться налогоплательщику, процесс взимания НДС не вызывает больших затруднений и НДС не зависит от результатов хозяйственно-экономической деятельности субъектов, и поступления от него достаточно стабильны [3].

Таким образом, налог на добавленную стоимость – один из наиболее эффективных бюджетных инструментов, обеспечивающий регулярность налоговых поступлений, обладающий высокой универсальностью и дающий существенные поступления в бюджет.

Список литературы Эволюция и роль налога на добавленную стоимость

- Актуальные проблемы финансового менеджмента в современных условиях экономики/ Амирханян А.М., Арустамян Л.Г., Мовсесян Г.Г., Градинарова Д.Е., Гурнович Т.Г., Калошин А.А., Латышева Л.А., Коновалова И.Н., Лапина Е.Н., Кулешова Л.В., Тесля А.А., Недвижай С.В., Близнякова В.Е., Остапенко Е.А., Паксадзе Т.В., Склярова Ю.М., Скляров И.Ю., Воронин М.А., Воронин А.М., Скребцова Т.В., Собченко Н. В. Ставрополь, 2012.

- Лапина Е.Н. Особенности налогообложения агропромышленного сектора экономики России. Сборник научных трудов по материалам 80-й Ежегодной научно-практической конференции. Ставропольский государственный аграрный университет; Редакционная коллегия: Костюкова Е.И., Лещева М.Г., Герасимов А.Н., Склярова Ю.М., Кулиш Н.В., Глотова И.И., Литвин Д.Б., Фролов А.В., 2015, с. 154-161.

- Лапина Е.Н., Кулешова Л.В., Мирошниченко Р.В. Оптимизация налогового потенциала как основы формирования финансовых ресурсов Ставропольского края //Ученые записки Российского государственного социального университета. №1. 2014. с.74-81.