К вопросу о повышении финансовой грамотности населения

Автор: Шмулевич Т.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 10-2 (116), 2024 года.

Бесплатный доступ

В статье обосновывается роль и значение финансовой грамотности как способности населения управлять своими финансовыми ресурсами и принимать обоснованные экономические решения. В работе проводится анализ проблем и направлений развития финансовой грамотности населения. Детальное внимание уделяется вопросам совершенствования финансовой культуры молодежи в рамках образовательного процесса вузов.

Финансовая грамотность, цифровизация, финансовые навыки, финансовая культура, образовательный процесс

Короткий адрес: https://sciup.org/170206720

IDR: 170206720 | DOI: 10.24412/2411-0450-2024-10-2-180-184

Текст научной статьи К вопросу о повышении финансовой грамотности населения

В условиях постоянного развития всех сегментов финансового рынка, его продолжающейся цифровизации и повышения степени сложности существующих финансовых продуктов актуальность измерения уровня финансовой грамотности населения приобретает особое значение. Именно финансовограмотное население способно, принимать осознанные экономические решения, основанные на анализе и понимании финансовых инструментов. Высокий уровень финансовой грамотности населения позволяет эффективно планировать бюджет, управлять заемным капиталом, инвестировать в национальную экономику.

Для комплексной оценки уровня финансовой грамотности населения с 2018 г. Национальным агентством финансовых исследований (НАФИ) применяется соответствующий индекс, рассчитанный по методологии Организации экономического сотрудничества и развития (ОЭСР) как суммарное значение трех частных индексов, каждый из которых, в свою очередь, строится на основании ответов респондентов в процессе анкетирования [2]. Так, частный индекс «Финансовые знания» отражает понимание человеком базовых финансовых концепций, особенностей применяемых финансовых продуктов, механизма инфляции, характера взаимосвязи риска и доходности.

В свою очередь частный индекс «Финансовые навыки» позволяет исследователям качественно оценить умение человека принимать обоснованные оперативные финансовые решения (планирование и ведение личного бюджета, решение возникших финансовых проблем и пр.).

Третий частный индекс «Финансовые установки» выявляет склонность человека к стремлению достигнуть долгосрочных финансовых целей, оценивает понимание необходимости рационального соотношения между расходами и накоплениями.

В процессе исследования уровень анализируемого сводного индекса может принимать значение в интервале от 1, означающей категорию населения с минимальным уровнем финансовой грамотности населения, до 21 ,характеризующего ее максимальный уровень. На основании значений данного критерия могут быть выделены три группы населения:

-

- с низким (1-11 баллов);

-

- средним (12-15 баллов) ;

-

- высоким (16-21 баллов) уровнем финансовой грамотности.

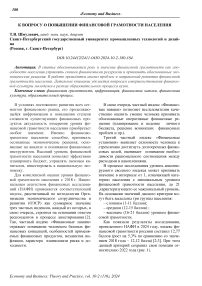

Как показали результаты исследования, проведенного НАФИ в 2024 году, индекс финансовой грамотности россиян составил 12,77 баллов (рост на 5,3% по сравнению со значением 2018 года - 12,12 балла) [2;3]. При этом данный критерий сохранил свои позиции относительно 2022 года (рис. 1).

Рис. 1. Динамика индекса финансовой грамотности населения в период 2018-2024 гг. [2]

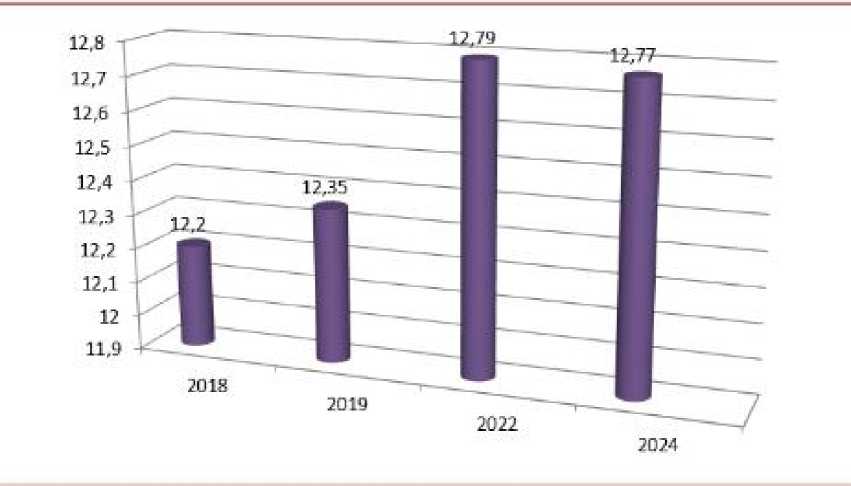

Рис. 2. Динамика доли россиян с разным уровнем финансовой грамотности за период 2018

2024 гг., в % от общего числа респондентов [2]

За анализируемый период доля россиян, имеющие высокий и средний уровень грамотности, выросли соответственно на 6% и 8%.В результате их суммарный удельный вес достиг 70% в 2024 г. При этом доля населения, демонстрирующего низкую степень грамотности, сократилась на 6%,что также является положительной тенденцией [3]. Наиболее финансово грамотны мужчины и женщины старше 35 лет, с высшим образованием, проживающие в крупных городах. Низкий уровень финансовой грамотности имеют моло- дежь, неработающие россияне, а также жители сельских или отдаленных районов.

Из данных НАФИ также следует, что доля россиян, «имеющих установку на сберегательное поведение», выросла относительно 2022 года и составляет сейчас 33%. В качестве положительных тенденции следует отметить увеличение доли жителей страны на 3 процента (48%) ,готовых строить персональные финансовые планы. Кроме того, увеличилась доля тех, кто вовремя оплачивает свои счета (82%) и рационально относится к покупкам (81%). Вместе с тем доля россиян, внимательно контролирующих свои финансы, снизилась до 75% (на три процентных пункта относительно 2022-го) и способных грамотно определить доходность депозитных операций сократилась до 46%, что на два процентных пункта меньше, чем в 2022-м. Также вырос удельный вес респондентов до 56% (на 2 процентных пункта), не склонных к капитализации денежных средств [2;4].

Результаты аналитического исследования выявили укрепление финансово-грамотных установок и знаний россиян в сфере финансовых вычислений .Вместе с тем недостаточные навыки их практической реализации ограничивают уровень финансовой культуры населения.

В связи с этим особую актуальность приобретает утверждение распоряжением Правительства Российской Федерации от 24 октября 2023 г. № 2958-р «Стратегии повышения финансовой грамотности и формирования финансовой культуры до 2030 года» [1]. Стратегия пришла на смену предыдущей, принятой на 2017-2023 годы. Отмечается, что в рамках ее реализации, в частности, элементы финансовой грамотности включили в федеральные государственные образовательные стандарты на всех уровнях образования, обучили более 135 тысяч педагогов и провели олимпиады, участие в которых приняло более 350 тысяч школьников и студентов.

Новая стратегия определяет приоритеты, цели, задачи и инструменты их достижения в сфере финансовой грамотности. Помимо этого, документ устанавливает перечни навыков, которые должны освоить разные возрастные группы. Например, молодым гражданам предстоит научиться рационально распоряжаться финансовыми ресурсами, выбирать и использовать подходящие кредитные продукты, освоить навыки финансового планирования, сформировать добросовестное отношение к налогам, принимать участие в практиках инициативного бюджетирования и иных практиках, являющихся инструментом формирования комфортной среды, а также фактором развития регионов.

В рамках Стратегии предусмотрено несколько направлений – в частности, информационно-просветительская и образовательная деятельность. Так, цель информационнопросветительской деятельности – популяри- зировать финансовую грамотность и культуру, содействовать закреплению знаний и навыков осознанного финансового поведения, продвижение ценностей и установок финансовой культуры в целях выработки разумных поведенческих практик.

При этом образовательная деятельность должна помочь распространению и систематизации знаний по финансовой грамотности и создать предпосылки для формирования финансовой культуры. Задачами вышеназванного направления Стратегии должны стать:

– разработка и утверждение требований к образовательным программам по финансовой грамотности, а также проведения мониторинга их качества;

– внедрение в систему образования на всех уровнях образовательных программ, учебных и методических материалов, обеспечивающих формирование финансовой культуры. Например, степень внедрения программ финансовой грамотности в систему образования на региональном уровне в 2030 году должен составить 60%, тогда как в 2023-м это значение составляло всего 38%;

-

– разработка цифровых образовательных продуктов для повышения финансовой грамотности и формирования финансовой культуры, в том числе в игровых форматах;

-

– проведение школьных олимпиад по финансовой грамотности;

– подготовка и регулярное повышение квалификации педагогических работников по финансовой грамотности [1].

В связи с вышесказанным ведущая роль отводится непосредственно образовательному процессу в вузах как условию успешного перехода от финансовой грамотности обучающихся в форме набора знаний, умений и навыков к финансовой культуре будущих специалистов, включающей в себя ценности, установки и поведенческие практики, определяющие уровень финансовой грамотности. Именно перед системой образования на сегодняшний день стоят принципиальные задачи по развитию личности обучающегося, формированию у него системного мышления, коммуникативной, финансовой, правовой, информационной культуры, творческой активности, умения анализировать результаты своей деятельности.

Как показывает практика, успешная интеграция финансовой грамотности в систему образования во многом зависит от таких факторов, как:

-

1. Разработка программ, гармонично вписывающих актуальные финансовые знания в образовательный процесс с учетом профессиональных интересов обучающихся;

-

2. Создание эффективной системы подготовки кадров для формирования требуемых знаний у будущих специалистов [5].

Исходя из вышеизложенного особую актуальность приобретает необходимость получения основ финансового образования не только в рамках экономических, но и инженерных специальностей при подготовке обучающихся в вузах. В связи с этим очень важным для повышения уровня финансовой культуры для студентов технических факультетов является необходимость введения дисциплины «Основы финансово-кредитных отношений» возможно на первоначальном этапе на факультативном уровне, реализация которой позволит успешно решить поставленные выше стратегические задачи в сфере образования молодежи (см. табл.). Программа финансового образования в этом аспекте должна быть направлена на формирование таких базовых знаний, как организация финансовой системы государства, исследование понятий риска и доходности, анализ инфляционных процессов, принципов и схем функционирования финансового рынка, понимание природы и функций финансовых институтов, границ их ответственности.

Таблица. Роль основных разделов курса «Основы финансово-кредитных отношений» в формировании финансовой грамотности обучающихся

|

Наименование раздела курса |

Значение в формировании финансовой грамотности обучающихся |

|

1. Общая теория финансов |

Исследование сущности и функции финансов. Изучение особенностей функционирования финансовой системы государства, основ управления государственными финансами и основных направлений государственной финансовой политики |

|

2. Государственные финансы |

Изучение формирование бюджетов разных уровней как основных звеньев финансовой системы государства. Возможность участия в публичных слушаниях и (или) общественных обсуждениях проектов бюджетов субъектов Российской Федерации и местных бюджетов и годовых отчетов об их исполнении, создание благоприятных условий жизни посредством участия в практиках инициативного бюджетирования, иных практиках. Анализ направлений развитии налоговой системы государства. Налоги, уплачиваемые физическими лицами в РФ. Налоговые льготы. Выработка установки на добросовестное отношение к налогам. |

|

3. Финансы предприятий и организаций. Личные финансы. |

Рассмотрение основ организации финансов предприятий. Анализ направлений развития корпоративных программ долгосрочного накопления позволит максимально увеличить охват работающих граждан ,у которых при участии работодателей будет формироваться дополнительный доход..Совершенствование умений и навыков личного финансового планирования. Освоение стратегией достижения финансовых целей. |

|

4. Страхование |

Эволюция, сущность и функции страхования. Риск и методы управления им. Классификация страхования. Страховой рынок. Основные виды обязательного страхования физических лиц. Добровольное страхование физических лиц. |

|

5. Кредит и кредитная система государства |

Эволюция кредитных отношений. Банковская система РФ. Банк России как мегарегулятор. Инструменты денежно-кредитной политики Банка России. Сущность и формы кредита. Банковский кредит: условия получения, риски и управление ими. Понятие ключевой ставки и ее влияние на стоимость кредитов. Инфляция. Порядок заключения кредитного договора. Риски клиентов на рынке кредитных продуктов. Основные принципы накопления. Преимущества и недостатки депозитных операций. Роль депозита в личном финансовом плане. Условия депозита. Порядок заключения депозитного договора. Управление рисками по депозиту |

Успешное освоение теоретического материала в процессе изучения дисциплины «Основы финансово-кредитных отношений» должно комплексно сочетаться с проведением практических занятий, включая использование пакета прикладных программ и электрон- ных ресурсов. позволяющих получать адекватную информацию по финансовым вопросам. Для молодежи высокую актуальность могут иметь интерактивные, игровые формы формирования финансовых знаний и навыков.

В заключение необходимо отметить, что именно создание комплексной системы повышения финансовой грамотности молодежи является одним из факторов развития финансовой культуры населения, предполагающим разработку централизованного ресурса практико-ориентированных учебных программ и расширение сферы преподавания финансовых дисциплин для обучающихся различных специальностей.

Список литературы К вопросу о повышении финансовой грамотности населения

- Распоряжение Правительства Российской Федерации от 21.10.23 №2958-р "Об утверждении Стратегии повышения финансовой грамотности и финансовой культуры до2030года". - [Электронный ресурс]. - Режим доступа: https://minfin.gov.ru/ru/document?id_4=304737.

- Индекс финансовой грамотности россиян - 2024. - [Электронный ресурс]. - Режим доступа: https://nafi.ru/analytics/indeks-finansovoy-gramotnosti-rossiyan-2024.

- Эксперты назвали долю россиян с низким уровнем финансовой грамотности. - [Электронный ресурс]. - Режим доступа: https://www.rbc.ru/finances/30/03/2024.

- Только каждый третий россиянин готов делать финансовые накопления. - [Электронный ресурс]. - Режим доступа: https://expert.ru/finance/.

- Шмулевич Т.В. О роли финансовой грамотности молодежи в развитии региональной экономики // Инновационная экономика: перспективы развития и совершенствования. - 2021. - №2 (52). - С. 190-196. EDN: UYWJWL