К вопросу об управлении лизинговыми операциями в жилищной сфере

Автор: Ульянова О.Ю.

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Вопросы имущественной политики

Статья в выпуске: 9 (48), 2005 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/170151359

IDR: 170151359

Текст статьи К вопросу об управлении лизинговыми операциями в жилищной сфере

О.Ю. Ульянова старший преподаватель кафедры экономической теории Волгоградского государственного архитектурно-строительного университета, эксперт Всемирного банка по отбору и оценке инвестиционных проектов, кандидат экономических наук, победительVIII Всероссийского конкурса научных работ аспирантов, стажеров, соискателей и молодых ученых высших учебных и научно-исследовательских учреждений Российской Федерации1

В любой науке процесс познания свойств и сути объектов осуществляется посредством применения философских категорий, отражающих наиболее важные закономерные связи и отношения действительности. От правильного понимания экономических категорий зависит успех применения любого теоретического знания и его трансформации в практическую деятельность.

Понятие «лизинг»2 трактуется достаточно широко в зарубежной и отечественной экономической литературе и практической предпринимательской деятельности. Для выявления сущности лизинговых отношений исследователи рассматривают их правовое, финансовое или экономическое содержание.

Экономическое содержание лизинга, как характеризует его большинство исследователей, определяется комплексом имущественных отношений, связанных с передачей средств производства во временное пользование путем купли-продажи и последующей сдачи их в аренду. Лизинг явля- ется новой формой экономической деятельности, которая предполагает процесс реализации комплекса имущественных отношений между экономическими субъектами. Возникновение таких отношений сопряжено с трансформацией прав собственности3 на лизингуемое имущест-во4 от одного экономического субъекта к другому, т. е. от продавца к лизингодателю по договору купли-продажи, затем от лизингодателя к лизингополучателю по договору лизинга. В связи с этим лизинг следует определить как систему имущественных отношений, в которой осуществляется трансформация прав собственности между субъектами.

Определение лизинга как новой формы экономической деятельности обусловлено сложной системой «организационно-экономических отношений: арендные, кредитные и торговые, содержание каждого из которых в отдельности полностью не исчерпывает сущности таких специфических имущественно-финансовых операций» [4, с. 12]. При этом лизинг как сложное, социально-экономическое явление выполняет функции по формированию многоукладной экономики путем трансформации собственности и активизации инвестиционного процесса реального сектора.

Экономическое содержание лизинга составляет комплекс элементов кредита, арен- ды и инвестиций: лизинг – это имущественные отношения, выраженные в основанной на кредите инвестиционной операции, состоящей в приобретении строительной техники для последующей аренды.

Исследование содержания лизинга позволило раскрыть его с различных сторон: правовой, финансовой и экономической (рис. 1).

лизинг

|

Правовое содержание: |

|

|

вид |

предприниматель- |

|

ской |

деятельности, до- |

|

говор |

лизинга как осо- |

|

бый |

подвид договора |

|

долгосрочной аренды |

|

Финансовое содержание: товарный кредит в основной капитал в форме передаваемого имущества (под залог имущества, расчеты по договорным обязательствам, инвестирование средств в основной капитал и др.)

Экономическое содержание: система имущественных отношений, выраженная в основанной на кредите инвестиционной операции с целью приобретения имущества для последующей аренды

Рис. 1. Содержание лизинга

Развитие любой отрасли экономики, в том числе жилищной сферы, обусловливает поиск и адаптацию новых механизмов ее эффективного управления. В жилищной сфере формирование лизингового механизма имеет ключевое значение, с одной стороны, для снижения остроты жилищной проблемы, с другой – для реализации готового жилья, превращая тем самым непроданные объекты в приносящую доход недвижимость.

Обращаясь к определению лизинга жилья (жилищного лизинга)5, интересным является термин, который представлен в немецко-русском юридическом словаре, – «der Leasingvertrag» – «разновидность договора жилого найма, при котором ответственность за повреждение и ремонт жилого помещения лежит на нанимателе» [10].

Под признаками лизинга жилья понимаются присущие ему отличительные черты, среди которых необходимо выделить следующее:

-

• приобретение лизингодателем объекта жилой недвижимости, передаваемого в лизинг;

-

• передача лизингополучателю приобретенного объекта недвижимости во временное владение и пользование на определенный срок;

-

• возможность приобретения лизингополучателем объекта недвижимости, переданного в лизинг, по окончании срока пользования.

Право пользования объектом недвижимости отличается от права собственности: при оформлении договора купли-продажи осуществляется трансформация права собственности от одного экономического субъекта к другому. Таким образом, лизинг жилья можно определить как систему иму- щественных отношений, реализованную на основе кредита приобретения объекта жилой недвижимости для последующей аренды с возможным переходом права собственности на него.

Необходимость обращения к исследованию этой научной проблемы связана с неразработанностью системы экономических отношений и механизма взаимодействия субъектов рынка жилья. Анализ хозяйственной практики показывает, что имеющиеся противоречия между субъектами рынка жилья исключить нельзя, но ими возможно и необходимо управлять на научной основе.

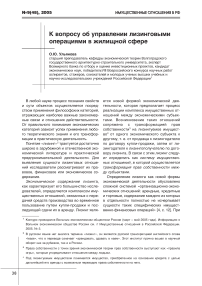

Механизм лизинга снижает противоречия между производителями (продавцы объектов жилой недвижимости), главной целью которых является стремление реализовать свою продукцию, и непосредственными потребителями, заинтересованными в приобретении объекта недвижимости, но не имеющими возможности единовременно произвести затраты на его покупку (рис. 2).

Рис. 2. Схема согласования интересов субъектов рынка жилья

Для того чтобы привести такую систему в работоспособное состояние, полагаем необходимым непосредственное участие государ- ства6. На это обращают внимание такие ученые, как Л. И. Абалкин [1, 2], Дж. М. Кейнс [6], Д. Норт [9], Ф. Хайек [12], А.Е. Шаститко [14,

-

15, 16] и другие. Управляющая роль принадлежит государству как гаранту обеспечения экономической свободы для всех субъектов рынка жилья. Устанавливаемые государством правила позволяют уменьшить неопределенность и тем самым сэкономить на издержках согласования планов и интересов субъектов рынка жилья – трансакционных издержках.

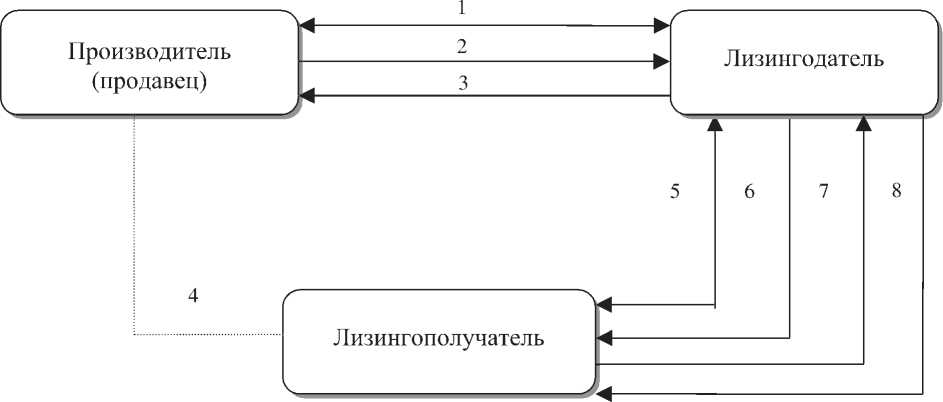

Лизинг можно рассматривать как систему имущественных отношений, которая подчинена правилам распределения «пучков прав собственности»7 между субъектами с целью повышения благосостояния субъектов и общества в целом. Схема лизинговой сделки с участием трех сторон представлена на рисунке 3.

Рис. 3. Организация лизинговой сделки с участием основных субъектов:

1 – договор купли-продажи; 2 – передача права собственности;

3 – оплата стоимости предмета лизинга; 4 – выбор продавца предмета лизинга;

5 – лизинговый контракт; 6 – передача права владения и пользования;

7 – лизинговые платежи; 8 – передача права собственности

Предметом лизинга жилья выступает объект жилой недвижимости (жилое помещение), предназначенный для проживания граждан, признанный в установленном порядке пригодным для проживания, благоустроенный согласно условиям региона страны, отвечающий санитарным и техническим нормам и учтенный органами инвентаризационного учета в качестве жилого дома.

От результата взаимодействия субъектов зависит исход сделки. Интерпретируя Федеральный закон от 29 октября 1998 года № 164-ФЗ «О лизинге», определим основных субъектов лизинго-жилищных отношений8 (табл. 1). Участниками лизинго-жилищных отношений, кроме указанных в таблице, также могут быть банковские учреждения, кредитующие лизингодателя, страховые компании, посредники, агентства недвижимости и другие участники.

В основе лизинговых отношений лежат акты обмена, под которыми подразумевается обмен «пучками прав собственности». Каналом, по которому они передаются, служит лизинговый контракт, устанавливающий, какие именно правомочия и на каких

Таблица 1

Основные субъекты лизинго-жилищных отношений

|

№ п/п |

Субъект |

Характеристика субъекта |

|

1 |

Лизингополучатель9 |

Физическое или юридическое лицо, которое в соответствии с договором лизинга принимает предмет лизинга во владение и пользование с возможным переходом права собственности на него |

|

2 |

Лизингодатель |

Физическое или юридическое лицо, которое за счет привлеченных средств приобретает в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю во владение и пользование с переходом права собственности на него |

|

3 |

Производитель (продавец) |

Физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает ему в обусловленный срок объект жилой недвижимости |

условиях подлежат передаче. Контракт купли-продажи – это отображение передачи права собственности (право владения, пользования и распоряжения) от произво- дителя к лизингодателю, а лизинговый контракт – распределение пучков правомочий (права владения и пользования) от лизингодателя к лизингополучателю (рис. 4).

Рис. 4. Распределение пучков правомочий между субъектами лизинговой сделки

Рыночные преобразования отечественной жилищной сферы способствовали адаптации к новым условиям схем финансирования, в которых роль залога выполнял переход права собственности на объект жилой недвижимости, получивших название квази-ипотечных (квазилизинговых). Взаимоотношения сторон похожи на ипотечные, разница только в воплощении принципа обеспеченности кредита. Цель и объект сделки являются одинаковыми, а переход права собственности на недвижимость – залог последнего. Квазиипотечная схема похожа на схему лизингового жилищного финансирования. Главное сходство заключается в том, что право собственности принадлежит кредитору, а владеет объектом сделки заемщик, обозначая такое социально-экономическое явление категорией «лизинг жилья».

При квазиипотечных сделках с недвижимым имуществом право собственности на объект принадлежит кредитору до исполне- ния заемщиком своих обязательств. В большинстве случаев должник приобретает право владения и пользования объектом такой сделки через договор аренды (найма) с правом выкупа. Изначальной особенностью таких операций явилась декларируемая в подписываемых сторонами договорах возможность безусловного, внесудебного обращения взыскания на недвижимость (в виде прекращения действия дого- вора аренды (найма) и немедленного выселения заемщика) при неисполнении или ненадлежащем исполнении должником своих обязательств. По сравнению с ипотекой в квазиипотечной сделке заемщик временно уступает кредитору право собственности на недвижимость на время погашения долга.

По характеру взаимодействия участников квазиипотечных сделок можно разделить на три группы (табл. 2).

Таблица 2

|

Первая группа |

Вторая группа |

Третья группа |

|

Владелец жилой недвижимости нуждается в средствах и как бы продает объект кредитору. Получая необходимую денежную сумму, заемщик передает (переоформляет) право собственности кредитору, продолжая пользоваться недвижимостью. После возвращения средств право собственности возвращается к заемщику (лизбэк) |

Владелец продает объект жилой недвижимости на условии перехода права собственности покупателю по окончании расчетов, т. е. фактически предоставляется кредит в товарной форме. Эта схема нашла широкое использование при продаже организациями квартир в домах-новостройках |

Покупатель обращается к кредитору за ссудой для приобретения определенного объекта недвижимости. После внесения заемщиком части стоимости объекта на счет кредитора, последний покупает объект недвижимости и оформляет ее на свое имя. Покупатель, пользуясь объектом, получает право собственности по погашении долга |

Группы квазиипотечных сделок

Задействование схем финансирования с уступкой в праве собственности – это убедительное подтверждение наличия взаимосвязи спроса и предложения, т. е. кредитные организации были способны выдавать обеспеченные кредиты, а заемщики были готовы предоставлять недвижимость в качестве гарантии возвратности. В то же время в случае применения ипотеки банковские учреждения обоснованно оценивали кредитный риск как достаточно высокий, что обусловливалось сложностями юридического характера, в основном связанных с особенностями отечественной практики регистрации.

Менее рискованной для банковских учреждений и более рискованной для их клиентов стала схема финансирования, при которой право собственности на жилье переходило к дочерней организации, выдающей ссуду банковской структуре. Рискованность сделки для заемщиков заключалась в том, что возврат права собственности на недвижимость не гарантировался.

Так, организации при продаже принадлежавших им по праву инвестора площадей в домах-новостройках стали применять схемы лизинга с залогом векселей, суть которой состоит в следующем. Продавец и покупатель заключают предварительный договор купли-продажи квартиры. Покупателю предлагается приобрести у определенного отечественного коммерческого банка векселя на сумму, составляющую не менее половины от заявленной продажной цены квартиры. После этого стороны подписывают договор о залоге личного имущества, согласно которому предметом залога являются упомянутые векселя, и на каждом векселе совершается бланковый индоссамент. Покупатель-залогодатель также обязуется в дальнейшем довносить в качестве залога в пользу организации-продавца векселя указанного эмитента согласно разработанному участниками сделки графику. Таким образом, покупатель заселяется в выбранную квартиру, оплатив залогом векселей не менее половины от ее цены; другая половина или часть долга вносится дозалогом вновь покупаемых векселей. Когда сумма номиналов заложенных векселей составит значение цены, оговоренное в предварительном договоре купли-продажи квартиры, векселя погашаются продавцом в банке-эмитенте, а денежные средства, уплаченные покупателем за векселя, поступают на счет организации. После этого стороны заключают уже официальный договор купли-продажи квартиры с переходом права собственности к покупателю.

В чем состоит преимущество такого способа приобретения квартиры? По мнению разработчиков схемы, во-первых, применение ипотеки означает рассмотрение и налоговыми органами, и кредитной комиссией банка декларируемых, официальных доходов, но это для клиента не всегда удобно, а в случае жилищного лизинга такие ограничения отпадают; во-вторых, ставка по жилищному лизингу в виде арендной платы (ставка квазиипотечного кредита) составляет 10 процентов годовых в валютном эквиваленте, а банковского ипотечного – 15 процентов [5].

Логичное стремление кредиторов обезопасить себя в условиях несовершенства правовой базы и своеобразной экономической политики обусловило возникновение негативных последствий для покупателя :

-

• право собственности на объект недвижимости не принадлежит покупателю, что не позволяет ему контролировать сделки с недвижимостью ввиду отсутствия государственной регистрации;

-

• покупатель оплачивает стоимость объекта, не являясь его собственником и не имея надлежащих гарантий по переходу права собственности;

-

• несмотря на наличие договорной базы между сторонами, для покупателя сделка является рискованной, и первейшим критерием отбора становится надежность организации-продавца;

-

• регистрация заемщика в покупаемой квартире не допускается.

С развитием ипотечного законодательства стала проявляться определенная тенденция сдвига «классической» квазиипотеки, т. е. квазиипотеки без государственной регистрации обязательств кредитора – в нишу рынка, характеризующуюся лояльным подходом к официальности доходов покупателя.

Однако практика кредитования с уступкой в праве собственности не стояла на месте, поэтому закономерно появилась форма арендного жилищного финансирования, в которой неприятные для заемщика и описанные нами черты классической квазиипотеки отсутствуют. Эту схему жилищного лизинга можно охарактеризовать как застрахованную рассрочку с применением аренды.

В сфере выдачи ссуд под залог недвижимости широко распространена практика выпуска ценных бумаг, получивших обобщающее название ипотечных облигаций. Право собственности принадлежит эмитенту таких квазиипотечных облигаций, и их обеспечение не вызывает сомнений. При проведении соответствующей государственной регистрации договоров «о предварительной купле-продаже» подвижность этой собственности ограничена. Согласно такой схеме размер платежей, включающий погашение основной суммы кредита и процентов, идентичен ипотечному варианту. При несостоятельности заемщика-арендатора облигации будут погашены путем непосредственного обращения взыскания на имущество. Зарубежные лизинговые компании в целях рефинансирования своей деятельности иногда прибегают к эмиссии таких бумаг. Применение в российской практике квазиипотечных, ква-зилизинговых облигаций способствовало бы построению системы ипотечного рефинансирования, увеличению возможностей покупателей на рынке ценных бумаг, предоставлению новых ресурсов для инвесторов [3, 7].

В настоящее время при реализации жилищной политики внимание уделяется разработке четкой формы финансирования10 с целью снижения рисков для всех экономических субъектов. Матрица источников и организационных форм жилищного финансирования представлена в таблице 3.

Таблица 3

Матрица организационных форм и источников жилищного финансирования

|

Организационные формы финансирования |

Источники жилищного финансирования |

|||

|

Бюджетные средства |

Внебюджетные средства |

|||

|

Собственные средства |

Заемные средства |

Привлеченные средства |

||

|

Банковское кредитование |

– |

+ |

+ |

+ |

|

Бюджетное финансирование |

+ |

– |

– |

– |

|

Ипотечное кредитование |

+ |

+ |

+ |

+ |

|

Лизинговая форма финансирования |

+ |

+ |

+ |

+ |

|

Система жилищной потребительской кооперации |

– |

+ |

+ |

+ |

Примечание. «+» означает использование указанного источника в указанной организационной форме, «–» означает неприменимость указанного источника в указанной организационной форме.

В современных российских условиях лизинг может являться механизмом доступа к инвестиционным ресурсам при финансировании приобретения объектов жилой недвижимости . Однако до настоящего времени лизинг в жилищной сфере не получил должного развития, поскольку формирование условий для активного применения такого инвестиционного инструмента осуществляется под влиянием следующих объективных причин и обстоятельств :

-

• ограниченность доступа к инвестиционным ресурсам для финансирования воспроизводства жилищного фонда;

-

• сложность и противоречивость развития, функционирования рынка жилья и управления им;

-

• неэффективность применения традиционных подходов к развитию рынка жилья и повышению его инвестиционной активности;

-

• наличие проблем реализации объектов жилой недвижимости как первичного, так и вторичного рынков жилья;

-

• сокращение возможностей бюджетного финансирования воспроизводства жилищного фонда;

-

• отсутствие у населения финансовых возможностей самостоятельного решения

проблем, возникающих в жилищной сфере, и т. д.

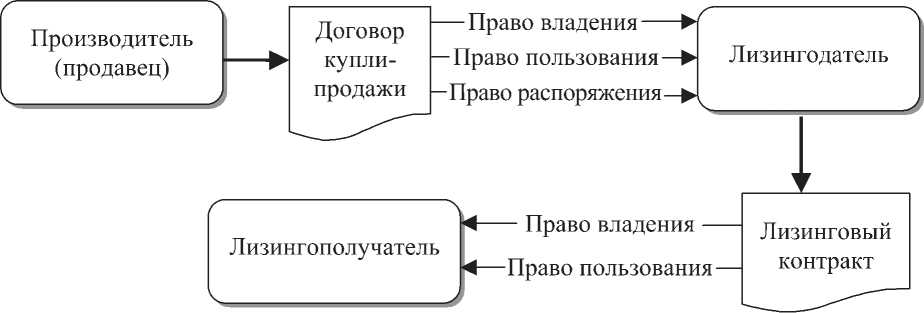

Тесно взаимосвязанные и взаимовлияю-щие друг на друга юридические, экономические и организационные проблемы обусловливают проблемное поле развития лизинговых операций в регионе (рис. 5).

Условием формирования лизинговых отношений в жилищной сфере является наличие заинтересованности их организации экономическими субъектами. Развитие таких отношений определяется состоянием нормативной правовой базы, степенью государственного регулирования, макроэкономическими условиями, состоянием инвестиционного рынка.

Определяющим фактором в развитии форм предоставления жилья является их эффективность11. Учитывая, что уровень потребностей населения является показателем его благосостояния, возможность экономической системы удовлетворить запросы населения говорит об экономическом росте государства через повышение благосостояния всего населения.

Федеральной целевой программой «Жилище на 2001–2010 годы» для обеспечения доступности жилья предлагается «развитие частного арендного сектора, а также

Рис. 5. Проблемное поле развития лизинговых операций в регионе

найма и аренды жилья в государственном и муниципальном фондах». Это возможно посредством изменения роли и содержания социального найма и совершенствования механизмов защиты прав нанимателей и арендаторов на рынке жилья. Кризис на рынке жилья будет невозможно преодолеть без формирования и развития арендного сектора. Так, в Волгоградской области отсутствует муниципальный арендный жилищный фонд, разрешенный законодательством, и вопрос о строительстве такого жилья не поднимается. Представленные автором предложения об эффективном использовании муниципального жилья были учтены при разработке проекта «Программы социально-экономического развития Волгоградской области на 2004, 2005 годы и на период до 2010 года» (раздел 1.1.7. «Жилищно-коммунальная сфера»). В рамках реализации региональной программы автором были предложены следующие мероприятия:

-

• выкуп муниципалитетами, частными инвесторами незавершенных строительных объектов и их завершение за счет этих средств с дальнейшим предоставлением объектов жилой недвижимости в лизинг;

-

• финансирование строительства и реконструкции жилья на месте ликвидации аварийного жилья за счет бюджетных и вне-

- бюджетных источников с последующим оформлением их в муниципальную и частную собственность и предоставлением жилья в лизинг.

Основными направлениями государственного стимулирования применения лизинговых операций в жилищной сфере должны стать:

-

1) формирование необходимого нормативного правового и организационного обеспечения для осуществления и реализации лизинга, учитывающего существующие противоречия и неточности федеральных и областного законодательных документов, которые регулируют экономические отношения субъектов в жилищной сфере;

-

2) принятие необходимых мер по развитию инфраструктуры рынка жилья, способствующих реализации механизма лизинга;

-

3) создание привлекательных экономических условий для внедрения в практику лизинга, при реализации которого осуществляется эффективное использование бюджетных и внебюджетных ресурсов субъектов рынка жилья, а также принятие дополнительных мероприятий привлечения кредитных ресурсов коммерческих банков и кредитных потребительских кооперативов.

Расширению спроса на рынке жилья способствует наличие возможности выбора потребителем между владением жилья и его коммерческой арендой (не рассматривается социальная аренда, рассчитанная на малообеспеченные семьи). В условиях совершенной конкуренции равновесие должно устанавливаться таким образом, чтобы потребителю было равно выгодно жить как в собственном доме, так и в арендуемом жилье. При росте спроса на владение жильем соответственно падают цены на арендное жилье (и наоборот), т. к. домашние хозяйства осуществляют свой выбор не только из экономических соображений, но и в зависимости от состава и структуры семьи, престижности жилья и экологичной обстановки района, перспективных целей, связаных с типом жилья и т. д.

В общем случае можно построить следующую функцию полезности для выбора формы владения жильем [13]:

G ? = G, ( P , , P c , V ) - G i P , P a , V ). (1)

где Gi ( Px , Pc , V ) – полезность для домашнего хозяйства i -го типа владения жильем в форме собственности;

Px – вектор цен на нежилищные товары и услуги;

Pc – вектор стоимости приобретения и владения жильем;

V – доходы семьи;

Gi ( Px , Pа , V ) – полезность для домашнего хозяйства i -го типа владения жильем в форме аренды;

Pа – вектор затрат на приобретение жилья по договору аренды.

Если Gi > 0, это значит, что для семьи предпочтительнее владение жильем в форме собственности, а если Gi < 0, то коммерческая аренда жилья предпочтительнее, чем владение им в форме собственности.

Выгоды лизинга необходимо оценивать не только с позиций сегодняшнего дня, но и с позиций стратегического развития Российской Федерации. Оценка сильных и слабых сторон реализации жилья в рассрочку и при сдаче в лизинг представлена в таблице 4.

Таблица 4

Сильные и слабые стороны форм предоставления жилья

|

Форма предоставления жилья |

Слабые стороны |

Сильные стороны |

||

|

Для производителя |

Для потребителя |

Для производителя |

Для потребителя |

|

|

Рассрочка |

Крупные вложения для поддержания доходов Высокие инфляционные издержки Отсутствие дохода по истечении рассрочки |

Значительные затраты при покупке жилья Значительный размер первоначального взноса |

Первоначальный взнос Большая часть оплаты вносится до вселения |

Долгосрочный характер платежей Право собственности оформляется с первым взносом |

|

Лизинг жилья |

Собственные затраты на строительство Длительные сроки окупаемости |

Пользование объектом на правах аренды при оплате стоимости объекта Право собственности переходит после выплаты стоимости жилья |

Постоянный доход Индексирование платы Отсутствие крупных вложений для обеспечения доходов |

Не требует первоначального взноса Возможность приобретения жилья Регистрация права пользования Возможность смены жилья |

Лизинговая операция предполагает наличие нескольких дополнительных условий, а именно:

-

• возможность в последующем выкупа на льготных условиях арендуемого помещения;

-

• порядок внесения арендной платы с изменяемой ставкой, при которой не только возмещаются производственные затраты на содержание жилья, но и гарантируется получение фиксированной доли прибыли.

Лизинг как форма предоставления жилья может оказать конкуренцию продажам жилья в рассрочку (на схеме (рис. 6) представлен SWOT-анализ лизинга жилья, кото- рый позволяет оценить слабые (слабость) и сильные стороны (мощь) этой схемы, угрозы и возможности). Угроза для собственника жилья может быть:

-

• внутренней - лизинг оказывает давление на другие, более доходные для региона, формы реализации жилья;

-

• внешней - лизинг, предлагаемый конкурирующими компаниями, снижает количество реализуемого организацией жилья;

-

• комплексной - организация и конкурирующие компании, сдающие жилье в лизинг, оказывают влияние на использование других форм предоставления жилья.

Конкуренция осуществляемым формам предоставления жилья (внутренняя, внешняя, комплексная)

Угрозы __ Возможности

-

• Решение жилищного вопроса населения, имеющего малые и средние доходы

-

• Косвенное регулирование рыночных цен через стоимость лизинговых платежей. Компенсация затрат на строительство путем продажи прав владения доходными квартирами другим лицам (муниципальным органам)

-

• По мере роста доходов лизингополучателей (арендаторов) предложение им выкупа жилья

-

• Постоянный доход арендодателей, предоставляющих жилье в лизинг

-

• Не требует крупного первоначального взноса со стороны арендатора

-

• Регистрация права пользования арендатора

-

• Право выкупа жилья арендатором

____ Мощь ____

Слабость __

-

• Длительные сроки окупаемости объекта жилой недвижимости, предоставляемого в лизинг

-

• Собственные затраты арендодателя на строительство

-

• Право собственности переходит к арендатору после выплаты стоимости арендуемого жилья

Рис. 6. SWOT-анализ лизинга жилья

Лизингополучатель является главным субъектом процесса реализации лизинговой операции, которая представляет собой первоисточник формирования потребительского спроса и приводит механизм финансирования в движение. Лизинговая операция начинается с подписания договора между лизингодателем и лизингополучателем.

Лизингополучатель обязуется систематически вносить ежемесячные платежи в течение срока действия лизингового договора. Срок, на который заключается договор между субъектами такой сделки, – от 1 года до 20 лет. Договор предусматривает два варианта приобретения жилья по лизингу:

-

1) аренда без права выкупа – от 1 года до 20 лет;

-

2) аренда с выкупом – от 7 до 20 лет.

Для лизингополучателя лизинговые договоры предусматривают возможность осуществления досрочной покупки. По окончании оговоренного срока внесения лизинговых платежей лизингополучатель имеет возможность либо приобрести жилье, либо возобновить лизинговые платежи.

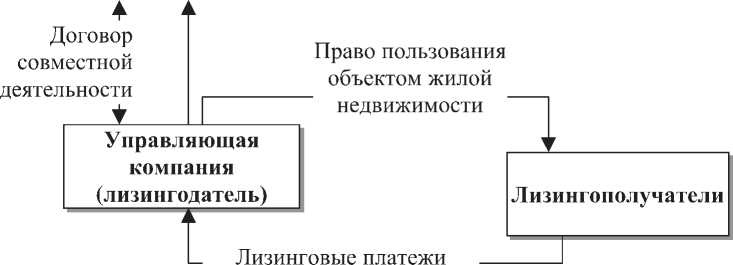

В настоящее время повышение уровня значимости и статуса управляющих компаний является одной из важных задач. Управляющая компания определяется как профессиональный посредник между покупателями и продавцами. Взаимоотношения между лизингополучателем и лизингодателем строятся на основании лизинговых платежей. Методика расчета лизинговых платежей формируется согласно модифицируемым «Ме- тодическим рекомендациям по расчету лизинговых платежей» применительно к жилищной сфере. Далее представлена классическая схема организации лизингового процесса (рис. 7), которая трансформируется в практические схемы. Так, строительные компании могут предоставлять жилье в лизинг и не прибегать к услугам управляющей компании. Таким образом, они выступают потенциальными лизингодателями.

Общественные организации

Подрядные организации

Муниципалитеты

Строительные фирмы

Частные застройщики (девелоперы)

ПРОИЗВОДИТЕЛИ (ПРОДАВЦЫ)

Рис. 7. Классическая схема организации лизингового процесса

Лизинг жилья (без права выкупа)

Рассмотрим условия первой схемы:

-

1) лизингополучатель нуждается в определенном объекте жилой недвижимости для временного проживания в нем;

-

2) лизинговая компания предоставляет лизингополучателю объект жилой недвижимости без права выкупа. Срок договора лизинга составляет от 1 года до 20 лет;

-

3) дополнительно в схему лизингового процесса привлекаются страховая и финансовая организации;

-

4) исходными условиями для расчета принимаются стоимость объекта недвижимости, норма амортизационных отчислений, период действия лизингового договора.

Представим алгоритм определения лизингового платежа по первой схеме:

-

1) на первом этапе необходимо определить:

-

• стоимость объекта жилой недвижимости ( С ж );

-

• страхование объекта жилой недвижимости в каждом отчетном году;

-

• размер оплаты дополнительных услуг на начальном этапе проведения лизинговой операции лизинговой компании (юридические консультации, подготовка документов, определение платежеспособности арендатора и т. д.);

-

2) определяется остаточная стоимость объекта жилой недвижимости за время действия договора:

С = с xf 1 - Ha- x T |, (2)

о ж ( 100 J ()

где Со – остаточная стоимость объекта жилой недвижимости, тыс. р.;

На – норма амортизации объекта жилой недвижимости, %;

Т – период действия договора, лет;

-

3) определяется сумма амортизационных отчислений, начисленная за время действия договора:

Z A _ С ж - С о , (3)

где ZA - сумма амортизации за время действия договора, р.

Определяются ежемесячные амортизационные отчисления за период действия договора:

-

5) определяется сумма капитальных затрат, рассчитываемая от стоимости объекта жилой недвижимости:

П мес _ С ж Х СТк кз ~ Т Х 100 ’

где П к м з ес – сумма капитальных затрат, рассчитываемая от стоимости объекта нед-

А

мес

Z А .

12 х Т ’

4) определяются ежемесячные эксплуатационные расходы за период действия договора.

Ежегодные расходы на текущую эксплуатацию составляют Эр процентов от рыночной стоимости жилья. Таким же образом должны быть отнесены и дополнительные

вижимости, тыс. р.;

CTк – годовая процентная ставка, выплачиваемая лизингодателем объекта недвижимости, %.

Если для приобретения сдаваемого в лизинг объекта жилой недвижимости лизингодатель занимает деньги, то капитальные затраты представляют собой

затраты времени лизингодателя.

мес П экспл

С ж Х Эр жр

12 х 100 ’

где П э м к е с с пл – ежемесячные эксплутацион-ные расходы, тыс. р.;

Эр – годовые эксплуатационные расходы на содержание и ремонт арендного жилищного фонда, %.

Альтернативные издержки, связанные с изъятием денег из оборота, приведенные на конец анализируемого периода (месяц), рассчитывают по формуле:

т Т - 1

п Ои _ £ П МП х[ 1+100] - ^ П Сл , (6)

где П а к и – альтернативные издержки, связанные с изъятием денег из оборота, приведенные на конец анализируемого периода, тыс. р.;

Е – требуемая норма доходности, %;

Т – продолжительность анализируемого периода, мес.

Размер альтернативных издержек, который должен возмещать лизингополучатель каждый месяц в виде лизинговых платежей, составит:

П а м ес _ П а Т xf---- Е /100 т 1, (7)

аи аи ((1 + Е/100)Т -1 J где Памиес – ежемесячная сумма альтернативных издержек, которую должен возмещать лизингополучатель, тыс. р.;

ежегодно выплачиваемые им проценты. Они равны рыночной ставке процента СТк , умноженной на покупную цену жилья Сж . Если для покупки объекта жилой недвижимости лизингодатель использует собственные средства, то капитальные затраты представляют собой вмененные потери в результате инвестирования денег в жилье вместо хранения их на банковском счете при ставке процента, равной СТк ;

-

6) определяется ежемесячная сумма лизинговых платежей, подлежащая уплате лизингодателю:

Л мес мес мес мес мес

п _А + П экспл + Паи + Пкз + (9)

где Л п мес – лизинговый платеж, подлежащий уплате лизингодателю, тыс. р.;

Н – налоги (налог на имущество, земельный налог), тыс. р.

Возможно введение единого налога – налога на недвижимость, который уплачивают в странах с развитой экономикой все физические лица независимо от того, являются они владельцами жилья или арендаторами.

Расчеты лизингового платежа сведены в таблицу (табл. 5): организация-лизингодатель сдает в лизинг квартиру стоимостью ( Сж ) = 400 тыс. р. и площадью 50 м2 сроком ( Т ) = 10 лет с нормой амортизации ( На ) – 1 %.

Таблица 5

Расчет лизингового платежа

|

Наименование показателей |

Обозначения |

Размер платежа |

|

Стоимость объекта жилой недвижимости, тыс. р. |

С ж |

400,00 |

|

Остаточная стоимость объекта жилой недвижимости (при норме амортизации ( На ) – 1 %, период договора ( Т ) – 10 лет), тыс. р. |

С о |

360,00 |

|

Сумма амортизационных отчислений, начисленных за время действия договора, тыс. р. |

ZA |

40,00 |

|

Ежемесячные амортизационные отчисления за период действия договора, тыс. р. |

А мес |

0,33 |

|

Ежемесячные эксплуатационные расходы за период действия договора при годовых эксплуатационных расходах на содержание и ремонт арендного жилищного фонда ( Эр ) – 2 %, тыс. р. |

мес П экспл |

0,67 |

|

Альтернативные издержки, связанные с изъятием денег из оборота, приведенные на конец анализируемого периода, при требуемой норме доходности ( Е ) – 10 %, тыс. р. |

к аи |

3,95 |

|

Ежемесячная сумма альтернативных издержек, которую должен возмещать лизингополучатель, тыс. р. |

мес П аи |

0,25 |

|

Сумма капитальных затрат при годовой процентной ставке, выплачиваемой арендодателем объекта жилой недвижимости ( CTк ), – 5 %, тыс. р. |

мес П кз |

1,67 |

|

Лизинговый платеж, подлежащий уплате лизингодателю, тыс. р. |

мес Л п |

2,92 |

В таблице 6 представлено сравнение лизинга жилья с ипотекой и банковским кредитованием. Ежемесячные платежи по банковскому кредиту рассчитаны на основании предоставляемого населению кредита Сберегательным банком Российской Федерации при годовой ставке, составляющей 19 процентов. Расчет ежемесячных платежей по ипотечному кредиту произведен на основании предоставления ипотечных займов Волгоградским областным фондом жилья и ипотеки при годовой ставке, составляющей 10 процентов.

Лизинг жилья (с правом выкупа)

Рассмотрим исходные условия второй схемы:

-

1) лизингополучатель нуждается в приобретении определенного объекта жилой недвижимости, предполагая при этом переход права собственности на объект после выплаты лизингополучателем последнего кредитного платежа;

-

2) лизинговая компания (лизингодатель) предоставляет лизингополучателю объект жилой недвижимости как товарный кредит с правом его выкупа. Срок договора лизинга составляет от 7 до 20 лет;

-

3) для расчета также принимаются стоимость объекта жилой недвижимости, годовая процентная ставка, период действия лизингового договора.

Представим алгоритм определения лизингового платежа по второй схеме:

-

1) на первом этапе необходимо определить:

-

• стоимость объекта жилой недвижимости ( С ж );

-

• размер страхования объекта жилой недвижимости в каждом отчетном году;

-

• размер платы за дополнительные услуги на начальном этапе проведения лизинговой операции лизинговой компании (юридические консультации, подготовка документов, определение платежеспособности потенциального покупателя и т. д.);

Таблица 6

Формы предоставления жилья

Показатели

Ипотечный кредит

Лизинг жилья (без права выкупа)

Банковский кредит

Среднегодовой платеж, тыс. р.: 1-й год

5,28

2,92

9,36

2-й год

5,28

2,92

8,73

3-й год

5,28

2,92

8,39

4-й год

5,28

2,92

7,47

5-й год

5,28

2,92

6,83

6-й год

5,28

2,92

6,5

7-й год

5,28

2,92

5,56

8-й год

5,28

2,92

4,93

9-й год

5,28

2,92

4,3

10-й год

5,28

2,92

3,67

Сильные стороны

Приобретение жилья в собственность

Смена места жительства Не требует первоначального взноса

Приобретение жилья в собственность

Слабые стороны

Платеж по ипотечному кредиту составляет 30 процентов от среднемесячного дохода Высокая ставка кредитования

Оплата жилищнокоммунальных услуг

Не предполагает права собственности

Четыре поручителя со среднемесячным доходом свыше 20 тысяч рублей Краткосрочный период кредитования Оплата жилищнокоммунальных услуг

-

2) определяются ежемесячные кредитные платежи с использованием метода аннуитетного кредитования:

n м

Пмес _ к ( 1 32м ) _М к " (1 + iM) nM -1,

где П к мес – ежемесячный кредитный платеж, тыс. р.;

К – основная сумма товарного кредита (сумма предоставленного кредита в виде стоимости объекта жилой недвижимости), тыс. р.;

n – кредитный период (период действия договора), лет;

i – годовая ставка процента по кредиту, %;

iм – ежемесячная ставка процента по кредиту, %.

Величина Пм представляет собой аннуитет постнумерандо. Постоянный кредит предполагает, что лизингополучатель ежемесячно производит равновеликие плате- жи, которые включают в себя взнос в счет основной суммы долга и взнос в счет выплаты процентов;

-

3) ежемесячные лизинговые платежи, которые выплачивает лизингополучатель, рассчитываются по формуле:

мес мес мес

Л п _ Пк + П жку , (11)

где П ж м к е у с – ежемесячная сумма жилищнокоммунальных услуг, тыс. р.;

-

4) определяются затраты по лизинговой операции для лизингополучателя:

З лп _ П т . о . + П р + Пк + П у + П с + Н , (12)

где Пр – плата (текущие обязательства) за повреждение и ремонт жилого помещения, тыс. р.;

Пк – плата за кредитные ресурсы, тыс. р.;

Пу – плата за дополнительные услуги, тыс. р.;

Пс – плата за страхование, тыс. р.;

Н – размер налога, тыс. р.

Для расчета примем, что организация-лизингодатель сдает в лизинг квартиру стоимостью ( Сж ) = 400 тыс. р. и площадью 50 м2 сроком ( Т ) = 10 лет с нормой амортизации

( На ) = 1 %. Предполагается выкуп объекта жилой недвижимости в собственность лизингополучателя (покупателя). Планируется выплата по кредиту, представленному в виде стоимости объекта жилой недвижимости. Сравнительная характеристика таких форм предоставления жилья, как ипотека и банковское кредитование, представлена в таблице 7.

Таблица 7

|

Показатели |

Ипотечный кредит |

Лизинг жилья (с правом выкупа) |

Банковский кредит |

|

Среднегодовой платеж, тыс. р.: 1-й год |

5,2 |

4,635 |

9,36 |

|

2-й год |

5,28 |

4,635 |

8,73 |

|

3-й год |

5,28 |

4,635 |

8,39 |

|

4-й год |

5,28 |

4,635 |

7,47 |

|

5-й год |

5,28 |

4,635 |

6,83 |

|

6-й год |

5,28 |

4,635 |

6,5 |

|

7-й год |

5,28 |

4,635 |

5,56 |

|

8-й год |

5,28 |

4,635 |

4,93 |

|

9-й год |

5,28 |

4,635 |

4,3 |

|

10-й год |

5,28 |

4,635 |

3,67 |

|

Ежемесячный доход заемщика, тыс. р. |

17,6 |

15,45 |

21,9 |

|

Минимальный ежемесячный платеж, тыс. р. |

6,70 |

5,88 |

8,34 |

|

Сильные стороны |

Право собственности при оплате первого платеже |

Не требует первоначального взноса Не возникает залоговых процедур Жилье является гарантией погашения его стоимости |

Приобретение жилья в собственность |

|

Слабые стороны |

Платеж по ипотечному кредиту составляет 30 процентов от среднемесячного дохода Высокая ставка кредитования |

На время действия договора право пользования объектом |

Четыре поручителя со среднемесячным доходом свыше 20 тысяч рублей Краткосрочный период кредитования |

Формы предоставления жилья

Главной задачей экономической политики региона является методологическое обоснование стратегической концепции его развития. Субъект федерации способен обеспечить научно обоснованную экспертизу реализуемых в регионе инвести- ционных проектов на предмет их наивысшей социально-экономической эффективности.

Резюмируя сказанное, необходимо отметить, что реализация механизма лизинга позволит:

-

• научно обосновать целесообразность передачи объекта жилой недвижимости в лизинг и оптимизировать для лизингодателя и лизингополучателя ежемесячные суммы платежей;

-

• ликвидировать или значительно сократить невостребованный ввиду низкого платежеспособного спроса имеющийся жилищный фонд в субъектах федераций, поскольку не все нуждающиеся в жилье стремятся к приобретению его в собственность;

-

• обеспечить комплексный экономический эффект для всех участников лизинговых отношений;

-

• улучшить жилищные условия населения;

-

• реализовать социально-экономический потенциал современного рынка жилья в России;

-

• увеличить доходную часть бюджетов всех уровней;

-

• развить региональную инфраструктуру рынка жилья.

В условиях развитого рынка жилья и наличия полноценного арендного сектора любой российский гражданин сможет выбирать между владением жильем и его арендой в зависимости от его финансовых возможностей, а также от личных претензий и требований к качеству и количеству жилья.