Ключевые подходы к минимизации рисков налоговых проверок налогоплательщиков

Автор: Сташ З.Н., Айбатулина И.А., Круглова О.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 11-3 (81), 2021 года.

Бесплатный доступ

В статье представлены результаты исследования ключевых методов минимизации рисков налоговых проверок. Проанализированы методы снижения рисков налоговых проверок и связанных с ними финансовых потерь. Приведён и систематизирован ряд мероприятий реализуемых в цикле управления налоговыми рисками, требующих профессионального системного подхода. Обоснована необходимость обязательной оценки риска налоговой проверки по принципу «светофора». Это позволит оценить уровень налогового риска налоговой проверки и выработать меры по его снижению.

Налоговый менеджмент, налоговые риски, налоговые проверки, налоговые схемы, оптимизация, контрагенты

Короткий адрес: https://sciup.org/170191865

IDR: 170191865

Текст научной статьи Ключевые подходы к минимизации рисков налоговых проверок налогоплательщиков

Цель налогового менеджмента организации - организовать такую систему налогового планирования и использовать такие методы налоговой оптимизации, которые позволили бы минимизировать, а в идеале - устранить налоговые риски, в том числе, риски налоговых проверок.

Поскольку налоговый риск представляет собой риск финансовых потерь, связанных с процессами исчисления и уплаты налогов, а также налогового законодательства, нас в первую очередь нас интересует их разделение по этапам их возникновения, чтобы избежать и минимизировать риски работы налогоплательщика в зоне рисков выездных налоговых проверок.

Риски, наступающие до налогового спора, как правило, носят документальный характер, поскольку зависят от корректности проведения, оформления и отражения в налоговом учете хозяйственных операций, добросовестности контрагентов и т.д. Ограниченность временных ресурсов, не- достаточная квалификация персонала задействованного в налоговом менеджменте и качественного юридического сопровождения формируют риски в процессе налоговой проверки. Кроме того, на каждом из этапов налогового спора при написании разногласий на акт, досудебном обжаловании, судебном обжаловании тоже возникают характерные риски.

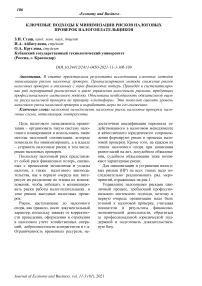

Для минимизации и устранения налоговых рисков (НР) на всех этапах надо последовательно реализовывать ряд мероприятий, отраженных на рис.1.

Управление налоговыми рисками цикличный процесс, требующий профессионального системного подхода, поэтому в первую очередь организации надо быть готовой к налоговой проверке, учитывая показатели и результаты финансовоэкономической деятельности, обратиться за профессиональной юридической поддержкой и подготовить доказательственную базу.

Рис. 1. Цикл системы управления налоговыми рисками

В ходе налоговых проверок надо использовать все возможности предоставления пояснений и объяснений представителям ФНС России, участвующим в проверке.

Важная роль отводится тому, что организация должна проанализировать судебную практику и оценить собственные перспективы, владеть информацией об особенностях законодательно-процессуальной последовательность рассмотрения налогового спора. Это позволит оценить размеры судебных издержек и возможности их восстановления.

В сложившихся условиях налогоплательщику важно уделить преимущественное внимание правильности оформления операции, отражаемых в бухгалтерском и налоговом учете, уровню квалификации работников, ответственных на налоговые отношения и внедрить систему управления налоговыми рисками разных видов, основанную на современных методиках. Организации необходимо «отфильтровать» применяемые налоговые схемы, устранить из состава контрагент всех сомнительных, продолжить осуществление всех операций и расчетов исключительно через расчетный счет. Проведение добровольного налогового аудита выявит узкие места налоговой политики организации. Такой подход к управлению рисками налоговых споров позволит организациям грамотно распределять свои ресурсы и эффективно расходовать денежные средства в процессе досудебного и судебного обжалования результатов налоговых проверок.

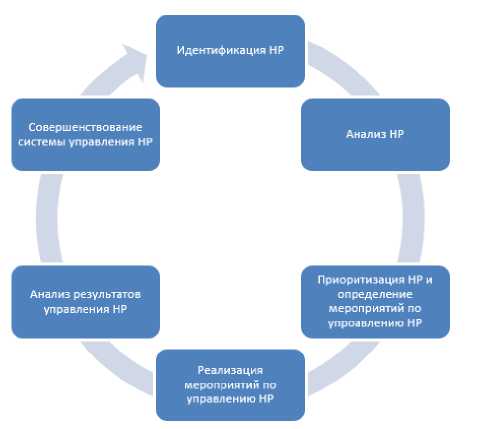

При осуществлении налоговой оптимизации необходимо эффективное и последовательное целеполагание. Для снижения налоговых рисков менеджменту организации необходимо, в первую очередь, обосновать приемлемую величину налоговых платежей, разработать систему управления рисками организации, в том числе и налоговыми, и обеспечить и поддержать должный уровень эффективности финансовохозяйственной деятельности первую очередь необходимо применить мероприятия, направленные на вывод организации из зоны убытков и высоких налоговых рисков. Для оценки риска налоговой проверки надо знать о том, что сейчас ФНС России проверяет не только налоговую отчетность, представляемую налогоплательщиком, но и общие сведения об организации. Риск-ориентированный подход в налоговом контроле НДС направлен на снижение запрашиваемых при проверке документов и повышение эффективности налоговых проверок. Риски оцениваются по принципу светофора (рис.2.)

Рис. 2. Уровни налогового риска Контроль НДС (АСК НДС-2)

Основной упор в налоговом контроле делается на контроль НДС в автоматизированных программах. В них хранятся и счета-фактуры, и декларации по НДС, и данные по конкретным сделкам, по которым контролеры могут отследить всю цепочку контрагентов организации. При наличии разрывов в цепочке можно отследить необоснованно предъявленные к вычету суммы налога [1].

Для минимизации налоговых рисков связанных с налоговыми проверками НДС применяется модуль «Контур.НДС+», который направлен на сокращение требований, проверку благонадежности контрагентов, автоматизировано сверяет сведения по выставленным и полученным счетам-фактурам, проверяет достоверность предоставленных сведений, наличие ошибок, расхождений.

Пользователи модуля «Контур.НДС+» получают меньше требований от налоговой службы, поскольку избегают серьёзных расхождений и ошибок при заполнении и отправке деклараций. Это возможно благодаря автоматической сверке с данными контрагентов, оперативному обнаружению ошибок и разногласий по суммам и номерам счётов-фактур. Применение модуля минимизирует риски связанные с НДС, составить налоговую декларацию, воспользоваться советами экспертов, оперативно ответить на требование ФНС России о пояснениях. Преимуществом системы является то, что пользуется ею бухгалтер организации, который может самостоятельно выбрать перечень проверяемых критериев и уменьшить риски отказа в вычете НДС. Это особенно актуально в свете нововведений в отношении НДС, вступающих в действие с 1 июля 2021.

Модуль «Контур.НДС+» является российской программой для ЭВМ, его приобретение будет включено как расходы на приобретение программы для ЭВМ в состав прочих расходов, связанных с производством и (или) реализацией в установленном порядке. Расходы, принимаемые для целей налогообложения с учетом положений гл.25 Налогового Кодекса РФ, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся [2].

В целом любая организация своей деятельности всегда направлена на максимизации прибыли и дохода, но на минимизации налоговых платежей. Таким образом, деятельность организации в рамках оптимизации налоговых платежей в целях налогового менеджмента должна быть направлена на такую оптимизацию налоговых потоков, которые обеспечивают реализацию финансовой, экономической и налоговой политики принятой в организа-ции[3]. Поскольку налоговое законодательство постоянно находится в движении, подвергается корректировка и изменением одной из проблем налогового планирования и налоговой оптимизации часто выступает отсутствие возможности прогнозировать на долгосрочные периоды[4]. И главная роль отводится стадии сбора и аналитической обработки информации мониторинга изменений в законодательстве постоянного наблюдение за проектами законов предусматривающих изменения в налогообложение.

Список литературы Ключевые подходы к минимизации рисков налоговых проверок налогоплательщиков

- Концепция системы планирования налоговых проверок [Электронный ресурс]. - Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_55729/0e99de4f8c78632cdecab194b60961e9196e0f73.

- Расходы на программное обеспечение[Электронный ресурс]. - Режим доступа: https://www.buhsoft.ru/question/2291-raskhody-na-programmnoe-obespechenie.

- Сташ З.Н. Проблемы исследования планирования и оптимизации налоговых платежей в организации // Экономика и предпринимательство - 2021. - № 1 (126). - С. 1454-1458.

- EDN: LWDDRO

- Сташ З.Н. Роль и место налоговой оптимизации в системе налогового менеджмента организации // Экономика и бизнес: теория и практика - 2021. - № 8 (78). - С. 167-170.

- EDN: JTAAPG