Колокол по РАО ЕЭС

Автор: Локоткова Светлана, Соколов Сергей

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Реальные деньги

Статья в выпуске: 7 (75), 2008 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142168869

IDR: 142168869

Текст обзорной статьи Колокол по РАО ЕЭС

Самая ликвидная бумага покинула российские биржи.

Просвета не видно

В первую неделю июня мировые рынки согласованно потеряли 3—5%. Однако затем ситуация начала несколько выправляться. Некоторую встряску рынок получил после новостей о кадровых перестановках в одной из крупнейших мировых страховых компаний, AIG, которая сместила своего управляющего из-за потерь в $ 7,8 млрд. по результатам первого квартала 2008 года. Бывший глава Citygroup Роберт Уилумстэд возьмет бразды управления в AIG. В долгосрочном плане рынок позитивно оценивает это назначение. Кроме того, Sirius Satellite Radio Inc. и XM Satellite Radio Holdings получили разрешение американского регулятора на объединение. Эта новость тоже была позитивно воспринята игроками. Сумма сделки составляет $5 млрд.

Оценили инвесторы и шаг Саудовской Аравии, которая анонсировала увеличение добычи нефти на 200 тыс. баррелей в сутки в июле и заявила о возможном дальнейшем увеличении на 500 тыс. баррелей. В результате Саудовская Аравия планирует добывать около 10 млн. баррелей в день. Впрочем, аналитик ИК «Проспект» Александр Кузнецов считает, что Саудовская Аравия вряд ли сможет существенно нарастить добычу в 2008 году: «Максимум — 700 тыс. баррелей нефти в день. Это вряд ли будет способствовать уменьшению цен на нефть, поскольку спрос также постоянно увеличивается. Однако есть вероятность, что в следующем году с учетом ввода новых мощностей производство нефти может значительно вырасти в Саудовской Аравии,но не настолько, чтобы повлиять на нефтяные цены».

Как бы там ни было, свет в конце тоннеля появится нескоро. Инвестиционный банк Lehman Brothers Holdings Inc объявил о том, что понес убыток в размере $2,8 млрд. во втором квартале 2007—2008 финансового года из-за масштабных потерь от торговых сделок и операций хеджирования. Убыток четвертого по величине американского ин вестбанка составил $5,14 на акцию во втором квартале, завершившемся 31 мая, в то время как за аналогичный период прошлого финансового года Lehman получил чистый доход в размере $1,27 млрд., или $2,21 на акцию. Компания впервые понесла убыток с момента отделения от American Express Co в 1994 году. Фактические результаты совпали с прогнозами Lehman, опубликованными ранее, одновременно с объявлением о намерении привлечь дополнительный капитал в размере $6 млрд.

Островок стабильности

После 17% роста в начале мая, российский рынок не проявил большого желания корректироваться: за вторую половину мая индекс РТС потерял всего около 1%. В начале июня коррекция была чуть более заметной — индекс РТС потерял почти 100 пунктов и откатился к отметке 2350 пунктов. Однако затем цены на нефть все же начали вытягивать российские индикаторы вверх. К середине июня нефтяные котировки достигли новых исторических максимумов в районе $140 за баррель. А следом за ними вверх потянулся и российский рынок.

Сергей Фундобный, глава аналитического департамента ИК «Арбат капитал» отмечает, что по динамике с начала 2008 года российский фондовый рынок по-прежнему находится в числе наиболее доходных, в связи с чем по отдельным мультипликаторам российские компании выглядят дороже сопоставимых европейских (P/E, P/Sales, P/CF), американских (P/E, P/Sales) и даже азиатских (P/Sales, P/CF) компаний. Однако по такому важному показателю как P/E Forward российский рынок акций по-прежнему остается значительно дешевле многих других фондовых рынков, что во многом связано с ожидаемыми рекордными прибылями российских нефтегазовых компаний и обусловливает сохраняющуюся привлекательность российского рынка для глобальных инвесторов. Кроме того, инве сторы вновь начинают рассматривать российские бумаги как «островок стабильности» на фоне высокой волатильности на большинстве других финансовых рынков.

Среди корпоративных новостей главным событием месяца, бесспорно, стало прощание с акциями РАО «ЕЭС России». 6 июня в зале биржевых торгов на ММВБ Анатолий Чубайс ударом в биржевой колокол известил о прекращении биржевых торгов акциями РАО «ЕЭС России». Таким образом, произошло окончательное закрытие реестра акционеров компании для участия в реорганизации. После этой даты никакие

Сергей Соколов, старший дилер Управления операций на фондовых рынках Сбербанка России:

«Сегодня существенным риском для российского фондового рынка представляется

вероятность снижения нефтяных котировок, которые до сих пор оказывали ему существенную поддержку и в значительной мере смягчали воздействие проблем, проявлявшихся на мировых фондовых площадках. Ситуация усугубляется снижением нефтедобычи многими российскими компаниями. Поддержку их инвестиционной привлекательности должны оказать планы государства по снижению налоговой нагрузки на отрасль. По моему мнению, в июле наиболее вероятно возобновление роста индекса РТС. Среди секторов экономики наиболее привлекательны сегодня банковский и телекоммуникационный. Первый – в связи с существенным падением с начала года под влиянием проблем, связанных с ипотечным кризисом в США, второй – в связи с заметным отставанием от рынка, хорошими ожидаемыми показателями, связанными с потребительским бумом в стране и вновь возникшими ожиданиями приватизации Связьинвеста. Среди ценных бумаг топливно-энергетического сектора наиболее привлекательными остаются акции «Роснефти» и «Газпрома».

Ирина Филатова, аналитик

ИК «Брокеркредитсервис»:

«Последние дни биржевой торговли акциями РАО ЕЭС были омрачены скандалом. Компанию ОГК-2 покинули практически все топ-менеджеры. Причем покинули не с пустыми руками – в соответствии с трудовыми контрактами, предусматривающими «золотые парашюты», они получили с ОГК-2 почти $23 млн. Для подобного громкого демарша, продемонстрированного топ-менеджментом ОГК-2, должна быть очень веская причина. Возможно, возникли разногласия в связи с выполнением инвестиционной программы компании. Инвестпрограмма ОГК-2 – одна из самых крупных в отрасли, рассчитана более чем на 100 млрд. руб. Согласно планам, уже в 2010–2011 годах должны появиться новые блоки, а это значит, что их срочно нужно начинать строить. Между тем в ОГК-2 до сих пор не началось активное строительство ни одного из энергоблоков, все находится в стадии проектирования, определения генподрядчиков строительства. В любом случае, смена менеджмента – это всегда стресс для деятельности компании. Все теперь будет зависеть от того, насколько быстро удастся найти новый менеджмент и какой стратегии он будет придерживаться. В краткосрочной перспективе на акциях ОГК-2 это отразится, бесспорно, негативно, тем более что компания понесла финансовые потери».

биржевые сделки с бумагами энергохолдинга производиться не будут. А 1 июля и сама компания будет ликвидирована.

«Завершение торгов по акциям РАО ЕЭС — важнейшее событие не столько в жизни российских бирж, сколько в жизни всей российской электроэнергетики, — говорит аналитик ИК «Брокеркредитсервис» Ирина Филатова . — Реформа РАО ЕЭС заложила основы конкурентного рынка электроэнергии, а также оставила за государством контроль над сетевыми компаниями. На наш взгляд, следующие полгода будут одним из самых сложных периодов в деятельности самостоятельных энергокомпаний, что потребует от их менеджмента максимальной концентрации и понимания текущих и будущих условий деятельности». По расчетам менеджмента РАО ЕЭС, к 14 июля 99% ее бывших акционеров получат акции целевых компаний отрасли. О

Динамика доходности индекса РТС

в рублях в $

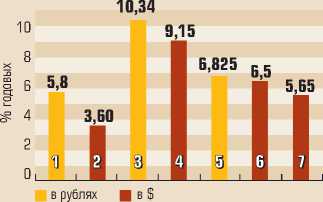

Где заработать деньги* Ситуация в июне

Cпособ размещения

1. Рублевый банковский депозит сроком на 1 месяц.

2. Долларовый банковский депозит сроком на 1 месяц.

3. Рублевый банковский депозит сроком на 1 год.

4. Долларовый банковский депозит сроком на 1 год.

5. ОФЗ 46018.

финансовое обозрение

-

6. Облигации «Газпром-6».

-

7. Еврооблигации R-30.

Источники: данные информагентств, ИК «Брокеркредит-сервис», ММВБ, РТС, Cbonds

Источник: РТС

Ведущие банки по объему привлеченных средств юридических лиц (по данным на 1 апреля 2008 года)

Е

Банк

Средства юридических лиц, тыс. руб.

Остатки на расчетных счетах юрлиц, тыс. руб.

Депозиты привлеченные на срок, тыс. руб.

До востребования

до 30 дней

до 90 дней

до 180 дней

до 1 года

до 3 лет

свыше 3 лет

1.

СБЕРБАНК РОССИИ

1 152 340 956

686 515 927

4 000 599

55 326 726

57 398 568

34 284 180

17 285 402

297 392 657

136 897

2.

ВНЕШТОРГБАНК

542 814 500

182 151 887

5 667 282

63 474 326

45 538 201

91 767 787

139 406 261

14 808 756

0

3.

ГАЗПРОМБАНК

382 076 795

314 061 502

51

22 375 325

11 003 646

14 898 914

14 497 817

4 136 559

1 102 981

4.

БАНК МОСКВЫ

192 029 151

84 257 412

10 859 244

1 800

4 907 597

12 983 984

70 284 436

8 718 067

16 611

5.

МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК

166 467 568

39 407 653

133

38 520 071

14 799 293

1 417 527

3 316 315

57 248 776

11 757 800

6.

РАЙФФАЙЗЕНБАНК АВСТРИЯ

161 394 080

122 003 495

50

9 026 169

15 665 260

11 821 519

2 261 143

571 944

44 500

7.

АЛЬФА-БАНК

142 675 266

73 265 065

2 200 258

1 244 000

5 868 765

8 810 166

50 456 819

830 193

0

8.

УРАЛСИБ

127 707 347

67 543 899

134

363 200

1 074 072

14 914 471

14 933 956

28 753 360

124 255

9.

РОСБАНК

115 739 735

45 956 517

0

801 883

5 367 164

6 262 870

14 791 751

42 295 480

264 070

10. СВЯЗЬ-БАНК

93 298 986

49 800 905

463 962

3 484 344

1 478 994

3 383 333

21 839 444

7 831 615

5 016 389

11

. ПРОМСВЯЗЬБАНК

73 970 850

55 116 732

1 500 503

369 302

1 401 174

6 940 068

6 036 020

2 607 051

0

12. СИТИБАНК

72 179 490

53 130 800

245

17 576 377

1 276 412

142 810

30 000

0

22 846

13. АК БАРС

63 808 610

13 829 533

1 732 331

668 000

1 624 695

2 883 732

3 661 008

22 515 319

16 893 992

14. БАНК ВТБ СЕВЕРО-ЗАПАД

62 334 588

45 723 615

116 374

667 780

3 900 708

4 053 786

7 679 316

83 947

109 062

15. МДМ-БАНК

56 291 637

34 611 216

0

1 342 000

4 916 208

7 351 289

7 560 924

510 000

0

16. НОМОС-БАНК

53 427 892

30 707 286

0

118 796

6 274 344

12 389 204

2 003 477

1 923 026

11 759

17

. «БАНК ""САНКТ-ПЕТЕРБУРГ"»

52 421 592

28 619 041

1 407

2 241 300

1 723 507

5 393 804

4 833 304

9 609 229

0

18. ТРАНСКРЕДИТБАНК

48 387 901

31 170 548

1 442 339

3 181 230

4 203 745

1 111 893

361 152

3 853 170

3 063 824

19. ГАЗЭНЕРГОПРОМБАНК

47 656 883

31 409 013

0

4 518 000

21 000

102 800

501 900

11 104 170

0

20

. «РОССИЯ»

45 292 022

33 500 022

0

1 529 000

1 475 200

1 535 915

4 381 514

2 870 371

0

21. МЕЖДУНАРОДНЫЙ ПРОМЫШЛЕННЫЙ БА

НК43 130 635

23 935 452

0

0

2 015 000

6 830 000

354 556

5 945 000

4 050 627

22. КИТ-ФИНАНС ИНВЕСТИЦИОННЫЙ БАНК

39 921 825

10 955 343

1

1 500 000

2 666 988

4 622 952

14 900 498

5 226 043

50 000

Итого

3 735 368 309

2 057 672 863

27 984 913 228 329 629

194 600 541 253 903 004

401 377 013

528 834 733

42 665 613

При расчете таблицы учитывались остатки средств на расчетных счетах российских коммерческих нефинансовых организаций и предпринимателей без образования юридического лица, а также депозиты юридических лиц (балансовые счета) 417п 418п 419п 421п 422п) и векселя эмитированные банками (балансовые счета 52301-07п).