Комплексный анализ динамики производства и продаж автомобильных шин по состоянию на 2025 год

Автор: Булатов Сергей Владимирович

Журнал: Технико-технологические проблемы сервиса @ttps

Рубрика: Организационно-экономические аспекты сервиса

Статья в выпуске: 2 (72), 2025 года.

Бесплатный доступ

В статье проводится анализ динамики производства и продаж автомобильных шин по состоянию на 2025 год. Определяется расчет затрат при снабжении складов автотранспортных предприятий автомобильными шинами. Общая сумма затрат на шины складывается из затрат на их приобретение и восстановление.

Автомобильная шина, динамика продаж, стоимость, затраты, структура рынка

Короткий адрес: https://sciup.org/148331317

IDR: 148331317 | УДК: 656.072

Текст научной статьи Комплексный анализ динамики производства и продаж автомобильных шин по состоянию на 2025 год

В данном исследовании была проведена оценка изменения объемов производства шин в России. В работе представлены прогнозные данные о производстве по различным категориям на 2024 год, а также общие прогнозы для рынка до 2028 года. Основная цель исследования заключается в оценке текущего состояния и перспективах развития российского рынка шин [1-6, 8-12].

Для достижения этой цели были поставлены следующие задачи:

-

- провести анализ объема и структуры производства шин;

-

- исследовать динамику экспорта и импорта шин;

-

- собрать справочные данные о ведущих брендах на российском рынке шин;

-

- выявить ключевые тенденции и возможные направления развития российского рынка шин.

Статья охватывает все основные аспекты, касающиеся производства и рынка шин в

России, что позволяет получить полное представление о текущей ситуации и будущих перспективах.

Основная часть

В первом полугодии 2024 года зафиксирован значительный подъем спроса на автомобильные шины в стране. Рост розничных продаж всех типов шин составил 15% по сравнению с аналогичным периодом 2023 года. Это, безусловно, положительная тенденция, особенно учитывая, что рост продаж в 2023 году по отношению к 2022 году был еще более значительным – 30,9%. Такой устойчивый рост свидетельствует о постепенном, но уверенном восстановлении автомобильного рынка после периода спада. Примечательно, что динамика рынка претерпела изменения: сейчас он в значительной степени ориентирован на автомобили китайского производства, оснащенные колесами большого диаметра – 17 дюймов и более. Это существенно влияет на структуру спроса на шины. Если вспомнить 2022 год, тогда рынок легковых автомобилей демонстрировал спад.

EDN POJCCL

Однако 2023 год принес положительные изменения: рост продаж легковых автомобилей составил 16%. Это стало важным фактором, стимулировавшим рост спроса на шины. При этом наиболее востребованными оказались шины для легковых автомобилей сегментов «С» и «В», что отражает преобладающие тенденции в приобретении автомобилей гражданами.

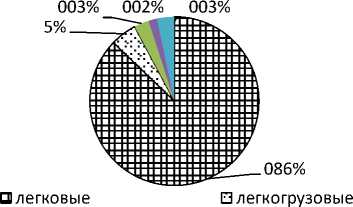

Подробный анализ структуры продаж в первом полугодии 2024 года показывает доминирующее положение легковых шин – их доля составила внушительные 86,2% от общего объема розничных продаж. На втором месте – легкогрузовые шины, предназначенные для среднетоннажных грузовых автомобилей, автобусов и специальной техники, с долей рынка в 5%. Остальные типы шин занимают относительно небольшие сегменты: на шины для грузовых автомобилей пришлось 2,8% продаж, а на остальные категории – 3,3%. Мотоциклетные шины представляют собой самый незначительный сегмент рынка, их доля составила всего 1,6% (рис. 1).

■ грузовые

■ прочие

■ мотоциклетные

Рисунок 1 – Общая структура рынка

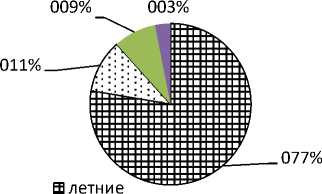

В первом полугодии 2024 года летние шины стали наиболее востребованными среди легковых покрышек, заняв 77,2% от общего объема продаж. Шипованные зимние шины составили 10,6% всех розничных продаж, в то время как зимние фрикционные шины заняли 8,5%. Всесезонные шины оказались наименьшей категорий, составив всего 3,1% от общего числа продаж.

По данным, полученным от представителей шинного кластера «Кордиант», в первом полугодии текущего года наблюдается устойчивый спад в премиальном сегменте шинного рынка. Это явление связано с тем, что западные компании, работающие в России, резко сократили или полностью прекратили свою деятельность. В результате этого многие иностранные производители шин, которые до 2022 года активно работали на российском рынке, покинули страну. Например, известная французская компания Michelin продала свои активы местной фирме «Пауэр Интернэшнл Тайрс», а финская компания Nokian

Tyres передала свои активы в руки «Татнефти». Кроме того, заводы таких крупных производителей, как Continental и Bridgestone, были выкуплены у иностранных инвесторов промышленным холдингом S8 Capital.

□ зимние шипованные

■ зимние фрикционные

Рисунок 2 – Структура рынка легковых шин по типам

В начале 2023 года S8 Capital, который уже успел приобрести заводы известных брендов, стал владельцем одного из ведущих отечественных производителей шин – АО «Кордиант», который располагает производственными мощностями в Омске и Ярославле. Это приобретение стало важным шагом для укрепления позиций компании на российском рынке, особенно в условиях, когда спрос на шины продолжает расти.

Несмотря на изменения в структуре рынка, стоимость шин в России неуклонно увеличивается. В первой половине 2024 года средняя цена на одну летнюю шину в розничной продаже составила 5830 рублей, что на 13,7% выше, чем в аналогичном периоде предыдущего года. Аналогично, цены на всесезонные шины выросли на 13,2%, достигнув 8264 рублей за единицу. Шипованные зимние шины подорожали на 8,8%, составив 7333 рубля, в то время как нешипованные шины стали дороже на 10,5%, достигнув 5897 рублей.

Основной причиной роста цен на шины является увеличение стоимости сырья, так как закупка необходимых компонентов в 2024 году осуществляется по новым, более высоким ценам. Это, в свою очередь, сказывается на конечной стоимости продукции. В условиях текущего рынка закупка ряда компонентов стала значительно более сложной задачей, что также влияет на ценообразование. Дополнительные факторы, такие как инфляция, удорожание логистических услуг и острая нехватка квалифицированных кадров, также играют свою роль в формировании цен на шины.

Компания «Кордиант» отмечает, что наблюдается тенденция к снижению темпов роста цен на легковые шины. Это может быть связано с увеличением доли бюджетного сегмента на рынке. За период с 2022 по 2024 годы средняя стоимость шин в летнем ассортименте уменьшилась на 11%. Если же провести сравнение цен с летним сезоном 2024 года, можно заметить, что в условиях растущего спроса и изменения рыночной ситуации, компании вынуждены адаптироваться к новым условиям.

Таким образом, текущее состояние шинного рынка в России характеризуется не только изменениями в структуре производителей, но и динамикой цен, которая продолжает оставаться под давлением различных экономических факторов. В условиях, когда иностранные компании покинули рынок, отечественные производители должны не только сохранить свои позиции, но и разработать стратегии для привлечения потребителей, которые могут быть заинтересованы в более доступных вариантах продукции. Важно отметить, что, несмотря на вызовы, с которыми сталкивается рынок, существуют и возможности для роста, особенно в сегменте бюджетных шин, который становится все более привлекательным для потребителей в условиях экономической неопределенности.

Результаты исследований

Расчет затрат на шины на примере снаб- жения складов автотранспортных предприятий (АТП) приведен ниже.

Если АТП имеет парк с малым количеством (менее 50) подвижного состава и задержки товара не являются критичным, то затраты АТП на автомобильные муле [7]:

з

Ш шины определяются по фор-

Н Ш С Ш L общ n Ш

1000 - 100

где Н Ш – нормы расходов на шины, %/1000

км;

С Ш – стоимость шины, руб;

L общ – годовой пробег, км;

nА – количество шин на исследуемом ав- томобиле, шт.

Нижеследующая формула расчета затрат на шины с учетом категорий шин позволит максимально учесть особенности поставщика:

l зП =| уС‘ -п 1 + 3

Ш /А ш п Ш + Д

\ n 7

З ХР - ( П ДОП + П З ■ t ) ■ k p

+ З СТР

+

, (2)

где C i – полная себестоимость приобрета- емых шин i-ой категории, руб.;

n – количество приобретаемых шин, шт.;

З Д – затраты на доставку шин, руб.;

З СТР – затраты на страховку груза при доставке, руб.;

З ХР – затраты на хранение шин, руб.;

П – дополнительная прибыль за количество приобретаемых шин, руб.;

П – прибыль от задержки товара, руб.;

t – величина задержки товара, дн.;

k p – коэффициент полезности (срочности) относительно объемов приобретаемых шин.

Предприятие автомобильного транспорта в г. Оренбурге с подвижным составом более 350 автомобилей закупает шины различного диаметра в объеме 2250 штук у трех разных поставщиков (табл. 1).

Таблица 1 – Расчет расходов на шины

|

Показатель |

Ед. изм. |

Значение показателя |

||

|

Поставщик |

||||

|

№1 |

№2 |

№3 |

||

|

Общий годовой пробег автомобиля |

тыс. км |

14000 |

14000 |

14000 |

|

Количество шин |

ед. |

2250 |

2250 |

2250 |

|

Средняя стоимость шины |

руб. |

5500 |

5500 |

5500 |

|

Норма расходов на шины в расчете на 1000 км пробега |

руб. |

0,6 |

0,6 |

0,6 |

|

t |

дн. |

6 |

4 |

- |

|

k p |

- |

0,4 |

0,3 |

0,5 |

|

Расходы на шины |

млн. руб. |

12,4 |

13,1 |

10,6 |

Исходя из полученных результатов, можно сделать вывод, что затраты на шины различаются у каждого поставщика, следовательно, необходимо учитывать такие факторы, как виды колес, количество приобретаемого товара, условия компенсации при задержках, а также скидки при приобретении шин. В нынешней обстановке учет каждого фактора является обязательным для экономической составляющей любого предприятия автомобильного транспорта.

Заключение

В 2025 году шинный бизнес в России продолжает переживать значительные изменения, которые обусловлены как внутренними, так и внешними факторами. Санкционное давление, которое стало результатом международной политической ситуации, а также рост локализации производства и изменения в предпочтениях потребителей, стали основными движущими силами трансформации данной отрасли. В последние годы, особенно после ухода ряда западных компаний с российского рынка в 2022-2023 годах, произошли заметные изменения в сегменте шин. Многие известные бренды, которые ранее были популярны среди потребителей, были переименованы. Эти изменения позволили сохранить производственные мощности и предложить российским потребителям аналоги востребованных моделей шин, но под новыми названиями. Для большинства покупателей качество оставалось на прежнем уровне, что способствовало поддержанию доверия к продукции.

В 2025 году на рынке шин наблюдаются определенные тенденции, которые становятся все более выраженными. Во-первых, наблюдается рост популярности всесезонных шин, которые обеспечивают универсальность и удобство в использовании в различных климатических условиях. Во-вторых, экологичность продукции становится важным аспектом, на который обращают внимание как производители, так и потребители. С учетом современных трендов на устойчивое развитие, компании начинают внедрять более экологически чистые технологии в процессе производства.

Кроме того, рост сегмента онлайн-продаж также оказывает значительное влияние на рынок. Потребители все чаще предпочитают делать покупки через интернет, что открывает новые возможности для шинных компаний. Онлайн-плат-формы позволяют не только расширить географию продаж, но и улучшить взаимодействие с клиентами, предлагая им удобные условия для покупки и доставки.

Еще одной важной тенденцией является развитие шинного лизинга, который становится все более популярным среди автолюбителей и бизнеса. Этот формат позволяет снизить финансовую нагрузку на потребителей и сделать качественные шины более доступными.

Несмотря на все трудности, с которыми сталкивается шинный бизнес в России, отрасль продолжает оставаться перспективной. Ключевыми задачами на ближайшее время являются дальнейшая локализация производства и развитие отечественных брендов. Укрепление экспортных позиций в странах СНГ, Азии и Африки также представляет собой важный приоритет. Инновации в производстве, включая разработку "умных"

шин с датчиками состояния, открывают новые горизонты для развития.

Таким образом, 2025 год становится для шинного бизнеса в России временем адаптации и новых возможностей. Несмотря на санкции и уход зарубежных компаний, отрасль демонстрирует свою устойчивость и готовность к развитию, опираясь на локальное производство и новые технологии. Шинный бизнес в России находит пути для дальнейшего роста и модернизации, что позволяет ему успешно конкурировать на внутреннем и международном рынках.