Комплексный подход к оценке имущественных отношений между экономическими субъектами Российской Федерации (микро- и мезоэкономические аспекты)

Автор: Лушин С.В.

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Управление собственностью

Статья в выпуске: 6 (33), 2004 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/170151163

IDR: 170151163

Текст статьи Комплексный подход к оценке имущественных отношений между экономическими субъектами Российской Федерации (микро- и мезоэкономические аспекты)

Все проекты зело исправны быть должны, дабы казну зряшно не разорять и Отечеству ущерба не чинить. Кто станет абы как ляпать, того чина лишу и кнутом драть велю.

Петр I

Во многих сферах деятельности инвестиции, направленные на совершенствование орудий длительного пользования, зачастую осуществляются людьми, не являющимися собственниками этих орудий.

Артур Пигу

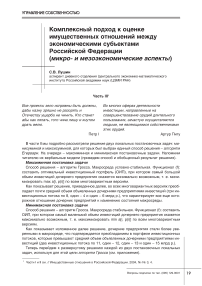

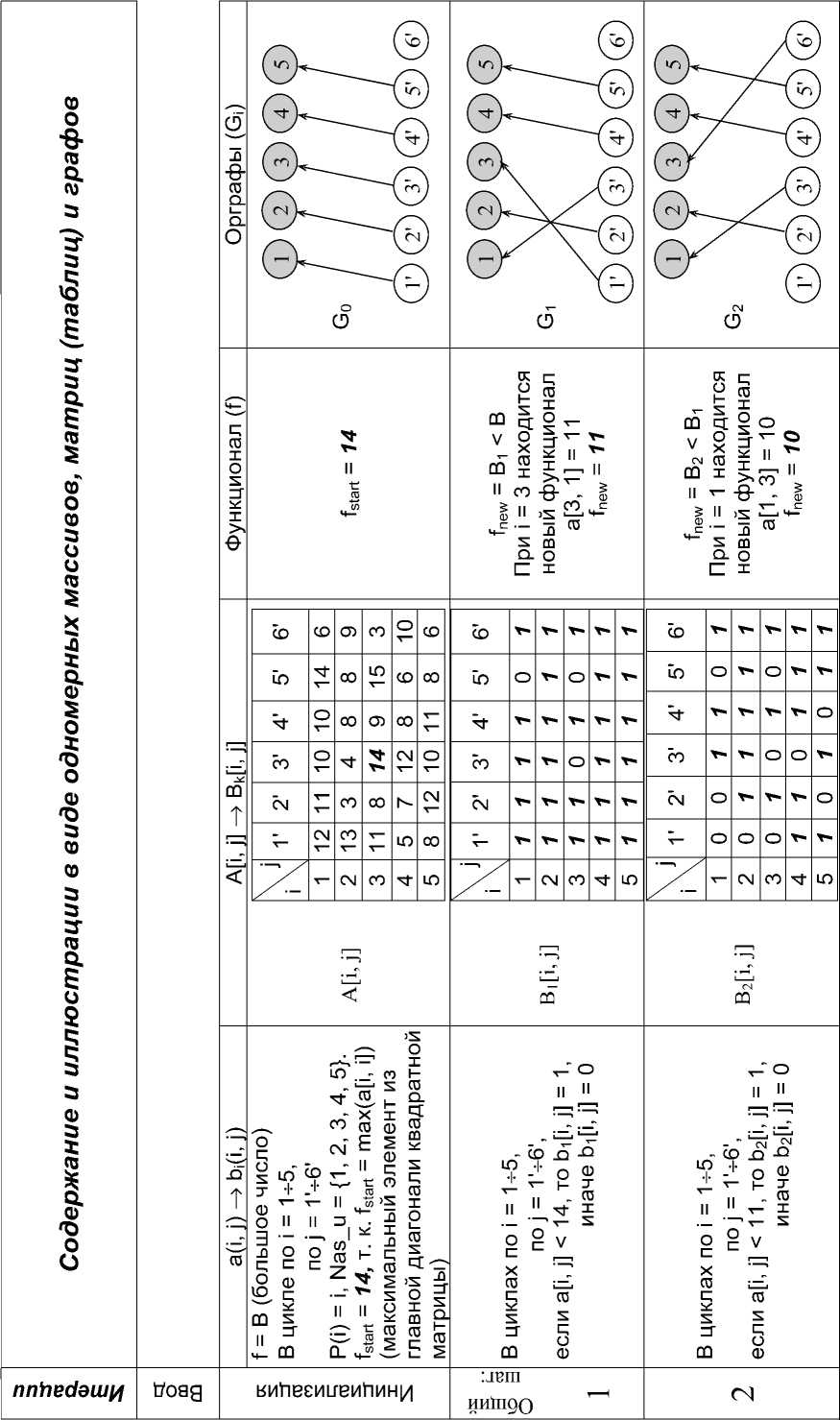

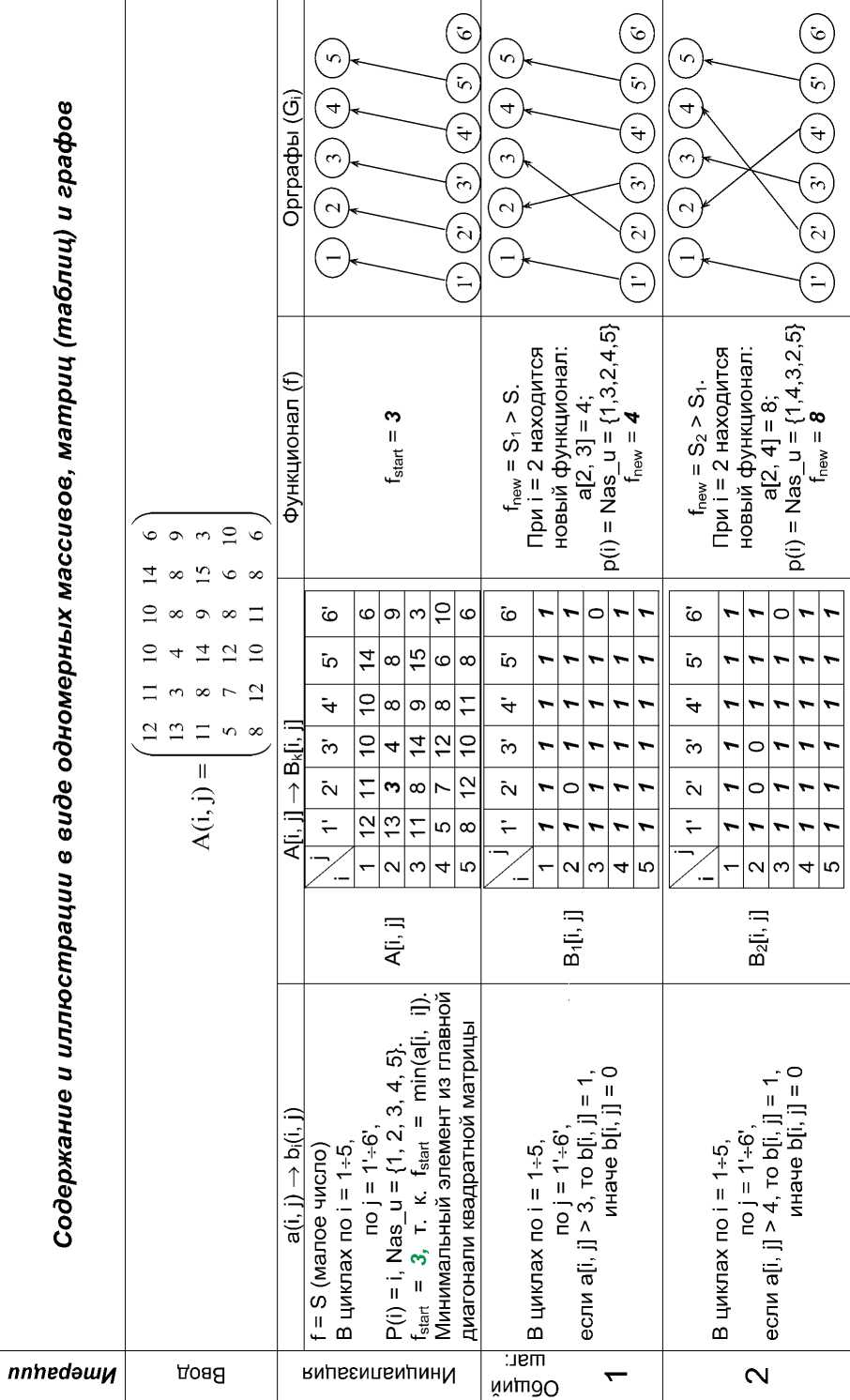

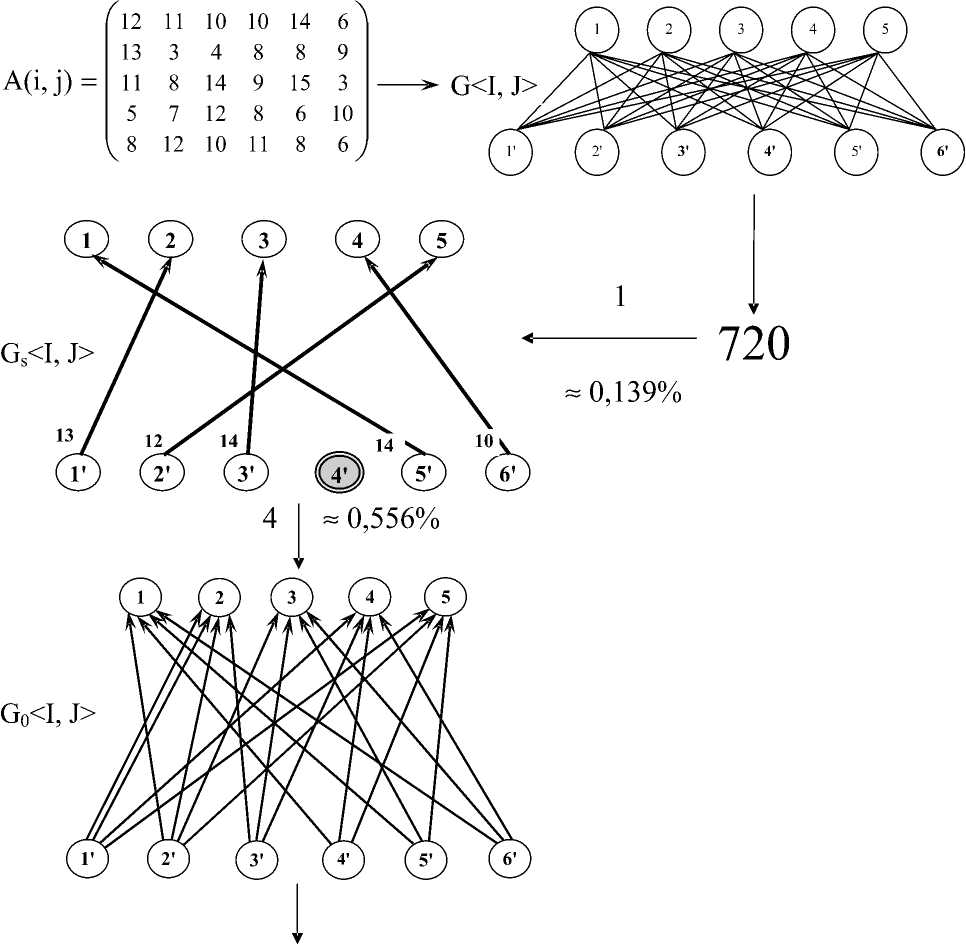

В части II мы подробно рассмотрели решение двух локальных постановочных задач: ми-нисуммной и максисуммной, для которых был выбран единый способ решения – алгоритм Егервари . На очереди – максиминная и минимаксная постановочные задачи. Напомним читателю их вербальные модели (приведем способ и обобщенный результат решения).

Максиминная постановка задачи

Способ решения – алгоритм Гросса. Макросреда условно-стабильная. Функционал (f): составить оптимальный инвестиционный портфель (ОИП), при котором самый большой объем инвестиций дочернего предприятия окажется минимально возможным, т. е. минимизировать max a[i, p(i)] по всем многовариантным версиям.

Как показывает решение, приведенное далее, во всех многовариантных версиях преобладает почти средний объем объявленных дочерними предприятиями инвестиций (три инвестиционных потока по 8, один – 4 и один – 6 млрд р.), что характеризует все еще осторожное отношение дочерних предприятий к изменению состояния макросреды.

Минимаксная постановка задачи

Способ решения – алгоритм Гросса. Макросреда стабильная. Функционал (f): составить ОИП, при котором самый маленький объем инвестиций дочернего предприятия окажется максимально возможным, т. е. максимизировать min a[i, p(i)] по всем многовариантным версиям.

Как показывает изложенное далее решение, дочерние предприятия стали более уверенными в макросреде, что подтверждается преобладанием в портфеле инвестиционных потоков, которые превышают средний объем объявленных дочерними предприятиями инвестиций (два инвестиционных потока по 11, один – 12, один – 13 и один – 15 млрд р.).

Теперь перейдем к развернутому решению каждой из двух постановочных локальных задач, используя для этой цели алгоритм Гросса (см. приложения).

о

|

СО |

V* |

V* |

V* |

о |

V* |

|

|

СО |

о |

V* |

о |

** |

V* |

|

|

^Г |

о |

V* |

V* |

V- |

о |

|

|

со |

о |

V* |

о |

о |

о |

|

|

см |

о |

V- |

V» |

V- |

о |

|

|

т- |

о |

о |

о |

V* |

V* |

|

|

т- |

СМ |

со |

^ |

СО |

||

|

со |

V- |

о |

V* |

о |

V* |

|

со |

о |

V* |

о |

V- |

V* |

|

^г |

о |

V* |

о |

V* |

о |

|

со |

о |

V* |

о |

о |

о |

|

см |

о |

V* |

V- |

V* |

о |

|

т- |

о |

о |

о |

V* |

V* |

|

т- |

см |

со |

^ |

ID |

|

CD |

V* |

о |

V* |

о |

X*- |

|

|

CO |

о |

о |

о |

V* |

о |

|

|

^r |

о |

о |

о |

о |

о |

|

|

CO |

о |

V* |

о |

о |

о |

|

|

CM |

о |

V* |

о |

V* |

о |

|

|

T- |

о |

о |

о |

V* |

о |

|

|

т- |

СМ |

со |

'Г |

ID |

||

|

2"^ 1 см 3 -со мГ |

||

|

см |

5 |

ё |

|

<*Г |

2 1 |

I S |

|

* |

||

|

о |

СП |

|

|

и |

5 |

и |

|

0. |

о о <0 |

см |

|

мГ |

||

|

§ |

>3< |

ё |

|

о 0Q |

1 |

|

|

3 3" m |

2 3 |

ь |

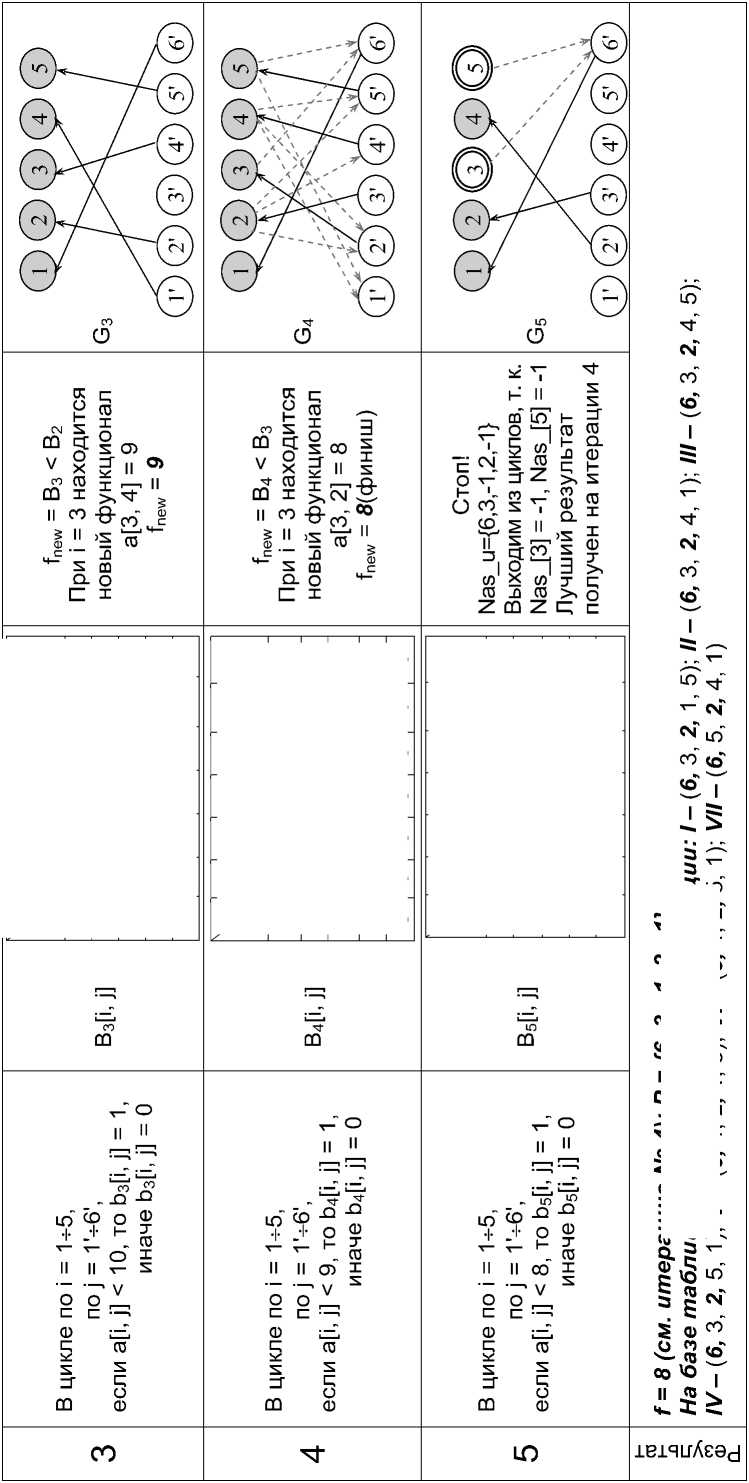

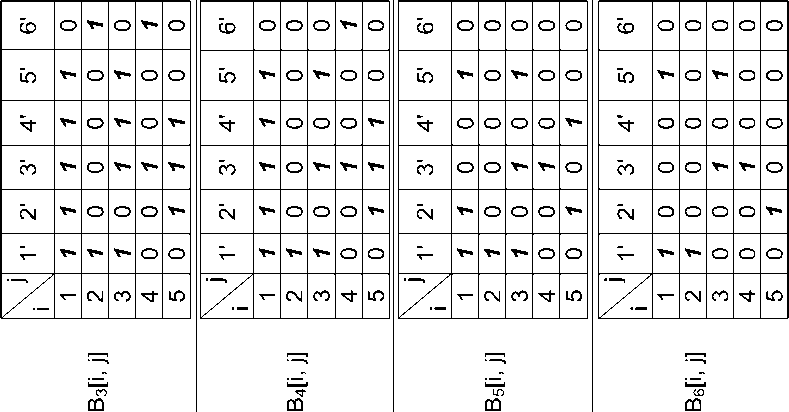

Таблица 2

Продолжение решения максиминной задачи (формирование рациональных версий)

|

(п) |

Двудольный орграф G»"' с указанием весов цветных дуг в наибольшем паросочетании |

Значение функционала (f), структура инвестиционного портфеля (Nas_u = {.....}), слагаемые весов наибольшего паросочетания |

Итоговая сумма инвестиционного портфеля |

|

g4(1) |

® ® 8 ® §® d> ® ®)®£) |

f = 8 Nas_u = {6, 3, 2,1,5} 6 + 4 + 8 + 5 + 8 = 31 |

31 |

|

g4(2) |

(vj vv ® ® ® |

f = 8 Nas_u = {6, 3, 2,4,1} 6 + 4 + 8 + 8 + 8 = 34 |

34 |

|

g4(3) |

© ® |

f = 8 Nas_u = {6, 3, 2, 4, 5} 6 + 4 + 8 + 8 + 8 = 34 |

34 |

|

g4(4) |

f = 8 Nas_u = {6, 3, 2,5,1} 6 + 4 + 8 + 6 + 8 = 32 |

32 |

|

|

g4(5) |

^5 ©^ vv ©^®9 |

f = 8 Nas_u = {6, 4, 2,1,5} 6+8+8+5+8=35 |

35 |

|

g4(6) |

f = 8 Nas_u = {6, 4, 2,5,1} 6+8+8+6+8=36 |

36 |

|

|

g4(7) |

©®®Г ©* ® vlD®® |

f = 8 Nas_u = {6, 5, 2,4,1} 6 + 8 + 8 + 8 + 8 = 38 |

38 |

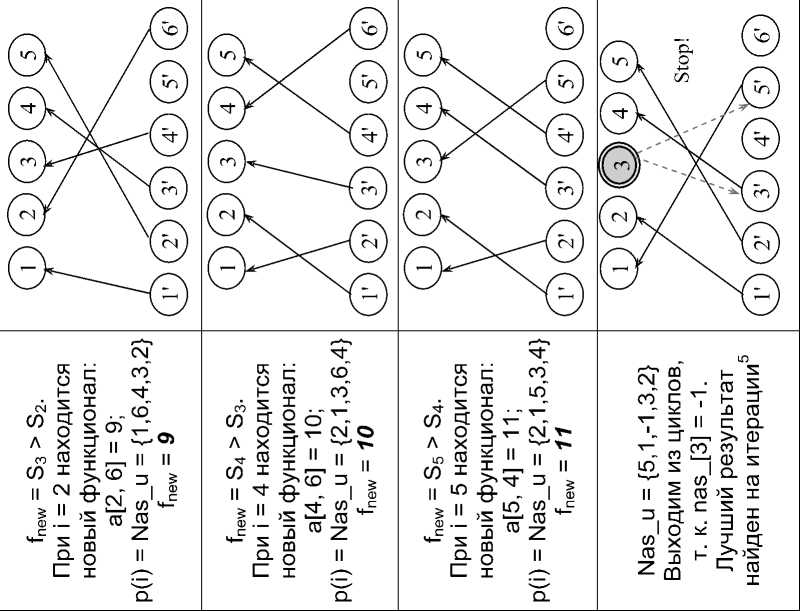

Комментарий к решению максиминной задачи . Функционал f = 8 дает ответ на вопрос: когда при логистическом решении максиминной постановки задачи на основе теории графов, нужно выходить из циклов? Однако функционал далеко не всегда, например как в данном случае, дает однозначный ответ (единственное решение) о структуре инвестиционного портфеля, ибо итерация № 4 (решающая, см. табл. 1) предлагает лицу, принимающему решение (ЛПР), многоваринатные версии (орграфов G 4 много – семь, см. табл. 2). Это объясняется особенностями управления инвестиционным портфелем: его оптимизация сложна и отличается субъективностью суждений о тенденциях как состояния микро-, макросреды, так и риска на фондовом рынке, об отдельных финансовых активах, намечаемых к включению в портфель. Эти обстоятельства порождают необходимость проводить дополнительно, уже в рамках имитационного моделирования на основе стратегии и тактики конкретного ЛПР, сложные многовариантные расчеты.

Цель экономиста-математика – в рамках постановочных задач подготовить для ЛПР математически обоснованные многовариантные версии структуры инвестиционного портфеля. В таблице 2 мы это проиллюстрировали, построив всевозможные орграфы G 4 (n) на базе таблицы B 4 [i, j] из итерации 4. Построение орграфов G 4 (n) выполнено по единичным решениям таблицы B 4 [i, j] «жадным» алгоритмом.

Решение данной максиминной задачи – наглядный пример многоцелевой, динамичной (многоступенчатой и гибкой) экономико-математической модели.

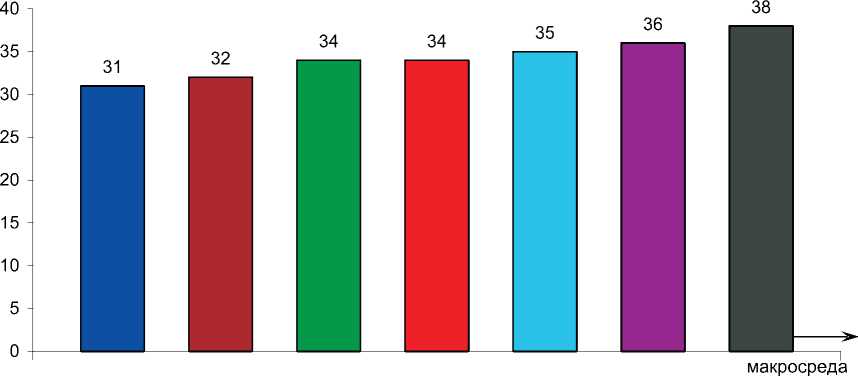

Ответ . Для имитационного моделирования в рамках нашей максиминной постановки задачи предлагается 7 (семь) версий структуры инвестиционного портфеля со следующими итоговыми суммами: 31, 32, 34, 34, 35, 36, 38 млрд рублей (рис. 1).

Развитие поиска однозначного решения для данной максиминной задачи состоит в формировании единственного ОИП на базе семи полученных рациональных версий, а это – предмет имитационного моделирования , на чем подробнее остановимся далее.

млрд р.

Условно-стабильная

Рис. 1. Итоговые суммы рациональных решений (млрд р.)

Максиминная постановка задачи

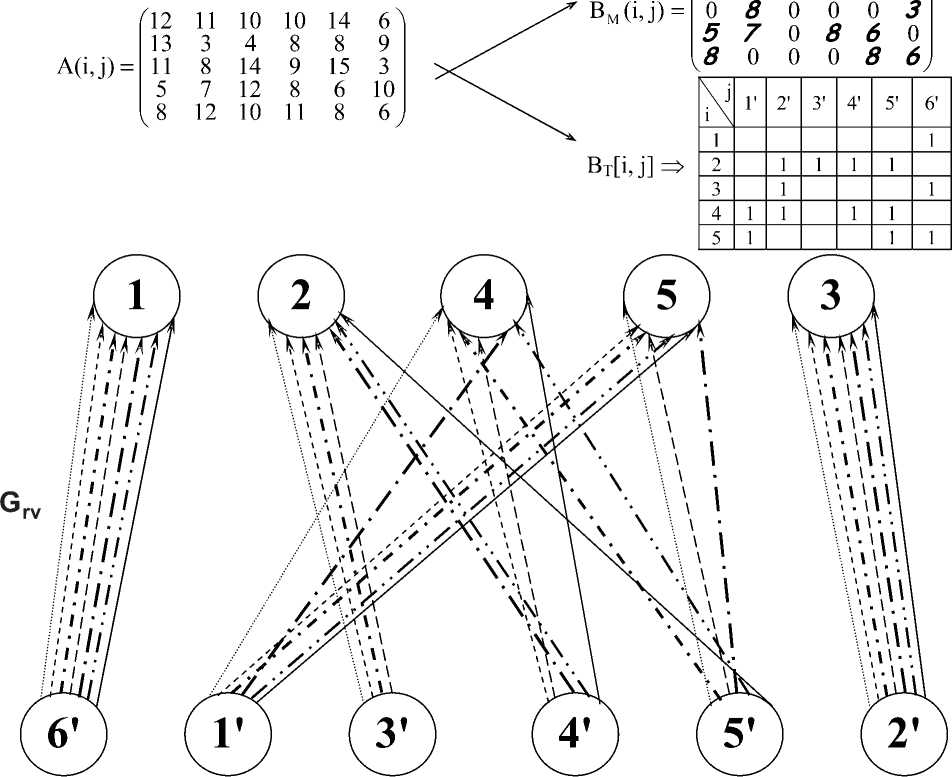

Двумерное отображение решения в виде матрицы BM(i, j), таблицы BT[i, j] и совмещенного (раскрашенного) двудольного орграфа Grv (обобщение решения)

Г 0 0 0 0 0 d)

О 3 4 8 8 О

Примечание. В целях лучшего восприятия рисунка, последовательность в нумерации совмещенного (раскрашенного) двудольного орграфа G rv не соблюдена, а связи с отрицательной полярностью не показаны.

Расшифровка дуг орграфа Grv:

f = 8, Nas_u = {6, 3, 2, 1, 5}, cost_n = {6, 4, 8, 5, 8}, S = 6 + 4 + 8 + 5 + 8= 31;

f = 8, Nas_u = {6, 3, 2, 4, 1}, cost_n = {6, 4, 8, 8, 8}, S = 6 + 4 + 8 + 8 + 8= 34;

f = 8, Nas_u = {6, 3, 2, 5, 1}, cost_n = {6, 4, 8, 6, 8}, S = 6 + 4 + 8 + 6 + 8= 32;

f = 8, Nas_u = {6, 3, 2, 4, 5}, cost_n = {6, 4, 8, 8, 8}, S = 6 + 4 + 8 + 8 + 8= 34;

f = 8, Nas_u = {6, 4, 2, 1, 5}, cost_n = {6, 8, 8, 5, 8}, S = 6 + 8 + 8 + 5 + 8= 35;

f = 8, Nas_u = {6, 4, 2, 5, 1}, cost_n = {6, 8, 8, 6, 8}, S = 6 + 8 + 8 + 6 + 8= 36;

f = 8, Nas_u = {6, 5, 2, 4, 1}, cost_n = {6, 8, 8, 8, 8}, S = 6 + 8 + 8 + 8 + 8= 38, где f – значение функционала;

Nas_u = {…..} – структура инвестиционного портфеля (качественная);

cost_n = {…..} – структура инвестиционного портфеля (количественная);

Σ – общая сумма инвестиций ПО;

G rv – орграф рациональных версий (всего семь).

+ CXI

+ Ш

+ co

+

|

- о 7^

T- О J II 11 ^ ” - О 00 s X "S 05 lzz- 5 л s s CD 0) |

- о 7^ in ^ S"0 •к - Ф

05 izzj s s

|

|

CO |

|

- co S"° in -I- Ф T- 1- 05 II 11 o" s X 05 izz, ° <0 s s □D 0) |

- co S'"° m + ф t- 1- 05 II 11 ^" x T 05 ^Zj s s CD Ф |

|

m |

CD |

II

о

и схГ co

1П~

II

II

1эа±о

Переход от моделей теории графов к моделям имитации выбора инвестиционных решений

Имитационная модель выбора инвестиционных решений определяется как модельное описание действительного хода процесса с помощью определенной системы понятий и ограниченного набора показателей.

Отличительная особенность метода имитационного моделирования состоит в том, что при разработке модели заранее не делается предположений о принадлежности ее к какому-либо специальному классу, не используется какая-либо специальная схема, но описание процесса в избранной системе показателей выполняется по возможности точно и близко к реальности, несмотря на импровизацию ЛПР.

Имитационную модель не следует понимать как уже установившуюся, фиксированную форму, она сама служит полезным средством для своего собственного усовершенствования и уточнения, скорее – это саморазвивающаяся система. В самом деле, оказывается, что создание и использование имитационной модели в прикладных целях открывает путь к анализу и оценке уже построенной модели (в нашем случае это подтверждается необходимостью развития решения максиминной постановки задачи), а затем к ее же самосовершенствованию.

Необходимость применения имитационного моделирования к задаче, вербальная модель которой изложена выше, возникает по причине того, что максиминная постановка задачи имеет не одно, а несколько решений: семь версий структуры потенциальных инвесторов с шестью итоговыми суммами инвестиций, а наша конечная цель – построить ОИП в широком смысле, когда количественные и качественные показатели не имеют альтернативы , конечно же, с поправкой на предпочтения ЛПР.

Далее покажем наше видение продолжения решения максиминной постановки задачи с помощью пяти показателей (наших условных предпочтений), оцененных по десятибалльной системе (таблицы 3а и 3б). Согласно последнему столбцу таблицы 3б (Всего…) выбор инвестиционного решения выпадает на одномерный массив в строчке j = 2', которому по оценке соответствует 211 баллов.

Результат . Из семи решений максиминной постановки задачи с помощью имитационного моделирования на базе предпочтений ЛПР нами определен четвертый ОИП со следующими количественными и качественными характеристиками:

X = 34 млрд р. = X 0 о Nas_u = {6, 3, 2, 4, 1}, P oi = {6, 4, 8, 8, 8}.

Замечание . Предложенный вариант имитационного моделирования наглядно показывает сложность выбора инвестиционного решения, ибо составленный четвертый ОИП отличается от других версий всего одним или четырьмя баллами (+0,5 %; +1,9 %), за которыми стоит разность в – 4; – 2; – 1; 0; + 2; + 3 млрд р. (– 10,5 %; – 5,6 %; – 2,9 %; 0 %; + 6,3 %; + 9,7 %), т. е. сохраняется возможность для совершенствования имитационной модели в процессе ее эксплуатации.

Таблица 3а

Система предпочтений ЛПР к эмитентам (j = 1'^6') по десятибалльной шкале

|

№ п/п |

Содержание предпочтений ЛПР |

Эмитенты (j) |

|||||

|

Г |

2' |

3' |

4' |

5' |

6' |

||

|

1 |

Отношения эмитента с государственными органами управления и контроля |

7 |

10 |

8 |

6 |

9 |

10 |

|

2 |

Прозрачность эмитента |

10 |

8 |

6 |

9 |

7 |

8 |

|

3 |

Общее экономическое состояние эмитента |

10 |

9 |

10 |

9 |

9 |

10 |

|

4 |

Рейтинг эмитента в отрасли |

8 |

9 |

10 |

9 |

8 |

7 |

|

5 |

Социальный климат в коллективе эмитента |

9 |

6 |

10 |

8 |

7 |

5 |

|

6 |

Итого (баллов) |

44 |

42 |

44 |

41 |

40 |

40 |

Таблица 3б

Определение ОИП на базе решений максиминной постановки задачи с помощью имитационного моделирования (табл. 3а)

|

1 |

2 |

3 |

4 |

5 |

Определение ОИП |

||||

|

Решения максиминной задачи (Nas и = {.....}) |

Слагаемые предпочтений |

Всего (баллов) |

|||||||

|

г |

44 |

Nas_u = {6, 3, 2, 1,5} |

40 + 44 + 42 + 44 + 40 |

210 |

|||||

|

Nas_u = {6, 3, 2, 5, 1} |

40 + 44 + 42 + 40 + 44 |

210 |

|||||||

|

2' |

42 |

Nas_u = {6, 3,2,4, 1} |

40 + 44 + 42 + 41 + 44 |

211 |

|||||

|

3' |

44 |

Nas_u = {6, 3, 2, 4, 5} |

40 + 44 + 42 + 41 + 40 |

207 |

|||||

|

4' |

41 |

Nas_u = {6, 4, 2, 1, 5} |

40 + 41 + 42 + 44 + 40 |

207 |

|||||

|

5' |

40 |

Nas_u = {6, 4, 2, 5, 1} |

40 + 41 + 42 + 40 + 44 |

207 |

|||||

|

6' |

40 |

Nas_u = {6, 5, 2, 4, 1} |

40 + 40 + 42 + 41 + 44 |

207 |

|||||

Примечание . В целях лучшего визуального восприятия и сохранения логической цифровой цепочки таблица 3б составлена максимально упрощенно: клетки по горизонтали (кроме диагональных) не заполнены, т. к. значения в них совпадают (по определению) со значением, указанным в диагональной клетке данной горизонтали.

Замечание . Как правило, запись имитационной модели осуществляется на обычном алгебраическом языке. Однако для расчетов на ЭВМ необходимо дать представление этой модели на некотором входном языке ЭВМ. Здесь возникает проблема подбора наилучшего машинного языка , соответствующего данной имитационной модели, и формирования машинной имитационной модели в режиме человеко-машинного диалога 2 .

Завершим изложение первых 3-х частей исследования иллюстрацией схемы «Последовательность (этапы) формирования ОИП коллективным инвестором в широком экономическом смысле (логистический подход: микро- и мезоэкономические аспекты)». Наблюдательный читатель без труда убедится в эффективности алгоритмов неконтинуальной математики, которые применены нами в единичных решениях локальных постановочных задач, что подтверждает возможность и целесообразность сосуществования единичных и программных (электронных) решений . Такое сосуществование увеличивает не только степень свободы ЛПР, экономистов и практиков, но и пространство их предпочтений при выборе ими средств для реализации своих тактических планов.

Расшифровку этапов формирования ОИП на нашем конкретном материале можно представить как:

-

1) формирование P bi – базового инвестиционного портфеля на основе оценок эффективности инвестиционных проектов, так называемая «черновая» работа, когда коллективный инвестор в лице его доверенных экономистов-математиков освобождается от предложений эмитентов, не вписывающихся в его инвестиционную стратегию;

-

2) формирование предпочтений (объявленных инвестиционных потоков) дочерних предприятий – построение матрицы A(i, j);

-

3) построение неориентированного графа G , который в нашем случае порождает 720 различных комбинаций ориентированных графов;

-

4) формирование ОИП [как возможный промежуточный этап – формирование рациональных инвестиционных портфелей (см. единичное решение максиминной постановочной задачи)] для конкретного состояния макросреды – G s , при этом соотношение «результат – исходная база данных» измеряется величиной 1/720, что соответствует 0,139 процента;

-

5) формирование ОИП для всех состояний макросреды: непредсказуемого, условностабильного, стабильного и динамично развивающегося – построение G 0 . При необходимости алгоритмы теории графов (Гросса и Егервари) могут дополняться моделями и методами имитации выбора из рациональных портфелей оптимального инвестиционного на основе предпочтений конкретного ЛПР;

-

6) оформление сводной таблицы – количественные (инвестиционные потоки) и качественные (структура коллективного инвестора) показатели ОИП.

Количественный результат логистического подхода к формированию ОИП коллективным инвестором – отбраковано 99,444 процента предпочтений дочерних предприятий (удельный вес четырех ОИП, «отфильтрованных» из 720 различных комбинаций предпочтений коллективного инвестора составил 0,556 процента).

Примечание . Наше единичное решение комплексной задачи не только подтверждает истину: в условиях неопределенности «здравый смысл» нередко приводит к ошибочным заключениям, но и защищает ЛПР от возможных негативных последствий использования компьютеров, о чем предупреждают нас Майкл Мичем и Третий закон Грида (см. // Имущественные отношения в Российской Федерации. 2004. № 7).

Замечание . Имитационное моделирование возникает всякий раз, когда на поставленный ЛПР вопрос нет однозначного решения. При формировании ОИП коллективным инвестором по предлагаемой нами концепции (см. // Имущественные отношения в Российской Федерации. 2004, № № 3, 4) такая ситуация может возникнуть при решении любой локальной постановочной задачи – все зависит от конкретного материла, т. е. от базового инвестиционного портфеля (P bi ), составленного на основе оценок эффективности инвестиционных проектов и предпочтений дочерних предприятий – A(i, j). Требовательный и взыскательный читатель может в этом убедиться в режиме реального времени. Для этого достаточно изменить некоторые параметры P bi и A(i, j) и решить самостоятельно все локальные постановочные задачи.

С вербальными результатами нашего исследования, итогами применения многоцелевых, динамичных (многоступенчатых и гибких) экономико-математических моделей, выводами и др. читатель сможет ознакомиться в следующем номере журнала, а с тезисами автора «Методы исследования и моделирования механизма формирования оптимального инвестиционного портфеля (ОИП)» в материалах 5-го Всероссийского симпозиума «Стратегическое планирование и развитие предприятий» 3 .

Схема

Последовательность (этапы) формирования ОИП коллективным инвестором в широком экономическом смысле (логистический подход: микро-

-

и мезоэкономические аспекты)

Pbi = {5-13; 3-12; 4-14; 8-11; 6-15; 3-10}

|

Оптимальный инвестиционный портфель (ОИП) |

Справочно |

|||

|

Качественная структура Nas_u = {.....} |

Количественная структура poi ={.....} |

Общий объем инвестиций в млрд р. (2Ь) |

Макросреда |

Категория постановки задачи |

|

Nas_u = {4, 2,6,1, 5} |

Poi = {10, 3, 3, 5, 8} |

29 |

Непредсказуемая |

Минисуммная |

|

Nas_u = {6, 3, 2, 4, 1} |

P3i = {6, 4, 8, 8, 8} |

34 |

Условно-стабильная |

Максиминная |

|

Nas_u = {2,1, 5, 3, 4} |

Poi = {11, 13,15, 12,11} |

62 |

Стабильная |

Минимаксная |

|

Nas_u = {5,1, 3, 6, 2} |

Poi = {14, 13,14, 10,12} |

63 |

Динамично развивающаяся |

Максисуммная |

Приложение 1

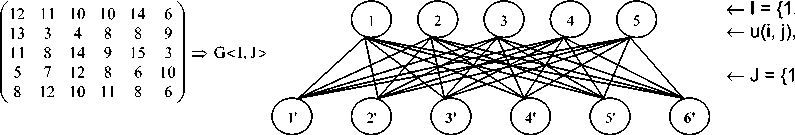

Исходные данные: матрица A(i, j), граф G

где A(i, j) – матрица предпочтений дочерних предприятий;

i = (1 : 5) - номер (условный) дочернего предприятия (строка матрицы);

j = (1' : 6') - номер (условный) эмитента (столбец матрицы);

a(i, j) – объем заявленных инвестиций i-го дочернего предприятия в j-й вид акций инвестиционного портфеля, вес ребра u(i, j);

G – двудольный неориентированный граф, построенный по данным матрицы A(i, j);

I – множество дочерних предприятий, I = {1, 2, 3, 4, 5};

J – множество финансовых активов (видов акций), J = {1',2',3',4',5',6'};

u(i, j) – ребра, соединяющие множества I и J на основе матрицы A(i, j);

f – функционал (критерий);

Nas_u – одномерный массив, инвестирование I в J, Nas_u = {…..};

f = ?, Nas_u = ?

Постановка задач, способы их решения и рассматриваемые состояния макросреды в обобщенном виде

СР – способ решения задач (алгоритмы Егервари, Гросса);

A, B, C, D – итоговые суммы оптимального (рационального) инвестиционного портфеля (A < B < C < D);

? – поиск результатов.

Приложение 4 4

Математическое описание алгоритма Гросса

|

s s ro Q. Ф 1s |

КАТЕГОРИЯ ПОСТАНОВКИ ЗАДАЧИ |

|

|

МИНИМАКСНАЯ |

МАКСИМИННАЯ |

|

|

-D О CO CQ |

A[i, j] |

A[i, j] |

|

§ 3 3 3" 3 |

р[М] - стартовое (начальное) решение, присвоить р: = (1, 2...М) - число на i-м месте показывает номер инвестиционного проекта в портфеле, в котором будет принимать участие i-e дочернее предприятие ПО; f - значение функционала, присвоить f: = Min(a[i, i]) - минимальный элемент на главной диагонали квадратной матрицы, размещенной внутри A[i, j], f = S (малое число) |

р[М], p(i) = i, Nas_u = {1, 2...M) f: = Max(a[i, i]) - максимальный элемент на главной диагонали квадратной матрицы, размещенной внутри A[i, j] f = В (большое число) Go - двудольный орграф |

|

>3 . з 2 8 3 1 |

Породить матрицу B[i, j]: в цикле по i = 1-ьМ, по j = 1-Н\| если a[i, j] > S, то b[i, j] = 1, иначе b[i,j] = O |

если a[i, j] < В, то b[i, j] = 1, иначе b[i, j] = 0 |

|

2 |

Использовать алгоритм нахождения наибольшего паросочетания, ввод матрица B[i, j], выход двудольный орграф G^ матрица Nas_u |

Использовать алгоритм нахождения наибольшего паросочетания, ввод матрица B[i, j], выход двудольный орграф Gi, матрица Nas_u |

|

3 |

Проверить, является ли паросочетание наибольшим fnew: = S-, > S (S-, - большее число), в цикле по i = UM, если nas_u[i] * -1 и a[i, nas_u(i)J > S, то fnew: = a[i, nas_u(i)J = Si, иначе выход (паросочетание не является наибольшим и лучший результат был получен ранее) f = fnew (паросочетание наибольшее, обновляем значение функционала и улучшаем результат) в цикле по i = UM p[i] = nas_u[i] |

fnew: = В1< В (В1 - меньшее число) |

|

HO о 2 3 CQ |

Р; f |

Р; f |

|

E 0) co E О |

Сумма весов лучшего результата - есть объем инвестиций ПО по оптимальному портфелю, а одномерный массив Nas_u = {.....} раскрывает внутреннюю структуру участия дочерних предприятий в инвестициях ПО |

Сумма весов лучшего результата есть объем инвестиций ПО по оптимальному портфелю, а одномерный массив Nas_u = {.....} раскрывает внутреннюю структуру участия дочерних предприятий в инвестициях ПО |

Приложение 5

Комментарий к математическому описанию алгоритма Гросса

Минимаксная постановка . В условиях стабильного состояния макросреды совет директоров объединения разрабатывает инвестиционную стратегию, предусматривающую такую структуру оптимального инвестиционного портфеля, при которой наименьший объем инвестиций дочернего предприятия окажется максимально возможным, т. е. максимизировать min a[i, p(i)] по всем многовариантным версиям.

Максиминная постановка . В условиях условно-стабильного состояния макросреды совет директоров объединения разрабатывает инвестиционную стратегию, предусматривающую такую структуру оптимального инвестиционного портфеля, при которой наибольший объем инвестиций дочернего предприятия окажется минимально возможным, т. е. минимизировать max a[i, p(i)] по всем многовариантным версиям.

В рамках теории графов в качестве модели каждой из задач мы получим двудольный орграф, ребра которого имеют неотрицательные веса. Обе задачи могут быть решены посредством одного алгоритма: дан двудольный граф G

-

а) минимальный вес по всем ребрам, вошедшим в паросочетание M*, был максимальным по всем M*;

-

б) максимальный вес по всем ребрам, вошедшим в паросочетание M*, был минимальным по всем M*.

Основная идея.

Составить начальное наибольшее паросочетание – стартовая версия структуры инвестиционного портфеля (по главной диагонали базовой матрицы). Согласно целям задачи трансформировать базовую матрицу A(i, j), в матрицу B(i, j), для которой попытаться построить наибольшее паросочетание и, если это удастся сделать, попробовать вновь видоизменить матрицу A(i, j) в B'(i, j), запомнив при этом значение функционала. Это и есть алгоритм Гросса.

Возможные сложности связаны с разрешением следующих вопросов.

-

1. Как составить первое наибольшее паросочетание?

-

2. Как видоизменить (трансформировать) базовую матрицу A(i, j), чтобы следующий результат (значение функционала f) был не хуже предыдущего?

-

3. Когда завершить процесс улучшения значения функционала (f)?

Способы преодоления.

-

1. Для первого (начального) инвестиционного портфеля выбрать диагональные элементы базовой матрицы A(i, j), т. е. i = 1 : M, j = 1 : M (

-

2. Порождение матрицы B(i, j) производится по правилу:

-

3. Признаком окончания итерационного процесса является невозможность на определенном (n + 1) этапе построить наибольшее паросочетание. Тогда лучший результат (нижняя или верхняя «планка» инвестиций) и соответствующая структура инвестиций определены на предыдущем (n-м) шаге.

b(i, j) = 1, если размер инвестиций i-го инвестора в j-й вид ценных бумаг больше найденного на предыдущем шаге значения функционала (S n > S n–1 >…> S 1 > S 0 ) и b(i, j) = 0, в противном случае – для минимаксной задачи;

b(i, j) = 1…(B n < B n–1 <...< B 1 < B 0 ) и b(i, j) = 0, в противном случае – для максиминной задачи.

Замечание . Решение по инвестиционному портфелю может быть: а) единственным (как по объему инвестиций, так и по структуре); б) единственным по объему инвестиций и многовариантным по структуре; в) многовариантным (как по объему инвестиций, так и по их структуре, причем вариантов по структуре всегда не меньше, чем вариантов по объему).

Окончание в следующем номере журнала