Конкурентные преимущества стран, обусловленные стоимостью бизнеса

Автор: Родин Александр Юрьевич

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Экономика и управление народным хозяйством - управление собственностью

Статья в выпуске: 3 (174), 2016 года.

Бесплатный доступ

В статье анализируются факторы, определяющие стоимость бизнеса, влияющие на конкурентные преимущества стран, ставку дисконтирования и предсказуемость денежных потоков. Автор классифицирует факторы страновой конкуренции с позиции стоимостно-ориентированного управления бизнесом и дает рекомендации по улучшению инвестиционного климата в стране для роста стоимости компаний и конкурентоспособности государства.

Факторы конкурентоспособности национальной экономики, индикаторы конкурентоспособности компаний, коэффициент баффетта, стоимостно-ориентированное управление

Короткий адрес: https://sciup.org/170172792

IDR: 170172792

Текст научной статьи Конкурентные преимущества стран, обусловленные стоимостью бизнеса

Теории и практике конкуренции компаний и стран уделено немало внимания в экономической науке. Задача конкурентоспособности стоит не только перед бизнесом, но и перед страной в целом.

М. Портер в своих трудах 1 подчеркивает следующие факторы конкурентоспособности национальной экономики:

-

• тяга к инновациям;

-

• состояние факторов производства (обеспеченность страны факторами производства, такими как квалифицированная рабочая сила или инфраструктура, необходимая для конкурентоспособности конкретной отрасли экономики);

-

• состояние спроса (характер спроса внутреннего рынка на продукцию или услуги конкретной отрасли);

-

• состояние смежных и вспомогательных отраслей (наличие или отсутствие в стране отраслей-поставщиков и других смежных отраслей экономики, конкурентоспособных на международном уровне);

-

• стратегия, структура и соперничество фирм.

Кроме того, государства для повышения конкурентоспособности поддерживают слияния и поглощения, а также укрупнения компаний.

Современная концепция управления сто- имостью бизнеса предполагает достижение конкурентных преимуществ для повышения рыночной стоимости капитала собственников. Факторы, являющиеся индикаторами конкурентоспособности компаний, являются факторами роста стоимости бизнеса:

-

• доля рынка;

-

• уровень издержек;

-

• технологическое превосходство;

-

• эффективность сбыта продукции и т. д.

Стоимость бизнеса – одновременно причина и следствие ее конкурентоспособности. В свою очередь, конкурентоспособность бизнеса является фактором конкурентных преимуществ стран.

Приведем интересное сопоставление: государственный долг США на 14 июля 2015 года составил 18,3 триллиона долларов 2, показатель валового внутреннего продукта (далее – ВВП) США – 17,8 триллиона долларов. Во втором квартале 2014 года стоимость капитала компаний нефинансового сектора США составила 22,2 триллиона долларов. На фоне стоимости компаний уровень государственного долга не оставляет столь пугающее впечатление, как это часто представляют средства массовой информации. Стоимость бизнеса связана с ожиданием дохода, а доход компаний – это база для налогов, с помощью которых можно обслуживать бюджет и госу- дарственный долг. 57 процентов капитализации американского рынка акций – это 150 крупнейших компаний, входящих в индекс FT 500, составляющих 40 процентов от стоимости 500 крупнейших компаний мира 3. Являясь крупнейшими налогоплательщиками, они способствуют погашению национального долга и делают долговые риски своей страны более благоприятными, что обеспечивает им стабильность и лидерство на рынке.

Отношение стоимости компании к ВВП принято называть коэффициентом Баффетта в честь известного одноименного инвестора. В 2015 году для рынка США этот коэффициент составлял около 130 процентов 4. Капитализация российских компаний на организованном рынке в 2014 году составила 338,5 5 миллиарда долларов. ВВП в этом же году составил 1 861 миллиард долларов 6. То есть коэффициент Баффетта для России составил 18 процентов, что свидетельствует о недоцененности, недо-торгуемости и, в целом, о низкой оценке конкурентоспособности российских компаний инвесторами.

С позиции стоместно-ориентированного управления стоимость компании формируется ожиданием доходов и рисков, связанных с гарантией поступления доходов. Страновой и региональные риски влияют как на стоимость капитала (ставку дисконтирования), так и на ожидание поступления доходов.

Попытаемся классифицировать факторы страновой конкуренции с позиции стоимостно-ориентированного управления.

Значение политических рисков

Риск смены политического курса зачастую разрушает сформировавшийся бизнес компании и стратегии развития. Особенно разрушительным является следующее:

-

1) непоследовательные приоритеты развития:

-

• постоянная смена приоритетных программ государственного финансирования;

-

• дисбаланс финансирования инфраструктурных проектов;

-

• недореализация запланированных программ;

-

• отсутствие каких-либо понятных ориентиров развития;

-

2) частая смена региональных элит, борьба за влияние и активы регионов – атаки на бизнес с целью перераспределения собственности снижают срок планируемого возврата инвестиций до «ожидания» стабильности власти в регионе, иногда до срока окончания полномочий губернатора, главы министерства и т. п.;

-

3) оторванность налоговой, валютной и бюджетной политики от потребностей и возможностей бизнеса;

-

4) бюрократия и зарегулированность, прекрывающая «местячковые» интересы «элит от регуляторов».

Роль правовой системы в снижении рисков, связанных со стоимостью бизнеса. Конкуренция правовых рисков как среды бизнеса

Фактически международные юрисдикции конкурируют за возможность резиденции бизнеса и капитала. Конкурентные преимущества правовых систем и юрисдикций, влияющих на стоимость и концентрацию компаний в стране, следующие:

-

• эффективность защиты прав собственности;

-

• повышение эффективности судебной системы;

-

• гарантированный возврат собственности законным владельцам, в том числе в рамках международного движения капитала;

-

• преследование мошеннических схем и преступлений, в том числе в зарубежных странах;

-

• удобство и прозрачность бюрократических процедур, стабильность законодательства;

-

• последовательность, правдивость, разумность намерений и действий органов власти.

Уровень инфляции

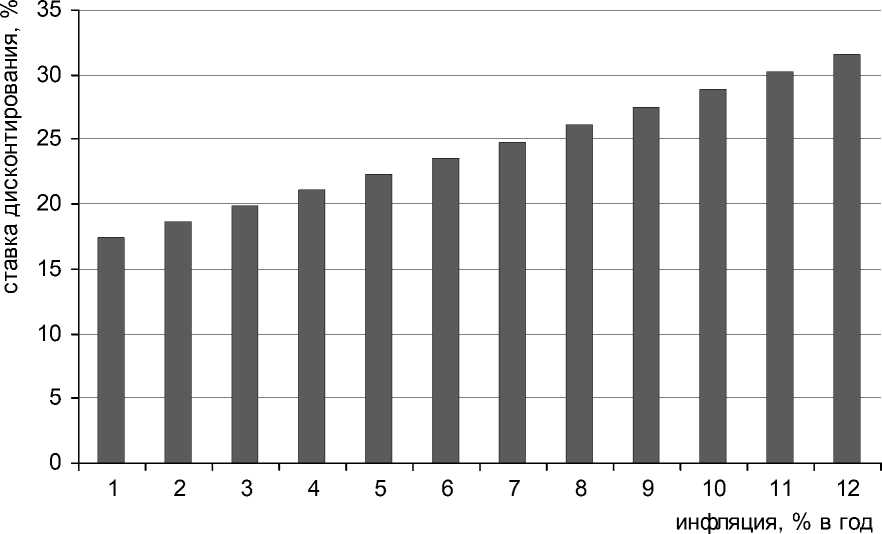

Низкий уровень инфляции снижает банковские ставки, имеет влияние на безрисковую составляющую ставки дисконтирования и удешевляет инвестиционный капитал. Страновые риски и высокие кредитные рейтинги влияют на оценку странового риска, что также снижает ставку дисконтирования. Несмотря на то, что высокий уровень инфляция компенсирует номинальным ростом доходов высокую ставку дисконтирования, высокие ставки дисконта влияют на предельную продолжительность инвестиционных проектов и на соотношение цена/при-быль в стоимости компаний, делая их менее инвестиционно привлекательными 7.

На графике, представленном на рисунке, показано влияние инфляции при ставке дисконтирования 11,25 процента, номинированной в долларах США, премии за становой риск – 5 процентов (типичные условия для российского бизнеса) 8.

Если бы уровень сановного риска и инфляции был минимальным, то предельный срок возврата вложенных средств для частных инвесторов в России составил бы более 8 лет. При условии, что уровень инфляции составляет 6 процентов, а премия за страновой риск – 5 процентов, срок окупаемости проекта для покрытия суммы вложений должен быть менее 6 лет 9.

Влияние инфляции на ставку дисконтирования

Если уровень инфляции составляет 12 процентов, а страновой риск 11 процентов, то срок окупаемости проектов становится менее 4 лет, что делает долгосрочные проекты в рискованных экономиках нецелесообразными.

Высокие ставки дисконтирования препятствуют долгосрочным инвестициям частного капитала, что требует от государства брать на себя долгосрочные проекты. Это снижает долю частного сегмента в ВВП и стимулирует появление проблем, связанных с ростом неконкурентных секторов экономики.

Политика в области слияний и укрупнений компаний в стратегически важных отраслях

В традиционной оценочной методологии размер компании является фактором снижения риска. Однако в теории конкурентных преимуществ это не всегда так. Свойством разных отраслей может быть различная концентрация капитализирован- ных компаний на рынке.

Так, М. Портер в своих трудах [2, 3] отмечал, что компании должны соперничать не только на международном, но и на локальном рыке. В связи с этим, по его мнению, часто ошибочно концентрировать всю национальную отрасль в одной компании. Пропорция доли на рынке не гарантирует пропорциональную стоимость бизнеса из-за разного уровня риска. Риск бизнеса не всегда снижается с масштабом бизнеса. Крупные компании могут «вытягивать» весь риск отрасли на себя, поэтому низкий риск размера компании не всегда подтверждается рынком. Конкуренция способствует формированию определенного масштаба бизнеса с точки зрения его стоимости. Страновой риск не всегда влияет на положение компании в отрасли, отраслевые риски могут превалировать над региональными. Примером этого утверждения могут служить отраслевые карты, сопоставляющие стоимость компании и доли на глобальном рынке (см. таблицы 1 и 2).

Таблица 1

Карта отрасли производства программного обеспечения 10

|

Место в FT 500, 2013 год |

Компания * |

Страна |

Рыночная капитализация, млн долл. |

Выручка, млн долл. |

Чистая прибыль, млн долл. |

Цена / прибыль |

Доля на мировом рынке **, % |

|

7 |

Microsoft |

US |

239 602,3 |

73 723,0 |

16 978,0 |

14,3 |

8 |

|

8 |

IBM |

US |

237 724,7 |

104 507,0 |

16 604,0 |

14,8 |

11 |

|

15 |

|

US |

212 445,3 |

50 175,0 |

10 737,0 |

24,6 |

5 |

|

30 |

Oracle |

US |

152 295,5 |

37 121,0 |

9 981,0 |

16,5 |

4 |

|

61 |

SAP |

Germany |

98 823,7 |

21 402,4 |

3 724,3 |

25,7 |

2 |

|

122 |

Tencent Holdings |

Hong Kong |

58 906,3 |

7 045,4 |

2 043,6 |

28,4 |

1 |

|

134 |

Tata Consultancy Services |

India |

56 745,0 |

9 612,5 |

2 047,3 |

27,9 |

1 |

|

193 |

|

US |

43 081,4 |

5 089,0 |

32,0 |

1 |

|

|

305 |

Infosys Technologies |

India |

30 376,8 |

6 632,1 |

1 634,9 |

18,6 |

1 |

|

353 |

Yahoo Japan |

Japan |

26 771,1 |

3 649,2 |

1 214,8 |

21,8 |

0 |

10 URL:

Окончание таблицы 1

|

Место в FT 500, 2013 год |

Компания * |

Страна |

Рыночная капитализация, млн долл. |

Выручка, млн долл. |

Чистая прибыль, млн долл. |

Цена / прибыль |

Доля на мировом рынке **, % |

|

360 |

Salesforce.co |

US |

26 189,1 |

3 050,2 |

-270,4 |

0 |

|

|

369 |

Yahoo |

US |

25 912,4 |

4 986,6 |

3 945,5 |

7,2 |

1 |

|

419 |

Cognizant |

US |

23 122,8 |

7 346,5 |

1 051,3 |

22,3 |

1 |

|

448 |

Adobe Systems |

US |

21 841,8 |

4 403,7 |

832,8 |

26,2 |

0 |

|

489 |

Wipro |

India |

19 809,5 |

7 313,0 |

1 095,7 |

17,9 |

1 |

|

Итого всего компаний |

1 273 647,7 |

346 056,6 |

71 651,8 |

17,8 |

36 |

||

|

Итого компаний США |

982 215,3 |

290 402 |

59 891,2 |

16,4 |

30 |

||

* Компания Apple не включена, так как традиционно ее относят к отрасли производства электронных устройств.

** Мировой рынок составляет 965 миллиардов долларов 11.

Таблица 2

Карта отрасли производства автомобилей 12

|

Место в FT 500 2013 год |

Компания |

Страна |

Рыночная капитализация, млн долл. |

Выручка, млн долл. |

Чистая прибыль, млн долл. |

Цена / прибыль |

Доля на рынке, % |

|

27 |

Toyota Motor |

Japan |

176 947 |

224 491 |

3 425 |

46,7 |

11 |

|

67 |

Volkswagen |

Germany |

89 545 |

254 190 |

28 649 |

3,1 |

13 |

|

101 |

Honda Motor |

Japan |

69 359 |

96 013 |

2 555 |

26,8 |

5 |

|

126 |

Daimler |

Germany |

58 420 |

150 788 |

8 041 |

7,2 |

8 |

|

136 |

BMW |

Germany |

55 892 |

101 383 |

6 723 |

7,7 |

5 |

|

154 |

Ford Motor |

US |

50 738 |

134 252 |

5 665 |

9,3 |

7 |

|

182 |

Hyundai Motor |

South Korea |

44 249 |

79 402 |

8 048 |

6,8 |

4 |

|

188 |

Nissan Motor |

Japan |

43 611 |

113 661 |

4 125 |

9,7 |

6 |

|

223 |

General Motors |

US |

38 014 |

152 256 |

6 188 |

9,5 |

8 |

|

230 |

Denso |

Japan |

37 377 |

38 108 |

1 079 |

31,3 |

2 |

|

270 |

AstraInternat |

Indonesia |

32 912 |

19 558 |

2 020 |

16,2 |

1 |

|

344 |

Bridgestone |

Japan |

27 242 |

35 048 |

1 979 |

13,2 |

2 |

|

346 |

Hyundai Mobis |

South Korea |

27 210 |

28 942 |

3 345 |

8 |

1 |

|

347 |

Saic Motor |

China |

27 021 |

76 192 |

3 331 |

8,2 |

4 |

|

398 |

Johnson Controls |

US |

23 988 |

41 955 |

1 226 |

19,7 |

2 |

11 URL:

12 Источники:

URL:

URL:

Окончание таблицы 2

|

Место в FT 500 2013 год |

Компания |

Страна |

Рыночная капитализация, млн долл. |

Выручка, млн долл. |

Чистая прибыль, млн долл. |

Цена / прибыль |

Доля на рынке, % |

|

400 |

Continental |

Germany |

23 954 |

43 188 |

2 485 |

9,6 |

2 |

|

477 |

Kia Motors |

South Korea |

20 439 |

44 408 |

3 633 |

5,7 |

2 |

|

Итого всего компаний |

846 919 |

1 633 832 |

92 515 |

9,2 |

82 |

||

|

Итого компаний ФРГ |

227 811 |

549 547 |

45 898 |

5,0 |

27,5 |

||

Таблица 3

Факторы становой и отраслевой конкуренции, снижающие стоимость капитала

|

Риск |

Факторы национальной конкуренции |

Факторы отраслевой конкуренции |

|

Качество руководства Ключевая фигура в управлении |

Уровень образования и подготовка специалистов Мотивация и социальные лифты Культура развития личности |

Научно-исследовательские центры Содействие инновациям Накопленный опыт отраслевого руководства |

|

Размер компании |

Доступ к кредитным ресурсам Унификация стандартов и законодательства |

Системность, инфраструктурная развитость отрасли Наличие надежных поставщиков |

|

Источники финансирования и финансовая структура |

Эффективный рынок капитала Эффективная бюджетная политика Низкие ставки |

Культура взаимоотношений в отрасли Развитие отраслевых финансовых инструментов |

|

Товарная и территориальная диверсификация |

Содействие продвижению товаров на международных рынках Эффективная региональная политика |

Инфраструктура отрасли Инновационная составляющая |

|

Диверсификация клиентуры |

Эффективная бюджетная и налоговая политика |

Свобода от излишней бюрократии и снижение барьеров для бизнеса Информационные технологии |

Данные таблиц 1 и 2 могут многое сказать о свойствах отраслей. Так, крупнейшие компании – производители программного обеспечения занимают только треть мирового рынка. Крупнейшие автопроизводители занимают более 80 процентов от мирового рынка. Автопроизводство – удел крупных компаний. Доля юрисдикциии США в крупнейших мировых производителях софта – около 80 процентов. Доля Германии в крупнейших международных автофирмах

по прибыли – 50 процентов, по выручке – 34 процента, по капитализации – 34 процента. Даже в отраслях, где крупные компании доминируют на глобальном рынке, страны – лидеры отрасли представлены несколькими конкурирующими компаниями.

Используя модель кумулятивного построения ставки дисконтирования, можно составить базовую матрицу конкурентных преимуществ, обусловленную становыми и отраслевыми рисками (см. табл. 3).

Стоимостно-ориентированное управление 13 может дать ответы на многие актуальные вопросы отраслевой и страновой конкуренции. Анализ состояния отраслей, крупного и малого бизнеса, использование международных сопоставлений может помочь выработке мер государственной экономической политики и совершенствования правовых систем и регулирования.

Также можно сделать вывод о том, что международная конкуренция обусловливает необходимость поддержания страновых рисков и отраслевых преимуществ в более благоприятном состоянии, чем у стран-конкурентов, в том числе посредством создания напряженности у конкурентов. Деньги инвесторов «перетекают» в более стабильные и предсказуемые страны. Нестабильность в отраслях, в которых специализируются страны-конкуренты, порождает отток капитала в страны с более «удачной» специализацией. Например, девальвация валют стран третьего мира сильно «ударяют» по спросу отрасли автомобилестроения, что вызывает «угнетение» экономики Германии, Японии и Южной Кореи. Войны и конфликты на ближнем Востоке «ударяют» по капитализации топливно-энергетического комплекса. Инвесторы в поисках альтернативных инвестиций переводят свои капиталы в более предсказуемые юрисдикции и отрасли, что объясняет доминирование высокотехнологичных отраслей в глобальном балансе стоимости активов (по состоянию на дату написания настоящей статьи).

Список литературы Конкурентные преимущества стран, обусловленные стоимостью бизнеса

- Оценка стоимости ценных бумаг и бизнеса / под ред. И. В. Косоруковой М.: МФПА, 2011.

- Delgado M., Ketels C., Michael E. Porter Scott. URL: http://www.nber.org/papers/w18249.pdf

- Портер М. Конкурентные преимущества стран. URL: http://www.seinstitute.ru/Files/Veh6-35_Porter.pdf

- Родин А. Ю. Стоимостной подход в государственном регулировании экономическими процессами / Ученые записки МФПА «Финансовый сектор экономики». М.: Маркет ДС, 2005. Вып. 1.

- Родин А. Ю. Воздействие денежно-кредитной политики на стоимость предприятий / Ученые записки МФПА «Система бизнеса». М.: Маркет ДС, 2005. Вып. 1.