Корреляционно-регрессионный анализ влияния объёма прибыли организаций на приток инвестиций в основной капитал

Бесплатный доступ

Статья содержит результаты экономико-статистического анализа инвестиций в основной капитала в Российской Федерации. Выполнен анализ динамики и структуры инвестиций в основной капитал по основным видам экономической деятельности. Представлены результаты корреляционно-регрессионного анализа влияния объема прибыли организаций на приток инвестиций в основной капитал.

Виды экономической деятельности, инвестиции в основной капитал, корреляционно-регрессионный анализ, прибыль организаций

Короткий адрес: https://sciup.org/147249920

IDR: 147249920 | УДК: 336.332

Текст научной статьи Корреляционно-регрессионный анализ влияния объёма прибыли организаций на приток инвестиций в основной капитал

Под инвестициями в основной капитал понимают особую форму затрат на реконструкцию уже имеющихся объектов, на строительство новых объектов, на приобретение оборудования, машин, различных транспортных средств, инвентаря (хозяйственного и производственного), а также вложения в объекты, относящихся к интеллектуальной собственности. Согласно ФЗ N39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», инвестиции - это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли или достижения иного полезного эффекта [4].

Капитальные вложения являются необходимым условием для развития российской экономики, а также роста эффективности общественного производства в целом [2, с. 426].

Инвестиции являются основной составляющей экономики России, их эффективное распределение и рациональное использование способствует повышению экономического роста и укреплению позиций страны на мировой арене.

На рисунке 1 представлена динамика инвестиций в основной капитал по основным видам экономической деятельности.

^ сельское, лесное хозяйство, охота, рыболовство и рыбоводство м добыча полезных ископаемых м обрабатывающие производства

« ■■■■ »строительство

^^^^^^транспортировка и хранение

Рис. 1. Динамика инвестиций в основной капитал по основным видам экономической деятельности за 2014-2018 гг., млрд. руб.

Из рисунка 1 видно, что инвестиции в основной капитал по основным отраслям экономики распределены крайне неравномерно. Наиболее привлекательными отраслями экономики являются добыча полезных ископаемых, обрабатывающие производства, транспортировка и хранение. Одним из факторов привлекательности инвестиций в отрасль или сектор экономики служит величина получаемой прибыли (дохода) [1].

Отметим, что на динамику инвестиций влияет большое количество факторов. В данной статье рассматривается влияние объема прибыли организаций на динамику инвестиций в основной капитал с помощью корреляционного-регрессионного анализа, т.е. Y – инвестиции в основной капитал, млн. руб., Х – объем прибыли организаций, млн. руб.

В таблице 1 представлены исходные данные для корреляционно-регрессионного анализа.

Исходные данные для проведения корреляционно-регрессионного анализа

|

Год |

t |

Y |

X |

|

2000 |

1 |

7406538,224 |

8488457,28 |

|

2001 |

2 |

8209742,463 |

9391260,42 |

|

2002 |

3 |

8318108,276 |

9659798,86 |

|

2003 |

4 |

9067733,136 |

10559055,6 |

|

2004 |

5 |

9869070,937 |

10812797,6 |

|

2005 |

6 |

10426767,54 |

11719448,5 |

|

2006 |

7 |

11814477,05 |

12721232,5 |

|

2007 |

8 |

14741241,68 |

15554865 |

|

2008 |

9 |

16334334,78 |

16334334,8 |

|

2009 |

10 |

14544964,33 |

16449521,9 |

|

2010 |

11 |

14614409,81 |

16246737 |

|

2011 |

12 |

15204609,67 |

16996211,7 |

|

2012 |

13 |

15894371,55 |

17224946,7 |

|

2013 |

14 |

16115429,56 |

19308495,1 |

|

2014 |

15 |

15495332,35 |

19581947,9 |

|

2015 |

16 |

14341897,71 |

17264763,2 |

|

2016 |

17 |

14748846,9 |

16356578,9 |

|

2017 |

18 |

16027302 |

14079097 |

|

2018 |

19 |

17782012,32 |

16527526 |

|

Сумма |

- |

250957190 |

275277076 |

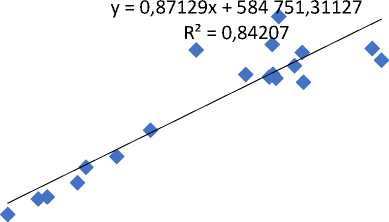

Построим точечную диаграмму, характеризующую корреляционную взаимосвязь между результативным и факторным признаком (см. рис. 2). Парная корреляция (см. табл. 2) представляет в данном анализе силу двух числовых массивов: объем прибыли организаций и инвестиций в основной капитал.

5000000 10000000 15000000 20000000 25000000

Рис. 2. Взаимосвязь результативного и факторного показателя.

Коэффициент регрессии а1 = 0,87129, показывает, что увеличение объема прибыли организаций на 1 млн. руб. влечет рост объема инвестиций в основной капитал на 0,87129 млн. руб.

Полученное в ходе анализа уравнение первой регрессионной модели имеет вид:

Y= 584751,31127 + 0,87129*Х + Ɛ

Уравнение является линейным уравнением регрессии с одной объясняющей переменной. Рассматриваемая связь обусловлена линейной моделью, так как коэффициент детерминации в данном случае имеет максимальное значение – 0,84207.

Корреляционная матрица

Таблица 2

|

Y |

X |

|

|

Y |

1 |

|

|

X |

0,91764 |

1 |

Качественная оценка тесноты связи между рассматриваемыми величинами определяется по шкале Чеддока. Согласно шкале Чеддока, связь между результативным и факторным показателями определяется как очень сильная и прямая. В таблице 3 представлены основные характеристики регрессионного анализа.

Регрессионная статистика

|

Показатель |

Фактическое значение |

|

Множественный R |

0,917643512 |

|

R-квадрат |

0,842069616 |

|

Нормированный R-квадрат |

0,832779593 |

|

Стандартная ошибка |

1341883,335 |

|

Наблюдения |

19 |

Множественный коэффициент корреляции характеризует тесноту линейной связи между результативным и факторными признаками.

Коэффициент детерминации показывает, что вариация зависимой переменной Y на 84,21% обусловлена вариацией X и на 15,79% зависит от других факторов, не включенных в данное исследование. Величина коэффициента имеет значение от 0 до 1. Если значение близко к 1, это означает, что данная зависимость отражает высокую степень эффективности рассматриваемого фактора.

Выполним дисперсионный анализ (см. табл. 4).

Таблица 4 Дисперсионный анализ

|

df |

SS |

MS |

F |

Значимость F |

|

|

Регрессия |

1 |

1,63215E+14 |

1,63215E+14 |

90,64236 |

3,17E-08 |

|

Остаток |

17 |

3,06111E+13 |

1,80065E+12 |

||

|

Итого |

18 |

1,93826E+14 |

Рассматривая таблицу 4, отметим, что F-критерий Фишера характеризует достоверность, статистическую значимость и надежность уравнения регрессии. Это максимальная величина отношения дисперсий, которая может иметь место при случайном их расхождении для данного уровня вероятности. Наблюдаемое значение критерия Фишера равное 90,6 больше критических значений (табличных) рассматриваемого критерия, которые равны соответственно 4,45 и 8,40. Исходя из этого, уравнение регрессии признается статистически значимым (надежным, достоверным).

Протестируем факторный коэффициент с помощью коэффициента Стьюдента или t-статистики. Критерий Стьюдента предназначен для оценки значимости (достоверности, существенности) коэффициентов регрессии а0, а1 и коэффициентов корреляции. Для того чтобы протестировать статистические гипотезы о достоверности коэффициента корреляции r и коэффициентов регрессии a0, a1 при уровнях значимости α=0,05 и α=0,01 необходимо вычислить стандартные ошибки этих коэффициентов (см. табл. 5).

Оценка значимости коэффициентов регрессии по критерию Стьюдента

|

Значения стандартных ошибок коэффициентов регрессии |

|

|

ma1= |

0,09152 |

|

ma0= |

1361181,666 |

|

mr= |

0,09638 |

|

Фактические значения критерия Стьюдента |

|

|

ta0= |

0,42959 |

|

ta1= |

9,52063 |

|

tr= |

9,52063 |

|

Критические значения критерия Стьюдента |

|

|

tкр1= |

2,10982 |

|

tкр2= |

2,89823 |

Проверим значимость коэффициентов регрессии (см. табл. 6).

Значения коэффициентов регрессии

Таблица 6

|

К-ты |

Станд. ошибка |

t-стат |

P-Знач |

Ниж. 95% |

Верх. 95% |

Ниж. 95,0% |

Верхни е 95,0% |

|

|

Y |

584751,31 |

1361181,6 7 |

0,43 |

0,67 |

-2287090,97 |

3456593,5 9 |

-2287090,97 |

34565 93,59 |

|

* 1 |

0,87 |

0,09 |

9,52 |

0,00 |

0,68 |

1,06 |

0,68 |

1,06 |

Анализируя коэффициент регрессии а0, ta0 < t кр1, это значит, что при уровне значимости 0,05 коэффициент регрессии а0 признается статистически незначимым. Так как tа0 < tкр2, то при уровне значимости 0,01 коэффициент регрессии а0 также признается статистически незначимым. Рассматривая ситуацию с коэффициентом регрессии а1 и tr, tа1 > tкр1, tкр2 и tr > tкр1, tкр2, означает, что при уровне значимости 0,05 и 0,01 можно сделать вывод о достоверности, надежности и статистической значимости коэффициентов регрессии а1 и tr.

Также из таблицы 6 видно, что рассматриваемый коэффициент регрессии Х1, равный 0,87 по абсолютной величине больше, чем стандартная ошибка (0,09). Р-значение меньше 0,05 (заданного уровня значимости), что говорит о том, что в уравнении регрессии Х1 является значимым.

Таким образом, в результате анализа была доказана связь между инвестициями в основной капитал и объемом прибыли организаций [3]. Стоит отметить необходимость уделять повышенное внимание к эффективному распределению инвестиций по отраслям экономики в Российской Федерации, совершенствуя правовое регулирование предпринимательской деятельности. Также большую роль играет стимулирование малого бизнеса. Это дополнительная возможность для повышения национального благосостояния.

Список литературы Корреляционно-регрессионный анализ влияния объёма прибыли организаций на приток инвестиций в основной капитал

- Бикеева М. В., Иванова И. А. Влияние социальных инвестиций на инвестиционную привлекательность компании // Менеджмент в России и за рубежом. - 2015. - №6. - С. 12-18. EDN: VOXAFL

- Дьяченко О. В. Экономико-статистический анализ инвестиций в основной капитал // Материалы IV Всероссийской (национальной) научно-практической конференции "Разработка стратегии социальной и экономической безопасности государства" (01.02.2018 г.). - Курган: Изд-во Курганской ГСХА, 2018. - C. 425-428. EDN: NTUGHJ

- Нежникова Е. В., Султанов С. Р. Перспективы повышения инвестиционной активности в основной капитал в условиях глобализации экономики // Экономика и предпринимательство. - 2017. - № 5-1(82). - С. 193-197. EDN: YRCVKP

- Федеральный закон от 25.02.1999 N 39-ФЗ (ред. от 02.08.2019) "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" [Электронный ресурс]. - Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_22142/ (дата обращения 18.03.2020).