Косвенные налоги в России: история, роль и перспективы развития

Автор: Баловнев Николай, Огородникова Елена Петровна

Журнал: Форум молодых ученых @forum-nauka

Статья в выпуске: 12-1 (28), 2018 года.

Бесплатный доступ

Косвенные налоги являются неотъемлемой частью системы налогообложения и формирования государственного бюджета. В данной статье рассмотрена краткая история развития косвенных налогов в России. Кроме того, проанализирована роль данных налогов в формировании доходной части бюджета РФ, а так же их преимущества и недостатки.

Налоги, налогообложение, косвенные налоги, акцизы, ндс, государственный бюджет

Короткий адрес: https://sciup.org/140280765

IDR: 140280765

Текст научной статьи Косвенные налоги в России: история, роль и перспективы развития

Косвенное налогообложение имеет длинную многовековую историю. Данный вид налогообложения возник еще в рабовладельческом государстве, когда развитие косвенных налогов было обусловлено расширением деятельности государства и развитием товарно-денежных отношений.

Например, в Древнем Риме в период с 1 века до нашей эры по 1 век нашей эры уже существовали некоторые косвенные налоги, такие как:

-

- налог с обычного оборота по ставке 1%;

-

- налог с оборота при торговле рабами по ставке 4%;

-

- налог на освобождение рабов по ставке 5% рыночной стоимости.

Косвенное налогообложение существовало и в Древней Руси. Оно осуществлялось в форме различных торговых и судебных пошлин [3].

Данные пошлины взимались исключительно в пользу государства за перевозку товаров через горные заставы, реки, за право иметь склад, устраивать рынки, а так же за взвешивание и измерение объёма товаров.

Судебные же пошлины взимались только с лиц, которые совершили преступление и были признаны виновными. Так же в средневековой Руси косвенные налоги взимались через особую систему пошлин и откупов, из которых основную часть доходов составляли таможенные и винные.

Во времена Московской Руси взимались налоги на такие продукты питания, как, например, хлебные изделия, сырое мясо, поваренная соль, а так же в дальнейшем был введён налог на водку, с целью ограничения её потребления [2].

При правлении императора Петра I в качестве косвенных налогов вводились пошлины, монополии, регалии и откупа. Так, в Российской Империи было запрещено разведение табака, и табачное дело было отдано на откуп английскому адмиралу Кармертеру.

При Петре I пошлины приобрели протекционистский характер и их ставки колебались от 5 до 37% в зависимости от вида товара. Так же, во время его правления была предпринята попытка упорядочить сбор косвенных налогов, однако она не увенчалась успехом [3].

Особенного активно происходило развитие косвенного налогообложения в 17-18 веках, когда представитель позднего меркантилизма Джеймс Стюарт в «Исследовании о началах политэкономии» трактовал процесс сбора налогов следующим образом: «В неограниченной монархии государи относятся как бы с некоторого рода завистью к росту богатств и поэтому взимают налоги с тех, кто богатеет - облагают производство. При конституционном же правлении налоги падают на тех, кто беднеет - облагается потребление» [2]. Именно в этот исторический период облагались налогом все товары, привозимые из-за границы, а так же товары, производимые внутри страны, предметы роскоши и предметы первой необходимости.

Оценивая влияние косвенного обложения того времени, можно сделать вывод, что косвенные налоги во многом ограничивали потребление и возможности приобретения населения некоторых видов товаров, тем самым тормозя развитие сфер торговли и зарождающегося промышленного производства.

С точки зрения финансовой науки наибольшую пользу приносят налоги на товары потребления, наносящие вред здоровью потребителей. Например, спиртные напитки и табак [1]. В России чрезмерное повышение акцизов на спирт и табак всегда отрицательно сказывалось на экономическом положении в первую очередь бедных и средних слоёв населения. Однако, доходы от обложения спиртных напитков в истории России всегда занимали особое место, включая и советский период.

Современная налоговая система РФ существует с января 1992 года, когда вступили в действие законы о налогах. Предшественником косвенных налогов до начала экономических реформ в России являлся налог с оборота, за счет которого в значительной степени формировалась доходная часть бюджета СССР [1,2].

В 1992 году вступили в действие новые федеральные законы «О налоге на добавленную стоимость», «Об акцизах», «Об основах налоговой системы в РФ». Законодательство в сфере косвенных налогов, на протяжении последних 26 лет трансформировалось, становясь всё более рациональными: изменились элементы, вводились новые виды налогов, отменялись старые налоги, совершенствовался налоговый контроль как на законодательном уровне, так и на практике, и т.д.

Таким образом вследствие экономических реформ, проходящих в России в течении последних двух десятилетий, в стране сложилась такая налоговая система, в которой ярко выражена ориентация на косвенное налогообложение. На данный момент главное место в ней занимают такие налоги, как НДС и акцизы. Преобладание именно данных косвенных налогов обусловливается так называемой их «функциональной специализацией», то есть обеспечением стабильных доходных поступлений в бюджет в условиях незначительного экономического роста, а так же низких доходов населения [3].

Как и любое другое явление, косвенные налоги следует рассматривать комплексно, а не в отдельности друг друга. Косвенные налоги устанавливаются в ценах товаров, а их размер напрямую не зависит от доходов налогоплательщика, потому что косвенные налоги включаются именно в цены товаров.

Многие экономисты считают, что «косвенные налоги - самые несправедливые налоги». Потому что чем выше доходы человека, тем меньше он платит из них косвенных налогов, так как он относительно меньше потребляет данный товар. Стоит отметить, что в современном обществе косвенные налоги платят даже безработные, живущие на пособие, люди, чьё материальное положение находится за чертой бедности, ведь в цены товаров первой необходимости так же включены косвенные налоги.

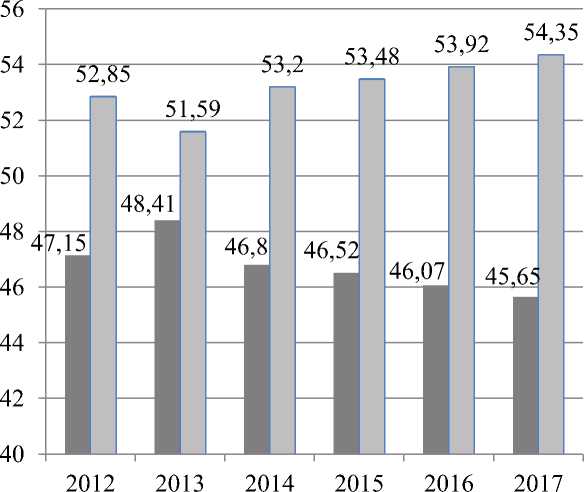

Государство предпочитает косвенное обложение из-за его скрытности, а так же простоты взимания. Преимущества косвенных налогов связаны в первую очередь с их ролью в формировании доходов бюджета( рис.1) [4].

■ Прямые налоги

□ Косвенные налоги, %

Рисунок 1. – Соотношение прямых и косвенных налогов в формировании доходов бюджета РФ, %

На рисунке 1 мы видим, что наибольшая доля доходов бюджета Российской Федерации состоит именно из косвенных налогов, что наглядно иллюстрирует кризисное состояние экономики нашего государства в период с 2012 по 2017 года.

А так же, при умелом использовании, косвенные налоги могут быть эффективными финансовыми инструментами регулирования экономики.

-

- косвенные налоги быстро поступают в бюджет;

-

- так как косвенными налогами охватываются товары народного потребления и услуги, то достаточно высокой есть вероятность их полного или почти полного поступления;

-

- потребление более-менее равномерно в территориальном разрезе, а поэтому косвенные налоги снимают напряжение в межрегиональном распределении доходов;

-

- косвенные налоги осуществляют существенное влияние на само государство;

-

- косвенные налоги влияют на потребителей, при умелом их использовании государство может регулировать процесс потребления, сдерживая его в одних направлениях и стимулируя в других [2,3].

При всех своих преимуществах косвенные налоги имеют и определенные недостатки. Во-первых, их недостаток заключается в их обратной пропорциональности платежеспособности потребителей. Во-вторых, косвенные налоги отличаются тем, что требуют больших расходов на взимание. И, в-третьих, взимание косвенных налогов зачастую противоречит интересам предпринимателей и всегда невыгодны конечным потребителям [2].

Несмотря на минусы косвенных налогов, высокая доходность в любых экономических условиях в дополнении с возможностью наряду с прямыми налогами воздействовать на экономические процессы обеспечивает им значительное место в налоговых системах различных стран.

Таким образом, с точки зрения решения фискальных заданий косвенные налоги всегда эффективнее прямых. Это связано с целым рядом причин. Одна из главных причин заключается в разных базах налогообложения: прибыли или дохода при прямом налогообложении, объема и структуры потребления - при косвенном. То есть, косвенные налоги были, и остаются основным источником доходов государственного бюджета Российской Федерации, и не исключено, что дальнейшее их развитие будет происходить наиболее активно с целью упразднения дефицита.

Список литературы Косвенные налоги в России: история, роль и перспективы развития

- "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 11.10.2018)

- Боровко Людмила Викторовна Развитие функционального назначения акцизов в системе формирования косвенных налогов России // Kant. 2011. №1. URL: https://cyberleninka.ru/article/n/razvitie-funktsionalnogo-naznacheniya-aktsizov-v-sisteme-formirovaniya-kosvennyh-nalogov-rossii (дата обращения: 02.11.2018).

- Козаева О. Т., Сугарова И. В. Косвенные налоги в России и перспективы их развития // Пространство экономики. 2013. №3-3. URL: https://cyberleninka.ru/article/n/kosvennye-nalogi-v-rossii-i-perspektivy-ih-razvitiya (дата обращения: 02.11.2018).

- Огородникова Е. П. Налоги - основной источник доходной части бюджета государства // Современная экономика: обеспечение продовольственной безопасности сборник научных трудов IV Международной научно-практической конференции. ФГБОУ ВО "Самарская государственная сельскохозяйственная академия". - 2017 г. - с. 140-144.