Кредитование физических лиц в январе-апреле 2021 года: рост показателя 11 долговой нагрузки

Автор: Зубов С.А.

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 11 (143), 2021 года.

Бесплатный доступ

Темпы роста кредитования физических лиц существенно выросли в 2021 г., что способствует расширению потребительского спроса. Определенное беспокойство вызывает тот факт, что рост кредитования во многом происходит за счет кредитов заемщикам с высокой долговой нагрузкой. В связи с этим Банк России принял решение о возврате макропруденциальных надбавок по необеспеченным кредитам на уровень, предшествующий пандемии.

Короткий адрес: https://sciup.org/170175987

IDR: 170175987

Текст научной статьи Кредитование физических лиц в январе-апреле 2021 года: рост показателя 11 долговой нагрузки

Совокупная кредитная задолженность физических лиц перед российскими банками на 1 мая 2021 г. достигла 21,7 трлн руб. Прирост совокупного портфеля за первые четыре месяца 2021 г. составил 1685,4 млрд руб., или 8,4%, что превышает показатели прироста совокупных банковских активов (5,5%) и корпоративных кредитов (6,8%). Годом ранее кредиты физическим лицам за аналогичный период выросли на 520,0 млрд руб., или на 2,9%. Таким образом, темпы прироста кредитования физических лиц относительно начала 2020 г. заметно увеличились и даже превышают аналогичный показатель за 2019 г. (18,5% за 12 месяцев).

На долю рублевых кредитов приходится 21,6 трлн руб., или 96,6%. Спрос на валютные кредиты продолжает сокращаться, совокупная задолженность в валюте составляет всего 86,7 млрд руб. (включая кредиты физическим лицам-нерезидентам), или менее 0,4%. В ближайшее время не следует ожидать серьезного оживления спроса на валютные кредиты из-за нестабильности курса рубля и относительно высоких банковских ставок в долларах и евро.

11(143) 2021

Прирост просроченной задолженности составил 5,1%, общий объем составляет 980,2 млрд руб. Однако ее доля в кредитном портфеле сохраняется практически неизменной: на 01.05.2021 она составляет 4,5%, в то время как годом ранее этот показатель находился на уровне 4,6%. В целом просроченная задолженность остается невысокой – она ниже уровня в корпоративном кредитном портфеле (6,5%).

Банк России провел опрос 74 кредитных организаций о результатах их работы по реструктуризации задолженности граждан за период с 20 марта 2020 г. по 28 апреля 2021 г. В адрес кредитных организаций от заемщиков получено 3535 тыс. обращений об изменении условий кредитного договора. По состоянию на 28 апреля 2021 г. рассмотрено примерно 99% обращений. Одобрено 2073,2 тыс. заявлений, или примерно 59% от рассмотренных. Отказы получены в 1424 тыс. случаев. Объем ссудной задолженности по реструктурированным кредитам составил 927,3 млрд руб.1

В апреле нынешнего года объем предоставленных банковских кредитов населению составил 1,8 трлн руб., что является рекордным значением за всю историю рынка. Прирост задолженности за апрель (выданные кредиты за вычетом погашенных) соответствует значению 467,9 млрд руб. На рис. 1 видно, что меры Банка России, направленные на охлаждение рынка (в первую очередь введение показателя долговой нагрузки2 (ПДН) с 01.10.2019), не оказали существенного влияния на объемы предоставления кредитов и рост кредиторской задолженности населения.

Возобновление высоких темпов роста рынка розничного кредитования при снижении реальных располагаемых доходов населения привело к существенному повышению показателя долговой нагрузки граждан. На 1 апреля текущего года отношение платежей по кредитам к располагаемым денежным доходам населения достигло отметки 11,9%, что является максимальным значением за всю историю наблюдений. До этого максимальное значение в размере 11,1% было зафиксировано 1 октября 2020 г., минимальное значение данного показателя (8,2%) отмечалось 1 апреля 2016 г.

Рис. 1. Задолженность по кредитам физических лиц (трлн руб.) и месячный прирост (%) в 2019–2021 гг.

11(143) 2021

Источник: «Статистические показатели банковского сектора Российской Федерации» (Интернет-версия) / Банк России. URL:

Такое положение дел вынуждает Банк России принять меры по охлаждению рынка. С 1 июля 2021 г. будут повышены макропруденциальные надбавки к коэффициентам риска по потребительским кредитам до уровня, действовавшего до пандемии. Повышение надбавок должно способствовать снижению объемов предоставления кредитов заемщикам с высоким показателем долговой нагрузки, а также стимулировать кредитные организации постепенно восстанавливать величину буфера, тем самым адаптируя банковский сектор к потенциально возможным неблагоприятным сценариям.

Другим сдерживающим фактором станет завершение с 1 июля 2021 г. срока действия регуляторных послаблений по кредитам гражданам. Банки должны будут в полном объеме сформировать резервы на возможные потери по ссудам, реструктурированным в связи с пандемией. Для смягчения эффекта от этой меры ЦБ РФ принял решение с 30 июня 2021 г. отменить надбавки к коэффициентам риска по необеспеченным потребительским кредитам, предоставленным до 1 апреля 2020 г. По оценкам Банка России, это позволит банкам высвободить капитал на сумму в 124 млрд руб.1, что должно способствовать поддержанию нормативов достаточности капитала при необходимости осуществления дорезервирования по проблемным реструктурированным кредитам после окончания регуляторных послаблений. Вместе с тем запас капитала может быть использован банками для покрытия потерь по другим активным операциям, в частности, по кредитам МСП.

Высокий спрос на кредиты со стороны населения во многом обусловлен ростом цен (в частности, на автомобили и некоторые виды потребительских товаров), что подтверждается анализом различных сегментов розничного кредитования. Так, по данным НБКИ2 (Национальное бюро кредитных историй), в I квартале 2021 г. средний размер автокредитов превысил 1 млн руб., прирост за год составил 45,8%. При этом в апреле было выдано рекордное количество автокредитов (105,8 тыс.) – превышен рекорд июля прошлого года (101,5 тыс.). В секторе потребительского кредитования средний размер чека вырос до 317,7 тыс. руб., годовой прирост составил 37,7%.

11(143) 2021

В необеспеченном потребительском кредитовании сохраняется высокая доля кредитов, предоставленных заемщикам без подтвержденного дохода (15,4%). Отсутствие технической возможности проверить доход клиентов при предоставлении кредитов клиентам с теневыми доходами вынуждает банки при расчете показателя долговой нагрузки использовать минимальное значение из среднего регионального дохода и заявленного заемщиком дохода. Именно такого рода кредиты преимущественно выдаются в ситуации, когда показатель долговой нагрузки превышает 100%. В настоящее время Банк России работает над созданием нормативной базы, позволяющей кредитным и микрофинансовым организациям (МФО) собирать информацию о транзакционной активности заемщиков (транзакционный скоринг). При реализации этих планов банки и МФО получат возможность оценивать суммы покупок и категории точек продаж, в которых они совершаются, и таким образом получать дополнительную информацию о кредитоспособности клиента.

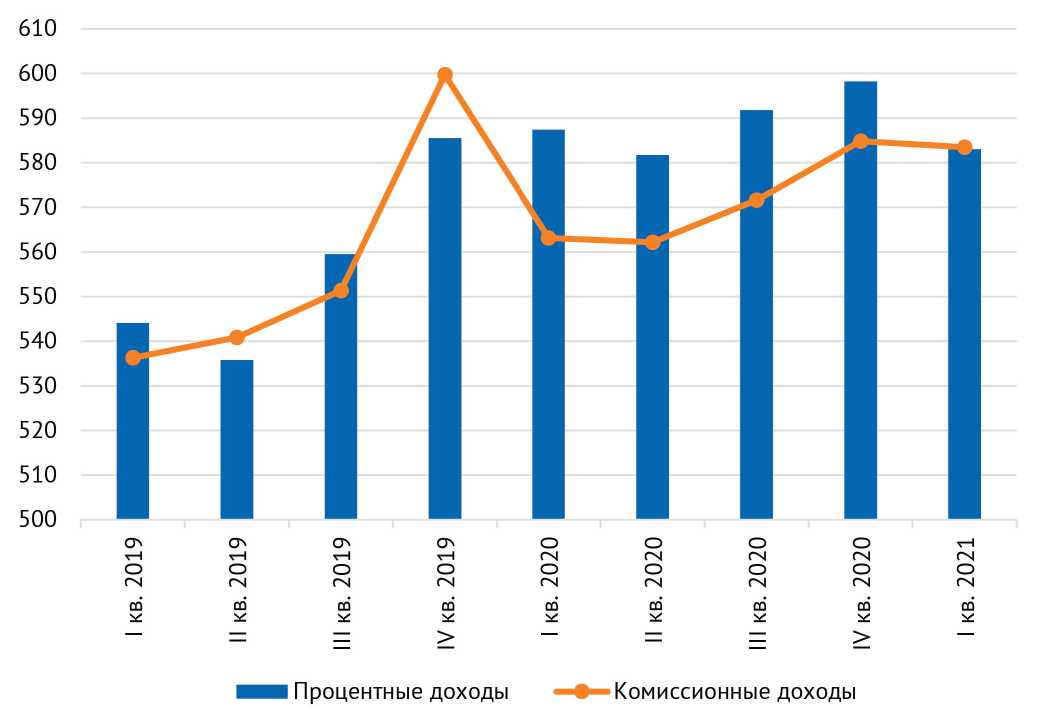

Рис. 2. Банковские процентные и комиссионные доходы по операциям кредитования граждан в 2019–2021 гг., млрд руб.

Источник: Отчет о финансовых результатах (форма № 102) за период с 1 апреля 2019 г. по 1 апреля 2021 г. / Банк России. URL:

Кредитование физических лиц в современных условиях является наиболее доходной операцией коммерческих банков. Поэтому несмотря на потенциально высокие риски и меры регулятора, кредитные организации будут стремиться поддерживать высокие объемы кредитования. За последние месяцы банкам удалось использовать ситуацию в своих интересах и нарастить процентные и комиссионные доходы по кредитным операциями с физическими лицами-резидентами, несмотря на целый ряд неблагоприятных факторов – падение доходов, неустойчивую финансовую среду, снижение процентных ставок в 2020 г. Временное снижение процентного дохода в I квартале, связанное с падением ставок ( рис. 2 ), должно смениться ростом в следующих кварталах текущего года. ж

11(143) 2021