Лизинг в России и за рубежом: сравнительная характеристика

Автор: Ивашина Н.С., Сергиенко А.В.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 1-1 (32), 2017 года.

Бесплатный доступ

В статье приведена сравнительная характеристика осуществления лизинговых сделок в России и за рубежом. Приведена динамика объема лизинговых операций в РФ в 2016 году.

Лизинг, договор, сделка, имущество

Короткий адрес: https://sciup.org/140121734

IDR: 140121734

Текст научной статьи Лизинг в России и за рубежом: сравнительная характеристика

Актуальность рассмотрения финансовых аспектов лизинга определяется задачей усиления экономического роста, стоящей перед экономикой России: обновление основных фондов, потребность в инвестициях, развитие предпринимательства. Сегодня понимание лизинга и финансовых инструментов на его основе, в условиях мирового финансового кризиса, как никогда, актуальны.

Лизинг (англ. tolease - сдавать в аренду) - финансовая услуга при которой объект собственности передается в аренду с правом выкупа или возврата по окончанию срока договора[1].

Основные стороны, участвующие в лизинговом договоре:

-

- поставщик - продавец объекта;

-

- лизингодатель - банк или кредитная организация;

-

- лизингополучатель - лицо, получающее предмет лизинга по составленному договору;

-

- страховщик - страховая компания.

В лизинг можно получить движимое и недвижимое имущество для последующего использования в предпринимательской деятельности. Помещения, специализированная техника и оборудование, транспортные средства и средства связи.

Существует два основных типа лизинговых соглашений:

Финансовый лизинг - лизингодатель передает собственность оборудования лизингополучателю по истечении срока аренды.

Оперативный лизинг - время использования объекта лизинга гораздо короче срока амортизации[1].

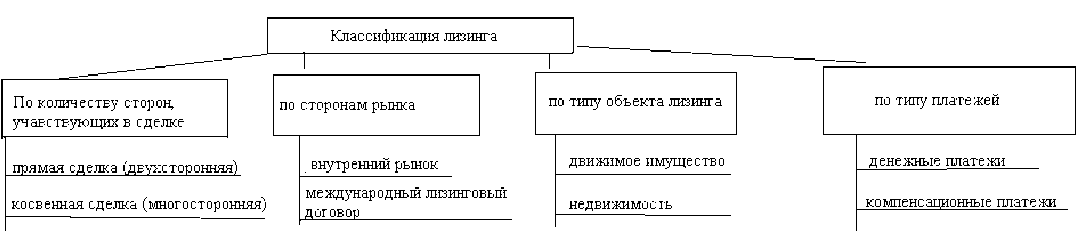

Представим классификацию лизинга по следующим признакам (рис.1).

Рисунок 1 - Классификация лизинга

Фактор обслуживания лизинговых объектов:

- чистый лизинг - все услуги обслуживания взятого в лизинг имущества производятся лизингополучателем;

- лизинг с дополнительным обслуживанием со стороны лизингодателя.

Рассмотрим особенности становления и развития лизинга за рубежом.

Лизинг за рубежом по сравнению с лизингом в России является уже сформировавшимся инструментом развития экономики страны. На сегодняшний день заметна общая для всех западных компаний тенденция[1].

Организации сосредотачивают внимание на деятельности, ради которой были созданы, освобождаясь от лишнего имущества. Это позволяет компаниям выбирать более гибкие подходы относительно складывающейся обстановки в экономике.

Первые лизинговые сделки в США возникли в 50-х годах. Здесь сосредотачивается половина мирового оборота лизинговых договоров.

Основная причина стремительного развития лизинга в США – это льготные налоговые условия. В последнее время в стране наблюдается увеличение соглашений возвратного и оперативного лизинга.

Основные лизинговые компании в Америке: Golodefz Trading, Security Pacific Consider, Bank Amerilase Group.

В Великобритании 20 марта 1855 года в Бирмингеме была основана первая в мире лизинговая организация BirminghamWagonCompany. Компания предоставляла в лизинг железнодорожные вагоны для транспортировки угля и минеральных ресурсов.

В настоящее время встране действует ассоциация, отвечающая за финансы и лизинг, в которой сосредоточено больше 90% всех лизинговых договоров Великобритании.

Во Франции лизинг получил широкое распространение в 60-х годах. Самым распространённым видом лизинга во Франции являетсялизинг движимого объекта с правами на выкуп – «кредит-бай».

Сегодня во Франции стремительно развивается лизинг судов и барж, транспортного оборудования, вычислительной и медицинской техники, авиа лизинг.

Германия является европейским лидером по объему лизингового рынка. В стране существует огромное количество лизинговых компаний, входящих в состав лизинговых ассоциаций. В Германии распространён финансовый лизинг с полной выплатой, в договоре оговаривается фиксированный срок действия, без возможности расторжения, платежи при этом покрывают затраты на приобретение имущества и основные издержки рефинансирования.

Развитие лизинга в Японии началось в 60-х годах. Крупнейшая лизинговая компания в Японии «GenturyLeasingSystem».Здесь существует специальная система поддержки малого бизнеса в виде предоставления услуглизинга.Лизинговые отношения регулируются гражданским, торговым кодексом, а также судом.

Если лизинговая сделка в Японии является договором по реализации, то лизингополучатель получает возможность на снижение налогов за счет амортизации лизингового имущества, иначе это право используется лизингодателем.

Лизинг в Швеции распространился в 60-х годах. Широко использовался малым и средним бизнесом [2].

Основной срок аренды имущества в лизинговых операциях в Швеции составляет около 3-5 лет, иногда до 9 лет[2].

Рассмотрим особенности становления и развития лизинга в России.

Лизинг в России появился в 90-х и по сравнению с мировой практикой существует непродолжительное время.

Из-за неразвитости российской экономики не получил распространение оперативный вид лизинга. Состояние рынка в России находится на этапе развития финансового лизинга. При этом расширяется спектр предлагаемого в лизинг оборудования.

Российской правовой базе требуется адаптация под лизинговую деятельность. Это приведет к развитию оперативного лизинга, развитию рынка лизинга в целом и экономики страны[3].

Рассмотрим динамику объема лизинговых операций.

В 2016 году наблюдается увеличение объема рынка лизинга и количества лизинговых компаний.

Объем нового бизнеса в 1 полугодии 2016 года вырос на 13% и составил 275 млрд рублей, вследствие увеличения розничного сегмента на 39%. Причиной послужили активизация региональных сделок лизинговых компаний и улучшение условий банковского фондирования. Так, доля банковских кредитов в профинансированных средствах выросла впервые за последние три года. Поддержку рынку также оказали сделки оперлизинга, доля которых с 2014 года составляет более 10% в объеме нового бизнеса. Во 2 полугодии 2016 года рынок продолжит расти относительно низкой базы 2015 года за счет оживления розничных сделок. В итоге, по базовому прогнозу RAEX (Эксперт РА), новый бизнес за 2016 год вырастет на 5%.

При этом российский лизинговый рынок не насыщен и при более стабильной ситуации в экономике имеет потенциал для развития[4].

На сегодняшний день в сравнении с последними несколькими годами происходит понижение процентных ставок по лизинговым договорам и уменьшением минимального авансового платежа. А одновременное урегулирование правовой стороны вопроса, по прогнозам,приведет к развитию рынка лизинга в России.

Список литературы Лизинг в России и за рубежом: сравнительная характеристика

- Газман В. Лизинг в России: вчера, сегодня, завтра./Оборудование. 2015. -№ 10 (58)

- Газман В. Пути расширения рынка лизинговых услуг./Финансовый бизнес. 2016. -№3. С.39-40.

- Мартынов А.Ю. Банки и лизинг. -М.: МАКС Пресс, 2011. -215 с.