Место финансовых инструментов при проведении экспресс-анализа финансовой отчётности организации

Автор: Киселевская Е.Е., Гришина Н.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 6 (28), 2017 года.

Бесплатный доступ

В статье проанализирована степень влияния финансовых инструментов, отраженных в финансовой отчетности, составленной в соответствии с МСФО, на показатели финансового состояния организации. В статье используется метод экспресс-анализа по отклонениям от точки финансово-экономического равновесия. Для проведения экспресс-анализа необходимо составить структурированный баланс предприятия, основные элементы которого непосредственно связаны с финансовыми инструментами.

Финансовые инструменты, финансовая отчетность, финансовая устойчивость, индикатор финансово-экономической устойчивости

Короткий адрес: https://sciup.org/170180549

IDR: 170180549

Текст научной статьи Место финансовых инструментов при проведении экспресс-анализа финансовой отчётности организации

В условиях современной рыночной экономики особую актуальность приобретают тенденции развития механизмов регулирования финансовой системы государства, которая является основным показателем уровня развития страны в целом. Кроме того, на сегодняшний день в условиях активного развития Россией своих внешних экономических связей возникает необходимость в достаточно высоком уровне развитости и мобильности финансовой системы страны.

В этих условиях возрастает роль бухгалтерской отчётности, составленной в соответствии с международными стандартами финансовой отчетности (МСФО), которая позволяет эффективно взаимодействовать российским компаниям с зарубежными и с российскими экономическими субъектами. Таким образом, бухгалтерский учет должен стать международным языком бизнеса, обеспечивающим доведение качества подготовки финансовой отчетности до мировых стандартов [1].

Финансовая отчетность организаций является основным источником информации о ее финансовом состоянии, необходимой как для внутренних, так и для внешних пользователей. Только по данным отчетности внешние пользователи могут сделать выводы о финансовой устойчивости, платежеспособности и в целом об инвестиционной привлекательности организации. Однако, порядок составления отчетности в соответствии с МСФО связан с рядом трудностей, одной из которых является адаптация ряда экономических категорий, широко применяемых в международной учетной практике, к российской системе бухгалтерского учета. По нашему мнению, одной из таких важнейших и практически неизученных категорий являются «финансовые инструменты».

Изучение нормативно-правовой и научной литературы показало, что на сегодняшний день в практике российского учета понятие и классификация финансовых инструментов определены не точно. IAS 32 определяет финансовые инструменты, как любой договор, в результате которого возникает финансовый актив у одной организации и финансовое обязательство или долевой инструмент у другой [2].

На сегодняшний день одним из самых распространенных методов оценки финансового состояния организации является коэффициентный метод. Но если говорить о российской учетно-аналитической практике, то оценка финансового состояния предприятия на основе коэффициентного метода пока не приносит удовлетворительных результатов. Это связано с тем, что для проведения такого анализа необходимо вывести, на основе многократных наблюдений, оптимальные значения этих коэффициентов. В странах с развитой экономикой такая статистика имеется, а в России – практически нет. Значения коэффициентов, допустимые в зарубежных странах, не применимы для российских предприятий. В России возможен индивидуальный расчет коэффициентов по общепринятым формулам, но он может быть сравним только с эталонным коэффициентом этого же предприятия [3]. Кроме того, с помощью коэффициентного метода невозможно определить степень влияния финансовых инструментов на показатели финансового состояния организации. По нашему мнению, для наиболее эффективного анализа финансового состояния предприятия подходит метод экспресс-анализа по отклонениям от точки финансово-экономического равновесия.

Данная методика подробно описана в работах М.С. Абрютиной и состоит из нескольких этапов. На первом этапе составляется структурированный баланс, в котором выделяется четыре сектора: нефинансовые активы (НА), финансовые активы (ФА), собственный капитал (СК) и заемный капитал (ЗК).

Второй этап предполагает процедуру наложения пассивов на активы, причем собственный капитал налагается на активы, начиная с нефинансовых, а заемный – на оставшуюся часть активов. При этом возможны три варианта результатов:

-

- чистое кредитование предприятием других хозяйствующих субъектов;

-

- финансово-экономическое равновесие;

-

- чистое заимствование.

По результатам второго этапа появляются новые экономические элементы, которые являются элементами финансовых инструментов: собственные нефинансовые активы; собственные финансовые активы; заемные нефинансовые активы; заемные финансовые активы. Причем на практике наличие всех четырех элементов у одной компании невозможно, их либо два, либо три.

Следующим этапом вводится понятие индикатора финансово-экономической устойчивости (ФЭУ). Три варианта, соответствующие приведенным трем вариантам наложения капитала на активы, рассматриваются с позиций возможных значений индикатора ФЭУ. Формула ФЭУ имеет вид:

И = СК — НА, (1)

где И - индикатор ФЭУ;

СК - собственный капитал;

НА - нефинансовые активы.

В первом варианте наложения структурированного капитала на активы индикатор ФЭУ положителен, во втором варианте - равен нулю, а в третьем - отрицателен.

На заключительном этапе строится исходная статистическая шкала финансовоэкономической устойчивости предприятия, в формализованном виде (табл. 1), которая характеризует состояние всех четырех элементов структурированного бухгалтерского баланса через их соотношения друг с другом попарно [3].

Таблица 1. Исходная статическая шкала финансово-экономической устойчивости пред- приятия

|

Зона, состояние |

Значение индикатора ФЭУ |

Оценка собственного капитала |

Оценка заемного капи тала |

|

Зона устойчивости |

И > 0 |

СК > НА |

ЗК < ФА |

|

Состояние равновесия |

И = 0 |

СК = НА |

ЗК = ФА |

|

Зона неустойчивости |

И < 0 |

СК < НА |

ЗК > ФА |

В данной статье авторы используют вышеописанный метод для оценки финансового состояния ОАО «НК «Роснефть». Эта компания входит в утвержденный Минфином перечень организаций, составляющих консолидированную финансовую отчетность в соответствии с МСФО с 2011

года. До этого времени консолидированная отчетность ОАО «НК «Роснефть» составлялась в соответствии с Общепринятыми принципами бухгалтерского учета США.

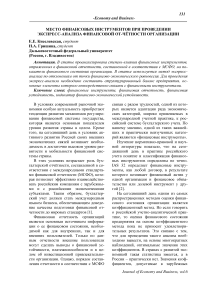

По данным консолидированного баланса ОАО «НК «Роснефть» за 2015 год был составлен структурированный баланс процентными долями каждого сегмента

(табл. 2), в последствие представленный (рис. 1).

Таблица 2. Структурированный консолидированный баланс ОАО «НК «Роснефть» на 2015 год, млрд. руб.

|

Финансовые активы |

Заемный капитал |

||

|

Краткосрочные обязательства |

|||

|

Денежные средства и их эквиваленты |

559 |

Кредиторская задолженность и начисления |

476 |

|

Денежные средства с ограничением к использованию |

2 |

Кредиты и займы и прочие финансовые обязательства |

1 040 |

|

Прочие оборотные финансовые активы |

986 |

Обязательства по налогу на прибыль |

8 |

|

Прочие внеоборотные финансовые активы |

510 |

Обязательства по прочим налогам |

138 |

|

Инвестиции в ассоциированные и собственные предприятия |

353 |

Резервы |

28 |

|

Банковские кредиты выданные |

18 |

Предоплата по долгосрочным договорам поставки нефти и нефтепродуктов |

120 |

|

Отложенные налоговые обязательства |

25 |

Прочие краткосрочные обязательства |

7 |

|

Итого краткосрочные обязательства |

1 817 |

||

|

Долгосрочные обязательства |

|||

|

Кредиты и займы и прочие финансовые обязательства |

2 283 |

||

|

Отложенные налоговые обязательства |

579 |

||

|

Резервы |

143 |

||

|

Предоплата по долгосрочным договорам поставки нефти и нефтепродуктов |

1 785 |

||

|

Прочие долгосрочные обязательства |

39 |

||

|

Итого долгосрочные обязательства |

4 829 |

||

|

Обязательства, относящиеся к активам, предназначенным для продажи |

63 |

||

|

Итого финансовых активов |

2 453 |

Итого заемный капитал |

6 709 |

|

Нефинансовые активы |

Собственный капитал |

||

|

Товарно-материальные запасы |

219 |

Уставный капитал |

1 |

|

Основные средства |

5 895 |

Добавочный капитал |

507 |

|

Гудвил |

227 |

Прочие фонды и резервы |

(768) |

|

Прочие внеоборотные нефинансовые активы |

8 |

Нераспределенная прибыль |

3 146 |

|

Нематериальные активы |

48 |

||

|

Авансы выданные и прочие оборотные активы |

271 |

||

|

Итого нефинансовых активов |

6 668 |

Итого собственного капитала |

2 886 |

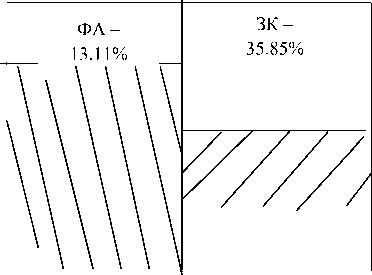

Результаты второго этапа, при котором собственный капитал ОАО «НК «Роснефть» накладывался на их нефинансовые активы, а заемный на остальные показали, что для компании ОАО «НК «Роснефть» характерен третий вариант – чистое заимствование. Чистое заимствование характерно для тех компаний, собственный капитал которых не покрывает полностью нефинансовые активы. Этот недостаток покрывается за счет заёмного капитала. В нашем случае заемный капитал покрывает

-

20,21% нефинансовых активов, а финансовые активы, 13,11%, являются полностью заемными.

Результаты расчета индикатора ФЭУ, который в нашем случае является отрицательным и равен – 3782 также показали, что предприятие находится в зоне неустойчивости. Для которой характерно преобладание заемного капитала на финансовыми активами и преобладание нематериальных активов над собственным капиталом.

Рис. 1. До наложения структуры капитала на активы

Собственные НА

Рис. 2. После наложения струк- туры капитала на активы

Таким образом, метод экспресс-анализа позволяет оценить финансовое положение предприятия, используя структурированный бухгалтерский баланс, включающих четыре основные группы: финансовые активы, нефинансовые активы, заемный капитал и собственный капитал. Три из четырех групп напрямую связаны с финансовыми инструментами. В связи с этим, достоверное отражение финансовых инструментов в финансовой отчетности напрямую влияет на результат финансового анализа. На наш взгляд, достоверное отражение финансовых результатов в финансовой отчетности, позволит сделать более обоснованные выводы не только о типе финансовой устойчивости организации, но и об уровне ее платежеспособности.

Список литературы Место финансовых инструментов при проведении экспресс-анализа финансовой отчётности организации

- Чая В.Т. Международные стандарты финансовой отчетности / В.Т. Чая, Г.В. Чая. - М.: Кнорус, 2003.

- Учет финансовых инструментов в соответствии с МСФЛ / Пер. с англ. - АЛЬПИНА ПАБЛИШЕР, 2013. - 919 с.

- Абрютина М.С. Экспресс-анализ деятельности предприятия при помощи шкалы финансово-экономической устойчивости (на основе отклонений от точки равновесия) //Финансовый менеджмент. - 2002. - №3.