Метод Монте-Карло для оценки стратегии buy and hold на криптовалютном рынке

Автор: Арбузов В.О.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-1 (75), 2021 года.

Бесплатный доступ

Значительное развитие в области обработки данных и построения математических моделей финансовых рынков привело к существенному уменьшению количества неэффективностей существующих на финансовых рынках и значительному росту интереса к пассивному инвестированию. В данной статье рассматриваются вопросы пассивного инвестирования на американском рынке акций и криптовалютных рынках, в частности связанные с анализом стратегии «купи и держи» (buy and hold). Предлагается методика изучения данного вида стратегии как на классических рынках капитала, так и на криптовалютном рынке. Для анализа используется метод Монте-Карло, с помощью которого оцениваются временные характеристики и различные сценарии ожидаемой доходности от инвестиций.

Метод монте-карло, биткоин, криптовалюта, инвестиции, акции, стратегия "купи и держи"

Короткий адрес: https://sciup.org/170183462

IDR: 170183462 | DOI: 10.24412/2411-0450-2021-5-1-24-27

Текст научной статьи Метод Монте-Карло для оценки стратегии buy and hold на криптовалютном рынке

Взрывной рост криптовалют в 2017 и 2021 году привлекли в отрасль криптофинансов значительный общественный и научный интерес. Ценовой пузырь, который возник в биткойне, является одним из самых больших в истории человечества [1]. В дополнении к ажиотажу вокруг биткойна, рост интереса к криптоиндустрии был продиктован новым подходом в публичном привлечении денег – первичным размещением монет (ICO) [2]. Криптовалютный рынок показал свою наилучшую динамику в 2017 году. Такого рода суперэкспоненциальный рост не мог не привлечь в отрасль значительное количество начинающих инвесторов и спекулянтов, не разбирающихся в финансовых рынках, т.к. заработать на таком рынке кажется достаточно легко [3, 4].

Наиболее известной и популярной стратегией инвестирования на финансовом рынке, которой очень часто пользуются начинающие инвесторы, является стратегия «купи и держи» (buy and hold). Такого рода стратегия подразумевает покупку актива в произвольный момент времени и удержание позиции на протяжении многих лет. Ожидаемая доходность такой стратегии обычно определяется только одним параметром: сроком нахождения в позиции. Чем большее значения принимает срок нахождения в позиции, тем большая ожидаемая доходность от инвестирования в данный финансовый инструмент. Естественно, что конкретный результат зависит от момента, в который началось инвестирование, но в случае когда инвестиции проводятся с определенной регулярностью, момент приобретает второстепенное значение.

Методика оценки инвестиционной стратегии

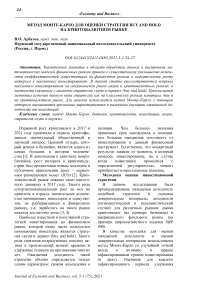

В качестве методики для оценки ожидаемой доходности и оценки доверительных интервалов использовался метод Монте-Карло со случайной точкой входа в позицию и заранее зафиксированным сроком инвестирования (в днях). Оценивая для каждого зафиксированного периода удержания позиции со случайной точкой входа доходность 100 раз (доходность считаем в %), мы получали распределение доходностей на каждую точку (на каждый период удержания). Такого рода подход позволяет оценить финансовый результат типичного инвестора (среднюю траекторию), который не использует каких-либо математических вычислений для времени входа в позицию. Для этого для каждого зафиксированного периода вычисляется среднее значение. Кроме того, для оценки доверительных интервалов ожидаемой доходности брались квантили доходностей на каждый зафиксированный период времени на уровне 20%/80% (пессимистический сценарий/оптимистический сценарий). Данные оценки являются очень важными для понимая того, какой может быть доходность при позитивном и негативном сценариях для рядового инвестора. Все вычисления проводились автором с использованием статистического программного обеспечения R.

Результат построения зависимости доходности от срока удержание представлен на рисунке 1. В первую очередь стоит заметить линейный характер зависимости ожидаемой доходности от времени – что достаточно хорошо соотносится с иными исследованиями американского фондового рынка [5].

возможности не очень удачного момента входа на рынок.

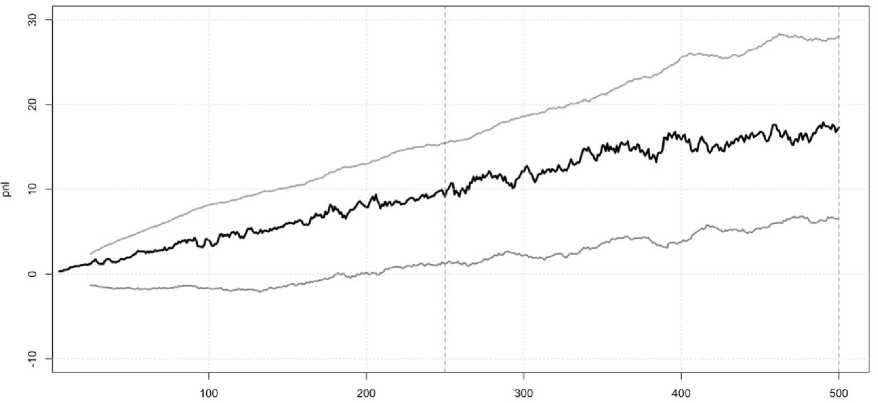

Как видно, такого рода анализ хорошо работает на американском фондовом рынке. Применим данную методику оценки доходности к криптовалютному рынку (в частности, к биткойну). Период для построения доходности выбирался, начиная с января 2013 г. по май 2021 года. Результаты расчёта представлены на рисунке 2.

Рис. 2. Ожидаемая доходность биткойна в зависимости от срока инвестирования, % (черная линия – средняя траектория, верхняя серая – оптимистический сценарий, нижняя серая – пессимистический сценарий)

устраняются активными участниками тор- пессимистических сценариев инвестиро- гов.

Заключение. В данном исследовании был предложен новый способ исследова- вания, можно использовать для анализа наличия или отсутствия неэффективностей на финансовых рынках.

ния результативности стратегии «купи и

Список литературы Метод Монте-Карло для оценки стратегии buy and hold на криптовалютном рынке

- Garcia D., Tessone C. J., Mavrodiev P., Perony N. (2014). The digital traces of bubbles: Feedback cycles between socio-economic signals in the Bitcoin economy. Journal of the Royal Society Interface, 11 (99), 20140623.

- Lo S., Wang J. C. (2014). Bitcoin as money? Current Policy Perspectives, 14-4, Federal Reserve Bank of Boston.

- Bohr J., Bashir M. (2014). Who uses bitcoin? An exploration of the bitcoin community. In: Privacy, Security and Trust (PST), 2014 Twelfth Annual International Conference, 94-101.

- Rogojanu A., Badea L. The issue of competing currencies. Case study - Bitcoin // Theoretical and Applied Economics. - 2014. - №21 (1). - С. 103-114.

- Fama E.F. and French K.R. The Cross-Section of Expected Stock Returns, Journal of Finance. - 1992. - №47 (2). - Pp. 427-465.

- Carhart M.M. On Persistence in Mutual Fund Performance // Journal of Finance. -1997. - №52 (1). - Pp. 57-82.