Методические аспекты оценки финансовой устойчивости на основе параметров движения денежных потоков предприятия

Автор: Власова Марина Сергеевна, Альгина Татьяна Борисовна

Журнал: Петербургский экономический журнал @gukit-journal

Рубрика: Финансовая и денежно-кредитная сферы

Статья в выпуске: 2 (32), 2021 года.

Бесплатный доступ

В статье рассматриваются проблемы оценки финансовой устойчивостис целью получения достоверной информации для принятия обоснованныхуправленческих решений. В современных условиях показатели финансовойустойчивости и коэффициенты, характеризующие уровень эффективности управления денежными потоками компаний, носят вариативныйхарактер в связи с влиянием большого количества факторов, что неучитывается в стандартных методиках их оценки. В результате исследования выявлена взаимосвязь показателей финансовой устойчивостии денежных потоков. Проведено моделирование денежных потоков наоснове корреляционно-регрессионного анализа, предложена уточненнаяметодика оценки финансовой устойчивости с использованием разработанной модели. Использование модели зависимости показателей финансовой устойчивости в соответствии с параметрами денежных потоков и с учетом специфики производственно-хозяйственной деятельности позволит повысить уровень финансовой устойчивости компании.

Оценка, финансовая устойчивость, денежные потоки, параметры движения денежных средств, методика, финансовая модель

Короткий адрес: https://sciup.org/140254517

IDR: 140254517 | УДК: 330.35, | DOI: 10.24412/2307-5368-2021-2-130-141

Текст научной статьи Методические аспекты оценки финансовой устойчивости на основе параметров движения денежных потоков предприятия

Введение . В современных условиях проблема оценки финансовой устойчивости является одной из главных в сфере управления финансами российских компаний. Анализ финансовой устойчивости помогает выявить «узкие места» в финансовом состоянии компании, если таковые существуют, и причины их возникновения, а также разработать комплекс мероприятий по более эффективному использованию имеющихся ресурсов [1].

Важными параметрами для оценки работы компании наряду с выручкой от реализации продукции и прибылью являются денежные потоки. В США на сегодняшний день это самый отслеживаемый параметр (показатель), так как денежный поток считается наиболее прозрачным индикатором результатов деятельности предприятия [2; 3; 4].

Применение традиционных методов анализа финансового состояния не позволяет точно и полно отразить положение дел на предприятии. Решение данной проблемы осуществля- ется в результате грамотного использования системы параметров (показателей) денежного потока, которые представляют достоверную картину относительно финансовой устойчивости и платежеспособности организации как с теоретической, так и с практической точки зрения. Разработка и внедрение методики планирования ключевых показателей финансовой устойчивости на основе параметров денежных потоков с учетом отраслевых особенностей позволит повысить финансовую стабильность и эффективность производственно-хозяйственной деятельности компании [5].

Для практического изучения вопросов повышения точности оценки финансовой устойчивости была рассмотрена деятельность компании – федерального оператора связи, занимающего ведущие позиции на телекоммуникационном рынке в России (далее – Компания) [6; 7; 8].

На сегодняшний день Компания – крупное, динамично развивающееся предприятие, ли- дер в области мобильной передачи данных, а также одна из организаций с самым высоким кредитным рейтингом как в отрасли мобильной связи, так и в целом по стране.

Важным этапом в процессе исследования стало построение модели зависимости показателей финансовой устойчивости в соответствии с параметрами денежных потоков Компании.

Цели исследования, методы

-

1. Выявить параметры денежного потока, оказывающие влияние на финансовое состояние предприятия, и обосновать модель зависимости показателей финансовой устойчивости в соответствии с данными параметрами.

-

2. Провести практическую апробацию и разработать рекомендации для компании по применению методики планирования показателей финансовой устойчивости на основе параметров денежных потоков.

В исследовании используются следующие методы: структурированный обзор научной литературы; методы сбора и обработки науч- ных данных; методы работы со статистическими данными; аналитические методы, включая сравнительный анализ, дедукцию, индукцию; методы классификации, систематизации, научного обобщения; методы экономико-математического, экономико-статистического и логического моделирования.

Финансовая устойчивость находится в непосредственной зависимости от потока денежных поступлений и платежей – реального денежного оборота предприятия. Поэтому существующие подходы к оценке финансовой устойчивости целесообразно дополнить показателями денежного потока.

Представим взаимосвязь между коэффициентами ликвидности и другими показателями, характеризующими финансовую устойчивость, и коэффициентами денежного потока, а также выявим их общие параметры (таблица 1).

Взаимосвязь абсолютного показателя финансовой устойчивости – «собственные оборотные средства» с показателем «чистый

Таблица 1

Взаимосвязь показателей финансовой устойчивости и коэффициентов денежного потока

|

Показатель финансовой устойчивости |

Формула расчета показателя |

Коэффициент денежного потока |

Формула расчета коэффициента |

Общий параметр |

|

ДС1+КФВ1 Кал = КО1 = = (ДС0+ЧДП1)+КФВ1 = КО1 ОА-ЗТМ Кбл = КО ОА Ктл = КО |

|

КД ЧДП = = ЧДП |

Чистый денежный поток |

|

ОД+ ΔЗТМ+Д ЧДП КЭ ДП = ОДП КР ЧДП = = ЧДП-Д = ΔРИ+ ΔФИд |

||||

|

• Коэффициент финансовой зависимости |

= Debt dr Total Liabilities |

• Коэффициент покрытия кредита денежным потоком |

Коэффициент покрытия кредита денежным потоком = = CF Debt |

Debt – долговые обязательства |

денежный поток» можно изобразить в виде следующей схемы (рисунок 1).

Таким образом, между коэффициентами, характеризующими финансовую устойчивость предприятия, и показателями денежного потока существует прямая связь, которая может быть установлена с помощью факторных моделей, инструментов корреляционно-регрессионного анализа, логических схем и т. д.

Результаты исследования

Одним из методов, позволяющих выявить связь между результирующим показателем и параметрами денежных потоков, а также осуществить точечный прогноз показателя финансовой устойчивости на основе прогнозных значений таких факторов, является применение аппарата корреляционно-регрессионного анализа [9].

Для построения модели зависимости показателей финансовой устойчивости в соответствии с параметрами денежных потоков Компании в качестве источника исходных данных была выбрана финансовая отчетность по стандартам МСФО за II квартал 2012 г. – IV квартал 2017 г. (23 наблюдения).

В ходе работы были проведены следующие этапы:

-

1. Определение ряда результирующих показателей – коэффициентов финансовой устойчивости и факторов-параметров денежных потоков, оказывающих влияние на них.

-

2. Анализ факторов на мультиколлинеарность. Исключение из исследования коррелирующих факторов.

-

3. Построение регрессионных моделей, выявление коэффициентов регрессии.

Рисунок 1

Взаимосвязь показателей «собственные оборотные средства» и «чистый денежный поток»

-

4. Проверка на значимость коэффициентов и уравнений регрессии. Удаление из рассмотрения незначимых параметров.

-

5. Корректировка уравнений регрессии. Определение результирующих уравнений и их значимости.

-

6. Построение трендов для факторов регрессии и точечный прогноз на следующий период (I квартал 2018 г.) на основании уравнений трендов.

-

7. Расчет точечного прогноза результирующих показателей с помощью полученных прогнозных значений факторов и уравнений регрессии.

Все расчеты выполнены в пакете программ Microsoft Excel с использованием приложения «Анализ данных» и соответствующих формул.

Согласно перечисленным выше этапам, во-первых, были определены 15 результирующих показателей – абсолютные (чистые активы, собственные оборотные средства) и относительные показатели финансовой устойчивости (коэффициент автономии, коэффициент маневренности собственного капитала, финансовый рычаг, коэффициент покрытия процентов, D/EBITDA, коэффициент обеспеченности запасов, коэффициент финансовой зависимости и др.) [10]. Далее были выявлены 25 факторов-параметров денежных потоков, оказывающих влияние на результирующие показатели: амортизация основных средств и нематериальных активов, изменение запасов, финансовые доходы, финансовые расходы, платежи по налогу на прибыль, поступления от займов, погашение займов, изменение дебиторской и кредиторской задолженности, дивиденды и т. д.

Следующий шаг – с помощью пакета «Анализ данных – корреляция» были построены корреляционные матрицы по всем показателям финансовой устойчивости и параметрам денежного потока. Итак, была выявлена заметная связь (значение коэффициента корреляции по модулю больше 0,5) между некоторыми результирующими показателями и факторами (таблица 2).

Для того чтобы исключить взаимовлияю-щие факторы, способные исказить регрессию (значения коэффициента корреляции по мо- дулю больше 0,75), построены корреляционные матрицы. В результате можно наблюдать наличие сильной связи между следующими параметрами денежных потоков Компании:

-

• финансовые расходы – амортизация основных средств (0,9282);

-

• амортизация основных средств – амортизация нематериальных активов (0,8928);

-

• финансовые расходы – амортизация нематериальных активов (0,8536);

-

• поступления от займов – погашение займов (0,7558).

На показатель «чистые активы» оказывают влияние следующие факторы: приобретение основных средств и нематериальных активов (0,5726), финансовые расходы (0,5478), амортизация основных средств (0,5337). Параметры денежных потоков – финансовые расходы и амортизация основных средств коррелируют между собой (0,9282). Поскольку сила их влияния на результирующий показатель практически одинакова и авторам кажется более понятной и интересной для исследования связь между чистыми активами и амортизацией основных средств, фактор «финансовые расходы» не будет принят во внимание. Построим новую корреляционную матрицу.

Параметры «поступления от займов» и «погашение займов» воздействуют на коэффициент финансовой зависимости капитализированных источников (Kdc) и коэффициент финансовой независимости капитализированных источников (Kec). Однако наблюдается достаточно высокая корреляция между данными факторами (0,7558). Следовательно, для построения регрессионной модели оставим фактор «поступления от займов», так как его коэффициент корреляции выше (|0,5631| > |0,5473|).

Параметры денежных потоков – платежи по налогу на прибыль (0,7512) и амортизация основных средств (-0,7316) сильнее всего влияют на результирующий показатель «коэффициент покрытия процентов». Так как наблюдается взаимосвязь фактора «амортизация основных средств» с факторами «финансовые расходы» и «амортизация нематериальных активов», исключим последние из рассмотрения .

Таблица 2

Взаимосвязь между показателями финансовой устойчивости и параметрами денежных потоков компании ПАО «МегаФон»

|

№ п/п |

Показатель финансовой устойчивости |

Факторы-параметры денежного потока |

Вид и сила связи (коэффициент корреляции) |

|

1 |

Коэффициент автономии |

Поступления от займов |

Обратная (-0,5408) |

|

2 |

Финансовый рычаг |

Поступления от займов |

Прямая (0,6032) |

|

3 |

Коэффициент финансовой зависимости |

Поступления от займов |

Прямая (0,5408) |

|

4 |

Чистые активы |

Приобретение основных средств и нематериальных активов Финансовые расходы Амортизация основных средств |

Прямая (0,5726) Прямая (0,5478) Прямая (0,5337) |

|

5 |

Коэффициент финансовой зависимости капитализированных источников (Kdc) |

Поступления от займов Погашение займов |

Прямая (0,5631) Прямая (0,5473) |

|

6 |

Коэффициент финансовой независимости капитализированных источников (Kеc) |

Поступления от займов Погашение займов |

Обратная (-0,5631) Обратная (-0,5473) |

|

7 |

Собственные оборотные средства |

Амортизация нематериальных активов |

Обратная (-0,5521) |

|

8 |

Коэффициент покрытия процентов |

Платежи по налогу на прибыль Амортизация основных средств Финансовые расходы Амортизация нематериальных активов |

Прямая (0,7512) Обратная (-0,7316) Обратная (-0,7166) Обратная (-0,6319) |

|

9 |

D/EBITDA |

Финансовые расходы Амортизация основных средств Платежи по налогу на прибыль Амортизация нематериальных активов |

Прямая (0,8203) Прямая (0,7749) Обратная (-0,6859) Прямая (0,6468) |

Аналогично удалим из корреляционной матрицы для результирующего показателя D/EBITDA факторы «амортизация основных средств» и «амортизация нематериальных активов», поскольку сила влияния параметра «финансовые расходы» на данный коэффициент выше (0,8203 > 0,7749; 0,8203 > 0,6468).

Таким образом, мультиколлинеарность больше не наблюдается.

С помощью приложения «Анализ данных. Регрессия» опредены коэффициенты регрессионных моделей [11]. Полученные коэффициенты детерминации (R-квадрат) свидетельствуют о том, что:

-

1. Вариация коэффициента автономии на 29,24% определяется вариацией фактора «поступления от займов».

-

2. Вариация результирующего показателя «финансовый рычаг» на 36,39% определяется влиянием фактора-параметра денежного потока «поступления от займов».

-

3. Вариация коэффициента финансовой зависимости на 29,24% определяется вариацией фактора «поступления от займов».

-

4. Вариация показателя финансовой устойчивости «чистые активы» на 45,79% определяется влиянием факторов «приобретение основных средств и нематериальных активов» и «амортизация основных средств».

-

5. Вариация коэффициента финансовой зависимости капитализированных источников на 31,71% определяется вариацией фактора-параметра денежного потока «поступления от займов».

-

6. Вариация коэффициента финансовой независимости капитализированных источников на 31,71% определяется влиянием фактора «поступления от займов».

-

7. Вариация результирующего показателя «собственные оборотные средства» на 30,48% определяется вариацией фактора «амортизация нематериальных активов».

-

8. Вариация коэффициента покрытия процентов на 72,65% определяется влиянием фактора «платежи по налогу на прибыль» и фактора «амортизация основных средств».

-

9. Вариация показателя финансовой устойчивости «D/EBITDA» на 80,88% определяется вариацией факторов-параметров денежного потока «платежи по налогу на прибыль» и «финансовые расходы».

Регрессионные модели удовлетворяют критерию Фишера. Табличное значение F-критерия при степенях свободы 1 и 21 составляет 4,32 и 3,47 при степенях свободы 2 и 21, что меньше F-фактического по всем моделям. Значимость F меньше 0,05. Критерий |t – статистика| > 1 соблюдается по всем факторам.

Кроме того, анализируя доверительный интервал для коэффициентов регрессии, важно подчеркнуть, что 0 не входит в доверительный интервал значений коэффициентов для всех рассмотренных в моделях факторов. Поэтому коэффициенты регрессии являются значимыми.

Далее оценим качество уравнений регрессии с помощью расчета ошибок аппроксимации. Полученные их значения по моделям с показателями финансовой устойчивости «собственные оборотные средства» (590,77%) и «коэффициент покрытия процентов» (76,33%) превышают норматив ошибки аппроксимации (15%). Следовательно, данные модели статистически не значимы.

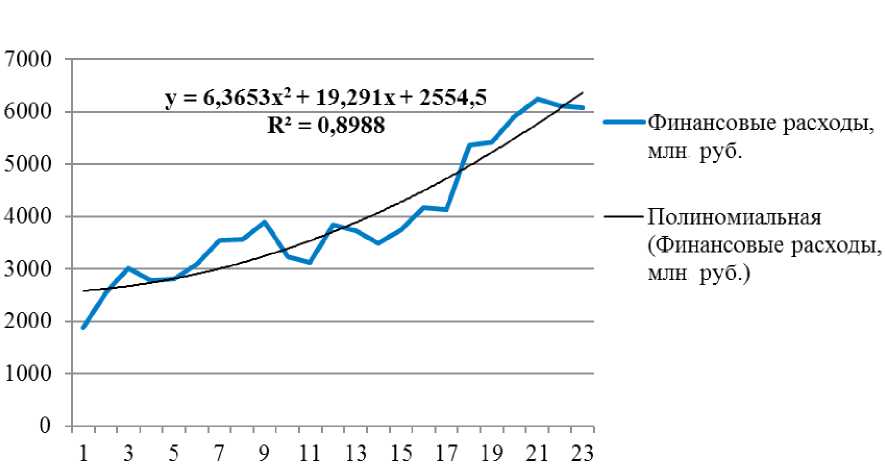

Для построения прогноза результирующих показателей, сначала необходимо произвести точечный прогноз факторов-параметров денежных потоков. Представим их графики и линии трендов с максимальными коэффициентами детерминации. Стоит отметить, что значения R2 превышают 0,8 только у двух факторов: R² = 0,9246 у амортизации основных средств и R² = 0,8988 у финансовых расходов (рисунки 2 и 3).

у = 9,1361х2 - 71,748х+ 11495 R2 = 0,9246

^—Амортизация основных средств, млн руб.

---Полиномиальная (Амортизация основных средств, млн руб.)

1 3 5 7 9 11 13 15 17 19 21 23

Рисунок 2

Динамика фактора-параметра денежных потоков «Амортизация основных средств» Компании за II квартал 2012 г. – IV квартал 2017 г. Уравнение тренда

Рисунок 3

Динамика фактора-параметра денежных потоков «Финансовые расходы» Компании за II квартал 2012 г. – IV квартал 2017 г. Уравнение тренда

По факторам «поступления от займов» (R² = = 0,2193), «приобретение основных средств и нематериальных активов» (R² = 0,2718), «амортизация нематериальных активов» (R² = 0,7612), «платежи по налогу на прибыль» (R² = 0,2489) невозможно осуществить прогноз исследуемых показателей.

Обобщим полученные на данном этапе результаты построения моделей зависимости показателей финансовой устойчивости в соответствии с параметрами денежных потоков в таблице 3.

Таким образом, большинство из рассмотренных выше показателей финансовой устойчивости не удовлетворяет критерию R2 у фактора > 80%.

Построим новые регрессионные модели:

-

1. Результирующий показатель – чистые активы, фактор – амортизация основных средств.

-

2. Результирующий показатель – коэффициент покрытия процентов, фактор – амортизация основных средств.

-

3. Результирующий показатель – D/EBITDA, фактор – финансовые расходы.

Повторно рассчитаем ошибку аппроксимации (результат – коэффициент покрытия процентов). Как и в предыдущей модели, ее значение превысило 15% и составило 85,58%. Итак, качество уравнения регрессии с данным результирующим показателем остается низким.

Проверим коэффициенты регрессий и уравнений на значимость.

Коэффициент детерминации (R-квадрат) свидетельствует о том, что:

-

• вариация показателя финансовой устойчивости «чистые активы» на 28,49% определяется вариацией фактора «амортизация основных средств»;

-

• вариация показателя «D/EBITDA» на 67,29% определяется вариацией фактора-параметра денежных потоков «финансовые расходы» – модель с достаточно высокой детерминацией.

Фактический F-критерий (8,36 и 43,20) по данным моделям превышает табличный (4,32). Значимость F меньше 0,05 (0,008718 < 0,05; 0,0000016 < 0,05), |t-статистика| больше 1 (2,89 > 1; 6,57 > 1). Следовательно, уравнения статистически значимы.

Также значимыми являются коэффициенты регрессии, 0 не входит в доверительные интервалы (3,767268; 23,05097), (0,000872; 0,00168).

Таблица 3

Сравнение зависимости показателей финансовой устойчивости в соответствии с параметрами денежных потоков компании ПАО «МегаФон»

|

№ п/п |

Результирующий показатель |

Факторы-параметры денежного потока |

R-квадрат, % |

Ошибка аппроксимации (до 15%) |

R2 у фактора (>80%) |

|

1 |

Коэффициент авто номии |

Поступления от займов |

29,24 |

8,88 |

21,93 |

|

2 |

Финансовый рычаг |

Поступления от займов |

36,39 |

13,06 |

21,93 |

|

3 |

Коэффициент финансовой зависимости |

Поступления от займов |

29,24 |

4,11 |

21,93 |

|

4 |

Чистые активы |

|

45,79 |

12,47 |

|

|

5 |

Коэффициент финансовой зависимости капитализированных источников |

Поступления от займов |

31,71 |

5,55 |

21,93 |

|

6 |

Коэффициент финансовой независимости капитализированных источников |

Поступления от займов |

31,71 |

7,76 |

21,93 |

|

7 |

Собственные оборотные средства |

Амортизация нематериальных активов |

30,48 |

590,77 |

76,12 |

|

8 |

Коэффициент покрытия процентов |

|

72,65 |

76,33 |

|

|

9 |

D/EBITDA |

расходы |

80,88 |

7,22 |

|

Ошибка аппроксимации составила 15% для модели с результирующим показателем «чистые активы» и 9,84% для модели с показателем «D/EBITDA» (при норме до 15% в менеджменте), т. е. ошибка не значительна .

Таким образом, конечные уравнения регрессии по построенным моделям выглядят следующим образом:

NA = 13,4091 × A – 24663,1907, (1)

где NА – стоимость чистых активов, млн руб., A – величина амортизации основных средств, млн руб.

D/EBITDA = 0,0013 × FC + 4,4399, (2)

где FC – сумма финансовых расходов, млн руб.

Далее на основании построенных графиков, представленных на рисунках 2, 3, и соответ- ствующих уравнений трендов произведем точечный прогноз факторов-параметров денежных потоков на следующий период (I квартал 2018 г.).

Уравнение полиномиального тренда для фактора «амортизация основных средств» имеет следующий вид:

y = 9,1361 x 2 – 71,748 x + 11495. (3)

Подставив вместо х номер прогнозного периода (24), получим:

y = 9,1361 × 242 – 71,748 × 24 + 11495 =

= 15 035,442 млн руб.

Итак, прогнозное значение суммы амортизации основных средств ПАО «МегаФон», начисленной за I квартал 2018 г., составляет 15 035,442 млн. руб.

Уравнение полиномиального тренда для фактора «финансовые расходы» выглядит следующим образом:

y = 6,3653 x 2 + 19,291 x + 2554,5 (4)

Произведем подстановку номера прогнозного периода в полученное уравнение (24):

y = 6,3653 × 242 + 19,291 × 24 + 2554,5 =

= 6 683,897 млн руб.

Следовательно, прогнозное значение суммы финансовых расходов ПАО «МегаФон» за 1 квартал 2018 г. составляет 6 683,897 млн руб.

Последний этап работы заключается в расчете точечного прогноза результирующих показателей на основе полученных прогнозных значений факторов и уравнений регрессии (1, 2):

NA = 13,4091 × A – 24663,1907 = 13,4091 × × 15 035,442 – 24663,1907 = 176 948,803 млн руб.

D/EBITDA = 0,0013 × FC + 4,4399 = 0,0013 ×

× 6 683, 897 + 4,4399 = 12,968 млн руб.

Таким образом, прогнозное значение величины чистых активов Компании на ко- нец 1 квартала 2018 г. получилось равным 176 948,803 млн руб., а прогнозное значение показателя «D/EBITDA» составило 12,968.

Результирующими показателями в построенных выше моделях были определены чистые активы и D/EBITDA. Авторы исследования предлагают использовать их в качестве ключевых показателей при планировании финансовой устойчивости на основе параметров денежных потоков Компании.

Приведем сравнение традиционных методов планирования коэффициентов финансовой устойчивости с предлагаемой методикой, основанной на модели зависимости показателей финансовой устойчивости в соответствии с параметрами денежных потоков компании (таблица 4).

Методика планирования показателей финансовой устойчивости на основе параметров денежных потоков Компании основывается на следующих положениях:

-

• определение нормативных значений и возможного диапазона ключевых показателей финансовой устойчивости (чистые активы, D/EBITDA);

-

• учет динамики и тенденций прошлых лет;

-

• возможность корректировки планируемых значений показателей в зависимости от экономической ситуации;

-

• принятие во внимание специфики отрасли связи;

-

• сравнение значений ключевых показателей финансовой устойчивости с суммой чистых активов и D/EBITDA конкурентов – ПАО «МТС», ПАО «ВымпелКом».

Выводы.

Авторами исследования были выявлены параметры денежного потока, оказывающие влияние на финансовое состояние предприятия, и обоснована модель зависимости показателей финансовой устойчивости в соответствии с данными параметрами.

В качестве источника исходных данных для построения модели была выбрана финансовая отчетность по стандартам МСФО Компании за II квартал 2012 г. – IV квартал 2017 г. (23 наблюдения). Были определены 15 результирующих показателей – абсолютные (чистые активы, собственные оборотные

Таблица 4

Сравнение методов и методик планирования показателей финансовой устойчивости предприятия

Затем был произведен расчет точечного прогноза результирующих показателей (суммы чистых активов, прогнозное значение коэффициента «D/EBITDA) с помощью по- лученных прогнозных значений факторов и уравнений регрессии [9; 10; 11].

Завершающим этапом данного исследования стало проведение практической апробации и разработка рекомендации для Компании по применению методики планирования показателей финансовой устойчивости на основе параметров денежных потоков.Ис-пользование модели зависимости показателей финансовой устойчивости в соответствии с параметрами денежных потоков и с учетом специфики производственно-хозяйственной деятельности позволит повысить уровень финансовой устойчивости компании.

Список литературы Методические аспекты оценки финансовой устойчивости на основе параметров движения денежных потоков предприятия

- Анализ финансовой устойчивости предприятия с помощью коэффициентов фи¬нансовой устойчивости // Финансовый директор. 2017. 27 марта. М.: Медиагруппа Актион-МЦФЭР, 2018. URL: http://fd.ru/articles/158099-qqq-16-m8-25-08-2016-analiz-finansovoy-ustoychivosti-predpriyatiya#ixzz4fCf6XaqU, свободный. Загл. с экрана.

- Григорьева Т. И. Финансовый анализ для менеджеров: оценка, прогноз: учебник для бакалавриата и магистратуры. 3-е изд., перераб. и доп. М.: Юрайт, 2018. 486 с.

- Интерфакс. Центр раскрытия корпоративной информации. Сводная (консолиди¬рованная) отчетность ПАО «МегаФон». 2018. 24 апреля. URL: http://www.e-disclosure. ru/portal/files.aspx?id=219&type=4, свободный. Загл. с экрана

- Леднев А. Техника управления финансовой устойчивостью компании // Финансо¬вый директор. 2011. № 2. М.: Медиагруппа Актион-МЦФЭР, 2011. URL: http://e.fd.ru/ article.aspx?aid=235403, свободный. Загл. с экрана.

- ПАО «МегаФон»: официальный сайт. 2018. 20 апр. URL: http://corp.megafon.ru, свободный.

- Сережкина Е. Как управлять финансовой устойчивостью компании // Система «Финансовый директор». 2017. 24 апр. М.: Медиагруппа Актион-МЦФЭР, 2017. URL: http://www.1fd.ru/#/document/173/1803//, свободный. Загл. с экрана.

- Damodaran A. Applied corporate finance. Fourth edition. Wiley, 2014. 656 р.

- Keythman B. Effects of notes payable on cash flow // Chron. Hearst. 2018. May. URL: http://smallbusiness.chron.com/effects-notes-payable-cash-flow-61039.html, свободный. Загл. с экрана.

- Knyazeva E. Cash flow management at the insurance company aimed at provision of financial stability / E. Knyazeva, L. Yuzvovich, E. Smorodina,V. Fomenko, V. Katochikov // American Journal of Applied Sciences. 2016. Vol. 13. P. 794-803. URL: http://thescipub. com/PDF/ajassp.2016.794.803.pdf, свободный. Загл. с экрана.

- Perez D. Disadvantages of the direct method in cash flow // Chron. Hearst. 2018. March. URL: http://smallbusiness.chron.com/disadvantages-direct-method-cash-flow-37507.html, свободный. Загл. с экрана

- Wright T. Does the cash flow statement show a company's stability? // Chron. Hearst. 2018. April. URL: http://smallbusiness.chron.com/cash-flow-statement-show-companys-stability-60109.html, свободный. Загл. с экрана