Методика оценки ликвидности баланса коммерческой организации на примере сервисной фирмы

Автор: Курочкин В.Н.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 8 (27), 2016 года.

Бесплатный доступ

В статье рассмотрены практические аспекты оценки финансового положения фирмы с точки зрения краткосрочной перспективы.

Экономика, управление, экономический анализ, сервис, финансовая устойчивость, ликвидность баланса, методика

Короткий адрес: https://sciup.org/140121211

IDR: 140121211

Текст научной статьи Методика оценки ликвидности баланса коммерческой организации на примере сервисной фирмы

Каждая фирма должна самостоятельно обеспечить поддержание своей ликвидности на заданном уровне на основе как анализа ее состояния, складывающегося на конкретные периоды времени, так и прогнозирования результатов деятельности и проведения в последующем научно обоснованной экономической политики в области формирования уставного капитала, резервов, привлечения заемных средств сторонних организаций. Были исследованы практические аспекты реализации методики оценки ликвидности применительно к автосервисным коммерческим организациям.

В основу исследований положен системный подход [1, c. 71] .Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств [2, c. 562-566; 3 c. 559-562].

В зависимости от степени ликвидности статьи актива баланса разделяются на следующие группы: А1 – А4 и П1 – П4.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если: А1 ≥П1, А2 ≥ П2, А3 ≥ ПЗ, А4 ≤ П4.

Первое соотношение показывает текущую ликвидность баланса организации в ближайшее время (срок до трех месяцев). Второе соотношение показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем (срок от трех до шести месяцев). Третье соотношение показывает перспективную ликвидность. Четвертое соотношение показывает соблюдение минимального условия финансовой устойчивости – наличия у организации собственных оборотных средств. В случае, когда одно или несколько неравенств системы имеет противоположный знак по сравнению с оптимальным вариантом, ликвидность балансаотличается от абсолютной ликвидности фирмы [4, c. 24]. Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения ООО «Автосервис» представлены в таблице 1.

Таблица 1 - Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения ООО «Автосервис» за 2014 год, тыс. руб.

|

Активы по степени ликвидности |

2014г . |

Прирост 2014 % |

Норм. соотношение |

Пассивы по сроку погашения |

2014г. |

Прирост 2014% |

Излишек/ недостаток платеж. средств |

|

А1. Высоколиквидн ые активы |

3144 |

-24,4 |

≥ |

П1 - Наибо лее срочные обязательства |

10005 |

-25,15 |

-6861 |

|

А2. Быстрореализуе мые aктивы |

6459 |

-3,27 |

≥ |

П2. Среднесрочн. обязательства |

0 |

0 |

+6459 |

|

А3. Медленно реализуемые активы |

6235 |

+14,36 |

≥ |

П3. Долгосрочные обязательства |

0 |

0 |

+6235 |

|

А4. Трудно реализуемые |

6721 |

+5,89 |

≤ |

П4. Постоянные пассивы |

12254 |

+32,16 |

-5533 |

|

активы |

По данным (см. табл. 1) в ООО «Автосервис» из четырех соотношений, характеризующих соотношение активов по степени ликвидности и обязательств по сроку погашения, выполняется три. Высоколиквидные активы не покрывают наиболее срочные обязательства организации (разница составляет 6 861 тыс руб.) В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (П2) [5, c. 566-569]. В данном случае краткосрочные кредиты и займы (среднесрочные обязательства) отсутствуют.

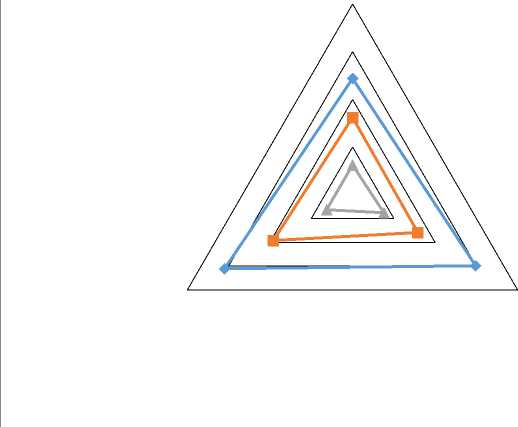

Далее приведем основные показатели, позволяющие оценить ликвидность (рис.1) и платежеспособность [6, c. 395-402]/

Коэффициент текущей ликвидности – он даёт общую оценку ликвидности активов, показывая, сколько (в рублях) текущих активов приходится на один рубль текущих обязательств.

Коэффициент быстрой ликвидности. Показатель аналогичен коэффициенту текущей ликвидности; однако рассчитывается по более узкому кругу текущих активов. Коэффициент быстрой ликвидности показывает отношение ликвидных активов к краткосрочным обязательствам.

Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности коммерческой организации и показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

По данным (см. табл. 1) в 2014 г. при норме 2 коэффициент текущей (общей) ликвидности имеет значение 1,55. Но следует отметить положительную динамику показателя – за весь анализируемый период коэффициент текущей ликвидности увеличился на +0,331, что свидетельствует об улучшению ликвидного состояния активов ООО «Автосервис» и является хорошим признаком работы предприятия [7, c. 96107].

Для коэффициента быстрой ликвидности нормативным значением является единица. В данном случае его значение составило 0,96. Это означает, что у ООО «Автосервис» недостаточно активов, которые можно в сжатые сроки перевести в денежные средства и погасить краткосрочную кредиторскую задолженность. Была рассчитана динамика коэффициентов ликвидности ООО «Автосервис» (рис. 1).

Коэффициент текущей

(общей) ликвидности

Коэффициент быстрой

(промежуточной)

ликвидности

Коэффициент абсолютной ликвидности

Рисунок 1 – Динамика коэффициентов ликвидности ООО

«Автосервис»

Коэффициент быстрой ликвидности не укладывался в установленный норматив в течение всего анализируемого периода, но стремится к норме, не смотря на свои не плохие ликвидные активы, их не достаточно для быстрого погашения задолженности перед всеми кредиторами и поставщиками.

Выше нормы оказался коэффициент абсолютной ликвидности (0,315 при норме 0,2). Более того следует отметить относительно положительную динамику показателя – за весь рассматриваемый период коэффициент абсолютной ликвидности увеличился на 0,003.

В результате исследования практических аспектов методики оценки ликвидности баланса сервисной фирмы уточнён алгоритм её реализации, для реализации рекомендуется IT-технологии [8, c. 564-567]. Получены адекватные результаты оценки, позволяющие акцентировать недостаточную ликвидность и наметить пути её улучшения. Рассмотренное предприятие по данной методике является вполне ликвидным, но необходимo улучшениe коэффициента быстрой ликвидности. В исследуемый момент времени быстроликвидных активов недостаточно для удовлетворения требований кредиторов, если таковые возникнут, но динамика коэффициентов ликвидности положительная.

Список литературы Методика оценки ликвидности баланса коммерческой организации на примере сервисной фирмы

- Курочкин В.Н. Эффективность и надежность функционирования сложных организационных систем. -Ростов-на-Дону: ЗАО «Ростиздат», 2010. -494 с.

- Курочкин В.Н., Грициенко Т. Ю. Анализ и оценка ликвидности коммерческой организации в период санкций. -Экономика и социум, 2016, №2, с. 562-566.

- Курочкин В.Н., Баркова Е.В. Классификация методов и миссия анализа финансовой устойчивости коммерческой организации. -Экономика и социум, 2016, №2, с. 559-562.

- Научно-методические аспекты учёта и анализа деятельности торговых организаций/Н.А. Андреева, В.Н. Курочкин, О.В. Медведева, С.Н. Угримова. -Ростов-на-Дону: РПО, 2012. -169 с.

- Курочкин В.Н., Грициенко Т. Ю. Теория анализа финансовых результатов и результативности деятельности предприятия. -Экономика и социум, 2016, №2, с. 566-569.

- Курочкин В.Н. и др. К методике анализа финансового состояния коммерческой организации/В.Н. Курочкин, Н.Н. Волохов, Е.В. Мохирев. -Экономика и социум, 2015, №3, с. 395-402.

- Курочкин В.Н. и др. Анализ показателей финансового состояния сервисной фирмы/В.Н. Курочкин, Н.Н. Волохов, Е.В.Мохирев. -Теория и практика современной науки, 2015, №3, с. 96-107.

- Курочкин В.Н. Шарипов А.М. Управление финансовыми результатами деятельности предприятия технического сервиса на базе IT-технологий. -Экономика и социум. 2015. № 6-1 (19). С. 564-567.