Методы оптимизации налогообложения

Автор: Кулешова В.П., Тагирова Н.Р.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-2 (15), 2015 года.

Бесплатный доступ

В статье рассматриваются способы и методики налогообложения с целью её оптимизации.

Налогообложение, налоговая оптимизация, налоги

Короткий адрес: https://sciup.org/140112152

IDR: 140112152

Текст научной статьи Методы оптимизации налогообложения

Оптимизация налогообложения - это организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений. Оптимизация налогообложения - это процесс, который рекомендуется проводить как при создании бизнеса, так и на любом из этапов функционирования предприятия [1].

Существует несколько групп методов налоговой оптимизации:

-

- разработка приказа об учетной политике для целей налогообложения.

Формирование учетной политики предприятия следует рассматривать как один из важнейших элементов налоговой оптимизации. Квалифицированная проработка приказа об учетной политике позволит предприятию выбрать оптимальный вариант учета, эффективный и с точки зрения режима налогообложения. При разработке учетной политики в целях налогообложения необходимо обратить внимание на ряд положений, таких как метод признания дохода в целях налогообложения, амортизации (метод начисления, выбор срока полезного использования объектов, применение повышающих коэффициентов), создание резерва по сомнительным долгам, работе с просроченной дебиторской задолженностью и др.;

-

- оптимизация через договор. При оптимизации через договор необходимо провести анализ формы сделки, контрагентов, предмета и цены договора, установлении штрафных санкций. И на основании этого анализа сделать выбрать наиболее подходящих положений договора, что будет способствовать снижению налоговых платежей;

-

- специальные методы оптимизации. Специальные методы включают несколько подгрупп методов – метод замены отношений, метод разделения отношений, метод отсрочки налогового платежа, метод прямого сокращения объекта налогообложения и метод оффшора;

-

- применение льгот и освобождений. Использование льгот и освобождений предполагает использование льгот, которые закреплены в Налоговом Кодексе РФ или в законодательных актах в области налогообложения законодательных органов субъектов РФ и органов местного самоуправления [2].

Рассмотрим некоторые схемы, выделенные Мандрощенко О.В. и используемые налогоплательщиками для оптимизации налоговых платежей. Данные схемы можно разделить на две группы:

-

1. «Простые» схемы, то есть схемы, реализация которых не требует целенаправленных затрат, а также оформления специальных документов или договоров. К данной группе следует отнести и те случаи, когда налогоплательщик вправе выбрать из двух и более вариантов периодичности уплаты налога или размера льготы (проценты или фиксированная сумма) и т.д. Ведь большинство предпринимателей решает вопрос об использовании той или иной схемы оптимизации еще на стадии планирования коммерческого проекта.

-

2. «Сложные» схемы, требующие для их реализации материальных затрат, например по их обслуживанию, составлению специальных документов, договоров, с помощью которых реально имеющиеся правоотношения заменяются другими, что влечет за собой частичное или

- полное избежание уплаты налогов и сборов (замена заработной платы страхованием жизни работников и т.д.). К данной группе относятся также схемы по изменению налоговой юрисдикции, проще говоря, использование оффшорных зон.

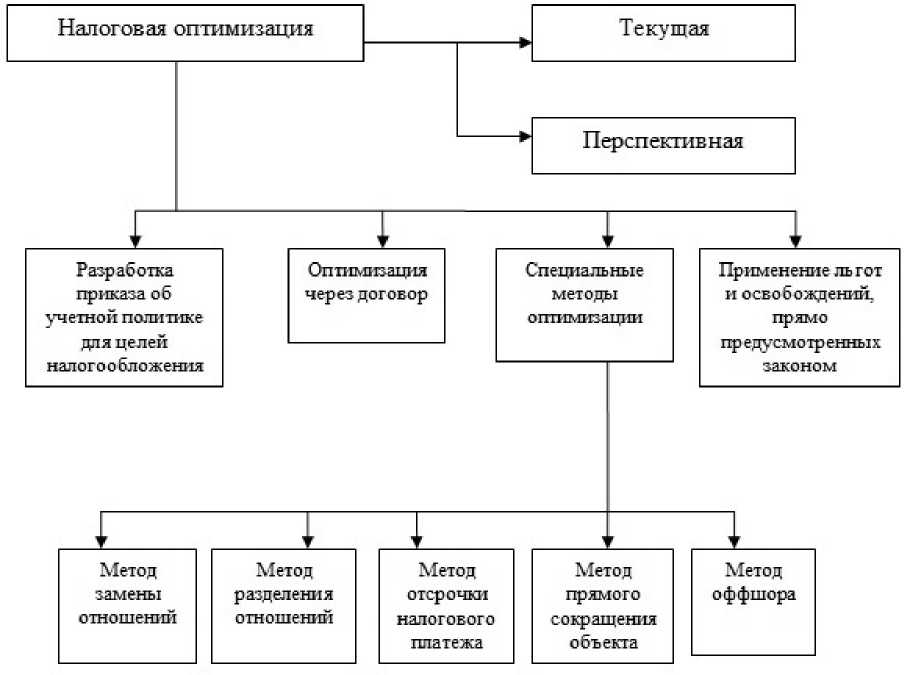

Схематически способы налоговой оптимизации можно представить в виде схемы (рисунок 1.2)

Рисунок 1.2 Способы налоговой оптимизации

Боброва А.В. рассматривая самые популярные методы оптимизации налогообложения, выделяет следующие:

-

1. Метод замены отношений основывается на использовании в целях налоговой оптимизации такой организационно-правовой формы ведения бизнеса, в отношении которой действует более благоприятный режим налогообложения. Так, например, включение в бизнес-схему «инвалидных» компаний – имеющих льготы как общества инвалидов или имеющих долю инвалидов в штате более определенного уровня – позволяет экономить на прямых налогах.

-

2. Метод изменения вида деятельности налогового субъекта предполагает переход на осуществление таких видов деятельности, которые облагаются налогом в меньшей степени по сравнению с теми, которые осуществлялись. Примером использования этого метода может служить превращение торговой организации в торгового агента или комиссионера, работающего по «чужому» поручению с «чужим» товаром за определенное вознаграждение, или использование договора товарного кредита – из соображений более легкого учета и меньшего налогообложения.

-

3. Метод замены налоговой юрисдикции заключается в регистрации организации на территории, предоставляющей при определенных условиях льготное налогообложение. Выбор места регистрации (территории и юрисдикции) важен при условии неоднородности территории. Когда каждый регион страны наделен полномочиями по формированию местного законодательства и на этом поле субъекты обладают некоторой свободой, каждая территория использует эту свободу по-своему. Отсюда различия в размере налоговых отчислений.

-

4. Переход организации на упрощенную систему налогообложения [3].

Разработка стратегии развития компании подразумевает возможную организацию аффилиационных структур во внешних зонах сминимальным налоговым бременем (офшор).

При выборе места регистрации ориентируются не только на размер налоговых ставок. При небольших налоговых ставках законодательством обычно устанавливается расширенная налоговая база, что в конечном итоге может привести к обратному эффекту – повышению налоговых платежей. Если небольшая налоговая ставка жестко привязана к единице результата деятельности, то налоговое планирование становится практически невозможным.

Налоговое планирование организации основывается на трех подходах к минимизации налоговых платежей:

-

- использование льгот при уплате налогов;

-

- разработка грамотной учетной политики;

-

- контроль за сроками уплаты налогов (использование налогового календаря).

Однако прежде чем выбрать тот или иной способ учета, организации необходимо обосновать свой выбор с помощью расчетов налогов, величина которых зависит от альтернативного способа учета, и убедиться в правильности сделанного выбора. Это поможет фирме избежать проблем с налоговыми инспекторами.

Абрамова Э.В. отмечает, что «легальное» или «законное» уклонение от уплаты налогов – весьма сложное явление, в котором находят свое отражение многие проблемы и противоречия современных рыночных экономических систем. Так, по некоторым оценкам, в России от 20 до 40% и более всех налоговых поступлений «теряется» из-за применения предпринимателями современных методов оптимизации налогов. Консультирование предпринимателей и руководителей достаточно крупных компаний по вопросам легального уклонения от налогов превратилось в последние годы в процветающую самостоятельную отрасль бизнеса, охватывающую сотни мелких юридических фирм и тысячи частнопрактикующих экспертов из числа экономистов или юристов. Для предпринимателей и организаций же налоговая оптимизация с использованием легальных методов это реальная возможность уменьшить размер налоговых платежей и, следовательно, налоговую нагрузку на предприятие. Что, как правило, улучшает их финансовое состояние и способствует развитию, как отдельным субъектам, так и экономики в целом [4].

Конечно, проанализированные способы оптимизации налогообложения являются далеко не исчерпывающими. Многие налогоплательщики используют иные способы. Некоторые изобретают свое ноу-хау в этой области.

Таким образом, суть оптимизации налогообложения состоит в улучшении темпов налогов и сборов и темпов развития основных показателей хозяйственной деятельности, оценке соотношения прямых и косвенных налогов, исполнения обязательств перед бюджетом, оценке стабильности финансового состояния с точки зрения налогообложения. Комплекс мер по налоговой оптимизации должен быть направлен на максимальное увеличение доходов, остающихся в распоряжении предприятия, а не на поиск способов уклонения от налоговых обязательств. Современные методы налоговой оптимизации основаны на сочетании специальных налоговых режимов с общим режимом налогообложения. Эти методы обладают одним неоспоримым преимуществом – они законны.

Список литературы Методы оптимизации налогообложения

- Базелевич, О.И. Налоги и налогообложение. Практикум : учебное пособие (ГРИФ)/О.И. Базелевич, А.З. Дадашев. -М.: Вузовский учебник, 2009. -285с.

- Беспалов, М.В. Налоговое планирование и оптимизация налогообложения: основные цели, задачи и принципы осуществления (окончание следует) /М.В. Беспалов//Бухгалтерский учёт. -2013. -№ 23. -с. 36.

- Боброва, А.В. Проблемы применения комплексных схем оптимизации налогов /А.В. Боброва//Всё для бухгалтера. -2014. -№ 8. -с. 51.

- Абрамова, Э.В. Уклонение от уплаты налогов /Э.В. Абрамова//Бухгалтер и закон. -2013. -№ 11. -с 71.