Межбанковского кредитования и управление ликвидностью

Автор: Бахромов Б.М.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 12-1 (91), 2021 года.

Бесплатный доступ

В работе обсуждается вопрос о идентификации структуры рынка межбанковского кредитования и управление ликвидностью формально идентифицируется связь между корректностью предположений центрального банка о структуре рынка МБ и способностью ЦБ достигать операционных целей.

Модель, рынок мбк, управление ликвидностью, межбанковского кредитования

Короткий адрес: https://sciup.org/140289051

IDR: 140289051 | УДК: 336

Текст научной статьи Межбанковского кредитования и управление ликвидностью

Рассматривается базовая модель рынка МБК, который состоит из k одинаковых сегментов-«островов», вслед за В. Гаспаром [1], содержащих по n кредитных организаций, внутри каждого из которых происходит эффективное перераспределение ликвидность. При этом члены сегментов взаимодействуют исключительно внутри сегмента. Такое предположение о структуре лимитов не претендует на реалистичность, а приводится в качестве крайнего случая сегментирования - противоположности эффективного межбанковского рынка.

В отличие от модели В. Гаспара кредитные организации испытывают случайные притоки и оттоки средств с корсчета не только внутри банковского сектора, но и направленные вовне (т.н. «автономные факторы»). В рамках модели Банк России оценивает спрос в соответствии с текущей практикой. Тогда погрешность оценки спроса регулятором будет равна разнице между фактическим спросом на аукционе по предоставлению ликвидности и простой суммой избытков и недостатков ликвидности. Наглядно результаты симулирования ошибки оценки спроса в зависимости от среднего значения распределения шоков ликвидности в системе приведены на рис. 4.

Видно, что вопреки распространенному представлению о том, что в условиях углубляющегося структурного дефицита ликвидности центральному банку становится сложнее управлять уровнем процентных ставок и определять спрос банковской системы на инструменты рефинансирования («чем хуже, тем хуже»), наша упрощенная, но формальная модель взаимодействия центрального банка и банковского сектора демонстрирует, что в случае отклонения структуры фактического денежного рынка от идеального состояния ошибки оценки спроса будут максимальными в случаях, когда средний шок ликвидности близок к нулю.

Рис. 4. Ошибка оценки спроса (вертикальная ось) и средний шок ликвидности (горизонтальная ось)

Именно в таких условиях неопределенность относительно общего спроса максимальна, в то время как в условиях глубокого профицита или дефицита наличие структуры «замаскировано» одинаковыми потребностями в ликвидности во всех частях банковского сектора.

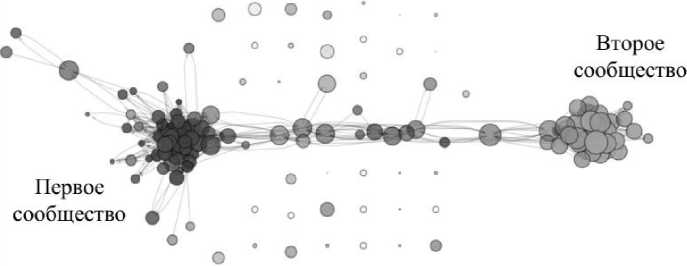

Фактическое распределение ошибок оценки спроса хорошо согласуются с гипотезами, полученными на основе теоретических рассуждений. С учетом полученных косвенных доказательств наличия нетривиальной структуры рынка МБК, предпринимается попытка использования алгоритмов поиска сообществ. Обосновывается выбор алгоритма – максимизация модулярности8, в качестве меры силы связи выбран объем кредитования между парой банков за месяц. Чтобы идентифицировать устойчивые во времени группы банков предлагается дополнительный шаг алгоритма, на котором происходит отсеивание связей между кредитными организациями как неустойчивых, если они принадлежали к одному сообществу менее чем в половине от всех рассматриваемых месяцев.

Идентифицированная структура межбанковского рынка демонстрирует наличие устойчивых групп кредитных организаций, которые перераспределяют шоки ликвидности между собой, однако данные группы не являются полностью изолированными друг от друга, как это было предположено в иллюстративной модели в начале главы.

Результаты, приведенные на рис. 5, позволяют идентифицировать два устойчивых сегмента: первый эшелон, состоящий преимущественно из активных и крупных участников рынка МБК (средний размер капитала банков 21 млрд. руб.), и второй эшелон, включающий менее крупные кредитные организации (средний размер капитала равен 3,4 млрд. руб.). Данный вывод согласуется с результатами зарубежных исследований (например, структуры межбанковского рынка кредитования в Италии). Дополнительно, статистика процентных ставок по кредитованию внутри сегмента и за его пределами указывает на то, что заимствование у постоянных контрагентов внутри сегмента обходится банкам дешевле по сравнению с заимствованием за пределами круга постоянных контрагентов.

В заключительной части третьей главы предложены две модели, которые позволяют разработать подходы к параметризации операций ЦБ к прогнозированию процентных ставок с учетом идентифицированных характеристик (нетривиальной структуры и неоднородности участников) рынка МБК.

Рис. 5. Структура идентифицированных сообществ

Заключение

Предложена модель, в которой центральный банк оценивает спрос на ликвидность в соответствии с действующим подходом ЦБ, в условиях ограниченной способности рынка по перераспределению ликвидности.

Теоретическое распределение ошибок оценки спроса на ликвидность центральным банком в различных условиях хорошо согласуется с наблюдаемой статистикой отклонений спроса от лимита на аукционах РЕПО с ЦБ.

Список литературы Межбанковского кредитования и управление ликвидностью

- V. Gaspar, G. Perez Quiros and G. R. Mendizabal, «Interest rate determination in the interbank market», ECB, 2004.

- Исаков А. В. Сигнальная модель для внутреннего денежного рынка // Прикладная эконометрика. 2013. №30 (2). С. 77-92

- Исаков А. В. Структура рынка межбанковского кредитования и корректное агрегирование шоков ликвидности // Журнал новой экономической ассоциации. 2013. №3 (19). С. 52-64.

- Н.Ю. Шарибаев, М.Тургунов, Моделирование энергетического спектра плотности состояний в сильно легированных полупроводниках, Теория и практика современной науки №12(42), 2018 с.513-516

- Н.Ю. Шарибаев, Ж Мирзаев, ЭЮ Шарибаев, Температурная зависимость энергетических щелей в ускозонных полупроводниках, Теория и практика современной науки, № 12(42), 2018 с. 509-513

- М. Тулкинов, Э. Ю. Шарибаев, Д. Ж . Холбаев. Использование солнечных и ветряных электростанций малой мощности. "Экономика и социум" №5(72) 2020.с.245-249.

- Холбаев Д.Ж., Шарибаев Э.Ю., Тулкинов М.Э. Анализ устойчивости энергетической системы в обучении предмета переходные процессы. "Экономика и социум"№5(72)2020. с.340-344.

- Шарибаев Э.Ю., Тулкинов М.Э. Влияние коеффициента мощности на потери в силовом трансформаторе. "Экономика и социум" №5(72) 2020. с. 446-450.

- Askarov D. Gas piston mini cogeneration plants-a cheap and alternative way to generate electricity //Интернаука. – 2020. – №. 44-3. – С. 16-18.

- Dadaboyev Q,Q. 2021 Zamonaviy issiqlik elektr stansiyalaridagi sovituvchi minorani rekonstruksiya qilish orqalitexnik suv isrofini kamaytirish “International Journal Of Philosophical Studies And Social Sciences” in vol 3 (2021) 96-101

- B Kuchkarov, O Mamatkarimov, and A Abdulkhayev. «Influence of the ultrasonic irradiation on characteristic of the structures metal-glass-semiconductor». ICECAE 2020 IOP Conf. Series: Earth and Environmental Science 614 (2020) 012027