МФЦ в России: границы возможного

Автор: Миркин Яков

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Глобальный масштаб

Статья в выпуске: 2 (106), 2011 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142169951

IDR: 142169951

Текст статьи МФЦ в России: границы возможного

Будущая архитектура МФЦ

В долгосрочной перспективе глобализация финансовой сферы усилится (табл. 1). Вместе с тем центростремительные тенденции в мировых финансах (интеграция рынков, консолидация финансовых и инфраструктурных институтов, развитие глобальных инвесторов и эмитентов, сверхконцентрация капитала, финансовых активов и потоков в узкой группе стран, центральная роль

Яков МИРКИН, д.э.н., профессор, завотделом международных рынков капитала Института мировой экономики и международных отношений РАН

англо-саксонской модели) будут сочетаться с центробежными тенденциями. Речь идет об увеличении веса региональных финансовых центров — Азии, Латинской Америки; о формировании мультиполярной, трехуровневой архитектуры мировой финансовой системы (страна– регион–мир) с четырьмя–пятью региональными кластерами на промежуточном уровне — группами стран с относительно замкнутым экономическим и финансовым оборотом; об усилении роли моделей финансирования экономики, альтернативных англосаксонской, основанных на концентрированной собственности и высокой роли государства (континентальная модель, bank-based, исламские финансы и т.п.).

В процессе глобализации в международный финансовый оборот будут вовлечены новые региональные рынки из числа стран, экономика которых находится «на фрон-тьере» или в изоляции (Африка, Азия, Латинская Америка). При этом международные финансы станут расти быстрее национальных. Сократится число стран, прово- дящих политику финансового изоляционизма. В большинстве государств увеличится доля нерезидентов в собственности, в структуре финансирования.

В центре глобальных финансов будет находиться, как и в 2010 году, англосаксонская модель финансирования, с международными финансовыми центрами в США и Великобритании, при концентрации значительного объема денежных потоков и активов финансовых институтов в офшорах (30–35% глобальных финансовых активов; табл. 2). Роль англосаксонской модели несколько снизится.

Москва, имеющая один из самых низких рейтингов среди финансовых центров мира, не может в настоящее время предоставить среду, которая была бы привлекательной для нерезидентов.

Третий по величине международный финансовый центр возникнет в зоне евро (20–25% глобальных финансовых активов), четвертый по значению — в Восточной Азии и Тихоокеанском регионе (15–20%).

Региональные кластеры в финансах будут сформированы в Латинской Америке и в регионе Ближнего Востока и Северной Африки. На финансовой периферии станут эксцессивно создаваться офшорные зоны (налоговый и регулятивный арбитраж в конкуренции за децентрализацию денежных потоков).

Биржевые центры формирования мировых цен на основные товарные активы будут, как и в предше-

К 2020 году все большая часть денежных ресурсов будет концентрироваться

и проходить через региональные

ствую-

ВЛАДИМИР ХАХАНОВ

бирж, внебиржевых рынков, расчетно-клиринговых и депозитарных организаций, кастодианов (три–четыре международные сети) создаст олигополию в инфраструктуре глобальных финансов. Продолжится конвергенция моделей финансирования экономики (market-based, bank-based, Asian model и др.).

Международные финансы значительно продвинутся в создании наднациональных — глобальных и региональных — органов финансового регулирования (унификация рыночного пространства, мониторинг и урегулирование системных рисков).

щие десятилетия, находиться в США, Великобритании, континентальной Европе, Японии, за пределами границ экспортирующих стран развивающегося мира. При этом продолжатся попытки создания товарных, имеющих влияние бирж в Китае, России, возможно, и в арабском мире. Это положение относится и к Российской Федерации (цены на нефть, металлы, алмазы, сельскохозяйственную продукцию).

Сохранение в 2010–2020 годы доминирующего положения не только англосаксонской модели, но и всей группы индустриальных стран (табл. 3) предполагает, что динамика финансовых систем развивающихся стран, в том числе России, будет по-прежнему в сильной степени зависеть от состояния финансов и рынков развитых экономик, от вектора движения и размерности формирующихся в них финансовых потоков.

Россия сохранит свое значение как крупная точка на финансовой карте мира, центр нечетко выраженных интеграционных процессов на постсоветском пространстве. Доля России как денежного центра в финансовых рынках, как и ранее, будет ниже ее вклада в мировой ВВП (табл. 3).

Глобальные финансовые рынки будут основаны на олигополии 20–25 крупнейших финансовых групп «первого круга» (глобальных финансовых посредников и инвесторов). Увеличится число национальных рынков, на которых они занимают доминирующее положение. 75–100 финансовых групп «второго круга» будут формировать олигополию на финансовых рынках региональных кластеров. Трансграничная консолидация

ГЛОБАЛИЗАЦИЯ ФИНАНСОВОЙ СФЕРЫ УСИЛИТСЯ

Таблица 1. Динамика процесса глобализации

|

ПОКАЗАТЕЛЬ* |

1980 |

1990 |

2000 |

2007 |

2008 |

2020 |

|

Трансграничные потоки капитала / Мировой ВВП в текущих ценах, % |

4,7 |

5,2 |

15,3 |

20,7 |

3,1 |

23–28 |

|

Накопленные прямые иностранные инвестиции (всего — мир) / Мировой ВВП в текущих ценах, % |

6,0 |

8,5 |

18,0 |

28,3 |

24,5 |

42–47 |

* Рассчитано по: FDI Stat Database, UNCTAD, IMF World Economic Outlook Database, McKinsey. Global Institute, 2006–2009, Capital Markets Annual Reports.

АНГЛОСАКСОНСКАЯ МОДЕЛЬ ДОМИНИРУЕТ

Таблица 2. Роль США в мировой финансовой системе

|

ПОКАЗАТЕЛЬ* |

1990 |

2000 |

2007 |

2008 |

2020 |

|

Доля США в мировом ВВП в текущих ценах, % |

25,3 (1993) |

31,0 |

25,5 |

25,2 |

20–25 |

|

Доля США в глобальных финансовых активах, % |

36,0 (1993) |

40,0 (1999) |

31,1 |

30,8 |

25–35 |

|

Доля бирж США в мировом биржевом обороте по акциям, % |

32,0 (1993) |

63,9 |

51,3 |

62,2 |

40–55 |

|

Доля рынка США в суммарной капитализации мировых рынков долговых ценных бумаг, % |

46,6 (1993) |

48,5 |

41,4 |

41,2 |

30–40 |

|

Доля бирж США на рынках биржевых деривативов, % |

60,6 (1991) |

57,2 |

52,7 |

51,5 |

45–55 |

|

Доля доллара США во внебиржевых процентных одновалютных деривативах, % |

27,5 (1998) |

30,0 |

33,0 |

33,7 |

25–35 |

|

Доля доллара США во внебиржевых валютных деривативах, % |

87,8 (1998) |

89,8 |

83,5 |

84,9 |

75–85 |

|

Доля доллара США в распределенных валютных резервах стран мира, % |

59,0 (1995) |

71,1 |

64,1 |

64,2 |

50–60 |

* Доли США рассчитаны по следующим показателям: мировой ВВП в текущих ценах, в долл. США — по IMF Economic Outlook Database, October 2009; глобальные финансовые активы — McKinsey Global Institute, 2006–2009, Capital Markets Annual Reports; мировой биржевой оборот по акциям — по биржам — полным членам Всемирной федерации бирж, World Federation of Exchanges Annual Reports; суммарная капитализация мировых рынков долговых ценных бумаг (кроме международных выпусков) — по BIS Quarterly Reviews, 1995–2009; нарицательная стоимость биржевых и внебиржевых деривативов, по которым открыты позиции, — по BIS Quarterly Reviews, 1995–2009; распределенные валютные резервы мира — по IMF COFER, 1995–2009.

Умножится число международных финансовых организаций, продолжится их регионализация.

Будет изменена «финансовая модель» мира. В конце XX — начале XXI веков основные потоки денежных ресурсов аккумулировались и перераспределялись через конструкцию «США + Великобритания + офшоры». К 2020 году все большая часть денежных ресурсов будет концентрироваться и проходить через региональные кластеры («промежуточный уровень» трехуровневой финансовой архитектуры мира). Произойдет частичное «захлопывание» финансовых систем крупных регионов

Российские биржи занимают в целом конкурентоспособные позиции на международном финансовом рынке.

мира, основанное на интеграции их экономик и на росте в них внутреннего спроса.

Англосаксонская модель станет обслуживать крупнейшие потоки капитала, финансовых посредников и эмитентов. Через нее будет происходить перераспределение денежных ресурсов между региональными кластерами, а также финансирование экономик США и Великобритании. Англосаксонская модель останется ключевой в мире в своих функциях управления рисками, финансовых инноваций, венчурного финансирования, ценообразования на товарные и финансовые активы, «естественного отбора» слабых экономик («горячие деньги», «мыльные пузыри», спекулятивные атаки, финансовые инфекции, бегство капиталов).

Финансовое оздоровление экономики (рост нормы сбережений, нормализация бюджета и торгового баланса, сокращение долгового бремени) могут позволить США вернуться к роли чистого экспортера капитала. Финансовая архитектура мира, какой она прогнозируется, предполагает, что мелкие страновые рынки, их институты, инфраструктура будут консолидированы крупными игроками (как это произошло в Центральной и Восточной Европе, странах Балтии).

МФЦ в России

Одним из итогов развития финансового сектора в России в 1990-е годы стало создание фондового рынка, более крупного по размеру, чем рынки–конкуренты стран Центральной и Восточной Европы, которые в будущем окажутся (Болгария, Румыния, Хорватия) или уже стали (Австрия, Венгрия, Польша, Чехия и др.) членами ЕС. Доля фондового рынка России в совокупных оборотах по торговле акциями в регионе Центральной и Восточной Европы и Центральной Азии в существенной мере превосходит долю России в региональном ВВП, населении.

Как показывают данные таблицы 4, сохраняется разрыв (абсолютный и относительный) между операционной способностью фондового рынка России и других стран БРИК и Турции.

Объем торгов акциями внутри России меньше, чем в любой из стран БРИК.

При этом можно утверждать, что в настоящее время российские биржи занимают конкурентоспособные позиции в целом на международном финансовом рынке. Так, РТС входит в список 10 крупнейших бирж по числу фьючерсов и опционов, торги и клиринг по которым осуществляются на бирже1; ММВБ входит в 15 крупнейших бирж по объемам торговли акциями, в TOP–10 по объемам торговли облигациями (по результатам 2008–2009 годов)2; ММВБ в период 2001– 2009 годов переместилась с 30-го на 20 место среди мировых бирж по расчетной капитализации рынка3.

В то же время на мировом финансовом рынке сложилась олигополистическая модель с доминированием нескольких международных финансовых центров как источников реально крупных денег для экономик развивающихся стран.

Для нашего региона — это Лондон. На Лондонскую фондовую биржу по итогам 2008 года приходилось 32% торговых оборотов по российским компаниям, а в январе 2009 — феврале 2010-го — 19%4.

В подобных условиях финансовым столицам России и другим развивающимся рынкам отводится провинциальная роль, производная от динамики и рисков денежных центров, вторичная в способности приводить длинные деньги.

В результате в России пока создается модель, типичная для формирующихся рынков, в рамках которой круп-

РОЛЬ РОССИИ КАК ДЕНЕЖНОГО ЦЕНТРА НИЖЕ ЕЕ ВКЛАДА В МИРОВОЙ ВВП

Таблица 3. Сравнительный анализ финансовых рынков G-7, России, стран БРИК и Турции*

|

СТРАНА |

ДОЛЯ В МИРОВОМ ВВП В ТЕКУЩИХ ЦЕНАХ, % |

ДОЛЯ В МИРОВОМ ВВП ПО ПОКУПАТЕЛЬНОЙ СПОСОБНОСТИ, % |

ДОЛЯ В МИРОВЫХ АКТИВАХ КРЕДИТНЫХ ИНСТИТУТОВ, % 2009 |

ДОЛЯ В МИРОВОЙ КАПИТАЛИЗАЦИИ РЫНКА АКЦИЙ, НА КОНЕЦ ГОДА, % |

ДОЛИ ВАЛЮТ В РАСПРЕДЕЛЕННЫХ ВАЛЮТНЫХ РЕЗЕРВАХ МИРА, НА КОНЕЦ ГОДА, %** |

КАПИТАЛИЗАЦИЯ/ВВП, % |

|||||

|

2001 |

2009 |

2001 |

2009 |

2001 |

2009 |

2001 |

2009 |

2002 |

2009 |

||

|

США |

32,2 |

24,6 |

23,4 |

20,5 |

12,3 |

52 |

32,4 |

71,5 |

62,2 |

86*** |

105,7 |

|

Великобритания |

4,6 |

3,8 |

3,6 |

3,1 |

7,4 |

8,1 |

6,2 |

2,7 |

4,3 |

111,2 |

128,1 |

|

G-7 |

65,6 |

53,5 |

6,9 |

5,9 |

43,6 |

77,1 |

51,7 |

93,9 |

96,8 |

70,4 |

93,7 |

|

Россия |

1,2 |

2,1 |

2,7 |

3,2 |

0,6 |

0,2 |

1,6 |

— |

— |

25,2 |

62,2 |

|

Китай |

4,2 |

8,5 |

7,6 |

12,5 |

6,5 |

1,1 |

5,8 |

— |

— |

21,1 |

55,1 |

|

Бразилия |

1,7 |

2,7 |

2,9 |

2,9 |

1,3 |

0,7 |

2,9 |

— |

— |

27,5 |

85,2 |

|

Индия |

1,5 |

2,1 |

3,7 |

5,1 |

0,7 |

0,5 |

2,8 |

— |

— |

26,4 |

105,7 |

|

Турция |

0,6 |

1,1 |

1,1 |

1,2 |

0,4 |

0,3 |

0,5 |

— |

— |

18,7 |

38,2 |

* G-7 — Канада, Франция, Германия, Италия, Япония, Великобритания, США. Показатели Китая — без учета Гонконга. Данные: IMF World Economic Outlook Data Base, April 2010, ВВП в текущих ценах, долл. США. Расчеты капитализации на основе данных World Federation of Exchanges. Показатели по капитализации G-7 для 2009 года с учетом биржи Euronext (подразделения в Бельгии, Нидерландах, Португалии).

** Композиция валютных резервов рассчитана по данным МВФ (программа COFER). Данные по США — долл. США, по Великобритании — фунт стерлингов, по G-7 — долл. США + фунт стерлингов + евро + японская иена.

*** Nasdaq.

нейшие отечественные компании финансируются преимущественно за рубежом (депозитарные расписки, еврооблигации, синдикационные займы), отдавая внутреннему рынку свои финансовые инструменты по остаточному принципу.

При этом российский финансовый рынок остается одним из самых волатильных в мире: ни на одной фондовой площадке мира фондовые индексы не падали так глубоко и не восстанавливались так стремительно, как на российской в период финансового кризиса 2008–2009 годов.

Увеличится доля частных торговых систем, специализированных платформ и сегментов рынков по интересам (социально ответственные, «зеленые», этические, исламские и т.п. финансы).

Прогнозируется, что в рамках обычных административных, правовых (специальное законодательство) и организационных мер задача создания международного финансового центра в России в ближайшие годы не решаема.

Сочетание низких операционных издержек, ощутимых налоговых льгот, высокой ликвидности, низких рисков, адекватного качества жизни, удобной инфраструктуры, судебной системы по английскому праву (что предпочтительно в МФЦ) — все это возможно лишь в результате реализации крупного проекта государства, имеющего объемное финансирование и проектное управление.

Москва, имеющая один из самых низких рейтингов среди финансовых центров мира (табл. 5), не может в настоящее время предоставить среду, которая была бы привлекательной (с точки зрения издержек, рисков, качества жизни и т.п.) для концентрации международной ликвидности, оптовых операций нерезидентов, глобальных финансовых институтов.

Как демонстрирует таблица 5, финансовые центры России (Москва, Санкт-Петербург) стабильно занимают одни из последних мест в рэнкинге, построенном на основании рейтинга стран по уровню конкурентоспособности их финансового сектора. Причем при включении новых городов в рэнкинг позиции России ухудшались, в результате чего ранг Москвы как финансового центра ежегодно снижался.

Положение конкурентов из стран БРИК демонстрирует разнонаправленную динамику. Значительно усилилось значение городов Китая как мировых финансовых центров, в то время как положение городов Бразилии принципиально не изменилось, а Индии (Бомбея) ухудшалось по аналогии с Москвой.

Так, Шанхай и Пекин, занимавшие до кризиса положение хуже среднего, в 2010 году вместе с вновь включенным в рейтинг Шэньчжэнем вошли в состав 15 крупнейших мировых финансовых центров.

Если экстраполировать практику 1990–2000 годов, то необходимо признать, что мала вероятность того, что к 2015 году российская финансовая система станет центром консолидации финансовых рынков стран постсоветского пространства, еще одной точкой сгущения ликвидности, региональным кластером в финансовой архитектуре мира.

Пока что центростремительные тенденции уравновешивались центробежными, или даже последние преобладали. Финансовые рынки на постсоветском пространстве являются объектом интереса в рамках англосаксонской модели (например, учреждение дочерней торговой площадки NASDAQ в Армении), Европейского

РОССИЯ КОНКУРИРУЕТ СО СТРАНАМИ ЦЕНТРАЛЬНОЙ И ВОСТОЧНОЙ ЕВРОПЫ

Таблица 4.* Российский фондовый рынок в сравнении с рынками–конкурентами (2009 год) 1

ОБОРОТЫ ПО БИРЖЕВЫМ СДЕЛКАМ С АКЦИЯМИ, 2009, МЛРД ДОЛЛ. США

|

Россия2 |

505,0000 |

Болгария11 |

0,5000 |

1 World Federation of Exchanges Annual Report, 2004, International Association of |

|

Польша3 |

57,1000 |

Сербия12 |

0,5000 |

CIS Exchanges Statistical Bulletin, 2004, IMF Financial Statistics. |

|

Венгрия4 |

25,4000 |

Словакия13 |

0,2000 |

2На биржах ММВБ и РТС. 3 На Варшавской фондовой бирже (Warsaw |

|

Чехия5 |

24,3300 |

Молдавия14 |

0,1300 |

Stock Exchange).

|

|

Казахстан6 |

4,3000 |

Узбекистан15 |

0,1200 |

|

|

Хорватия7 |

1,5000 |

Босния и Герцеговина16 |

0,1000 |

|

|

Румыния8 |

0,9000 |

Киргизия17 |

0,0060 |

Stock Exchange).

10На биржах ПФТС и УМВБ. 11 На Болгарской фондовой бирже |

|

Словения9 |

0,9000 |

Белоруссия18 |

0,0040 |

|

|

Украина10 |

0,6072 |

Армения19 |

0,0003 |

|

|

Всего биржевые обороты по акциям — 621,6 млрд долл доля России в оборотах — 81,2%, доля России в совокупном ВВП — 45,4%, доля России в общем количестве населения — 38,9%. |

. США, |

(Bulgarian Stock Exchange).

|

||

|

Китай20 |

7836,0 |

|

||

|

Бразилия21 |

619,8 |

16 На фондовой бирже Бани-Луки (Banja Luka Stock Exchange). |

||

|

Индия22 |

786,2 |

и Shenzhen Stock Exchange.

и National Stock Exchange India.

|

||

|

Турция23 |

302,5 |

|||

|

Россия |

505,0 |

|||

|

Всего биржевые обороты по акциям — 10 049,5 млрд долл. США, доля России в оборотах — 5%, доля России в совокупном ВВП — 12,2%, доля России в общем количестве населения — 4,8%. |

||||

* Таблица составлена на основании данных The World Federation of Exchanges, официальных сайтов бирж, Международной Ассоциации бирж стран СНГ.

У МОСКВЫ — ОДИН ИЗ САМЫХ НИЗКИХ РЕЙТИНГОВ

Таблица 5. Положение России в рэнкинге мировых финансовых центров

|

ГОРОД |

СТРАНА |

МАРТ 2007 |

ЗНАЧЕН МАРТ 2008 |

Е РЭНКИНГ МАРТ 2009 |

НА ДАТУ МАРТ 2010 |

ИЮНЬ 2010 |

|

Лондон |

Великобритания |

1 |

1 |

1 |

1 |

1 |

|

Нью-Йорк |

США |

2 |

2 |

2 |

2 |

2 |

|

Гонконг |

Гонконг |

3 |

3 |

4 |

3 |

3 |

|

Сингапур |

Сингапур |

4 |

4 |

3 |

4 |

4 |

|

Токио |

Япония |

9 |

9 |

15 |

5 |

5 |

|

Цюрих |

Швейцария |

5 |

5 |

5 |

7 |

8 |

|

Шэньчжэнь |

Китай |

n/a |

n/a |

n/a |

9 |

10 |

|

Сидней |

Австралия |

7 |

10 |

16 |

9 |

11 |

|

Шанхай |

Китай |

24 |

31 |

35 |

11 |

6 |

|

Франкфурт |

Германия |

6 |

6 |

8 |

13 |

13 |

|

Пекин |

Китай |

36 |

46 |

51 |

15 |

14 |

|

Сан-Пауло |

Бразилия |

n/a |

53 |

54 |

40 |

40 |

|

Рио-де-Жанейро |

Бразилия |

n/a |

n/a |

n/a |

54 |

55 |

|

Бомбей |

Индия |

39 |

48 |

49 |

58 |

58 |

|

Москва |

Россия |

45 |

56 |

60 |

68 |

68 |

|

Санкт-Петербург |

Россия |

n/a |

n/a |

n/a |

70 |

69 |

|

Всего стран в рэнкинге |

46 |

59 |

62 |

75 |

75 |

Примечание: цветом выделены ранги стран, имеющие показатели ниже среднего.

Источник: Global Financial Centres Index,

Повысить шансы

Архитектура международного финансового центра должна быть многокомпонентной. Это повысит шансы России в создании МФЦ.

Развитие МФЦ в широком смысле предполагает развитие следующих направлений:

-

• национальный проект «Финансовая площадка Россия» (международный аналог — Германия, 1990-е годы), создание в России финансового центра для развивающихся рынков (прежде всего рынков постсоветского пространства), реализация программы роста конкурентоспособности российского финансового рынка, предоставление нерезидентам льготного налогового режима по долгосрочным портфельным инвестициям на нем (значительное число международных аналогов);

-

• развитие Москвы как финансового центра: политика города по созданию инфраструктуры и благоприятного климата для нерезидентов (юридических и физических лиц), создание програм-

- мы льгот (налоги, аренда, доступ к другим ресурсам города), системы управления МФЦ в структуре городских органов власти (международные аналоги — Лондон, Франкфурт).

МФЦ в узком смысле предполагает создание:

-

• организации (агентства) «Международный финансовый центр», членство в котором дает право на налоговые льготы по операциям на международных финансовых рынках «нерезидент–нерезидент» (международные аналоги — Дублин, Ванкувер, Монреаль, Алма-Ата);

-

• международного сегмента организованных финансовых рынков (бирж) для свободных, без ограничений операций нерезидентов между собой под налоговые льготы (международные аналоги — Стамбул, Алма-Ата);

-

• двух свободных финансово-банковских зон (Калининград и Сочи и др.) под юрисдикцией России (международные аналоги — Великобритания (острова Мэн, Гернси, Джерси), Дубай и др.).

cоюза, Турции (Азербайджан, Казахстан, «исламские» регионы в России), Китая (Средняя Азия) и т.п.

В этой связи только агрессивное сгущение ликвидности, налоговых льгот, низких регулятивных издержек, дешевой инфраструктуры в Москве может создать новый региональный финансовый кластер вокруг российской финансовой системы.

Если не произойдет изменений в сырьевой модели российской экономики и ее финансовой системы, если не начнется масштабное стимулирование ее экономического роста и модернизации, то она, как и в 1990–2000 годы, останется в 2015 году рынком с низкой конкурентоспособностью внутри финансовой архитектуры мира, операционным центром для извлечения добавочной стоимости в сырьевых отраслях, объектом для преимущественно спекулятивных инвестиций, потоков «горячих денег» глобальных инвесторов, со сверхвысокой волатильностью и избыточными системными рисками.

Ее финансовое состояние и значение в глобальных финансах будет зависеть преимущественно от внешних факторов (мировых цен и спроса на сырье, доступа к внешнему финансированию).

-

1 РТС. 15 лет развития. Годовой отчет 2009 ( http://fs.rts.ru/files/5760 ).

-

2 World Federation of Exchanges.

-

3 Ibid.

-

4 Торги акциями, облигациями, инвестиционными паями с учетом внебиржевых сделок.

РТС. 15 лет развития. Годовой отчет 2009 .

-

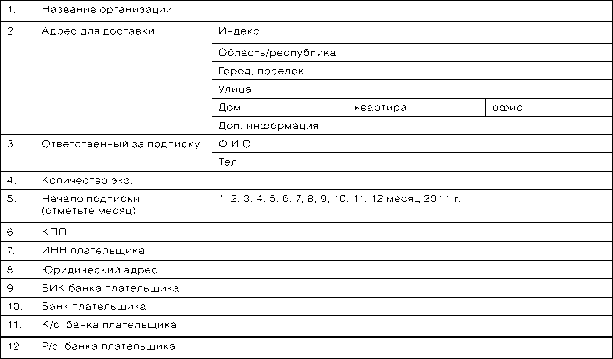

Вниманию организаций

Ознакомиться с журналом и приобрести электронную версию можно по адресу: Тел.: 8(495) 234-02-22.

Подписаться на журнал можно через редакцию.

Оформите заявку, пришлите в редакцию для оформления счета на оплату.

Факс: 8(495) 661-01-74, 661-01-97 отдел подписки.

Также подписку можно оплатить в любом отделении Сбербанка РФ.

Стоимость подписки на 1 мес. в г. Москве -120 руб., в других регионах России -140 руб.

ЗАО «Инвест Медиа», ИНН 7710404219; КПП 773301001, р/с 40702810438040105482,

Московский банк ОАО «Сбербанк России», г. Москва, к/с 30101810400000000225, БИК 044525225. При оформлении через отделение Сбербанка укажите адрес получателя, начало подписного периода. Копию оплаченной квитанции пришлите по факсу: 8(495) 661-01-74, 661-01-97 отдел подписки.

Подписка по почте оформляется по каталогам.

Каталог агентства «Роспечать» - индекс 82180.

Объединенный каталог «Пресса России» - индекс 44343.

Каталог российской прессы «Почта России» - индекс 11381. В Москве подписку можно оформить в агентстве «Интер-почта», тел.: 8(495) 500-00-60, 580-95-80.

загородной земли и теджей

№3 2011

В мартовском номере журнала «Прямые инвестиции»

Давос: итоги