Моделирование влияния финансовых механизмов на рост фундаментальной стоимости структуры, образованной в рамках государственно-частного партнерства

Автор: Баранов Вячеслав Викторович, Баранова И.В., Мурадов А.А.

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Экономика и управление народным хозяйством - управление инновациями

Статья в выпуске: 4 (163), 2015 года.

Бесплатный доступ

Рассмотрены вопросы построения моделей финансирования проектов, реализуемых структурами государственно-частного партнерства (ГЧП). Исследована возможность включения в модели финансирования различных инструментов рынка капитала. Предложен алгоритм формирования модели финансирования проектной деятельности структуры ГЧП и выбора наилучшего варианта финансирования. Представлен практический пример оценки влияния предлагаемой модели на рост фундаментальной стоимости структуры, образованной в рамках государственно-частного партнерства.

Структура государственно-частного партнерства, гчп, фундаментальная стоимость, финансовый механизм проектного управления, модель структурного финансирования, риски в структурном финансировании

Короткий адрес: https://sciup.org/170172722

IDR: 170172722

Текст научной статьи Моделирование влияния финансовых механизмов на рост фундаментальной стоимости структуры, образованной в рамках государственно-частного партнерства

Проблемы, возникающие в процессе формирования инвестиционных ресурсов в структуре государственно-частного партнерства (далее – ГЧП), в значительной степени продиктованы высоким уровнем неопределенности результатов проектной деятельности в инновационной сфере 1. Эта неопределенность обуславливает возникновение дополнительных затрат и рисков. В связи с этим участники ГЧП и потенциальные инвесторы, чтобы застраховать риски инвестирования в реализуемые проекты, стремятся гарантировать себе более высокую отдачу на вложенный капитал.

Такая ситуация приводит к увеличению нормы дисконта и ставки капитализации, что неминуемо отражается на динамике роста фундаментально 2, поэтому участники проектной деятельности должны быть уверены в том, что в схему проектного управления заложены инструменты компенсации возникающих рисков. Такими инструментами могут выступать механизмы распределения между участниками рисков проектной деятельности, а также доходов, которые будут получены от реализации проектов.

Реализуя сложные наукоемкие проекты, имеющие инновационную направленность, структура ГЧП ориентируется на использование значительного арсенала инструментов рынка капитала, использует различные формы государственной поддержки инновационного бизнеса. Увязка этих инструментов в единое целое приводит к появлению стратегии структурного финансирования. Эта стратегия применяется в тех случаях, когда финансовый потенциал, сформированный на основе собственных ресурсов предприятия-проектоустроителя, существенно ниже объема инвестиционных ресурсов, необходимых для осуществления проектной деятельности 3. Подобная ситуация, как правило, возникает, когда структура ГЧП реализует крупномасштабные проекты по созданию нового бизнеса или существенному расширению действующего производства. Сделать такие проекты практически осуществимыми позволяют модели структурного финансирования, причем эти модели, создаваясь в соответствии с условиями реализации конкретного проекта, характеризуются индивидуальным соотношением финансовых инструментов. Объединение этих инструментов в единое целое дает возможность сформировать требуемый объем инвестиционного капитала.

Таким образом, структурное финансирование в первую очередь следует рассматривать как формирование механизма, объединяющего характеристики различных инструментов рынка капитала в единое целое. В результате создания подобного механизма структура ГЧП, выступая как проектоустроитель, получает инвестиционный инструмент, обладающий сбалансированными по доходности и риску параметрами.

Важными элементами моделей структурного финансирования выступают инструменты, основанные на привлечении нетрадиционных источников формирования капитала проекта. Прежде всего это касается финансового лизинга, инвестиционного налогового кредитования, различных видов лицензионных соглашений и т. д. Ориентируясь на подобные инструменты, структура ГЧП усиливает свои возможности в сфере минимизации проектных рисков. Структурное финансирование, являясь разновидностью проектного финансирования, предполагает обязательное распределение риска между участниками. Именно возможность распределения риска между участниками проекта и наличие конкретного механизма такого распределения выступают как важные преимущества структурного финансирования перед другими финансовыми моделями, использующимися при реализации высокорисковых проектов.

Учитывая, что в моделях структурного финансирования могут быть предусмотрены разные финансовые инструменты, необходимо выбрать наилучший вариант финансирования проектной деятельности 4. Для практического использования можно предложить следующий алгоритм выбора наилучшего варианта из совокупности потенциально возможных моделей структурного финансирования проекта.

Шаг 1. Определяется эффективность проекта по каждой модели структурного финансирования. При расчете эффективности целесообразно ориентироваться на совокупность динамических показателей (например использовать такие показатели, как чистый дисконтированный доход – NPV, внутренняя норма доходности – IRR, дисконтированный индекс прибыльности – PI и дисконтированный срок окупаемости проекта – PBP). В качестве основного показателя, как правило, принимается показатель чистого дисконтированного дохода NPV.

Шаг 2. Формируется система критериев для оценки рассчитанных значений показателей и определяется совокупность ограничений на целевую функцию эффективности.

Шаг 3. Выбирается наилучший вариант структурного финансирования. В качестве целевой функции эффективности финансирования проекта может быть принята функция следующего вида:

NPVпр → max

Ограничением на эту целевую функцию может быть величина собственного капита- ла структуры ГЧП. Минимальное значение величины собственного капитала структуры в первую очередь должно соответствовать требованиям банка, принимающего участие в структурном финансировании проекта.

Оригинальность модели структурного финансирования проектной деятельности во многом зависит от числа участников партнерства. Например, модель структурного финансирования проекта может быть ориентирована на трех участников партнерства:

-

1) инициатор проекта, в качестве которого выступает структура ГЧП, являющаяся про-ектоустроителем;

-

2) государство в лице уполномоченного органа;

-

3) банковская структура (например банк проектного финансирования).

Для подобной модели характерна следующая схема финансирования проекта:

-

• формируется собственный капитал структуры ГЧП;

-

• банк выделяет структуре ГЧП недостающий для реализации проекта объем инвестиционных ресурсов (предоставление этих ресурсов осуществляется в форме денежных средств);

-

• структура ГЧП, используя собственный капитал (включая средства, выделенные государством) и привлеченные кредитные ресурсы, реализует инвестиционную стадию проекта. На этой стадии структура трансформирует собственные и привлеченные финансовые ресурсы в основной и оборотный капиталы, формируя инфраструктуру проекта (например строятся производственные здания, закупается оборудование для создаваемых организационно-производственных структур, приобретаются сырье и материалы).

Все процессы, указанные в схеме финансирования проекта, являются базовыми и необходимы для последующей эффективной реализации эксплуатационной стадии проекта.

Другие модели структурного финансирования проекта строятся путем вовлечения в ГЧП различных категорий стейкхолдеров 5. Это приводит к расширению числа участников реализуемого проекта. Например, достаточно часто в модель финансирования проекта включается такой инструмент, как финансовый лизинг . В такой модели участники проекта, стремясь снизить риски поставки оборудования, привлекают для участия в проекте лизинговую компанию. Опосредованно участниками проекта становятся страховая компания, страхующая риски лизинговой сделки, и производитель оборудования. Эта модель предполагает, что структура ГЧП, являясь проектоустроителем:

-

• формирует пассивную часть своих основных средств (в частности, строит производственные здания) и создает необходимый уровень оборотных средств. Для этого структурой используются собственные и бюджетные средства, а также привлеченные кредитные ресурсы банка;

-

• на условиях финансового лизинга приобретает у лизинговой компании технологическое оборудование.

Гарантом лизинговой сделки между структурой ГЧП, производителем технологического оборудования и лизинговой компанией выступает страховая компания.

Участие государства в партнерстве – важный фактор обеспечения эффективности проекта. Государство как участник партнерства может выступать гарантом привлечения инвестиционных ресурсов в других формах (например в форме приобретения структурой лицензий). Кроме того, государство может размещать на производственных мощностях структуры государственный заказ, обеспечивая гарантированный рынок сбыта производимых структурой продуктовых инноваций.

Для оценки целесообразности включения в модель структурного финансирования инструмента лизинга предлагается использовать следующий алгоритм.

Шаг 1. Выявляются особенности лизинговой сделки и устанавливается степень ее влияния на затраты и результаты проекта. Так, включение в себестоимость лизинговых платежей, как правило, снижает показатели экономической эффективности проекта. Однако существуют нематериальные факторы, обеспечивающие целесообразность привлечения лизинга в качестве структурного элемента финансирования проекта. В связи с этим, оценивая инструмент финансового лизинга, наряду с количественными показателями необходимо учитывать качественные критерии.

Шаг 2. Формируются качественные критерии целесообразности использования лизинга в структурном финансировании. Такими критериями могут выступать:

-

• возможность приобретения дорогостоящего высокотехнологичного оборудования без значительных первоначальных затрат;

-

• равномерное распределение по временны ́ м интервалам реализации проекта расходов на приобретение и использование оборудования;

-

• снижение проектных рисков за счет страхования лизинговой сделки и т. д.

Шаг 3. Посредством расчета совокупности динамических показателей экономической эффективности ( NPV , IRR , PI , PBP ) определяется доходность проекта.

Шаг 4. Посредством сравнения рассчитанных показателей эффективности с показателями предыдущей модели (с учетом качественных критериев) оценивается целесообразность привлечения лизинга для организации структурного финансирования.

Еще одна модель структурного финансирования может быть сформирована путем дополнения предыдущего варианта таким элементом, как инвестиционное налоговое кредитование . Подобная модель, характеризуясь значительным числом участников проекта, связана с использованием таких финансовых инструментов, как:

-

• собственные средства структуры ГЧП;

-

• бюджетные средства;

-

• банковский кредит (в этом случае для кредитования проекта наиболее часто используются средства, предоставляемые банками проектного финансирования);

-

• активы, получаемые структурой на условиях финансового лизинга;

-

• совокупность налоговых льгот, предоставляемых в рамках инвестиционного налогового кредитования проекта.

В такой модели финансирования проекта по аналогии с предыдущей моделью структура ГЧП, во-первых, формирует пассивную часть своих основных средств (в частности, строит производственные здания) и создает необходимый уровень оборотных средств. Для этого структурой используются собственные и бюджетные средства, а также привлеченные кредитные ресурсы банка. Во-вторых, структура на условиях финансового лизинга приобретает у лизинговой компании оборудование. При этом в лизинговую сделку между структурой ГЧП, производителем технологического оборудования и лизинговой компанией также вовлекается страховая компания, которая выступает гарантом этой сделки.

При выборе этой модели важным фактором повышения эффективности проекта, реализуемого структурами, сформированными в рамках ГЧП, становится инструмент инвестиционного налогового кредитования 6. Используя финансовые ресурсы, полученные в рамках инвестиционного налогового кредита, структура ГЧП улучшает существующую технологию производства продукции. Это приводит к тому, что в рамках проекта появ- ляется новый результат интеллектуальной деятельности, представляющий собой объект интеллектуальной собственности, который можно трактовать как улучшающая процессная инновация. Использование созданного таким образом объекта интеллектуальной собственности приводит к изменению объемных и финансово-экономических результатов проекта.

Оценка целесообразности включения в структуру финансирования проекта такого элемента, как инвестиционное налоговое кредитование, выполняется по аналогии с оценкой ранее описанных моделей структурного финансирования. В этом случае также рассчитываются показатели эффективности проекта. Эти показатели оцениваются по соответствующим критериям и сравниваются с показателями эффективности предыдущих моделей структурного финансирования проекта. По критерию максимума эффективности проекта делается заключение о целесообразности включения в структуру финансирования проекта инструмента инвестиционного налогового кредитования.

В моделях структурного финансирования значимым фактором, влияющим на показатели экономической эффективности проекта, выступает механизм распределения риска между участниками проектной деятельности 7. С учетом факторов риска формируются ставка дисконтирования и механизм распределения финансово-экономических результатов (в первую очередь чистого дисконтированного дохода) между участниками проекта. Механизмы распределения риска между участниками проекта могут быть различными. Например, этот механизм может предполагать следующее:

-

• перенос всех проектных рисков на структуру ГЧП;

-

• равномерное (или неравномерное) распределение риска между всеми участниками проекта;

-

• полное снятие со структуры ГЧП всех проектных рисков и их перенос на других участников проекта.

Полный перенос проектных рисков на структуру ГЧП фактически предполагает реализацию механизма традиционного долгосрочного банковского кредитования проектов, реализуемых структурой. В этом случае роль финансово-кредитного учреждения (банка) ограничивается предоставлением финансовых ресурсов под соответствующие гарантии. Это могут быть гарантии как самой структуры, так и государства как участника партнерства.

В модели, предполагающей перенесение всех проектных рисков на структуру ГЧП, стоимость кредитных ресурсов, привлекаемых структурой, имеет минимальное значение по сравнению с другими моделями структурного финансирования. В этой модели банк-кредитор, как правило, не анализирует генерируемые проектом потоки денежных средств. Это связано с тем, что финансовые обязательства структуры ГЧП перед банком в части платежей по выделенным инвестиционным ресурсам покрываются не только за счет результатов, достигаемых в рамках реализуемого проекта. Важную роль в погашении этих обязательств играют:

-

• совокупные доходы структуры ГЧП, полученные от других видов деятельности;

-

• имущество, являющееся собственностью структуры ГЧП;

-

• различные финансовые гарантии, в частности, гарантии государственных и региональных органов управления.

Модели, предполагающие распределение риска между всеми участниками партнерства, строятся с учетом того, что каждый участник проекта принимает на себя те риски, которые непосредственно зависят от него. В этом случае возникает реальная возможность эффективного управления проектными рисками. Создаваемая для этого система управления рисками предполагает наличие в ней блоков идентификации, качественной и количественной оценки рисков. По результатам этих действий для структуры ГЧП формируются программы риск-менеджмента, содержащие мероприятия по минимизации и устранению рисков.

Полное снятие со структуры ГЧП проектных рисков предполагает их перенос на других участников проекта. В этой ситуации для успешного использования стратегии структурного финансирования необходимы, во-первых, идентификация проектных рисков, их качественная и количественная оценка, во-вторых, детализированный расчет возникающих в рамках проекта денежных потоков, являющихся источником формирования чистого дисконтированного дохода проекта, в-третьих, определение доли каждого участника в интегральных доходах проекта. Например, модель структурного финансирования, предполагающая полное снятие со структуры ГЧП проектных рисков и перенос этих рисков на других участников проекта, может предусматривать перенос рисков на банк проектного финансирования. В этой ситуации банк в виде компенсации за повышенную степень принимаемого на себя риска устанавливает более высокую ставку по выдаваемым кредитным ресурсам. Распределение дохода между участниками проекта целесообразно осуществлять прямо пропорционально доле капитала участника в бюджете проекта, то есть в зависимости от доли заемных средств, предоставленных структуре ГЧП в рамках финансирования реализуемого проекта 8.

Рассмотрим пример реализации инвестиционного проекта по созданию технологической инновации, инициатором которого выступает структура ГЧП, являющаяся дочерним предприятием открытого акционерного общества, материнская компания передает дочернему предприятию технологическую инновацию. Рассматриваемый проект связан с созданием производства печатных плат.

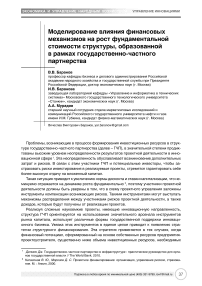

На диаграмме, представленной на рисунке 1, показано распределение рынка электронных компонентов по группам продукции, а на диаграмме, представленной на рисунке 2, –

253, 14%

970, 53%

□ полупроводниковые компоненты в электромеханические компоненты

□ пассивные компоненты в модули и сборки в дисплеи и индикаторы

Рис. 1. Распределение рынка электронных компонентов по группам продукции, млн долл. США

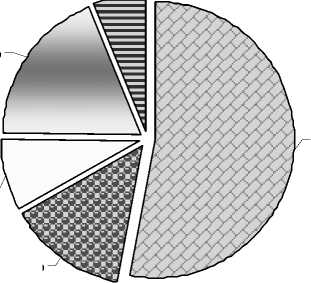

95, 6%

330, 19%

430, 26%

0 промышленная электроника

-

□ связь

в военная техника

-

□ автоэлектроника

и безопасность

-

□ потребительская электроника

-

□ медицинская электроника

-

□ прочее

Рис. 2. Распределение компонентов по отраслям потребителей, млн долл. США распределение компонентов по отраслям потребителей.

Из этих диаграмм видно, что крупнейшими потребителями являются производители оборудования связи – около 24 процентов, на промышленную электронику пришлось около 19 процентов электронных компонентов, на военную технику – 18 процентов, на потребительскую электронику – всего 6 процентов компонентов.

Результат анализа показывает положительную динамику мирового и отечественного рынков полупроводников, что позволяет рассчитывать на востребованность на рынке электронных компонентов, создаваемых рассматриваемой нами структурой ГЧП.

Создание производства предполагает строительство здания и закупку оборудования (технологической линии). Срок реализации проекта составляет 11 лет ( t = 0, ..., 10), а структура инвестиционного цикла проекта приведена в таблице 1.

Таблица 1

Структура инвестиционного цикла проекта

|

Наименование стадии |

Продолжительность, годы |

Годы инвестиционного цикла t |

|

Строительство здания |

2 |

0–1 |

|

Формирование организационнопроизводственных структур для выпуска продукции (приобретение и запуск в эксплуатацию оборудования) |

1 |

1 |

|

Выпуск продукции |

9 |

2–10 |

Структура инвестиционных расходов, связанных с реализацией проекта, приведена в таблице 2.

Таблица 2

Структура инвестиционных расходов

|

Наименование стадии |

Годы инвестиционного цикла t |

Величина инвестиционных расходов, млн р. |

|

Строительство здания |

0 |

25 |

|

1 |

25 |

|

|

Приобретение и запуск в эксплуатацию оборудования |

1 |

12 |

|

Формирование оборотных средств |

1 |

10 |

|

Формирование резерва денежных средств: формирование резервного фонда формирование страхового фонда |

1 |

10 |

|

8 |

||

|

Суммарная стоимость проекта |

90 |

|

Амортизационный период для здания составляет 50 лет. Амортизация начисляется равномерным (линейным) методом по норме амортизации, равной 2 процентам в год. Амортизационный период для оборудования составляет 10 лет. Согласно ПБУ № 6/01 амортизацию по активной части основных средств предприятий, относящихся к высокотехнологичным отраслям экономики, рекомендуется начислять ускоренным методом (методом уменьшающегося остатка балансовой стоимости). При этом коэффициент ускорения не должен превышать значение, равное 2. Исходя из срока службы оборудования базовая норма амортизации составит 10 процентов в год, собственный капитал структуры ГЧП – 27 миллионов рублей.

Согласно расходным ведомостям, составленным специалистами плановоэкономического отдела, выпуск продукции в первый год требует товарно-материальных запасов в размере 10 миллионов рублей. Величины дебиторской и кредиторской задолженностей определяются на основе принятой схемы взаимоотношения структуры с поставщиками сырья, комплектующих, а также потребителями продукции. Исходя из сложившейся практики взаимоотношений с этими категориями контрагентов кредиторская задолженность структуры ГЧП составит 4 миллиона рублей, а дебиторская – 3 миллиона рублей. Прогнозируется, что в последующие годы выпуска продукции потребность в оборотном капитале ежегодно будет увеличивается на 8 процентов.

В первый год функционирование создаваемой производственной линии обеспечит выручку от реализации продукции в размере 500 миллионов рублей. Анализ рынка, выполненный специалистами отдела маркетинга, показывает, что в последующие годы темпы роста выручки составят 7–9 процентов. Такой рост выручки обеспечивается в течение всего периода выпуска продукции, продолжительность которого составляет 9 лет (t = 2, ..., 10). Пред- шествующий опыт реализации инновационных проектов показывает, что доля переменных издержек в выручке от реализации продукции составляет 55–65 процентов. Согласно выполненным расчетам постоянные издержки в расчете на один год во время строительства здания и приобретения оборудования (t = 0, …, 1) составят 30 миллионов рублей, а после запуска производственной системы в эксплуатацию (t = 2, …, 10) увеличатся до 75 миллионов рублей.

Ставка дисконтирования по проекту определяется методом кумулятивного построения (Build-up). Поскольку рассматриваемая структура является непубличной, для нее затруднен поиск компаний-аналогов. Согласно методу кумулятивного построения ставка дисконтирования формируется следующим образом: к безрисковой ставке добавляется совокупность премий, включая рыночную премию за риск, отраслевую премию, премию за размер компании, а также специфическую премию за риск инвестирования в компанию 9. Тогда стоимость собственного капитала структуры ГЧП, выступающей в качестве проек-тоустроителя, определится как сумма безрисковой ставки и перечисленных нами премий.

За величину безрисковой ставки целесообразно принять доходность по государственным облигациям внешнего облигационного займа Российской Федерации (еврооблигации). В настоящее время этот вид государственных ценных бумаг обладает, во-первых, наибольшим суверенным рейтингом, во-вторых, наибольшей ликвидностью на рынке заемного капитала, поэтому эти ценные бумаги наилучшим образом отражают страновой риск. Анализ информации интернет-ресурсов показывает, что величина безрисковой ставки по государственным облигациям внешнего облигационного займа Российской Федерации с погашением в 2028 году составляет 6,03 процента 10.

Премия за риск вложения в акции в теории финансового менеджмента трактуется как разница между ожидаемой доходностью рынка и безрисковой процентной ставкой. В качестве значений премии за риск инвестирования в акции использованы данные, представленные на сайте американского экономиста А. Дамодарана 11. Согласно этим данным премия за риск инвестирования в акции американских компаний в 2011 году составляла 4,36 процента, в 2012 – 5,20, а в 2013 – 5,52 процента.

Для определения отраслевой премии за риск можно ориентироваться на данные американского статистического ежегодника Ibbotson Associates по аналогичным отраслям американского рынка 12. Согласно этим данным отраслевая премия за риск для полупроводников составляла 1,99 процента, электронных компонентов – 2,17, инструментов измерения электронных сигналов – 1,57 процента. Реализуемый структурой ГЧП проект предполагает производство печатных плат, которые относятся к полупроводниковым компонентам, поэтому величина отраслевой премии составит 1,99 процента.

Показатель премии за риск инвестирования в компании с небольшой капитализацией рассчитывается как разница между средней исторической доходностью по инвестициям в небольшие компании и средней исторической доходностью по инвестициям на фондовом рынке США. Такие данные можно найти в ежегоднике Ibbotson Associates 13. Согласно данным, приведенным в этом ежегоднике, в 2013 году премия за размер компании, рассчитанная в зависимости от величины рыночной капитализации, составляла значения, приведенные в таблице 3.

Таблица 3

Премия за размер компании, рассчитанная в зависимости от величины рыночной капитализации

|

Величина рыночной капитализации компании, млн долл. США |

Премия за размер компании, % |

|

|

нижняя граница |

верхняя граница |

|

|

1,779 |

6,794 |

1,20 |

|

478,00 |

1,776 |

1,98 |

|

1,00 |

478,00 |

4,07 |

Согласно приведенным в таблице 3 данным структура, созданная в рамках ГЧП, относится к компаниям со сверхнизкой капитализацией (micro-cap), поэтому премия за размер для этой структуры составит 4,07 процента.

Премия за специфический риск инвестирования связана с наличием так называемого несистематического риска, то есть риска отдельных финансовых и операционных характеристик, касающихся только этой структуры. В результате обобщения внутренних оценок созданной в рамках ГЧП структуры специфическая премия за риск инвестирования в эту структуру была принята в размере 2,29 процента.

Обобщая результаты проведенных нами исследований, можно рассчитать стоимость собственного капитала структуры, созданной в рамках ГЧП. Результаты расчетов приведены в таблице 4.

Таблица 4

Стоимость собственного капитала структуры, созданной в рамках ГЧП

|

Составляющие стоимости собственного капитала структуры ГЧП |

Величина, % |

|

Безрисковая ставка по российским еврооблигациям |

6,03 |

|

Премия за риск инвестирования в акции структуры |

5,20 |

|

Отраслевая премия за риск |

1,99 |

|

Премия за риск инвестирования в компанию с малой капитализацией |

4,07 |

|

Специфическая премия за риск инвестирования в компанию |

2,29 |

|

Стоимость собственного капитала структуры ГЧП |

19,58 |

Из данных, приведенных в таблице 4, видно, что стоимость собственного капитала структуры, образованной в рамках ГЧП, составляет 19,58 процента. Поскольку значения премий, указанные в таблице, рассчитаны нами на основе данных американского рынка, необходимо провести соответствующую валютную корректировку для получения ставки дисконтирования, применимой к денежным потокам, оцениваемым в российских рублях. При проведении подобной корректировки необходимо учесть валютный риск. Ориенти- руясь на долгосрочное среднее прогнозное значение инфляции в Российской Федерации до 2028 года 14, выполним валютную корректировку итоговой величины стоимости собственного капитала структуры ГЧП. Для проведения корректировки используем модель Фишера. В результате корректировки значение стоимости собственного капитала структуры ГЧП составит 21,25 процента.

Соотношение элементов капитала, привлекаемого для реализации инвестиционного проекта, зависит от механизма распределения рисков между участниками проекта. В случае когда все риски проекта принимает на себя структура ГЧП, доля заемного капитала устанавливается на уровне 60 процентов. В варианте с частичным переносом риска на банковскую структуру доля заемного капитала, используемого в проекте, увеличивается до 70 процентов. Вариант, предполагающий, что все риски по проекту принимает на себя банк, будет характеризоваться 80 процентами долей заемного капитала. Структура капитала в зависимости от механизма распределения риска между участниками проекта представлена в таблице 5.

Таблица 5

Структура капитала в зависимости от механизма распределения риска между участниками проекта

|

Схема распределения риска между участниками проекта |

Соотношение собственного и заемного капиталов |

|

|

проектоустроитель (структура ГЧП) |

банк, участвующий в реализации проекта |

|

|

Полный перенос риска на структуру государственночастного партнерства (схема 1) |

40 |

60 |

|

Частичный перенос риска на структуру государственночастного партнерства (схема 2) |

30 |

70 |

|

Полный перенос риска на банковскую структуру (схема 3) |

20 |

80 |

Банк предоставляет структуре ГЧП кредит в размере 62,0 миллиона рублей. Величина этого кредита полностью покрывает стоимость строительства здания и приобретения оборудования для выпуска продуктовых инноваций. Кредит предоставляется на 5 лет, процентная ставка зависит от механизма распределения риска между участниками инвестиционного проекта. Базовая ставка по кредиту в первой схеме составила 18 процентов 15. Эта ставка была рассчитана как среднее арифметическое значение ставок по кредитам, выдаваемым предприятиям среднего бизнеса 50 крупнейшими российскими банками. На практике величина процентной ставки устанавливается с учетом действия совокупности факторов (регресс риска, структура капитала и т. д.), поэтому в других рассмотренных нами схемах базовая ставка последовательно увеличивалась на 10 процентов (табл. 6).

Таблица 6

Зависимость стоимости заемного финансирования проекта от механизма распределения риска между его участниками

|

Схема распределения риска между участниками проекта |

Ставка по кредиту, % |

|

Полный перенос риска на структуру ГЧП (схема 1) |

18,0 |

|

Частичный перенос риска на структуру ГЧП (схема 2) |

19,8 |

|

Полный перенос риска на банковскую структуру (схема 3) |

21,8 |

Схема 1. Полный перенос риска на структуру ГЧП

В этой схеме структура ГЧП, выступая в качестве проектоустроителя, полностью принимает на себя все виды риска, возникающие в рамках инвестиционного проекта. Это позволяет привлечь кредитные ресурсы по минимально возможной ставке. С учетом выбранного соотношения привлекаемых финансовых инструментов средневзвешенная стоимость капитала (Weighted average cost of capital – WACC ) составит:

WACC = Re x We + Rd x Wd x (1 — T), где Re – стоимость собственного капитала, %;

Rd – стоимость заемного капитала, %;

We – доля собственного капитала в структуре капитала;

Wd – доля заемного капитала в структуре капитала;

T – ставка налога на прибыль.

WACC 1 = 0,4 x 21,25 + 0,6 x 18 x (1 — 0,2) = 17,14%.

Схема 2. Частичный перенос риска на структуру ГЧП

В этом варианте банк, участвующий в реализации проекта, и структура, образованная в рамках ГЧП, делят между собой все виды риска, возникающие в рамках инвестиционного проекта. Для этой схемы средневзвешенная стоимость капитала составит:

WACC 2= 0,3 x 21,25 + 0,7 x 19,8 x (1 — 0,2) = 17,46%.

Схема 3. Полный перенос риска на банковскую структуру

Этот вариант характеризуется тем, что для структуры ГЧП риск участия в проекте минимален. Бо ́ льшую часть рисков, возникающих в рамках проекта, принимает на себя банк, вследствие чего этот вариант является наиболее дорогостоящим для структуры ГЧП. В этом варианте средневзвешенная стоимость капитала составит:

WACC 3= 0,2 x 21,25 + 0,8 x 21,78 x (1 — 0,2) = 18,19%.

Следующим этапом выбора наилучшего варианта реализации проекта является разработка механизма распределения чистого дисконтированного дохода между участниками. Согласно принятым предпосылкам распределение дохода происходит в зависимости от доли заемных средств, предоставленных структуре ГЧП. Распределение дохода осуществляется прямо пропорционально доле заемного капитала в суммарной стоимости проекта.

Распределение чистого дисконтированного дохода по вариантам реализации инвестиционного проекта приведено в таблице 7.

Таблица 7

Распределение чистого дисконтированного дохода, получаемого в результате реализации инвестиционного проекта, по вариантам распределения риска между его участниками

|

Схема распределения риска между участниками проекта |

Доля в чистом дисконтированном доходе, % |

|

|

структуры ГЧП (проектоустроителя) |

банковской структуры |

|

|

Полный перенос риска на структуру ГЧП (схема 1) |

64 |

36 |

|

Частичный перенос риска на структуру ГЧП (схема 2) |

56 |

44 |

|

Полный перенос риска на банковскую структуру (схема 3) |

44 |

54 |

Для выбора наилучшего варианта необходимо учитывать критерии рассчитанных показателей эффективности проекта (NPV, IRR, PI и т. д.). В качестве основного критерия выбора наилучшего варианта выступает максимальное значение чистого дисконтированного дохода, получаемого структурой ГЧП, которая является проектоустроителем. В качестве дополнительного условия (ограничения на целевую функцию эффективности) принимается величина собственных средств структуры ГЧП, установленных договором с финансово-кредитным учреждением (банком) в рамках принятой схемы инвестирования проекта.

Для расчета эффективности реализации инвестиционного проекта воспользуемся методом дисконтирования денежных потоков. Результат расчета дисконтированных потоков денежных средств для схемы с полным переносом риска на структуру ГЧП (схема 1) приведен в таблице 8.

Распределение чистого дисконтированного дохода между участниками проекта:

-

1) структура, сформированная в рамках ГЧП, как инициатор инвестиционного проекта получает:

NPVny = 149 331,14 x 0,64 = 95 571,93 тыс. р.

Соответственно, на эту же сумму возрастет фундаментальная стоимость структуры;

-

2) банк, принимающий участие в реализации инвестиционного проекта, получает:

NPV6aHK = 149 331,14 x 0,36 = 53 759,21 тыс. р.

Для расчета эффективности реализации инвестиционного проекта при использовании других схем распределения риска между участниками проекта также воспользуемся методом дисконтирования денежных потоков. Результат расчета дисконтированных потоков денежных средств для схемы с частичным переносом риска на структуру ГЧП (схема 2) приведен в таблице 9.

Таблица 8

Результат расчета дисконтированных потоков денежных средств для схемы с полным переносом риска на структуру ГЧП

|

t, годы |

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

CF , тыс. р. |

(45 000) |

(45 000) |

34 668 |

42 759 |

51 631 |

61 320 |

71 870 |

99 194 |

111 630 |

125 104 |

141 302 |

|

D , % |

17,14 |

||||||||||

|

DCF , тыс. р. |

(45 000) |

(38 416) |

25 265 |

26 602 |

27 421 |

27 802 |

27 817 |

32 776 |

31 488 |

30 125 |

29 047 |

|

CF 0, тыс. р. |

(45 000) |

||||||||||

|

NPV 1, тыс. р. |

149 331,14 |

||||||||||

|

PI |

1,79 |

||||||||||

|

IRR , % |

25 |

||||||||||

Список литературы Моделирование влияния финансовых механизмов на рост фундаментальной стоимости структуры, образованной в рамках государственно-частного партнерства

- Об утверждении положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01: приказ Министерства финансов Российской Федерации от 30 марта 2001 года № 26н.

- Schweser CFA 2013. Level 2.

- URL: http://www.rusbonds.ru/ank_obl.asp?tool=6044

- URL: www.damodaran.com

- Ibbotson valuation yearbook SBBI 2013.