Мониторинг угроз с помощью системы индикаторов

Автор: Начева Д.К.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Современные технологии управления организацией

Статья в выпуске: 12-3 (31), 2016 года.

Бесплатный доступ

В статье рассматривается один из основных инструментов управления экономической безопасностью - мониторинг угроз. Приводятся его этапы и та информация, которую получает менеджмент предприятия. практический пример доказывает приемлемость индикаторного подхода для мониторинга угроз.

Экономическая безопасность, угрозы, индикаторы

Короткий адрес: https://sciup.org/140117942

IDR: 140117942

Текст научной статьи Мониторинг угроз с помощью системы индикаторов

В статье рассматривается один из основных инструментов управления экономической безопасностью – мониторинг угроз. Приводятся его этапы и та информация, которую получает менеджмент предприятия. практический пример доказывает приемлемость индикаторного подхода для мониторинга угроз.

Экономическая безопасность, угрозы, индикаторы.

Главным инструментом для прогнозирования угроз предприятия являются индикаторы, которые служат опережающими показателями тех или иных угроз. Индикаторы – это различные экономические, юридические и другие факторы, свидетельствующие о возникновении тех или иных угроз [1].

Важным аспектом экономической безопасности является своевременное обнаружение надвигающихся угроз. Идентификация угроз в начальной стадии дает возможность предприятию значительно снизить затраты по их предотвращению [2].

Мониторинг объекта должен осуществляться непрерывно с учетом фактического состояния и тенденций развития его потенциала, а также общего развития экономики, политической обстановки и действия других общесистемных факторов. Для проведения мониторинга необходимо соответствующее методическое, организационное, информационное, техническое обеспечение. Основные этапы мониторинга угроз экономической безопасности предприятия:

-

- идентификация предприятия (хозяйствующего субъекта) и объекта мониторинга;

-

- формирование системы технико-экономических показателей оценки экономической безопасности предприятия с учетом специфики его функционирования;

-

- сбор и подготовка информации, характеризующей состояние объекта мониторинга;

-

- выявление (определение) факторов, характеризующих перспективные направления развития предприятия;

-

- моделирование и формирование сценариев или стратегий развития предприятия;

-

- расчет технико-экономических показателей предприятия на всю глубину прогнозного периода;

-

- проведение анализа показателей экономической безопасности предприятия;

-

- разработка предложений по предупреждению и нейтрализации угроз экономической безопасности предприятия [3].

В конечном итоге мониторинг дает необходимую информацию менеджменту предприятия для предотвращения и минимизации угроз и рисков, поиска и создания конкурентных преимуществ. Наличие конкурентных преимуществ и их соответствие целям и задачам предприятия может обеспечить ему экономическую безопасность. Существует несколько способов проведения мониторинга и диагностики угроз, которые успешно применяются на практике и дают информацию менеджменту для принятия своевременных решений, связанных с обеспечением экономической безопасности предприятия. Один из них - индикаторный на основе расчета интегрального показателя [4].

Таблица 1 – Индикаторы финансовой безопасности АО ХК «СДС-

Уголь»

|

Показатели |

Значение показателей |

|||||

|

2015 |

Отклон ение |

2014 |

Откл онен ие |

2013 |

Отклоне ние |

|

|

Показатели ликвидности |

||||||

|

Коэффициент абсолютной ликвидности |

0,055 |

0,275 |

0,467 |

2,335 |

0,820 |

4,102 |

|

Коэффициент критической ликвидности |

0,482 |

0,482 |

1,483 |

1,483 |

2,354 |

2,354 |

|

Коэффициент текущей ликвидности |

0,483 |

0,242 |

1,489 |

0,744 |

2,367 |

1,183 |

|

Показатели финансовой устойчивости |

||||||

|

Коэффициент финансовой устойчивости |

-0,082 |

-0,164 |

0,633 |

1,266 |

0,702 |

1,404 |

|

Коэффициент финансовой активности |

-13,221 |

-0,076 |

-78,699 |

-0,013 |

11,061 |

0,090 |

|

Коэффициент обеспеченности оборотных средств собственными средствами |

-1,069 |

-10,694 |

-0,853 |

-8,529 |

-0,300 |

-2,997 |

|

Показатели деловой активности |

||||||

|

Темп роста прибыли (чистого убытка) |

0,491 |

0,417 |

-2,796 |

-5,694 |

0,143 |

0,259 |

|

Темп роста выручки |

1,176 |

1,669 |

0,491 |

0,464 |

0,550 |

0,714 |

|

Темп роста активов |

0,704 |

0,704 |

1,058 |

1,058 |

0,770 |

0,770 |

|

Оборачиваемость ДЗ |

0,731 |

0,061 |

0,540 |

0,045 |

1,072 |

0,089 |

|

Оборачиваемость КЗ |

1,388 |

0,116 |

1,021 |

0,085 |

1,940 |

0,162 |

|

Диверсификация покупателей (импорт) |

13,000 |

0,769 |

15,000 |

1,500 |

19,000 |

1,900 |

|

Диверсификация покупателей (экспорт) |

87,000 |

8,700 |

85,000 |

8,500 |

81,000 |

8,100 |

Продолжение таблицы 1

|

Показатели эффективности деятельности |

||||||

|

Рентабельность (убыточность) совокупного капитала |

-0,064 |

-1,042 |

-0,091 |

-1,037 |

0,035 |

0,352 |

|

Рентабельность собственного капитала |

0,777 |

5,178 |

7,088 |

47,255 |

0,416 |

2,776 |

|

Рентабельность реализованной продукции |

-0,175 |

-3,505 |

-0,420 |

-8,398 |

0,074 |

1,475 |

Таблица 2 – Расчет интегральной оценки уровня финансовой безопасности АО ХК «СДС-Уголь»

|

Показатели |

2013 |

2014 |

2015 |

|

1. Интегральные показатели ликвидности |

7,640 |

4,563 |

0,998 |

|

2. Интегральные показатели финансовой устойчивости |

-1,503 |

-7,276 |

-10,933 |

|

3. Интегральные показатели деловой активности |

11,995 |

5,959 |

12,437 |

|

4. Интегральные показатели эффективности деятельности |

4,603 |

37,820 |

0,631 |

|

Совокупная интегральная оценка уровня финансовой безопасности |

22,734 |

41,065 |

3,133 |

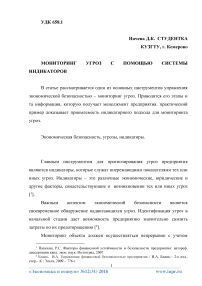

Динамика совокупных показателей финансовой безопасности АО ХК «СДС-Уголь» за 2013-2015 гг. в сравнении с пороговыми значениями представлена на рисунке 1.

^^^^^^^ Совокупная интегральная оценка уровня финансовой безопасности

Пороговое значение

Рисунок 1. Динамика совокупных показателей финансовой безопасности в сравнении с пороговыми значениями

Как видно из данных рисунка 1, в первые два года совокупный уровень финансовой безопасности анализируемого предприятия был выше порогового значения. Но в последний год ситуация кардинально поменялась: интегральная оценка безопасности АО ХК «СДС-Уголь» опустилась ниже порогового уровня, что является тревожным сигналом об ухудшении положения предприятия.

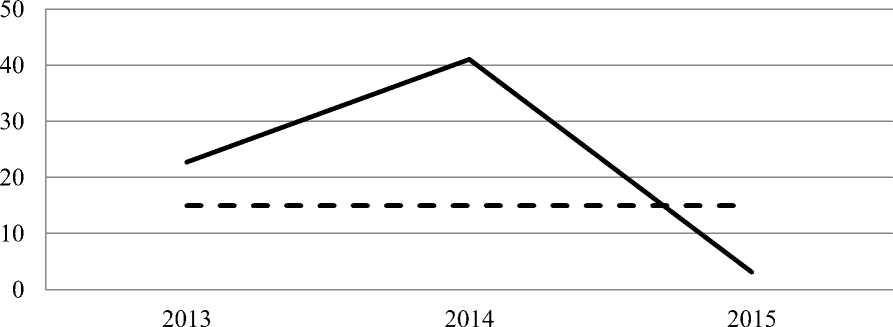

Динамика состояния интегральных показателей финансовой безопасности АО ХК «СДС-Уголь» представлена на рисунке 2.

1. Интегральные показатели ликвидности

^^м • 2. Интегральные показатели финансовой устойчивости

^^^^^^^м3. Интегральные показатели деловой активности

^^^^^^к 4. Интегральные показатели эффективности деятельности

Рисунок 2. Динамика состояния интегральных показателей финансовой безопасности

Как видно из данных рисунка 2 интегральный показатель ликвидности сокращался, тем самым способствовала появлению угрозы потери ликвидности предприятия, которая связана с невозможностью предприятия оплатить текущие долги за счет реализации текущих активов.

Значительное снижение показали индикаторы финансовой устойчивости, что говорит о возникновении угрозы утраты финансовой самостоятельности предприятия.

Также наблюдалось сокращение значений интегральных показателей эффективности деятельности, что может привести к угрозе эффективности деятельности предприятия. Данная угроза связана с утратой его доходности и 5

способности к самоокупаемости и развитию.

Несоблюдение «золотого экономического правила» может повлечь за собой угрозу неустойчивости развития предприятия.

В результате этого можно сделать следующие выводы:

-

1. Первая угроза связана с применением концептуального подхода «затраты – реализация – прибыль», а также принципами «золотого экономического правила». Как видно из таблицы 1, в 2013 г. темп роста прибыли меньше темпа роста выручки и меньше темпа роста активов и меньше 1. В двух последующих годах данная взаимосвязь также не выполняется.

Кроме того, нарушена и вторая важная взаимосвязь: темп роста выручки меньше темпа роста собственного капитала, меньше темпа роста активов и меньше 1.

Ввиду наличия чистого убытка в 2014 и 2015 гг. не выполняется и третья взаимозависимость: темп роста чистой прибыли должен быть больше темпа роста выручки, больше темпа роста собственного капитала и больше 1.

По этой же причине последняя взаимосвязь также нарушена: темп роста чистой прибыли должен быть больше темпа роста собственного капитала, больше темпа роста активов и больше 1.

Таким образом, по итогам рассмотрения четырех взаимозависимостей можно сделать вывод, что за анализируемый период наблюдалось проявление деструктивного воздействия различных факторов на финансовое развитие АО ХК «СДС-Уголь». Это означает, что на предприятии не обеспечивается грамотное пропорциональное наращивание выручки, активов и собственного капитала с максимально возможным ростом прибыли в условиях защищенности от возможных угроз.

Список литературы Мониторинг угроз с помощью системы индикаторов

- Бланк, И.А. Управление финансовой безопасностью предприятия/И.А. Бланк.-2-е изд., стер.-К.: Эльга, 2009.-776 с.

- Вагина, Н.Д. Финансовая безопасность предприятия: практические аспекты. е-Журнал «Экономика и социум» №12(31)-2016 г. URL: http://iupr.ru/domains_data/files/zurnal_31/Vagina%20ND%20(Sovremennye%20tehnologii%20upravleniya%20organizaciei_).pdf

- Папехин, Р.С. Факторы финансовой устойчивости и безопасности предприятия: автореф. диссертации канд. экон. наук. Волгоград, 2007.