МСФО 9 «Финансовые инструменты»: требования обесценения, которые представляют фундаментальные изменения в бухгалтерском учете для финансовых учреждений

Автор: Есенова А.К.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 3 (22), 2016 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140118731

IDR: 140118731

Текст статьи МСФО 9 «Финансовые инструменты»: требования обесценения, которые представляют фундаментальные изменения в бухгалтерском учете для финансовых учреждений

Наиболее актуальным для каждой кредитной организации процессом при формировании собственных средств является процесс тестирования обесценения активов. Актив рассматривается как обесцененный, и требуется учитывать убыток от его обесценения, когда его балансовая стоимость превышает возмещаемую сумму.

Наиболее значимым событием в сфере международных стандартов финансовой отчетности для российского и международного банковского сообщества в 2014 г. стала публикация окончательной редакции Стандарта по финансовым инструментам - МСФО (IFRS) 913. Применение Стандарта в данной редакции для годовых отчетных периодов начинается с 1 января 2018 г. и позже, но предусмотрена и возможность досрочного применения14.

Новая модель ожидаемых кредитных убытков включает три этапа признания ожидаемых убытков, которые основаны на изменении кредитного качества финансовых активов.

Ранее в начале срока выданного займа признавался процентный доход в полных суммах и лишь ближе к моменту его возврата выявлялись признаки обесценения и приходилось признавать резерв. Теперь Стандарт требует признания ожидаемого убытка при первоначальном признании актива.

Новая модель ожидаемых кредитных потерь, основной идеей которой является "взгляд в будущее", решает проблему путем более своевременного признания потерь по кредитному портфелю в результате обесценения.

Сфера применения новой модели оценки ожидаемых кредитных потерь представлена на рис. 4.

-

13 Международный стандарт финансовой отчетности (IFRS) 9 "Финансовые инструменты" (введен в действие на территории Российской Федерации Приказом Минфина России от 26.08.2015 N 133н) // Официальный сайт Минфина России http://www.minfin.ru/ , 28.09.2015.

-

14 Ефремова Е.Е. МСФО (IFRS) 9: от модели понесенных убытков к модели ожидаемых убытков // МСФО и МСА в кредитной организации. 2014. N 4. С. 15.

Финансовые активы, подпадающие под действие МСФО (IFRS) 9

Для долевых инструментов FVTPL или

FVOCI I

Последующая оценкаI

По первоначальной стоимости

_J^_

FVOCI

Не подпадает

Обязательства по предоставлению кредитов (за исключением FVTPL)

Договор финансовых гарантий (за исключением

FVTPL)

Дебиторская задолженность по арендным платежам

Активы по договору

под действие модели учета обесценивания

Подпадает под действие модели учета обесценивания

Рисунок 1 - Сфера применения требований МСФО (IFRS) 9 по вопросам обесценения

Основные изменения в модели обесценения согласно МСФО (IFRS) 9 по сравнению с действующим МСФО (IAS) 39 заключаются в следующем:

-

1) обесценение признается в отношении не только понесенных, но и ожидаемых кредитных потерь;

-

2) убыток от обесценения признается в отношении всех активов, оцениваемых по амортизированной стоимости и FVOCI;

-

3) финансовые активы, подверженные кредитному риску, должны иметь оценочный резерв под возможные кредитные потери, при этом для признания обесценения не требуется loss event, так называемого события убытка;

-

4) МСФО (IFRS) 9 предусматривает одну модель для всех финансовых инструментов в сфере применения данного Стандарта.

Таким образом, можно сказать, что модель ожидаемых убытков базируется на эффекте прошлых событий, влиянии текущих условий по финансовым активам и прогнозе будущих экономических условий.

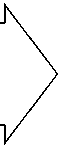

Согласно МСФО (IFRS) 9 модель обесценения предусматривает три "корзины" (рис. 2): необходимо признавать кредитные убытки от обесценения финансовых активов, ожидаемые на горизонте 12 месяцев, а также ожидаемые кредитные убытки за весь срок жизни финансовых активов в случае существенного изменения профиля кредитного риска с момента первоначального признания этих активов.

КОРЗИНА 1 Кредитные убытки, ожидаемые от событий дефолта в течение 12 мес. после отчетной даты

Перевод корзины 2 и 3 в случае существенного изменения профиля кредитного риска

КОРЗИНЫ 2,3 Кредитные убытки, ожидаемые от событий дефолта в течение всего срока жизни кредита

Возврат в корзину 1, если существенного изменения профиля кредитного риска не произошло

Рисунок 2 - Алгоритм использования модели ожидаемых убытков

Важно, что общий принцип предусматривает применение одной из двух указанных баз оценки, а база оценки зависит от того, менялся ли существенно профиль кредитного риска с момента первоначального признания актива.

Подход к признанию процентного дохода и определению суммы резерва на возможные потери в зависимости от стадии жизни финансового актива отражен в табл. 1.

Таблица 4 - Признание процентного дохода и расчет РВП в зависимости от стадий жизни финансового актива15

|

Стадия |

Процентный доход |

Определение суммы РВП (признание ожидаемых потерь) |

|

Стадия первая |

Процентный доход начисляется на валовую балансовую стоимость (до вычета обесценения) с применением первоначальной эффективной ставки процента |

Признание потерь, ожидаемых в течение 12 месяцев |

|

Стадия вторая |

Процентный доход начисляется на валовую балансовую стоимость (до вычета обесценения) с применением первоначальной эффективной ставки процента |

Признание потерь, ожидаемых в течение всего срока жизни финансового актива |

|

Стадия третья |

Процентный доход начисляется на чистую балансовую стоимость (после вычета обесценения) с применением первоначальной эффективной ставки процента |

Таким образом, выпущенный в июле 2014 г. новый МСФО (IFRS) 9 "Финансовые инструменты" в корне меняет подход к оценке резервов по кредитному портфелю. Ключевым изменением в оценке резервов стал переход от модели на основе понесенных убытков к модели на основе ожидаемых убытков.

Статистические модели оценки резервов по портфелям однородных

-

15 Обозная О.В. Новый Стандарт по учету финансовых инструментов // МСФО и МСА в кредитной организации. 2014. N 4. С.14.

ссуд, используемые большинством кредитных организаций для оценки понесенных убытков и основанные на исторической вероятности дефолта, не будут отвечать требованиям МСФО (IFRS) 9. Участникам рынка необходимо будет учитывать объективный и взвешенный по вероятности диапазон возможных сценариев (как минимум двух) для оценки ожидаемых потерь. Таким образом, кредитным организациям необходимо будет рассматривать возможные сценарии ухудшения платежеспособности заемщиков, чтобы спрогнозировать ожидаемые убытки по портфелю как минимум в течение следующих 12 месяцев. При этом в случае существенного ухудшения кредитного риска (что может быть выражено в значительном увеличении вероятности дефолта кредита в сравнении с вероятностью дефолта на момент выдачи) прогноз ожидаемых убытков должен быть построен на весь оставшийся срок до погашения актива.

Наибольшее влияние применение МСФО (IFRS) 9 окажет на оценку резервов по ипотечным портфелям банков в силу их длительных оставшихся до погашения сроков. Как минимум ежегодно параметры, используемые в моделях оценки, должны будут проходить верификацию (тестирование на основании исторических данных).

Несомненно, самым проблемным моментом в новой модели обесценения является информация, используемая для оценки рисков и сумм ожидаемых кредитных убытков.

Заключение

Новый подход к обесценению финансовых активов приобрел, наконец, ясные очертания. Опросы представителей международных системообразующих финансовых институтов, включая международные банковские группы, показали, что, по мнению экспертов16:

-

1) для внедрения нового Стандарта банкам потребуется три года;

-

2) новый подход к учету ожидаемых кредитных потерь повлечет рост резервов примерно в два раза (по сравнению с объемом резервов, формируемых в соответствии с МСФО (IAS) 39 "Финансовые инструменты: признание и оценка"), при этом существует неопределенность в части достаточности капитала.

Эти цифры еще больше свидетельствуют о том, что даже при условии перехода на новый Стандарт по учету финансовых инструментов согласно предусмотренным в нем срокам финансовым институтам предстоит работать в режиме очень ограниченного времени и дедлайнов, чтобы обеспечить эффективное внедрение и переход к требованиям нового Стандарта в установленный срок.

Процесс перехода на МСФО (IFRS) 9 будет для кредитных организаций долгим и сложным. До 1 января 2018 г. они должны быть в

-

16 Обозная О.В. Новый Стандарт по учету финансовых инструментов // МСФО и МСА в кредитной организации. 2014. N 4. С. 6.

полной мере готовы осуществить такой переход. Нововведений много, но главное - вовремя начать к ним готовиться.

Список литературы МСФО 9 «Финансовые инструменты»: требования обесценения, которые представляют фундаментальные изменения в бухгалтерском учете для финансовых учреждений

- Международный стандарт финансовой отчетности (IFRS) 9 "Финансовые инструменты" (введен в действие на территории Российской Федерации Приказом Минфина России от 26.08.2015 N 133н)//Официальный сайт Минфина России http://www.minfin.ru/, 28.09.2015.

- Ефремова Е.Е. МСФО (IFRS) 9: от модели понесенных убытков к модели ожидаемых убытков//МСФО и МСА в кредитной организации. 2014. N 4. С. 15 -27.

- Сиротина Е.А. Методология расчета обесценения финансовых и нефинансовых активов//МСФО и МСА в кредитной организации. 2014. N 2. С. 36 -48.

- Обозная О.В. Новый Стандарт по учету финансовых инструментов//МСФО и МСА в кредитной организации. 2014. N 4. С. 6 -14.