Нахождение оптимального портфеля ценных бумаг из набора активов

Автор: Гук К.О., Мыльцина О.А.

Журнал: Труды Московского физико-технического института @trudy-mipt

Рубрика: Информатика и управление

Статья в выпуске: 3 (55) т.14, 2022 года.

Бесплатный доступ

В работе производится построение средствами языков R и Python портфелей с наилучшими показателями. Исследуются портфели, содержащие четыре актива. Сравнивается доходность, риск портфелей и коэффициент Шарпа. Изучено поведение портфелей с фиксированными весами и разными активами, а также фиксированными активами и разными весами. Решена задача более быстрого нахождения наилучших весов и активов.

Оптимальный портфель, набор активов, коэффициент шарпа

Короткий адрес: https://sciup.org/142236474

IDR: 142236474 | УДК: 51-77

Текст научной статьи Нахождение оптимального портфеля ценных бумаг из набора активов

Под портфелем будем понимать набор ценных бумаг, обращающихся на финансовом рынке. Задача, выбора, оптимального портфеля заключается в выборе такого инвестиционного портфеля, который удовлетворяет требованиям инвестора. Рассмотрим портфели ценных бумаг, содержащие несколько активов с положительными весами. Средним ожидаемым доходом для портфеля с определенными весами и набором активов будем считать математическое ожидание случайной величины дохода R, а риском называют среднее квадратическое отклонение случайной величины R [1-2]. Наилучший портфель будем находить из условия наибольшего коэффициента Шарпа S, который вычисляется как отношение средней премии за риск к среднему отклонению портфеля:

s = Е \R - Rj ]

а '

где R j - доходность от альтернативного вложения.

2. Портфели с фиксированными активами и портфели с фиксированными весами

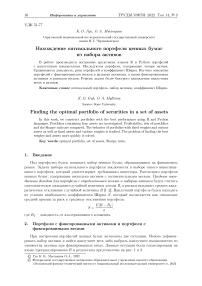

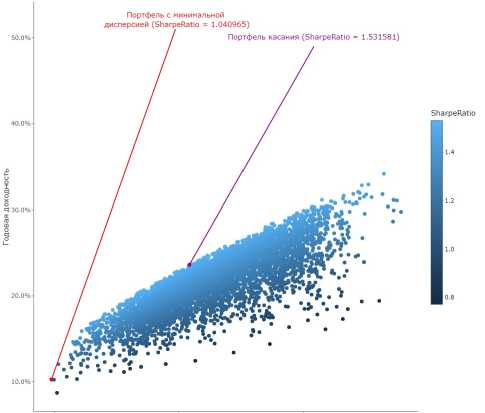

При построении портфелей ценных бумаг возможны две ситуации. Можно зафиксировать набор активов и найти наилучшее веса, либо выбрать наилучшее подмножество из множества, активов при фиксированных весах. Данные ситуации были смоделированы на. языке программирования R и результаты представлены на рис. 1 и 2.

Рис. 1. Портфели с фиксированными активами

Рис. 2. Портфели с фиксированными весами

На рис. 1 показано распределение активов АМТ, AMZN, DIS, SNE с различными весами. Распределение троек активов с равными долями из списка ВАС, GOLD, PPLT, PDCE, DIS, AMZN, AAPL, MSFT, TGT, JNJ, WELL, TLT, WMT, SNE приведено на рис. 2.

На рис. 3 приведена часть программного кода на языке Python с функцией для подсчета портфелей с фиксированным набором активов, результаты работы которой приведены на рис. 1. Эта функция по заданным активам и временным промежуткам находит 10 000 наборов случайных весов и производит их нормировку. Для каждого из наборов вычислены риск, доходность и коэффициент Шарпа.

На рис. 4 приведена выдержка из программного кода на языке Python с функцией для подсчета портфелей с фиксированным набором весов, результаты работы которой приведены на рис. 2. Целью работы данной функции является нахождение портфеля с наибольшим коэффициентом Шарпа.

def FixingASetOfAssets(tick,start,end):

price_data = yf.download(tick, start, end)['Adj Close1] log ret = np.log(price_data/price_data.shift(l)) cov_mat = log_ret.cov() * 252 print("\n"+"Covariance matrix:") print(cov_mat,'\n') num_port = 10009 all_wts = np.zeros((num_port, len(price_data.columns))) port_returns = np.zeros((num_port)) port_risk = np.zeros((num_port)) sharpe_ratio = np.zeros^(mum_port)|)| for i in range(num_port):

port_ret = (port_ret + 1) ** 252 - 1 port_returns[i] = port_ret port_sd = np.sqrt(np.dot(wts.T, np.dot(cov_mat, wts))) port_risk[i] = port_sd sr = port_ret / port_sd sharpe_ratio[i] = sr names = price_data.columns max_sr = all_wts[sharpe_ratio.argmax()] print("Tangency Portfolio weights") print(max_sr,' \n1 ) print("Max Sharpe Ratio") print(sharpe_ratio.max()) max_sr = pd.Series(max_sr, index=names) max_sr = max_sr.sort_values() dl=pd.DataFrame(max_sr).T tick=" ".join(list(dl.columns)) wts=dl.iloc[0,:].apply(str).values return tick,wts,port_risk[sharpe_ratio.argmax()],port_returns[sharpe_ratio.argmax()],sharpe_ratio.max()

Рис. 3. Нахождение портфеля с наибольшим коэффициентом Шарпа при фиксированных активах def FixingWeights(Tick,wts,start,end):

SetTicks=PermTicks(Tick)

num_port = len(SetTicks)

tick=tick.replace("'", '’).replace('[','’).replace(1]’,'')

print("\n"+"Covariance matrix:”)

print(cov_mat,1\n')

num_port = len(SetTicks)

port_ret = (port_ret + 1) ** 252 - 1

port_returns[i] = port_ret print("Port Returns:",port_returns[i])

names = price_data.columns

DataPr2=pd.coneat([pd.DataFname(SetTicks),pd.DataFrame(all_wts),pd.DataFrame(port_returns),pd.DataFrame(port_risk),pd.DataFname(sharpe_ratio)],sort=Faise,axis=l) DataPr2 = DataPr2.set_axis([ 'Name_l','Name_2','Name_3','Name_4', 'Wts_l','Wtsl 2','Wts_3‘,'Wts_4','Port Returns',1 Port Risk','Sharpe_ratio'], axis=l, inplace=False) DataPr2=DataPr2.sort_values(by=[’Sharpe_ratio1], ascending=False)

return DataPr2

Рис. 4. Нахождение портфеля с наибольшим коэффициентом Шарпа при фиксированных весах

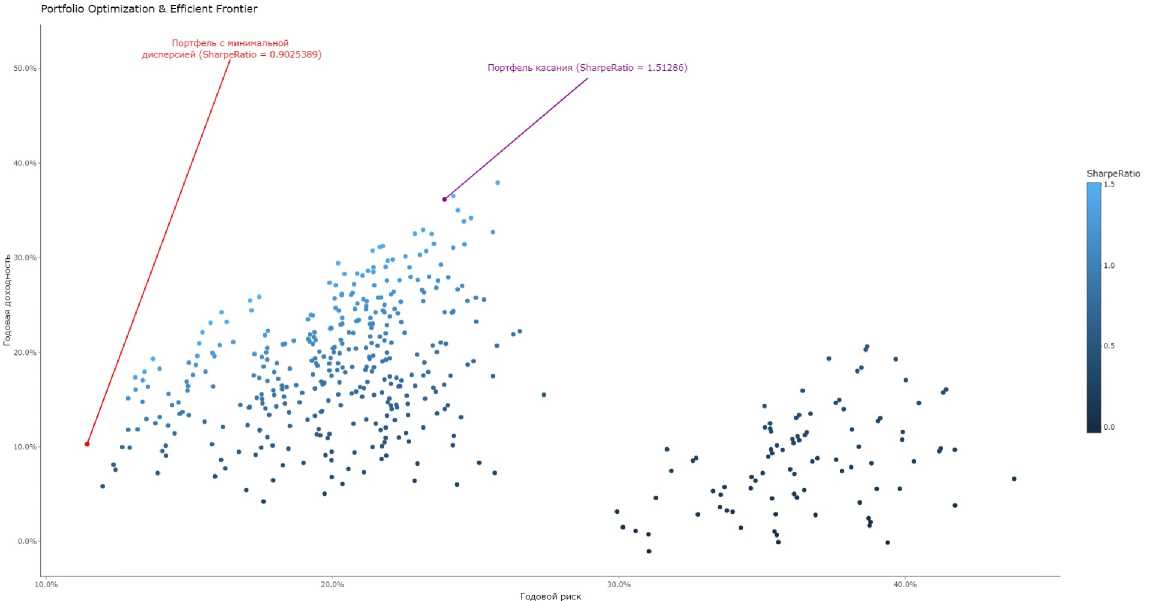

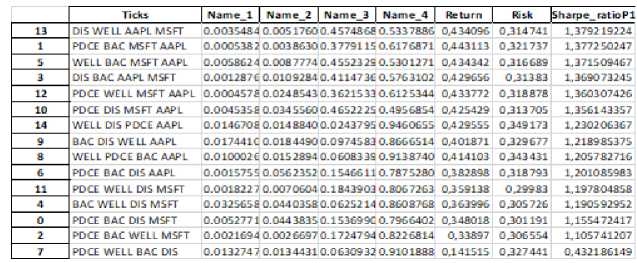

3. Портфель при выборе активов и весов

Произведем изменение в программе для нахождения активов и их весов с наибольшим коэффициентом Шарпа. Но возникает проблема долгого подсчета наилучших весов для каждой комбинации из Ду. Было решено проверить, даст ли схожий результат поочередное выполнение функций выбора активов с определенными фиксированными весами и последующее использование этих активов для нахождения их наилучших весов с результатами одновременного перебора активов и подсчета весов. Все вычисления проводились на языке Python на наборе ВАС, MSFT, PDCE, DIS, AAPL, WELL, для портфеля было выбрано четыре актива, данные были собраны за четыре года. При простом переборе получили таблицу, изображенную на рис. 5, состоящую из С4 = 15 наилучших портфелей по отношению к коэффициенту Шарпа. При осуществлении прямого перебора программа выполняет 150 000 операций.

Рис. 5. Простой перебор активов

13 DISWCLL AAPL MSFT 0.003М84 0.0051760 0.4 5748« 0.533 7886 0,434096 0,314741 1,379219224

|

1 |

PDCE ВАС MS FT AAPL |

O.OOO538 2 0.0038630 0.3779115 0.6176871 |

0,443113 |

0 Д21737 |

1.3772 50247 |

|

S |

WELL ВАС MSFT AAPL |

0.0058624 0.00877740.4552328 0.5301271 |

0Д 34342 |

0316689 |

1.371509467 |

|

3 |

DIS ВАС AAPL MSFT |

0.001287C 0.0109284 0.4114736 0.5763102 |

0Д 29656 |

031383 |

1,3690 73245 |

|

12 |

PDCE WELL MSFT AAPL |

0.000457 8 0.0248543 0.3 6215 33 0.612 5344 |

0.4 33772 |

0318878 |

1.360307426 |

|

10 |

PDCE DIS MSFT AAPL |

0.0045358 0.034556O0.4652225 0.4956854 |

0,4 2 5429 |

0313705 |

1,356143357 |

|

14 |

WELL DIS PDCE AAPL |

0.0146708 0.014 8840 0.0243795 0.9460655 |

0,4 29555 |

0349173 |

1,230206367 |

|

9 |

ВАС DIS WELL AAPL |

0.017441C 0.01844900.0974583 0.8666514 |

0Д01871 |

0329677 |

1,218985375 |

|

8 |

WELL PDCE ВАС AAPL |

0.010002 C 0.0152894 0.0608338 0.9138740 |

0,414103 |

0343 431 |

1,205782716 |

|

6 |

PDCE ВАС DIS AAPL |

0.001575 5 0.056 2352 0.15466110.787 5280 |

0,382898 |

0318793 |

1.201085983 |

|

PDCE WELL DIS MSFT |

0.001822 7 0.007 0604 0.1843903 0.806 7263 |

0.359138 |

039983 |

1,197804858 |

|

|

4 |

ВАС WELL DIS MSFT |

0.0325658 0.04403580.0625214 0.8608768 |

03 63996 |

0305 726 |

1,190592952 |

|

О |

PDCE ВАС DIS MSFT |

0.0052771 0.044 3835 0.153699C 0.7966402 |

0,348018 |

0301191 |

1.1554 72417 |

|

PDCE ВАС WELL MSFT |

0.0021694 0.0026697 0.1724794 0.8226814 |

0.33897 |

0306 554 |

1.105741207 |

|

|

7 |

PDCE WELL ВАС DIS |

0.013274 7 0.01344310.06309 32 0.9101888 |

0,141515 |

0 327 441 |

0,432186149 |

Далее зафиксировали несколько наборов весов и нашли наилучший набор активов из А4 комбинации. В этом случае программа выполняет 480 операций. Веса (0.001; 0.004; 0.005; 0.99) дадут результаты в виде таблицы на рис. 6. Запуская программу для нахождения весов с набором активов WELL, DIS, MSFT, APPL, получим коэффициент Шарпа, равный 1.382776.

|

Name_l |

Name_2 |

Name_3 |

| Name_4 |

Wt5_l |

Wts_2 I |

Wts_3 | |

Wts_4 | |

Port Returns |

Port Risk |

Sharpe_ ratio |

|

|

341 |

WELL |

DIS |

MSFT |

AAPL |

0,001 |

0,004 |

OjOOS |

Dj99 |

0,46256125 В |

0,350543 |

1,319556657 |

|

25 |

ВАС |

DIS |

MSFT |

AAPL |

0,001 |

0,004 |

OjOOS |

0^9 |

0,462535276 |

0,350593 |

1,319293221 |

|

320 |

WELL |

MSFT |

DIS |

AAPL |

0,001 |

0,004 |

OjOOS |

0^9 |

0,462269189 |

0350454 |

1,319059376 |

|

4 |

ВАС |

MSFT |

DIS |

AAPL |

0,001 |

0,004 |

OjOOS |

0^9 |

0,462243212 |

0,350504 |

1,31879603 |

|

233 |

DIS |

WELL |

MSFT |

AAPL |

0,001 |

0,004 |

OjOOS |

Dj99 |

0,462093002 |

0,35052 |

1,318308861 |

Рис. 6. Фиксированные веса (0.001; 0.004; 0.005; 0.99)

Веса (0.1; 0.2; 0.3; 0.4) дадут результат в виде таблицы на рис. 7. Запуская программу для нахождения весов с набором активов WELL, DIS, MSFT, APPL, получим коэффициент Шарпа, равный 1.380239.

|

Name_l |

Name_2 |

Name_3 |

Na me_4 |

Wts_l |

Wts_2 | Wts_3 |

Wts_4 |

ort Return |

Port Rkk |

Sharpe_ratlo |

|

|

341 |

WELL |

DIS |

MSFT |

AAPL |

o,l |

0,2 0,3 |

0,4 |

0,3 36738 |

0,288 532 |

1,16707188 |

|

346 |

WELL |

DIS |

AAPL |

MSFT |

0,1 |

0,2 0,3 |

0,4 |

0,33211 |

0,286385 |

1,15966 25 |

|

25 |

ВАС |

DIS |

MSFT |

AAPL |

0,1 |

0,2 0,3 |

0,4 |

0,3 3436 5 |

0,291448 |

1,14725139 |

|

30 |

ВАС |

DIS |

AAPL |

MSFT |

0,1 |

0,2 0,3 |

0,4 |

0,3 29744 |

0,289189 |

1,14023865 |

|

233 |

DIS |

WELL |

MSFT |

AAPL |

0,1 |

0,2 0,3 |

0,4 |

0,322541 |

0,293 655 |

1,09836432 |

|

238 |

DIS |

WELL |

AAPL |

MSFT |

0,1 |

0,2 0,3 |

0,4 |

0,317961 |

0,291609 |

1,09036716 |

Рис. 7. Фиксированные веса (0.1; 0.2; 0.3; 0.4)

Таким образом, существует способ для более быстрого нахождения портфеля с наибольшим коэффициентом Шарпа, и он заключается в том, что можно выбрать активы при фиксированных весах и далее найти веса для данного наилучшего набора активов, чем находить веса для каждой комбинации из сочетаний активов.

Список литературы Нахождение оптимального портфеля ценных бумаг из набора активов

- Борисова Л.В., Сагаева И.Д. Моделирование портфельного инвестирования: учеб. пособие. Саратов: ФГБОУ ВПО "Саратовский государственный университет им. Н.Г. Чернышевского", 2015. 22 с.

- Дудов С.И. Оптимальное портфельное инвестирование. Саратов: ФГБОУ ВПО "Саратовский государственный университет им. Н.Г. Чернышевского", 2008. 312 с.