Налогообложение недвижимого имущества физических лиц

Автор: Антонова Р.А., Кузьмина Е.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 11-1 (69), 2020 года.

Бесплатный доступ

В статье рассматривается опыт налогообложения недвижимого имущества физических лиц. Имущество, особенно недвижимое, является центральным объектом налоговых правоотношений с давних времен. Факт владения недвижимым имуществом - индикатор экономических и, соответственно, налоговых возможностей хозяйствующего субъекта. В работе рассмотрены проблемы взимания имущественных налогов с физических лиц, а также проанализирована динамика поступлений налогов и сборов.

Налог на имущество, налоговая база, налогообложение, недвижимость, объект налогообложения

Короткий адрес: https://sciup.org/170182152

IDR: 170182152 | DOI: 10.24411/2411-0450-2020-10860

Текст научной статьи Налогообложение недвижимого имущества физических лиц

Налог на недвижимость – это, прежде всего налог на земельные участки, здания и сооружения жилого и нежилого типа, обособленные водные объекты, а так же леса. Существование данного налога зафиксировано более чем в 130 странах мира.

Помимо этого, в мировой практике прослеживается то, что в странах с развитой экономикой налоги на недвижимое имущество граждан являются одной из основных источников доходов бюджетов местного уровня, поскольку объекты недвижимости характеризуются постоянством расположения, и их принадлежность легко фиксируется [1].

В большинстве стран поступления от этого налога составляют от 1 до 3% от общих налоговых поступлений на всех уровнях власти (например, Испания, Швеция, Нидерланды и Дания), но наибольший удельный вес имеет Великобритания – около 10%,в США – 9,1%.В отдельных странах налог на недвижимое имущество превышает 90% местного бюджета, но в нашей стране налог на имущество физических лиц и земельный налог не выполняют в полной мере фискальную и регулирующую функции налога, это характерно тем, что граждане, владеющие недвижимым имуществом, чаще всего не регистрируют объекты налогообложения, занижая этим инвентаризационную и кадастровую стоимость имущества [2]. Такие факты характеризуют рост недоимки по налогам и сокращение поступлений налогов в местные бюджеты, так например доля налога на имущество физических лиц и земельного налога в бюджете муниципальных образований составляет не более 7%. Структура поступлений имущественных налогов с граждан в доходах бюджета г. Москва в 2018-2020 г. представлена в (табл. 1).

Таблица 1. Структура доходов бюджета города Москвы в 2018-2020 гг., млн руб. [5]

|

Наименование показателя |

2018 |

2019 |

2020 |

|||

|

Сумма |

Уд.вес |

Сумма |

Уд.вес |

Сумма |

Уд.вес |

|

|

Всего доходов |

2 376 637,0 |

100,0% |

2 630 920,4 |

100 |

2 154 455,5 |

100 |

|

Всего доходов на недвижимое имущество физ. лиц, в том числе |

938 339,7 |

39,5% |

1 038 773,7 |

39,5% |

866 928,1 |

40,2% |

|

Налог на имущество физ. лиц |

145 220,0 |

6,1% |

140 975,0 |

5,3% |

123 910,1 |

5,8% |

|

Земельный налог |

14 508,0 |

0,6% |

13 597,9 |

0,5% |

11 871,1 |

0,6% |

Также, можно отметить, что имущественные налоги являются основным источником доходов бюджетов, а принципы взимания стимулируют граждан к эффек- тивному использованию своего имущества. Рассмотрим особенности взимания налогов (табл. 2).

Таблица 2. Характеристика субъектов налогообложения [3]

|

Название |

Характеристика |

|

Плательщики налога |

физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения. |

|

Объекты налого обложения |

1)жилой дом;

|

|

Ставки налога |

0,1%: В отношении: жилых домов, частей жилых домов, квартир, частей квартир, комнат; объектов незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом; единых недвижимых комплексов, в состав которых входит хотя бы один жилой дом; 2%: В отношении объектов налогообложения, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 НК РФ, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 НК РФ, а также в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей. Допускается установление дифференцированных налоговых ставок в зависимости от: кадастровой стоимости объекта налогообложения; вида объекта налогообложения; места нахождения объекта налогообложения. 0,5%: В отношении прочих объектов налогообложения. |

|

Льготы по налогу |

Федеральные льготы Право на налоговую льготу имеют следующие категории налогоплательщиков: Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней; инвалиды I и II групп инвалидности; инвалиды с детства, дети-инвалиды; участники гражданской войны и Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий. |

|

Уплата налога |

Уплата налога производится не позднее 1 декабря года, следующего за истекшим налоговым периодом |

Налогоплательщиками налога на имущество признаются физические лица, имеющие в своей собственности объекты налогообложения, например квартиру, комнату, жилой дом, единый недвижимый комплекс, гараж, машиноместо, объект незавершённого строительства и иные здание, строение, сооружение, помещение. С 1 января 2020 г. налог на имущество будет начисляться налоговыми органами только с кадастровой оценочной стоимости. С этого периода налоговыми органами не производится расчёт по инвентаризационной стоимости имущества и не применяются корректирующие коэффициенты. Но при этом каждому собственнику недвижимого имущества предоставляются налоговые вычеты. Например, налоговая база уменьшается на величину кадастровой стоимости в отношении:

-

- квартиры, части жилого дома на 20 м2 общей площади этих объектов недвижимости;

-

- комнаты, части квартиры на 10 м2 площади этих объектов недвижимости;

-

- жилого дома на 50 м2 общей площади этого объекта недвижимости;

-

- единого недвижимого комплекса на 1 млн руб.

Многодетным гражданам с несовершеннолетними тремя и более детьми налоговая база уменьшается на величину кадастровой стоимости 5 м2 общей площади квартиры, площади части квартиры, комнаты и 7 м2 общей площади жилого дома, части жилого дома в расчёте на каждого несовершеннолетнего ребёнка. Налоговые ставки зависят от вида объекта налогообложения (0,1%, 0,5%, 2%). Например:

-

- за жилой дом, квартиру, комнату, гараж и машиноместо налоговая ставка не превышает 0,1%;

-

- за кадастровую стоимость имущества свыше 300 млн руб. налоговая ставка не превышает 2%;

-

- за прочие объекты налогообложения налоговая ставка не превышает 0,5%.

Муниципальные образования своими нормативно-правовыми актами могут налоговую ставку уменьшить до 0% или увеличить, но не более чем в 3 раза. Ст. 407 НК РФ выделены 16 категорий налогоплательщиков, которые вправе применять налоговые льготы.

Для того, чтобы взимать налог на имущество за налоговый период необходимо воспользоваться формулой:

НИ=(НБ-НЛ) х Нст, где: НИ – налог на имущество физических лиц, руб.;

НБ – налоговая база;

НЛ – налоговые льготы;

Нст – налоговая ставка, %.

Исходя из этой формулы, налоговые органы начисляют налог, помимо этого они контролируют своевременность уплаты налога физическими лицами.

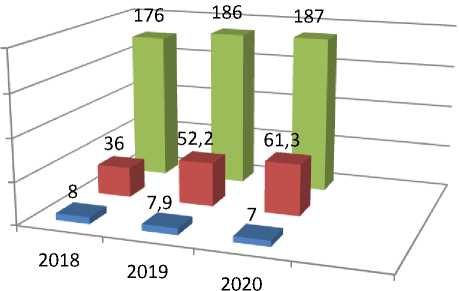

Рассмотрим динамику поступлений местных налогов и сборов в бюджеты муниципальных образований за 2018-2020 гг., можно увидеть, что поступления в целом имеют положительную динамику (табл. 3).

Таблица 3.Динамика поступлений местных налогов и сборов в бюджеты муниципальных образований за 2018-2020 гг., млрд руб. [4]

|

Показатели |

Год |

||||||

|

2018 |

2019 |

Доля налога к общей сумме поступлений местных налогов и сборов в 2019, в % |

Рост поступлений 2019 к 2018 |

2020 |

Доля налога к общей сумме поступлений местных налогов и сборов в 2020 г, в % |

Рост поступлений 2020 к 2019 |

|

|

Местные налоги и сборы |

220 |

246,1 |

100 |

+26,1 |

255,3 |

100 |

+9,2 |

|

В том числе: |

|||||||

|

земельный налог |

176 |

186 |

75,6 |

+10 |

187 |

73,2 |

+1 |

|

налог на имущество физических лиц |

36 |

52,2 |

21,2 |

+16,2 |

61,3 |

24,0 |

+9,1 |

|

торговый сбор |

8 |

7,9 |

3,2 |

-0,1 |

7 |

2,8 |

-0,9 |

Из табл. видно, что поступления от местных налогов и сборов в 2020 г. составили 255,3 млрд руб., прирост 3,7% (+9,2 млрд руб.) по сравнению с 2019 г. В 2019 г. поступления составили 246,1 млрд руб., прирост 11,9% (+26,1 млрд руб.) больше, чем в 2018 г. (220 млрд руб.).

Посмотрим динамику начислений по видам местных налогов и сборов в бюджеты муниципальных образований за 20182020 гг. По налогу на имущество физиче- ских лиц начисления прогрессируют ежегодно. В 2019 г. по сравнению с 2018 г. рост составил 18,8% (+9 млрд руб.), в 2018 г. по сравнению с 2019 г. – на 22,8% (+13 млрд руб.). По торговому сбору начисления практически равномерные. В 2019 г. по сравнению с 2018 г. начисления увеличились на 1,1% (+0,1 млрд руб.), в 2019 и 2020 гг. начисления равномерные по 9 млрд руб.

Проанализируем динамику поступлений по видам местных налогов и сборов в бюджеты муниципальных образований за 2018-2020 гг. Из табл. 1 и рис. 1, видно, что налог на имущество физических лиц является вторым доходным источником бюджетов муниципальных образований. В 2020 г. от этого налога поступило 61,3 млрд руб., или на 17,4% больше, чем в 2019 г. В 2019 г. поступило 52,2 млрд руб., или на 45% больше, чем в 2018 г. (36 млрд руб.). Но первым доходным источником бюджетов муниципальных образований являются доходы от земельного налога: в 2020 г. – 187 млрд руб. (на 0,5% больше, чем в 2017 г.), в 2019 г. – 186 млрд руб. (на 5,7% больше, чем в 2018 г. –176 млрд руб.) (рис. 1).

Третий доходный источник – доходы от торгового сбора: в 2020 г. в бюджетах муниципальных образований составили 7 млрд руб. (на 11,0% меньше, чем в 2019 г.), в 2019 г. – 7,9 млрд рублей (на 0,1% меньше, чем в 2018 г. – 8 млрд руб.).

■ Торговый сбор

■ Налог на имущество физ.лиц

■ земельный налог

Рисунок. Динамика поступлений по видам местных налогов и сборов в бюджеты муници- пальных образований за 2018-2020 гг.

Таким образом, можно сделать вывод, что ставки по налогу на имущество физических лиц являются прогрессивными и зависят от кадастровой стоимости недвижимого имущества. Чем дороже стоимость имущества, тем выше налоговая ставка и налог. Реальные доходы физических лиц падают, что существенно увеличивает фискальную нагрузку на налогоплательщиков. Если есть льготы, то нужно их ис- пользовать, т. к. льготы носят исключительно заявительный характер. Поэтому приобретая любое недвижимое имущество, каждый гражданин должен трезво оценивать свои возможности по уплате налога на имущество. При этом необходимо помнить, что за неуплату налога взыскивается пени в размере 1/300 действующей ставки рефинансирования за каждый день просрочки уплаты.

Список литературы Налогообложение недвижимого имущества физических лиц

- Ильина В.Н. Налоги и налогообложение. - М.: КноРус, 2018. - 416 c.

- Пансков В.Г. Налоги и налогообложение: теория и практика. В 2 т. Т. 1: учебник и практикум для академического бакалавриата. - 5-е изд., перераб. и доп. - М.: Изд-во Юрайт, 2016. - 336 с.

- Налог на имущество. - [Электронный ресурс]. - Режим доступа: https://www.nalog.ru/rn77/taxation/taxes/imuchorg

- Данные по формам статистической налоговой отчетности. - [Электронный ресурс]. - Режим доступа: https://www.nalog.ru/rn50/related_activities/statistics_and_analytics/forms

- Структура доходов бюджета города Москвы в 2018-2020 гг. - [Электронный ресурс]. - Режим доступа: https://budget.mos.ru/income_structure