Налоговое стимулирование малого бизнеса в условиях экономической нестабильности

Автор: Теребова Светлана Викторовна

Журнал: Проблемы развития территории @pdt-vscc-ac

Рубрика: Территориальные финансы

Статья в выпуске: 1 т.27, 2023 года.

Бесплатный доступ

Актуальность поставленной проблемы продиктована тем, что в условиях экономической нестабильности, вызванной пандемией COVID-19, усилением санкционного давления, возрастает значимость развития сектора малого бизнеса, в первую очередь как инструмента, обеспечивающего создание рабочих мест в регионах страны. В то же время предприятия рассматриваемого сектора наиболее подвержены негативному влиянию факторов внешней среды, последствия воздействия которых могут быть смягчены с помощью государственной налоговой политики. Цель исследования заключается в разработке предложений по налоговому стимулированию малого бизнеса в условиях текущей экономической нестабильности. Рассмотрены теоретические аспекты применения специальных режимов налогообложения, а также зарубежный и отечественный опыт их корректировки. Особое внимание уделено реализации инструментов налогового стимулирования малого бизнеса на региональном уровне. В статье доказывается необходимость проведения государством налоговой политики, направленной на поддержку сектора малого и среднего бизнеса, что приобретает особую остроту в субъектах страны, где такие предприятия обеспечивают значительную долю рабочих мест. Для этого предлагается использовать ряд мер, таких как продление пониженной ставки по упрощенной системе налогообложения, увеличение «порога» дохода, позволяющего ее применять, меры по смягчению последствий отмены единого налога на вмененный доход и др. Новизна исследования заключается в комплексном рассмотрении теоретических и практических вопросов налогового регулирования, в обосновании необходимости поиска путей его совершенствования с точки зрения развития сектора малого и среднего предпринимательства.

Малый бизнес, регион, налог, система налогообложения, налоговые льготы, экономический кризис

Короткий адрес: https://sciup.org/147239180

IDR: 147239180 | УДК: 334.012.64:336.02 | DOI: 10.15838/ptd.2023.1.123.6

Текст научной статьи Налоговое стимулирование малого бизнеса в условиях экономической нестабильности

Последние годы (2020–2022 гг.) ознаменовались усугублением кризисных процессов в российской экономике, что было вызвано распространением коронавирусной инфекции, ужесточением антирос-сийских санкций со стороны стран Запада. Центральный банк РФ прогнозировал снижение ВВП в 2022 году на 4–6% (снижение прогнозируется и в 2023 году)1; по оценкам фонда «Центр стратегических разработок», к концу 2022 года ожидался прирост безработицы в части регионов2.

Особенно уязвимы перед изменениями внешней среды и рыночной конъюнктуры предприятия малого бизнеса. По расчетам аналитической службы аудиторско-консалтинговой сети FinExpertiza, за март – июнь текущего года, когда начали действовать санкции, в России закрылись 113,5 тыс. коммерческих предприятий (более 90% из них относятся к малому и микробизнесу). Это на 17,5% больше по сравнению с аналогичным периодом прошлого года3.

В то же время вклад малого и среднего бизнеса в ВВП составляет порядка 22%4. Руководством страны поставлена задача увеличить этот показатель до 40%, а число занятых в секторе – с 19 до 25 млн человек. Однако в связи с тем, что малый бизнес – явление социально значимое, отрицательные тенденции в его функционировании имеют негативные последствия в целом для развития российских территорий. В сложившихся условиях ключевая роль принадлежит государственной поддержке сектора малого бизнеса.

Так, по оценкам российских предпринимателей, в новых экономических условиях в списке факторов, препятствующих активизации ведения бизнеса, первую строчку занимает «чрезмерное налогообложение» (Теребова, Устинова, 2022). Об этом свидетельствуют и данные специального доклада Президенту РФ о предпринимательстве в период пандемии COVID-19, где отражено мнение предпринимателей касательно ключевых мер, которые могут позволить обеспечить экономический рост в стране. Среди главных мер называются снижение налоговой нагрузки на предприятия (86% опрошенных предприятий), ограничение роста тарифов на услуги инфраструктурных и сырьевых монополий (82%), снижение административного давления на бизнес (82%) и др.5

Таким образом, одним из ключевых условий «выживания» в новых экономических условиях обозначается снижение налогового бремени. В то же время государству необходимо обеспечить наполняемость бюджета в размере, достаточном для решения общественных задач. Поиск путей обеспечения баланса в данном вопросе в кризисных условиях является весьма актуальной проблемой.

Цель исследования заключается в разработке предложений по налоговому стимулированию малого бизнеса в условиях текущей экономической нестабильности. Поставленная цель определила следующие задачи: 1) изучить теоретические аспекты налогообложения субъектов малого бизнеса; 2) проанализировать действующую систему налогообложения малого бизнеса в России; 3) определить направления совершенствования налогообложения малого бизнеса с точки зрения поддержки развития сектора.

Научная новизна работы состоит в том, что на основе анализа налоговых режимов, предусмотренных законодательством о налогах и сборах, и динамики развития сектора за 2019–2022 гг. предложены пути совершенствования налогообложения субъектов малого бизнеса в условиях экономической нестабильности. Предметом исследования выступают налоговые отношения в сфере функционирования малого бизнеса, объектом – сфера малого предпринимательства России в целом и субъектов СевероЗападного федерального округа в частности.

Методология

В работе применяется методология системного анализа, суть которой заключается в рассмотрении объекта исследования как составной части общей социально-экономической системы с учетом действующих внутри нее взаимосвязей и динамики ключевых параметров, анализирующихся с применением современных методов исследования (включая методы статистического анализа).

Теоретико-методологические аспекты исследования базируются на результатах, полученных российскими и зарубежными учеными-экономистами, а также на собственных результатах и выводах автора.

Аналитические материалы представлены на примере субъектов Северо-Западного федерального округа и более детально на примере Вологодской области. Оценка текущего состояния малого бизнеса проведена с использованием официальных статистических данных (Росстат), а также сведений Единого реестра субъектов малого предпринимательства. С опорой на эти источники в работе проанализированы основные показатели, помогающие охарактеризовать состояние малого и среднего предпринимательства (МСП): динамика общего количества МСП, среднесписочная численность работников, число вновь созданных, ликвидированных субъектов, уровень закредитованности и др., что позволило сделать выводы о развитии сектора в период коронакризиса. Анализ уплаты субъектами МСП налогов в рамках применения специ- альных налоговых режимов строился на данных Федеральной налоговой службы, Управления налоговой политики и доходов Департамента финансов Вологодской области. Для решения аналитических задач применялись общенаучные методы: анализ, синтез, обобщение и систематизация, а также графический и табличный.

Для анализа нормативно-правовой документации, регламентирующей налогообложение МСП, а также изучения федеральных и региональных законов, постановлений, устанавливающих меры налоговой поддержки в условиях COVID-19, использовалась СПП «КонсультантПлюс».

Кроме того, в целях обоснования актуальности и более полного раскрытия проблематики исследования в качестве информационных источников применялись сведения следующих организаций: Министерство финансов России, Банк России, аналитическая служба аудиторско-консалтинговой сети FinExpertiza.

Предлагаемые в работе направления развития системы налогообложения базируются на выводах, полученных в ходе анализа субъектов предпринимательства и т. д.

Теоретические аспекты применения специальных режимов налогообложения субъектов малого предпринимательства

В рамках исследования категории «малый бизнес», «малый и средний бизнес» «малое предпринимательство», «малые и средние предприятия», «субъекты МСП» используются как синонимы. В общем в контексте проводимой работы под малым бизнесом понимается совокупность экономических субъектов рынка – независимых средних, малых, микропредприятий и ИП, деятельность которых направлена на извлечение прибыли и способствует развитию экономики государства.

Согласно законодательству РФ, к субъектам МСП относятся зарегистрированные в установленном порядке и отвечающие определенным требованиям хозяйственные

Таблица 1. Критерии отнесения субъекта к малому и среднему бизнесу

|

Категория МСП |

ССЧ за предыдущий год, чел. |

Доход за предыдущий год без НДС по данным налогового учета, млн руб. |

Состав уставного капитала |

|

|

доля физлиц и других малых предприятий |

доля государства, субъектов РФ и (или) НКО |

|||

|

Микропредприятие |

до 15 |

до 120 |

||

|

Малое предприятие |

до 100 |

до 800 |

не менее 51% капитала (акций) |

не более 25% (суммарно) |

|

Среднее предприятие |

до 250 до 1000 – предприятия легкой промышленности из специального перечня до 1500 – организации в сфере общественного питания |

до 2000 |

||

Составлено по: О развитии малого и среднего предпринимательства в Российской Федерации: Федеральный закон от 24 июля 2007 г. № 209-ФЗ (ред. от 28.06.2022). URL: http://www.consultant.ru/document/cons_doc_LAW_52144/08b3e cbcdc9a360ad1dc314150a6328886703356

субъекты и индивидуальные предпринима-тели6. В качестве основных требований законом установлено соответствие субъекта МСП определенным лимитам по числу сотрудников и обороту (табл. 1).

Указанные в табл. 1 критерии в 2022 году распространялись и на официально зарегистрированных индивидуальных предпринимателей. В случае если ИП ведет деятельность без привлечения работников, критерием выступает его годовой доход.

Некоторые исследователи, полагают, что «критерий отнесения субъектов предпринимательства к малому бизнесу должен быть индивидуален для каждой отрасли, поскольку отрасли экономики неоднородны и им присущи специфические черты» (Воротникова, Рожкова, 2016, с. 27).

Если говорить о зарубежном опыте установления критериев отнесения к МСП, то можно заключить, что общих принципов не существует, диапазон значений параме- тров (оборот, численность сотрудников и др.) достаточно широкий и зависит от общеэкономической ситуации в стране, целей и задач развития государства и т. п. Так, например, в Китае к среднему предприятию7 может относиться хозяйствующий субъект с численностью сотрудников до 2 тыс. чел.8, а в Сирии для отнесения производственного предприятия к среднему достаточно, чтобы на предприятии трудились 26 чел. (с верхней границей – в 150 чел.)9.

Установление четких границ критериев отнесения к МСП при проведении политики налогообложения играет ключевую роль. В рамках работы параметрами отнесения к МСП считаются критерии, установленные российским законодательством.

Особенностью малых предприятий является их высокая чувствительность к реализуемой в стране бюджетной и налоговой политике. В России неопределенность такой политики препятствует развитию исследу- емого сектора (Дорошина, 2012; Ашмарина, 2015; Божечкова, 2017), что усиливает значимость налогового стимулирования МСП (Зотиков, 2018), т. к., несмотря на незначительный вклад в ВВП, такие предприятия обеспечивают рабочими местами экономически активное население.

В работе налог рассматривается в качестве экономической категории, основной функционал которой заключается в формировании денежных средств государства. Согласно Налоговому кодексу РФ, «налог – обязательный, индивидуальный безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения, принадлежавших им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований»10.

В числе классиков теории налогообложения можно назвать Д. Кейнса, А. Маршалла, Д. Рикардо, А. Смита. А. Маршалл одним из первых обосновал, что налоги, наряду с тем что являются фискальным инструментом, влияют на экономическое развитие, в частности через снижение инвестиционных возможностей предпринимателей при взимании налогов и воздействие на потребление посредством косвенных налогов11.

Стимулирующая функция налога реализуется органами государственной власти путем предоставления, как правило, налоговых льгот для отдельных категорий налогоплательщиков, что позволяет создать более благоприятные условия для функционирования определенных видов экономической деятельности и территорий12. Направления (сферы деятельности предприятий, их количественные параметры и т. д.) задаются налоговой политикой государства и коррелируют с общими задачами его развития (Иванова, Кацюба, 2016).

При осуществлении политики налогообложения малого бизнеса ключевыми параметрами выступают четко поставленная цель и определенные критерии ее достижения. Цели налоговой политики зависят от общей ситуации, сложившейся в государстве (условия для ведения бизнеса, отраслевая структуры экономики и т. п.), и состояния самого сектора (вклад МСП в ВВП, доля теневого сектора и т. п.) (Абрамова, 2017). Дискуссионным в теории налогообложения остается вопрос о том, что является более приоритетным: повышение налогов и на основе этого увеличение государственного бюджета либо же применение фискальных мер для снижения налоговой нагрузки на бизнес в целях его стимулирования. Во втором случае налоговые ставки должны побуждать налогоплательщиков к внедрению передовых достижений научно-технического прогресса, к наращиванию и развитию производства и т. п. Здесь следует обратить внимание на то, что избыточное государственное стимулирование сектора способно привести к дроблению предприятий.

В числе целей рассматриваемой политики можно выделить следующие: снижение налоговой нагрузки на субъекты МСП и издержек, связанных с уплатой налогов; создание преимуществ малому бизнесу; снижение издержек вхождения на рынок, развитие конкуренции; стимулирование развития определенных (приоритетных) отраслей; снижение уклонения от налогообложения субъектов МСП.

В развитых странах, с учетом того что налоговые издержки зависят от масштаба предприятия, методы налогового регулирования весьма разнообразны. Наибольшее распространение получили специальные налоговые режимы. Их суть состоит в том, что субъект налогообложения освобождается от уплаты некоторых налогов (чаще всего НДС). Ключевая цель введения специальных налоговых режимов – стимулирование развития сектора МСП. Как правило, поступления в бюджет от налогов по специальным режимам не являются основными среди налогов, образующих доход.

В России одним из главных инструментов налогового стимулирования МСП, относящихся к спецрежиму, является упрощенная система налогообложения (УСН). Впервые она была введена в действие в 1995 году13. Такая система предполагает замену уплаты трех налогов единым налогом. Тем самым УСН обеспечивает снижение налоговой нагрузки на предприятия. Согласно действующему российскому законодательству, субъект налогообложения может применять УСН, пока он не перестанет соответствовать необходимым для этого условиям.

Изучая исторический контекст, следует отметить, что введение института УСН позволило стимулировать рост числа МСП. Так, за период 1995–2022 гг. их количество выросло с 877,3 тыс. (Ширяева, 2008) до 5,74 млн ед.14 Однако сама эта система налогообложения постоянно трансформируется (меняются требования, условия, ставки, сами налоги, относящиеся к упрощенной системе, и т. п.) и остается предметом для дискуссии как в научной среде, так и со стороны ее непосредственных «пользователей» – налогоплательщиков. Причем взгляды на этот вопрос у теоретиков и практиков бывают диаметрально противоположными. Так, например, отмечается: «Следует иметь в виду, что наличие альтернативных способов определения налоговых обязательств и возможность легкого выбора между ними могут приводить к уклонению от налогообложения крупного и среднего бизнеса посредством заключения определенных сделок между предприятиями с разными системами учета» (Шкребела, 2008, с. 16).

Авторы считают излишним наличие такого количества (четырех) специальных упрощенных налогов: «Лучшая практика – это отсутствие множественности налоговых режимов» (Шкребела, 2008, с. 7).

В.Г. Пансков говорит о необходимости реализации мер, направленных на карди- нальную перестройку действующих специальных налоговых режимов. В частности, «следовало бы ограничить сферы деятельности, переход на которые позволяет предприятиям применять упрощенную систему налогообложения. Речь должна идти исключительно о приоритетных отраслях экономики, таких как разработка и внедрение инновационных технологий, промышленное производство, прикладная наука и т. д.» (Пансков, 2018, с. 116, 118). Он предлагает ввести для всех МСП, не работающих на специальных режимах налогообложения, прогрессивную шкалу ставок по налогу на прибыль.

Следует отметить, что «применение специальных налоговых режимов освобождает налогоплательщиков от уплаты ряда налогов. Например, организации, применяющие УСН, ЕСХН, не платят налог на прибыль, НДС, налог на имущество; индивидуальные предприниматели – НДФЛ, налог на имущество физических лиц (по имуществу, используемому в предпринимательской деятельности), НДС»15.

В научной литературе зачастую критике подвергается исключение при использовании спецрежимов необходимости уплаты НДС. Так, Н.И. Малис отмечает: «Налогоплательщики налога, взимаемого в связи с применением УСН, в отличие от налогоплательщиков, применяющих нулевую ставку по НДС, не имеют права принять к вычету сумму входного НДС, а включают его в стоимость приобретенных товаров, которая не может быть учтена в расходах в случае выбора объекта налогообложения «Доходы» (Малис, 2013, с. 76).

Освобождение от уплаты НДС при применении УСН может быть сопряжено со сложностью реализации продукции покупателям, использующим ОСНО, что обусловлено тем, что они не могут принять к вычету сумму «входного» НДС с ее стоимости (Малис, 2013;

Кравченко, Мялкина, 2015; Мандрощенко, 2015). Поэтому субъекты, применяющие УСН, как правило, осуществляют реализацию товаров/услуг населению либо другим налогоплательщикам УСН.

К недостаткам применения УСН некоторые исследователи (Морозова, 2012; Тимофеев, 2015) также относят лимиты по величине остаточной стоимости основных средств.

Еще одним дискуссионным вопросом остается объем максимальной суммы дохода, позволяющей налогоплательщикам применять УСН (Алагаева, 2014; Тимофеев, 2015). Несмотря на неоднократное увеличение данной суммы, до сих пор ее уровень соответствует лишь критериям отнесения к субъектам микропредпринимательства. Это может приводить к дроблению бизнеса с целью сохранения льготного режима налогообложения. Здесь следует отметить, что если субъект МСП теряет право на применение специального налогового режима, то он обязан уплатить налоги, от которых был освобожден на условиях УСН.

Ряд современных ученых-экономистов отмечает, что с помощью налогов возможны стабилизация, антициклическое регулирование развития экономики (Капканщиков, 2020), осуществляемые путем фискального стимулирования спроса на инвестиции в период экономического спада и его ограничения во время экономического подъема.

«В период ликвидации негативных последствий финансово-экономического кризиса задача обеспечения роста налоговой активности субъектов предпринимательской деятельности вызывает необходимость разработки эффективных инструментов налогового стимулирования» (Туфе-тулов, 2016).

Одним из последних кризисов, ставших для МСП «шоковым потрясением», выступил экономический кризис, вызванный пандемией COVID-19. Правительства госу- дарств отреагировали на него принятием соответствующих мер поддержки предприятий, среди которых важную роль сыграли меры налоговой поддержки.

Так, в США был принят пакет мер государственной поддержки сектора МСП, пострадавшего в связи с пандемией COVID-1916 (Weltman, 2022). Некоторые из них все еще действуют, срок действия других уже истек (табл. 2).

В исследовании17 представлен обзор мер по оказанию помощи МСП в связи с COVID-19, принятых странами ЕС. Наиболее упоминаемыми из них были временное снижение и отсрочка НДС и приостановление судебных процедур. С одной стороны, это эффективно поддержало денежные потоки компаний и освободило их от административного бремени. С другой стороны, компаниям пришлось корректировать цены и адаптироваться к новым сложным процедурам, что привело к увеличению внутренних временных затрат, от которых в первую очередь пострадали МСП. Представители предприятий, опрошенные18 в ходе цитируемого исследования, признают, что сохранение бизнеса, в частности для МСП, было во многом обусловлено налоговыми мерами.

Таким образом, государство с помощью налоговых инструментов оказывает регулятивное воздействие на сектор МСП. Вектор такого воздействия задается направлением и целями государственной политики, а также зависит от текущей социально-экономической ситуации в стране. С нашей точки зрения, в условиях экономической нестабильности перестройка системы налогообложения в части сокращения числа специальных налоговых режимов для МСП может негативно отразиться на функционировании сектора. Что касается сложностей, связанных с освобождением от уплаты НДС при применении УСН, видится, что в качестве альтернативы для предприятия при необходимости применения вычета по НДС

Таблица 2. Меры налоговой поддержки МСП в США в условиях коронакризиса

|

Мера |

Краткая характеристика |

|

Отсрочка налогов на социальное обеспечение |

В 2020 году Закон о помощи, облегчении и экономической безопасности при коронавирусе разрешил работодателям отсрочить внесение части налогов на социальное обеспечение, подлежащих уплате в период с 27.03.2020 по 31.12.2020. Половина этих отложенных налогов должна быть уплачена до 31.12.2021, оставшаяся часть – до 31.12.2022 |

|

Правила чистой операционной деятельности |

Если у компании был чистый операционный убыток в 2018, 2019 или 2020 гг., который переносится на 2021 год, он будет ограничен 80% налогооблагаемого дохода |

|

Правила ограничения коммерческих потерь |

Благодаря временной приостановке действия правил Закона о сокращении налогов и занятости в 2019 и 2020 гг. предприятия могли переносить чистые операционные убытки на пять лет назад или на неопределенный срок в будущем. Однако эти правила вновь вступили в силу в 2021 налоговом году |

|

Правило ограничения процентных расходов |

Налоговое правило, действие которого было временно приостановлено во время пандемии. Вновь вступило в силу в 2021 налоговом году. Ограничивает налогооблагаемый доход текущим налоговым годом и уменьшает вычет по процентным расходам с 50 до 30% от скорректированного налогооблагаемого дохода |

|

Закон о реагировании на коронавирус «Семья прежде всего» |

Обязывает определенные предприятия предоставлять оплачиваемые отпуска по болезни и по семейным обстоятельствам сотрудникам, пострадавшим от COVID-19, до 31.03.2021. Предприятия, которые произвели эти выплаты, имеют право на налоговые вычеты в размере 100% стоимости оплаты отпуска по болезни, по семейным обстоятельствам, а также расходов на запланированное квалифицированное медицинское обслуживание и доли работодателя в налогах на заработную плату для расходов на отпуск по болезни, которые они понесли |

Составлено по: Di Legge A., Ceccanti D., Foronda F.H. [et al.] Tax compliance costs for SMEs: An update and a complement. Final report. Available at: https://op.europa.eu/en/publication-detail/-/publication/70a486a9-b61d-11ec-b6f4-01aa75ed71a1/language-en (accessed 29.08.2022).

такой субъект может воспользоваться общей системой налогообложения (ОСНО).

Зарубежный опыт свидетельствует, что льготные режимы налогообложения стимулируют развитие сектора, а также оказывают ему значимую поддержку в кризисных условиях.

Действующая система налогообложения малого бизнеса в России

В целях поддержки и стимулирования малого бизнеса в России введены специальные режимы налогообложения. Так, еще в 2004 году в Налоговом кодексе РФ были установлены пять упрощенных систем налогообложения (табл. 3). Кроме того, наряду с ними субъекты малого предпринимательства вправе применять общую систему налогообложения. Согласно ОСНО, налог на прибыль облагается по ставке 20% для юрлиц, а также уплачивается НДС (20%) и для индивидуальных предпринимателей НДФЛ (13%).

Введение специальных режимов налогообложения позволяет предприятиям сократить налоговые издержки. Так, в частности, индивидуальные предприниматели, применяющие патентную систему налогообложения, освобождены от налогового и бухгалтерского учета, а ИП и юрлица, использующие упрощенную систему налогообложения, не ведут бухгалтерский учет.

Среди предпринимателей, ведущих свою деятельность в области торговли, общественного питания, оказания услуг (в совокупности предприятия данных сфер в структуре МСП занимают до 70%), одним из наиболее востребованных был единый налог на вмененный доход. Его несомненным преимуществом являлась возможность не уплачивать налог на прибыль, имущество и добавленную стоимость – для организаций, и налог на имущество и НДФЛ – для ИП. При этом уплачивался единый налог по ставке 15% от потенциально возможного дохода, не зависящий от выручки. Несмотря на популярность, с января 2021 года ЕНВД

Таблица 3. Специальные (упрощенные) режимы налогообложения субъектов малого бизнеса

|

Наименование налога |

Налогооблагаемые субъекты |

Налоговая база |

Ставка, % |

|

Упрощенная система налогообложения (УСН) |

|||

|

– доходы за вычетом расходов |

Организации и ИП |

Доходы за вычетом расходов |

15 |

|

– доходы |

Доход |

6 |

|

|

Единый налог на вмененный доход (ЕНВД) |

Организации и ИП, в которых не больше 100 сотрудников* |

Вмененный доход** |

15 |

|

Патентная система налогообложения (ПСН) |

ИП |

Потенциальный доход |

6 |

|

Единый сельскохозяйственный налог (ЕСН) |

Организации и ИП, с долей дохода от реализации произведенной ими сельскохозяйственной продукции не менее 70% |

Доходы за вычетом расходов |

6 |

|

Налог на профессиональный доход (НДП) |

Физические лица, ИП, работающие в одной сфере бизнеса (самозанятые) |

Доход |

4, 6 |

* Виды деятельности, попадающие под ЕНВД, определялись местными властями с ориентацией на п. 3 ст. 346.29 НК РФ (розничные услуги, торговля).

** Вмененный доход – это потенциально возможный доход налогоплательщика, который определяется с учетом совокупности условий, непосредственно влияющих на его получение. URL: https://data.nalog.ru/create_business/ul/ in_progress/envd был отменен. Все применявшие его налогоплательщики должны перейти на другой (по собственному выбору) режим налогообложения.

Следует отметить, что при применении УСН в случае выбора варианта расчета налога «доходы минус расходы», если за налоговый период предприятие получило убыток (сумма расходов превысила сумму доходов), то налогоплательщик уплачивает со всех налогооблагаемых доходов налог в размере 1%.

Изменения специальных режимов налогообложения МСП проводятся в соответствии с задачами развития государства. Так, по заявлению представителей Правительства РФ налоговая политика страны на 2016–2018 гг. определялась как стимулирующая.

На 2019–2021 гг. цели и задачи бюджетной, налоговой и таможенно-тарифной политики обозначены в «Основных направлениях бюджетной, налоговой и таможенно- тарифной политики на 2019 год и на плановый период 2020 и 2021 гг.»19. В документе указывается, что ключевым направлением является содействие в достижении поставленной Президентом России национальной цели развития «повышение качества жизни и благосостояния граждан...». Кроме того, говорится о необходимости устойчивого ускорения экономического роста. Задачи по развитию малого бизнеса входят в блок документа «Расширение потенциала экономики». Новым в отношении данного сектора за этот период, как было показано выше, стало отмена в 2021 году ЕНВД. С 2019 года в пилотных субъектах РФ, а затем и по всей стране был введен новый специальный налоговый режим – налог на профессиональный доход. Согласно данным ФНС, если в январе 2020 года число самозанятых, использующих НПД, равнялось 1,5 млн чел., то по состоянию на июнь 2022 года их количество

Таблица 4. Меры налоговой поддержки в России

|

Мера |

Краткая характеристика меры |

|

Снижение страховых взносов |

С апреля 2020 года совокупный размер тарифа страховых взносов на ОПС, ВНиМ, ОМС уменьшен с 30 до 15%. Изменение применяется только к той части выплат, которая в каждом месяце превышает МРОТ* |

|

Налоговые каникулы |

Внесены изменения в НК РФ, устанавливающие для субъектов МСП, включенных в список пострадавших отраслей, «налоговые каникулы»: субъекты МСП были освобождены от уплаты налогов, авансовых платежей и страховых взносов за II квартал 2020 года** |

|

Продление сроков уплаты налогов |

Продление сроков уплаты налогов и предоставления налоговых деклараций, авансовых платежей по налогам, страховым взносам (по разным видам налогов, для разных категорий плательщиков, на разные сроки); продление сроков предоставления налоговых деклараций (для всех налогоплательщиков)*** |

|

Приостановление назначения и проведения налоговых проверок |

В отношении всех налогоплательщиков |

|

Предоставление отсрочки и рассрочки по уплате налогов |

Новые правила предоставления отсрочки и рассрочки по уплате налогов: максимальный срок отсрочки увеличен до 1 года, а рассрочки – до 5 лет |

|

Отмена налоговой санкции |

Отмена налоговой санкции по ст. 126 НК РФ за непредставление налоговому органу сведений, необходимых для осуществления налогового контроля, совершенное в период с 1 марта по 30 июня 2020 года |

|

Освобождение от плановых проверок |

Только для малого бизнеса. Правительство запретило включать субъекты МСП в ежегодные планы проверок на 2021 и 2022 гг.**** |

**** Об особенностях проведения в 2022 году плановых контрольных (надзорных) мероприятий, плановых проверок в отношении субъектов малого предпринимательства и о внесении изменений в некоторые акты Правительства Российской Федерации: Постановление Правительства РФ от 8 сентября 2021 г. № 1520; Об особенностях формирования ежегодных планов проведения плановых проверок юридических лиц и индивидуальных предпринимателей на 2021 год, проведения проверок в 2021 году и внесении изменений в пункт 7 Правил подготовки органами государственного контроля (надзора) и органами муниципального контроля ежегодных планов проведения плановых проверок юридических лиц и индивидуальных предпринимателей: Постановление Правительства РФ от 30 ноября 2020 г. № 1969. |

|

достигло 5 млн чел. Кроме того, с января 2019 года был изменен порядок исчисления и уплаты налога на имущество организаций20.

В России принят широкий спектр мер федеральной налоговой поддержки субъектов МСП в условиях COVID-19 (табл. 4).

На 2022–2023 гг. задачи бюджетной, налоговой и таможенно-тарифной политики, закрепленные документом21, были скор- ректированы с учетом изменения условий ведения бизнеса под влиянием пандемии COVID-19: «борьба с пандемией и содействие восстановлению экономики; структурная трансформация экономики; операционная эффективность использования бюджетных средств; развитие межбюджетных отношений; таможенно-тарифное регулирование»22. Цель политики в данном документе не обо- значена. В его разделе, посвященном мерам налоговой поддержки субъектов МСП, запланированы следующие меры:

– уменьшение страховых взносов;

– для смягчения последствий перехода ИП с ЕНВД на патентную систему налогообложения предусмотрено расширение области применения ПСН на виды деятельности, в которых применялся режим ЕНВД;

– до 2024 года продлено право регионов вводить «налоговые каникулы» в виде нулевой ставки (УСН, ПСН) для впервые зарегистрированных ИП в производственной, социальной, научной сферах, в сфере бытовых услуг населению;

– налогоплательщики, применяющие УСН с объектом налогообложения «доходы» и использующие контрольно-кассовую технику, освобождаются от обязанности представления налоговой декларации.

Последняя из перечисленных задача говорит о новом налоговом режиме – автоматизированная упрощенная система налогообложения (АУСН). Пилотный проект по ее внедрению на срок до 2027 года осуществляется в четырех субъектах: Москва, Республика Татарстан, Московская и Калужская области. Суть системы АУСН в том, что функция исчисления налога от субъектов налогообложения переходит к сотрудникам органов налоговой инспекции.

В целом можно сделать общее заключение о том, что изменения в налоговой политике в стране в условиях кризиса направлены преимущественно на вывод предпринимателей «из тени». При этом на уровне субъекта страны налоги могут корректироваться в рамках установленных для регионов полномочий.

Статистическая оценка общего состояния и налогообложения малого бизнеса в России

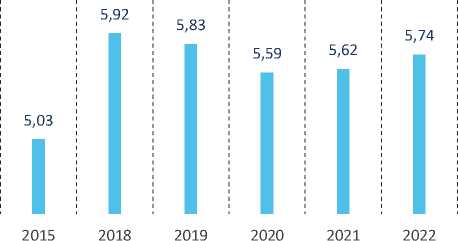

В рассматриваемом периоде (рис.) в 2020 году относительно 2019 года общее число субъектов МСП (включая ИП) по стране сократилось на 4%, или 240 тыс. ед. Начиная с 2021 года фиксируется рост их числа: на 0,5% в 2021 году и на 1% в 2022 году относительно 2020 года – года начала пандемии. В структурном разрезе наблюдается снижение числа малых и средних предприятий и увеличение численности микропредприятий и ИП.

Рис. Динамика российского сектора малого бизнеса в 2015, 2018–2022 гг., млн ед.

Примечание: для сопоставимости данные за каждый год представлены по состоянию на 10 августа. Источники: Единый реестр субъектов малого предпринимательства URL: https://rmsp.nalog.ru/ statistics.html. (дата обращения 10.09.2022); Сплошное статистическое наблюдение малого и среднего бизнеса (за 2010 и 2015 гг.). URL: https://rosstat.gov.ru/small_ business (дата обращения 06.11.2022).

Анализ данных статистики по СЗФО показывает, что в 2022 году в округе количественный показатель числа субъектов МСП находится на уровне ниже 2018 года, за исключением Ленинградской области. Также наиболее благоприятная по данному индикатору ситуация наблюдается в Санкт-Петербурге. Однако относительно 2021 и 2020 гг. в 2022 году в большинстве рассматриваемых территорий показатель вырос. В то же время ряд субъектов (Республика Коми, Вологодская, Архангельская, Псковская области) и в 2022 году не достигли уровня 2020 года (табл. 5).

На федеральном уровне и уровне округа наблюдается снижение среднесписочной численности (ССЧ) работников в субъектах МСП на 5%. В 2021 году относительно 2019 года наибольшее снижение ССЧ произошло в Архангельской (на 14%), Мурманской (9%), Вологодской (6%), Псковской (6%) областях, Республике Коми (10%), Республике Карелии (7%).

Таблица 5. Динамика субъектов МСП в СЗФО РФ в 2015, 2018–2022 гг., тыс. ед.

|

Субъект Федерации |

Год |

||||||||||

|

2015 |

2018 |

2019 |

2020 |

2021 |

2022 |

2022 к 2015 |

2022 к 2018 |

2021 к 2020 |

2022 к 2020 |

2022 к 2021 |

|

|

Северо-Западный федеральный округ |

524 |

684 |

678 |

649 |

650 |

659 |

126 |

96 |

100 |

102 |

101 |

|

Республика Карелия |

24 |

26 |

26 |

25 |

25 |

25 |

104 |

95 |

98 |

98 |

100 |

|

Республика Коми |

31 |

29 |

28 |

26 |

25 |

24 |

77 |

83 |

95 |

93 |

98 |

|

Архангельская область |

40,5 |

38 |

37 |

35 |

33 |

33 |

81 |

86 |

96 |

95 |

99 |

|

Вологодская область |

39,6 |

53 |

51 |

48 |

47 |

45 |

114 |

86 |

97 |

94 |

97 |

|

Калининградская область |

51 |

58 |

56 |

54 |

53 |

54 |

106 |

94 |

99 |

100 |

101 |

|

Ленинградская область |

46 |

57 |

61 |

62 |

65 |

69 |

150 |

121 |

106 |

112 |

106 |

|

Мурманская область |

24 |

26 |

25 |

24 |

23 |

24 |

100 |

91 |

98 |

100 |

102 |

|

Новгородская область |

20,6 |

22 |

21 |

20 |

20 |

20 |

97 |

91 |

98 |

98 |

100 |

|

Псковская область |

20 |

23 |

22 |

21 |

20 |

20 |

100 |

87 |

97 |

95 |

99 |

|

г. Санкт-Петербург |

225 |

351 |

349 |

333 |

338 |

344 |

153 |

98 |

101 |

103 |

102 |

Источники: Единый реестр субъектов малого предпринимательства. URL: https://rmsp.nalog.ru/statistics.html (дата обращения 10.09.2022); Сплошное статистическое наблюдение малого и среднего бизнеса (за 2010 и 2015 гг.). URL: https://rosstat.gov.ru/small_business (дата обращения 06.11.2022).

В 2020–2022 гг. фиксируется ухудшение демографии предприятий малого бизнеса23. Так, по итогам 2021 года наибольшее превышение числа ликвидированных субъектов над количеством созданных наблюдается в следующих субъектах: Мурманской области и Республике Коми – в три раза; Республике Карелии, Вологодской и Архангельской областях – более чем в два раза.

Сложной остается ситуация с привлечением денежных средств для МСП. Растет уровень закредитованности предприятий. Рост объема выданных кредитов составил на федеральном уровне – 1,4 раза, на уровне округа – 1,9 раза. Уровень закредитованности в разрезе субъектов СЗФО показывает, что в Калининградской, Ленинградской областях и Республике Карелии он превышал средний по стране и по округу. В Вологодской области с 2020 года снижается количество выданных кредитов, а уровень закредитованности продолжает расти на всем рассматриваемом отрезке24.

Таким образом, динамика становления сектора МСП является разноплановой. С одной стороны, начиная с 2020 года прослеживается рост числа субъектов, с другой стороны – у представителей сектора нет финансовых и кадровых ресурсов для перехода на новый качественный уровень развития.

Рассмотрим динамику уплаты налогов по основным специальным режимам для малого и среднего бизнеса (УСН, ЕНВД, ЕСХН) за период 2018–2020 гг. в соответствии с представленной ФНС статистикой.

Наиболее распространенным является применение упрощенной системы налогообложения. Ее в 2020 году применяли более 3,5 млн субъектов МСП (или 63% от их общего числа). Сумма исчисленного налога составила 659 млрд руб. В динамике за три года (2018–2020) число субъектов МСП, применяющих данную систему, выросло на 9%, а сумма исчисленного налога – на 23%25. Те же показатели относительно 2015 года составляют 25 и 204% соответственно26.

Среди субъектов СЗФО наибольший уровень налоговой нагрузки при использовании данного режима зафиксирован в г. Санкт-Петербурге и Калининградской области, наименьший – в Мурманской области и Республике Коми (табл. 6).

Вторым «по популярности» среди субъектов МСП был единый налог на вмененный доход. До момента его отмены (в 2019 году) эту систему уплаты налогов применяли почти 2 млн предпринимателей (34% от общего числа субъектов МСП), сумма уплаченного налога в 2019 году составила 136,9 млрд руб. В 2020 году показатели ниже: 1,6 млн предпринимателей и 114 млрд руб. соответственно, что обусловлено постепенным переходом налогоплательщиков на другие режимы налогообложения.

Среди субъектов СЗФО наибольший уровень налоговой нагрузки при использовании данного режима был в Калининградской, Архангельской, Вологодской областях, Республике Коми, наименьший – в Ленинградской области и г. Санкт-Петербурге (табл. 7).

Рядом субъектов МСП, ведущих деятельность в сфере сельского хозяйства, применяется единый сельскохозяйственный на- лог. Их доля в общем числе МСП невелика и составляет 1,6%. Кроме того, число субъектов МСП, использующих ЕСХН, начиная с 2015 года сокращается.

С января 2019 года предприятия, уплачивающие ЕСХН, признаются и налогоплательщиками НДС.

Согласно данным ФНС, среди субъектов СЗФО наибольшая налоговая нагрузка при применении ЕСХН наблюдалась в Мурманской и Архангельской областях, Республике Карелии, наименьшая – в Новгородской области и г. Санкт-Петербурге (табл. 8).

Достаточно широко предприятиями используется патентная система налогообложения. В 2018 году потенциально возможный к получению ИП годовой доход равнялся 241,8 млрд руб., а по состоянию на 01.01.2022 его размер, исчисленный исходя из срока действия патента, составил более 1 млрд руб.

Количество индивидуальных предпринимателей, применяющих патентную систему налогообложения, за последние три года выросло в шесть раз. Такие темпы прироста, в частности, связаны с отменой ЕНВД. Высокий рост показателя в Архангельской (в 14 раз), Ленинградской (14), Новгородской (17)

Таблица 6. Количество налогоплательщиков и сумма исчисленного налога, уплачиваемого в связи с применением упрощенной системы налогообложения, за 2015, 2018–2020 гг.

|

Территория |

2015 год |

2018 год |

2019 год |

2020 год |

||||

|

к-во нал./пл., тыс. ед. |

сумма налога, млн руб. |

к-во нал./пл., тыс. ед. |

сумма налога, млн руб. |

к-во нал./пл., тыс. ед. |

сумма налога, млн руб. |

к-во нал./пл., тыс. ед. |

сумма налога, млн руб. |

|

|

РФ |

2818 |

323053 |

3241 |

535494 |

3386 |

628751 |

3536 |

659827 |

|

Северо-Западный федеральный округ |

336 |

37948 |

391 |

64938 |

425 |

79220 |

441 |

79378 |

|

Республика Карелия |

17 |

1396 |

18 |

2063 |

19 |

2362 |

19 |

2534 |

|

Республика Коми |

20 |

2202 |

19 |

2687 |

19 |

2966 |

19 |

1735 |

|

Архангельская область |

27 |

2720 |

28 |

4162 |

27 |

4604 |

27 |

3676 |

|

Вологодская область |

28 |

2067 |

30 |

3329 |

31 |

3839 |

31 |

4027 |

|

Калининградская область |

41 |

4707 |

41 |

6600 |

43 |

7541 |

43 |

8757 |

|

Ленинградская область |

25 |

2183 |

32 |

4072 |

38 |

5464 |

42 |

6248 |

|

Мурманская область |

15 |

1550 |

16 |

2216 |

16 |

2556 |

17 |

963 |

|

Новгородская область |

11 |

984 |

11 |

1444 |

12 |

1637 |

12 |

1 659 |

|

Псковская область |

11 |

919 |

12 |

1488 |

12 |

1675 |

13 |

1863 |

|

г. Санкт-Петербург |

140 |

19096 |

178 |

36737 |

203 |

46382 |

212 |

47816 |

Составлено по: данные Федеральной налоговой службы. URL: https://www.nalog.gov.ru (дата обращения 29.08.2022).

Таблица 7. Количество налогоплательщиков, представивших налоговые декларации по ЕНВД, и сумма исчисленного единого налога на вмененный доход для отдельных видов деятельности за 2015, 2018–2020 гг.

|

Территория |

2015 год |

2018 год |

2019 год |

2020 год |

||||

|

к-во нал./пл., ед. |

сумма налога, млн руб. |

к-во нал./пл., ед. |

сумма налога, млн руб. |

к-во нал./пл., ед. |

сумма налога, млн руб. |

к-во нал./пл., ед. |

сумма налога, млн руб. |

|

|

РФ |

2094 |

142233 |

2072 |

135487 |

1968 |

136980 |

1637 |

114023 |

|

Северо-Западный федеральный округ |

207 |

16246 |

213 |

15762 |

202 |

15876 |

174 |

13837 |

|

Республика Карелия |

10 |

861 |

9 |

844 |

8 |

820 |

6 |

687 |

|

Республика Коми |

15 |

1527 |

13 |

1255 |

12 |

1 201 |

10 |

1 085 |

|

Архангельская область |

16 |

1824 |

17 |

1786 |

15 |

1810 |

12 |

1286 |

|

Вологодская область |

17 |

1770 |

17 |

1613 |

18 |

1616 |

14 |

1460 |

|

Калининградская область |

17 |

1482 |

17 |

1672 |

17 |

1677 |

13 |

1558 |

|

Ленинградская область |

27 |

1520 |

28 |

1432 |

27 |

1444 |

24 |

1281 |

|

Мурманская область |

11 |

782 |

10 |

708 |

9 |

686 |

8 |

586 |

|

Новгородская область |

11 |

911 |

10 |

762 |

8 |

731 |

8 |

762 |

|

Псковская область |

10 |

850 |

9 |

795 |

9 |

775 |

7 |

647 |

|

г. Санкт-Петербург |

68 |

4603 |

76 |

4799 |

75 |

5016 |

67 |

4410 |

Составлено по: данные Федеральной налоговой службы. URL: https://www.nalog.gov.ru (дата обращения 29.08.2022).

Таблица 8. Количество налогоплательщиков (ед.) и сумма исчисленного единого сельскохозяйственного налога (тыс. руб.) за 2015, 2018–2020 гг.

|

Территория |

2015 год |

2018 год |

2019 год |

2020 год |

||||

|

к-во нал./пл., ед. |

сумма налога, тыс. руб. |

к-во нал./пл., ед. |

сумма налога, тыс. руб. |

к-во нал./пл., ед. |

сумма налога, тыс. руб. |

к-во нал./пл., ед. |

сумма налога, тыс. руб. |

|

|

РФ |

98310 |

9586628 |

97034 |

15101528 |

94 633 |

15131758 |

91111 |

19330925 |

|

Северо-Западный федеральный округ |

2 694 |

1977320 |

2609 |

3362596 |

2426 |

3196486 |

2292 |

3793908 |

|

Республика Карелия |

155 |

224296 |

191 |

311238 |

205 |

272874 |

192 |

415710 |

|

Республика Коми |

343 |

26918 |

250 |

42088 |

208 |

25534 |

221 |

12545 |

|

Архангельская область |

241 |

160533 |

193 |

148140 |

157 |

169476 |

133 |

162825 |

|

Вологодская область |

245 |

13266 |

240 |

18469 |

197 |

21536 |

197 |

16933 |

|

Калининградская область |

408 |

297165 |

468 |

305720 |

493 |

365819 |

456 |

485703 |

|

Ленинградская область |

359 |

44634 |

373 |

50327 |

322 |

48693 |

307 |

25928 |

|

Мурманская область |

114 |

1062783 |

114 |

2399379 |

101 |

2236167 |

102 |

2609652 |

|

Новгородская область |

442 |

12942 |

390 |

18003 |

388 |

16992 |

364 |

8207 |

|

Псковская область |

287 |

5163 |

265 |

6175 |

242 |

6744 |

216 |

8009 |

|

г. Санкт-Петербург |

77 |

76648 |

99 |

17143 |

91 |

2456 |

86 |

2721 |

Составлено по: данные Федеральной налоговой службы. URL: https://www.nalog.gov.ru (дата обращения 29.08.2022).

областях, наименьший темп прироста (в три раза) в Мурманской области (табл. 9).

Таким образом, можно говорить о тенденции наращивания числа «пользователей» налоговых режимов УСН и ПНС на фоне со- кращения числа налогоплательщиков, применяющих ЕНВД и ЕСХН. Наибольший прирост налоговых поступлений в консолидированный бюджет РФ и рассматриваемых субъектов обеспечивается при применении УСН.

Таблица 9. Число индивидуальных предпринимателей, применяющих патентную систему налогообложения, в 2015, 2018–2021 гг., количество патентов

|

Территория |

Год |

||||

|

2015* |

2018 |

2019 |

2020 |

2021 |

|

|

РФ |

145573 |

439088 |

340226 |

493606 |

2060046 |

|

Северо-Западный федеральный округ |

5365 |

25074 |

22219 |

30964 |

177034 |

|

Республика Карелия |

575 |

1992 |

1586 |

2259 |

8877 |

|

Республика Коми |

1313 |

2466 |

1988 |

2749 |

9619 |

|

Архангельская область |

350 |

873 |

754 |

1010 |

11258 |

|

Вологодская область |

430 |

3700 |

2423 |

3086 |

20027 |

|

Калининградская область |

372 |

1732 |

1768 |

2438 |

17582 |

|

Ленинградская область |

90 |

1622 |

1996 |

2941 |

29326 |

|

Мурманская область |

912 |

2772 |

2321 |

2922 |

6278 |

|

Новгородская область |

120 |

474 |

447 |

640 |

7776 |

|

Псковская область |

265 |

1004 |

725 |

717 |

6461 |

|

г. Санкт-Петербург |

878 |

8339 |

8102 |

12113 |

59 685 |

* За 2015 год ед. изм. – количество индивидуальных предпринимателей.

Составлено по: данные Федеральной налоговой службы. URL: https://www.nalog.gov.ru (дата обращения 29.08.2022).

Следует отметить, что, несмотря на некоторые отрицательные значения ряда показателей развития сектора, по данным Федеральной налоговой службы РФ, поступление налогов, предусмотренных специальными налоговыми режимами, выросло. Так, например, в Вологодской области в 2021 году по сравнению с 2020 годом увеличение составило 29,2% (с 3,9 до 5,04 млрд руб.)27. Поступления платежей по налогам на совокупный доход следующие:

– по налогу, взимаемому в связи с применением упрощенной системы налогообложения, в 2021 году на 40% больше, чем в 2020 году (значения соответственно составили 4,5 и 3,12 млрд руб.);

– по налогу, взимаемому в связи с применением патентной системы налогообложения, в 2021 году больше в 3,5 раза, чем в 2020 году (212,9 и 61,2 млн руб.);

– по налогу на профессиональный доход в 2021 году больше в 77 раз, чем в 2020 году (59,6 и 0,775 млн руб.);

– платежей по единому налогу на вмененный доход для отдельных видов деятельности в 2021 году почти в четыре раза меньше, чем в 2020 году (197,3 и 671,8 млн руб.).

Поступления по страховым взносам на обязательное социальное страхование в Вологодской области за рассматриваемый период увеличились на 6,8% (с 52,8 до 56,39 млрд руб.).

Как отмечают сами предприниматели, значительную роль в росте налоговой нагрузки сыграли отмена ЕНВД и вызванный этим переход на УСН и ПНС, ОСНО28. Кроме того, это отрицательно сказалось на увеличении издержек предприятий и ИП. Руководством региона с учетом сложившихся обстоятельств в целях минимизации последствий распространения коронавирусной инфекции были приняты необходимые мере по поддержке бизнеса. Ключевой из них для МСП стало снижение ставки налога по УСН. В 2020 году для наиболее пострадавших видов деятельности снижение ставки составило по объектам налогообложения «доходы минус расходы» с 15 до 5%, по объектам налогообложения «доходы» – с 6 до 2% (в аналогичном размере были снижены ставки в 2021 году для организаций, применявших ЕНВД в 2020 году), для стратеги- чески важных видов деятельности – с 15 до 10% и с 6 до 4% соответственно29.

Всего, по данным Управления налоговой политики и доходов Департамента финансов Вологодской области, объем предоставленных льгот по УСН в Вологодской области в 2020 году составил 169,4 млн руб., количество получателей – 686 ед., большая часть из них (68%) расположены в крупных городах региона Вологде и Череповце.

Кроме того, предоставлена отсрочка по уплате УСН для отдельных отраслей (обрабатывающие производства, деятельность в области культуры, спорта, организации досуга и развлечений, демонстрация кинофильмов, деятельность туристических агентств, деятельность в области здравоохранения, парикмахерские услуги и салоны красоты) на 6 месяцев. Сумма отсрочки в бюджет региона за 2021 год составила 81 млн руб., за первый квартал 2022 года – 79 млн руб.

В Вологодской области также были установлены налоговые преференции в отношении объектов имущества, облагаемых налогом по кадастровой стоимости. Внесенным изменением снижен на 2021 год размер налоговых ставок до размера ставок, действующих в 2020 году, для организаций, применявших до 1 января 2021 года ЕНВД и перешедших с этой даты на ОСНО30.

В отношении данной категории налогоплательщиков на 1 год продлен период пошагового увеличения налоговых ставок31. Сохранен понижающий коэффициент 0,5 ставки налога на имущество, исчисляемого исходя из кадастровой стоимости, для организаций, применяющих УСН и ведущих деятельность в отраслях экономики, наиболее пострадав- ших от распространения коронавирусной инфекции.

Для предпринимателей, применяющих ПНС, были введены двухлетние налоговые каникулы. Они могут быть предоставлены в период регистрации налогоплательщика в 2021–2024 гг. (включая год регистрации). Виды деятельности, для которых предоставляются налоговые льготы: производственная, социальная, научная сферы, сфера бытовых услуг населению. В 2021 году данной мерой в Вологодской области воспользовались 267 индивидуальных предпринимателей, сумма налоговой льготы составила чуть более 1 млн руб.32

Таким образом, как на федеральном, так и на региональном уровне были предприняты меры соответствующей налоговой поддержки сектора малого бизнеса. Реализованные шаги позволили смягчить влияние сложных экономических условий на исследуемый сектор. Однако полностью избежать отрицательных тенденций в его развитии не удалось. Ввиду этого, а также стремления к недопущению дальнейшего сокращения числа малых предприятий и сохранению рабочих мест целесообразно продолжать реализацию налоговой политики, направленной на поддержку предприятий.

Заключение. Направления совершенствования налогообложения субъектов малого бизнеса в условиях экономической нестабильности

Сектор малого бизнеса играет важную роль в социально-экономическом развитии территорий. Изменения условий ведения предпринимательской деятельности в

2020–2022 гг., вызванные распространением коронавирусной инфекции и усилением санкционного давления на экономику России, негативно повлияли на рассматриваемый сектор, что выразилось в ухудшении демографии малых предприятий, росте их закредитованности, снижении среднесписочной численности работников субъектов МСП. Все это актуализирует необходимость реализации как федеральных, так и региональных мер поддержки, направленных на стабилизацию ведения предпринимательской деятельности. В числе ключевых мер – корректировка системы налогообложения МСП.

Проведенное исследование показывает, что множественность режимов налогообложения, с одной стороны, увеличивает риски уклонения от уплаты налогов в соответствующем объеме; с другой стороны, изменения «правил игры» в условиях экономической нестабильности могут негативно отразиться на состоянии сектора МСП. В целом налоговая политика в отношении субъектов МСП последние годы была направлена на вывод их «из тени» (об этом, в частности, свидетельствует отмена ЕНВД, введение института самозанятых).

В то же время в условиях экономического кризиса для доведения доли МСП в экономике до трети требуется стимулирование акселерации микро- и малых предприятий до уровня средних. Необходимо создание благоприятных условий ведения предпринимательской деятельности и переформатирования существующих мер поддержки. Кроме того, важна роль МСП в сохранении рабочих мест в регионах страны. В этих целях предлагается на период до стабилизации макроэкономических условий использовать в российской налоговой системе на региональном уровне следующие меры, направленные на поддержку сектора.

-

1. В большинстве регионов страны в период коронакризиса были понижены ставки по уплате УСН. Льготы предоставлялись в основном наиболее пострадавшим субъектам в зависимости от их основного вида деятельности. Снижение ставок по налогу варьировались в различных регионах. Так, например, в Республике Карелии налог по УСН «доходы» был установлен на уровне 1%, по УСН «доходы минус расходы» – 5%33, а в Архангельской области эти показатели составили 4 и 8%34, соответственно. С нашей точки зрения, с опорой на изучение мнения и итогов деятельности ряда субъектов МСП за 2019–2020 гг., данная мера оказала существенную поддержку предприятиям и является актуальной в текущей экономической ситуации. Ввиду этого целесообразно продление пониженной ставки по УСН на 2023 год.

-

2. С января 2021 года в Налоговый кодекс РФ были внесены изменения, позволяющие налогоплательщикам, уровень доходов которых составил более 150, но не достиг 200 млн руб. и (или) численность работников которых превысила 100, но не более 130 человек, не утратить право на применение УСН. Такие субъекты уплачивают налог по повышенным ставкам: 8% для объекта «доходы»; 20% для объекта «доходы, уменьшенные на величину расходов»35. С точки зрения стимулирования развития и поддержки МСП необходимо большее увеличение дохода, позволяющего применять УСН, соответствующее критерию отнесения к малому предприятию с размером годового дохода в 800 млн руб. Актуально также повышение предельного размера остаточной стоимости основных средств (установлен в размере 150 млн руб.), что будет способствовать обновлению основных средств и увеличению инвестиций в основной капитал малых предприятий.

-

3. Отмена ЕНВД привела к необходимости смены режима налогообложения для предпринимателей. Однако при этом 60% бизнесменов отмечают рост сумм уплачиваемых налогов36. Судя по данным статистики, значительная часть из них перешла на использование режима патентной системы налогообложения, которая была доработана. Расширен перечень предприятий, для того чтобы большее их количество могло воспользоваться этим режимом. Однако, по нашему мнению, с учетом того, что отмена ЕНВД привела к финансовым потерям налогоплательщиков, следует внести дополнительные коррективы в ПСН, такие, например, как проведение расчета по патентной системе налогообложения не от общей площади предприятия, а от торговой площади (зал для посетителей), как было при применении ЕНВД.

-

4. С апреля 2020 года размер тарифа страховых взносов для субъектов МСП был снижен с 30 до 15%. Кроме того, несмотря на

повышение МРОТ в июле 2022 года, в 2022 году субъекты МСП осуществляли страховые взносы по пониженным тарифам с выплат свыше 13890 руб. Однако уменьшение тарифа касается только той части оплаты труда, которая превышает МРОТ. Страховые взносы с заработной платы, составляющей менее МРОТ либо соответствующей ему, сохранились в размере 30%. Для стимулирования бизнеса к сохранению рабочих мест в сложившихся экономических условиях, а также снижения рисков выплаты «серой зарплаты» целесообразно установить на 2023 год страховые взносы для субъектов МСП в размере 15% на всю заработную плату, включая МРОТ.

Вместе с тем указанные меры налогообложения должны обеспечивать не только снижение налоговой нагрузки на предпринимательскую деятельность в сфере малого бизнеса, но и способствовать развитию российской экономики в целом, сохранению рабочих мест в кризисных условиях.

Список литературы Налоговое стимулирование малого бизнеса в условиях экономической нестабильности

- Абрамова М.А. (2017). Текущее состояние и перспективы развития финансовой системы России // Экономика. Налоги. Право. Т. 10. № 2. С. 6-21.

- Алагаева К.Ю. (2014). Налоговое стимулирование инновационной деятельности. Советский опыт и современная реальность // Новые технологии. № 3. С. 33-39.

- Ашмарина С.И. (2015). Формирование организационно-экономического механизма управления изменениями в социально-экономических системах в условиях глобализации и развития информационно-знаниевой экономики. Самара: Изд-во СГУ. 148 с.

- Воротникова Д.С., Рожкова Н.К. (2016). Малый и средний бизнес в России: проблемы и пути развития // Вестник университета. № 4. С. 26-33.

- Дорошина О.П. (2012). Оценка налоговых правонарушений в результате применения упрощенной системы налогообложения // Национальные интересы: приоритеты и безопасность. № 36 (177). С. 64-67.

- Зотиков Н.З. (2018). Налогообложение малого бизнеса, его роль в доходах бюджетов // Вестник Евразийской науки. Т. 10. № 1.

- Иванова Н.Г., Кацюба И.А. (2016). Управление общественными финансами: актуальные проблемы, новые решения и стратегии развития. Санкт-Петербург: СпбГЭУ. 163 с.

- Капканщиков С.Г. (2020). Антициклическое регулирование национальной экономики: содержание, инструменты, проблемы и способы их разрешения // Общество и экономика. № 9. С. 5-28. DOI: 10.31857/S020736760011344-7

- Кравченко М.В., Мялкина А.Ф. (2015). Проблемы применения специальных налоговых режимов для субъектов малого бизнеса в Российской Федерации // Социально-экономические явления и процессы. Т. 10. № 3. С. 34-40.

- Малис Н.И. (2013). Налоговый потенциал специальных налоговых режимов // Финансовый журнал. № 1. С. 73-80.

- Мандрощенко О.В. (2015). О некоторых вопросах налогообложения субъектов малого бизнеса // Теоретические и прикладные аспекты современной науки. № 7-8. С.101-105.

- Мау В.А. (2018). Российская экономика в 2017 году. Тенденции и перспективы. Москва: Фонд «Институт экономической политики им. Е.Т. Гайдара». 572 с.

- Морозова Н.Г. (2012). Совершенствование специальных налоговых режимов для субъектов малого бизнеса // Вестник Университета. № 3. С. 191-195.

- Пансков В.Г. (2018). Налогообложение малого предпринимательства: нужны кардинальные перемены // Экономика. Налоги. Право. Т. 10. № 2. С. 60-21. DOI: 10.26794/1999-849X-2018-11-1-112-119

- Тимофеев В.И. (2015). Влияние упрощенной системы налогообложения на развитие малых предприятий // Вуз. XXI век. № 2. С. 199-212.

- Теребова С.В., Устинова К.А. (2022). Малый и средний бизнес в новых экономических условиях // Север и рынок: формирование экономического порядка. № 2. С. 107-123. DOI: 10.37614/2220-802X.2.2022.76.009

- Туфетулов А.М. (2016). Налоговая составляющая системы обеспечения экономической безопасности организации // Инновационное развитие экономики. № 5 (35). С. 270-276.

- Ширяева Я.Д. (2008). Малый бизнес в России: статистика и законодательство // Финансы и бизнес. № 1. С. 150-161.

- Шкребела Е.В (2008). Налогообложение малого бизнеса в России: проблемы и перспективы решения. Москва: ИЭПП. 164 с.

- Weltman B. (2021). Small Business Taxs 2022: Your Complete Guide to Better Bottom Line Wiley. 1st edition.