Налоговые доходы бюджета РФ: анализ и оценка

Автор: Сладков Н.А., Старикова С.С.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-3 (7), 2013 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140105454

IDR: 140105454

Текст статьи Налоговые доходы бюджета РФ: анализ и оценка

Одним из важнейших инструментов государственной финансовой и экономической политики является консолидированный бюджет.

Консолидированный бюджет РФ не рассматривается и не утверждается законодательными органами. Необходимо понимать тот момент, что такой бюджет является прежде всего статистическим, характеризующий данные по доходам и расходам, источникам поступления средств и направлениям их использования по территории Российской Федерации [1].

Показатели консолидированного бюджета применяются при бюджетном планировании. В частности, при определении нормативов отчислений от регулирующих налогов в бюджеты субъектов РФ и размеров дотаций в расчет принимаются объемы консолидированных бюджетов административно-территориальных образований [4].

При анализе формирования и использования централизованного финансового фонда страны (т.е. суммы всех финансовых ресурсов, поступающих в бюджетную систему) необходимо знание показателей консолидированного бюджета. Именно с помощью показателей консолидированного бюджета РФ можно найти степень централизации финансовых ресурсов, которые формируются в стране и отражаются в сводном финансовом балансе государства.

Исследуем динамику поступлений налоговых доходов. Для этого обратимся к таблице 1 [5].

Таблица 1.

Динамика налоговых доходов консолидированного бюджета (млрд.

руб.)

|

Виды доходов |

2009 |

2010 |

2011 |

2012 |

|

Всего налоговых доходов |

9616,62 |

11600,38 |

14788,39 |

16562,92 |

|

Налог на прибыль организаций |

1264,64 |

1 774,57 |

2 270,54 |

2 355,70 |

|

Налог на доходы физических лиц |

1 665,82 |

1 790,50 |

1 995,81 |

2 261,48 |

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации |

1 176,91 |

1 329,09 |

1 753,58 |

1 886,45 |

|

Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации |

327,41 |

441,36 |

603,88 |

783,64 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации |

873,36 |

1 169,51 |

1 497,17 |

1 659,69 |

|

НАЛОГИ НА СОВОКУПНЫЙ ДОХОД |

175,54 |

207,71 |

234,34 |

271,29 |

|

НАЛОГИ НА ИМУЩЕСТВО |

569,69 |

628,24 |

678,03 |

785,49 |

|

Налог на добычу полезных ископаемых |

1 053,84 |

1 406,31 |

2 042,55 |

2 459,40 |

|

Таможенные пошлины |

2 509,41 |

2 853,09 |

3 712,49 |

4 099,78 |

Из данной таблицы видно, что общие доходы в периоде с 2009 по 2012 года имеют положительную тенденцию роста. Этот аспект свидетельствует о том, что экономика страны вышла их экономического кризиса 2008 года, т.к. размер поступлений в бюджет увеличивался из года в год.

Определим относительное отклонение налоговых доходов по годам

Таблица 2.

Относительное отклонение налоговых доходов в период 2009-2012, %

|

Виды доходов |

2010/2009 |

2011/2010 |

2012/2011 |

2012/2009 |

|

Всего налоговых доходов |

20,63 |

27,48 |

12,00 |

|

|

Налог на прибыль организаций |

40,32 |

27,95 |

3,75 |

86,27 |

|

Налог на доходы физических лиц |

7,48 |

11,47 |

13,31 |

35,76 |

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации |

12,93 |

31,94 |

7,58 |

60,29 |

|

Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации |

34,80 |

36,82 |

29,77 |

139,35 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации |

33,91 |

28,02 |

10,85 |

90,02 |

|

НАЛОГИ НА СОВОКУПНЫЙ ДОХОД |

18,33 |

12,82 |

15,77 |

54,55 |

|

НАЛОГИ НА ИМУЩЕСТВО |

10,28 |

7,93 |

15,85 |

37,88 |

|

Налог на добычу полезных ископаемых |

33,45 |

45,24 |

20,41 |

133,88 |

|

Таможенные пошлины |

13,70 |

30,12 |

10,43 |

63,38 |

Поступления от налога на прибыль организаций с 2009 по 2012 увеличились на 1091,06 млрд. руб. или на 86,27%. Поступления от налога на доходы физических лиц в указанный период выросли на 595,66 млрд. руб. или на 35,76%. Поступления от налога на добавленную стоимость на товары, реализуемые на территории Российской Федерации, возросли на 709,54 млрд. руб. или на 60,29%. Суммы поступлений от акцизов увеличились на 456,23 млрд. руб. или на 139,35%. Поступления от налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, возросли на 786,23 млрд. руб. или на 90,02%. Поступления от налога на совокупный доход увеличились на 95,75 млрд. руб. или на 54,55%. Доходы от налога на имущество возросли на 215,8 млрд. руб. или на 37,88%. От налога на добычу полезных ископаемых в бюджет поступило больше на 1405,56 млрд. руб. или на 133,38%. Поступления от таможенных пошлин выросли на 1590,37 млрд. руб. или на 63,38%. Таким образом можно сделать вывод, что все статьи налоговых доходов в периоде с 2009 по 2012 год имели тенденцию роста.

Для более детального анализа налоговых доходов рассмотрим таблицу удельного веса доходов консолидированного бюджета (таблица 2).

Таблица 3.

Структура доходов консолидированного бюджета за 2009-2012, %

|

Виды доходов |

2009 |

2010 |

2011 |

2012 |

|

Всего налоговых доходов |

9616,62 |

11600,38 |

14788,39 |

16562,92 |

|

Налог на прибыль организаций |

13,15 |

15,30 |

15,35 |

14,22 |

|

Налог на доходы физических лиц |

17,32 |

15,43 |

13,50 |

13,65 |

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации |

12,24 |

11,46 |

11,86 |

11,39 |

|

Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации |

3,40 |

9,80 |

4,08 |

4,73 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации |

9,08 |

10,08 |

10,12 |

10,02 |

|

НАЛОГИ НА СОВОКУПНЫЙ ДОХОД |

1,83 |

1,79 |

1,58 |

1,64 |

|

НАЛОГИ НА ИМУЩЕСТВО |

5,92 |

5,42 |

4,59 |

4,74 |

|

Налог на добычу полезных ископаемых |

10,96 |

12,12 |

13,81 |

14,85 |

|

Таможенные пошлины |

26,09 |

24,59 |

25,10 |

24,75 |

Из данных представленной таблицы видно, что наибольший удельный вес в общем объёме доходов имеют таможенные пошлины. Удельный вес налогового дохода имеет более 20% от общего объема доходов. Наименьший удельный вес имеют акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации, доля данного дохода колеблется около 3-4%. Лишь в 2010 году неналоговые доходы составили 9,8% от общего объема доходов.

Максимальный удельный вес в 2009 году у таможенных пошлин 26,09%. Минимальный удельный вес в 2010 году у неналоговых доходов 24,59%.

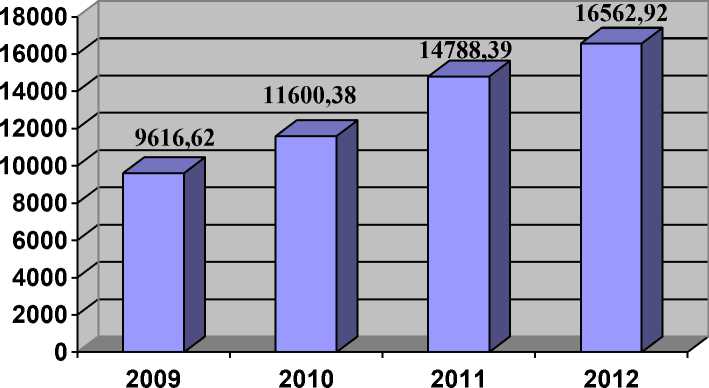

Для полной представления динамики поступлений налоговых доходов построим диаграмму исполнения консолидированного бюджета РФ по доходам [5].

Рисунок 1. Исполнение консолидированного бюджета РФ по доходам, млрд. руб.

Из представленного рисунка 1 видно и подтверждается тот момент, что в периоде с 2009 года по 2012 происходило постоянное возрастание уровня налоговых доходов.

Таким образом, можно утверждать, что в целом картина сложилась благоприятная и можно сделать вывод, что на протяжении 2009-2012 гг. налоговые доходы консолидированного бюджета росли из года в год.

Но не всё так хорошо, как кажется на первый взгляд. Существует важная проблема, как недополучение доходов в консолидированный бюджет. Во многом это связано с уклонением как организаций так и физических лиц от полной уплаты налогов. Т.е. организации укрывают полученные доходы, а физические лица получают зарплату в «конвертах». Тем самым до бюджета не доходят огромные денежные средства. Как с этим бороться? Необходимо выбрать правильные и чётко сформулированные направления по развитию налоговой системы, которые способствовали минимизации проявления такого рода проблем. Вот какие меры планируется в период 2013-2015 гг. государством в рамках развития налоговой системы.

В рамках налога на прибыль планируется:

-

1) упростить налоговый учет и сблизить его с бухгалтерским учетом.

В частности, заменить декларации по налогу на прибыль за отчетные периоды упрощенными расчетами по авансовым платежам. А также отменить особые правила определения некоторых показателей в налоговом учете, если применение этих правил нецелесообразно;

-

2) изменить порядок восстановления амортизационной премии. Восстанавливать ее нужно будет, только если ОС, к которому она была применена, продано (ранее чем по истечении 5 лет с момента ввода в эксплуатацию) взаимозависимому лицу;

-

3) исключить из перечня необлагаемых доходов недавно включенные туда доходы в виде имущества или прав, переданных организации ее участниками в целях увеличения ее чистых активов;

-

4) уточнить понятие агрессивной среды, чтобы сузить сферу применения повышающего коэффициента амортизации.

По налогу на имуществу организаций предполагаются следующие мероприятия:

-

1) освободить от налогообложения движимое имущество (машины, оборудование и др.);

-

2) перейти к определению налоговой базы исходя из кадастровой, а не остаточной стоимости имущества;

-

3) поэтапно в течение 7 лет отменить некоторые крупные льготы (например, в отношении железнодорожных путей общего пользования, магистральных трубопроводов, линий электропередачи и т.п.).

Налог на доходы физических лиц:

-

1) ограничить перечень не облагаемых НДФЛ компенсаций и пособий в целях устранения его неоднозначного и расширительного толкования;

-

2) освободить от налогообложения некоторые социально значимые доходы, например в виде:

-

- стоимости медицинских услуг, оплачиваемых за своих работников работодателями на «доходно-расходной» УСНО или ЕСХН;

-

- единовременных выплат безработным в рамках программы по содействию самозанятости;

-

- субсидий фермерам из бюджетов различного уровня;

-

- земли, бесплатно предоставляемой многодетным семьям.

Что касается транспортного налога, тут планируются следующие мероприятия:

-

1) ограничить перечень не облагаемых НДФЛ компенсаций и пособий в целях устранения его неоднозначного и расширительного толкования;

-

2) освободить от налогообложения некоторые социально значимые доходы, например в виде:

-

- стоимости медицинских услуг, оплачиваемых за своих работников работодателями на «доходно-расходной» УСНО или ЕСХН;

-

- единовременных выплат безработным в рамках программы по содействию самозанятости;

-

- субсидий фермерам из бюджетов различного уровня;

-

- земли, бесплатно предоставляемой многодетным семьям.

Специальные налоговые режимы:

-

1) ввести новый спецрежим для предпринимателей с 2013 г. -патентную систему налогообложения;

-

2) сделать с 2013 г. спецрежим в виде ЕНВД добровольным и постепенно отменить его к 2018 г.;

-

3) упростить переход на спецрежимы;

-

4) освободить спецрежимников от обязанности вести бухучет.

Таким образом, вы достижение указанные направлений в конечном итоге позволит стабилизировать российскую налоговую систему.

Консолидированный бюджет РФ регулирует многие аспекты жизни государства. В общем можно сказать, что с ним связаны многие процессы которые происходят внутри государства [3].

Устойчивость всех каналов бюджетного финансирования, построение гармоничной системы бюджетных отношении на всей территории Российской Федерации является важнейшим требованием и условием политической и экономической стабильности государства. В реализации этой задачи особое место занимает консолидированный бюджет РФ.