Налоговый контроль в системе государственного финансового контроля

Автор: Старикова С.С., Буйная Г.В., Кажаева Ю.Д.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-4 (11), 2014 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140108140

IDR: 140108140

Текст статьи Налоговый контроль в системе государственного финансового контроля

Государственный финансовый контроль является существенным элементом управления государственными финансами и обязательным условием эффективного функционирования финансовой системы и экономики страны в целом. Его основной целью является помощь успешному осуществлению финансовой политики государства в процессе формирования и использования фондов, необходимых государству для выполнения своих функций. Экономическое и политическое благополучие государства зависит от эффективности государственного финансового контроля. Основными составляющими системы государственных финансов являются государственные доходы и расходы, поэтому финансовый контроль в первую очередь направлен на проверку своевременности и полноты мобилизации доходов, правомерности и целесообразности расходования государственных средств.

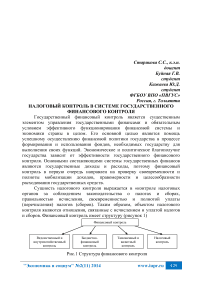

Сущность налогового контроля выражается в «контроле налоговых органов за соблюдением законодательства о налогах и сборах, правильностью исчисления, своевременностью и полнотой уплаты (перечисления) налогов (сборов). Таким образом, объектом налогового контроля являются отношения, связанные с исчислением и уплатой налогов и сборов. Финансовый контроль имеет структуру (рисунок 1)

Рис.1 Структура финансового контроля

Основными источниками доходов в бюджет страны являются налоговые поступления. Важность налогов в формировании фондов государства определяет особую роль в контроле налоговой системы государственного финансового контроля. Еще одним фактором, определяющим актуальность эффективной системы налогового контроля, является использование налоговых инструментов в процессе государственного регулирования.

Налоговым контролем признается деятельность уполномоченных органов по контролю за соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства о налогах и сборах в порядке, установленном НК РФ. Налоговый контроль является разновидностью государственного финансового контроля.

Осуществление контроля за соблюдением налогоплательщиками, плательщиками сборов и налоговыми агентами российского законодательства о налогах и сборах является основным правом налоговых органов. Налоговый контроль - завершающая стадия управления налогообложением, один из элементов методики планирования налоговых доходов бюджета. Двойственная природа налогового контроля обусловлена тем, что, с одной стороны он является формой реализации контролирующей роли налогов и с другой стороны, налоги — это принудительные денежные отношения, налоговый контроль со стороны государства является объективной необходимостью для существования налогов.

В научной литературе государственный налоговый контроль в широком смысле слова определяется как специальный способ обеспечения законности. К его основным задачам относятся: обеспечение поступлений в бюджеты разных уровней всех предусмотренных законодательством налогов и платежей, воспрепятствование уходу от налогов (т. е. налоговый контроль трактуется как проверка исполнения законов, исправление ошибок и нарушений). При рассмотрении налогового контроля как элемента системы государственного управления налогообложением становится очевидным, что проверка — лишь одна из форм налогового контроля.

Согласно части первой Налогового кодекса, субъектами налогового контроля (органами, осуществляющими налоговый контроль) являются Федеральная налоговая служба и ее территориальные органы, таможенные органы и органы внутренних дел (Федеральная служба по экономическим и налоговым преступлениям МВД России).

Объектом государственного налогового контроля является вся совокупность налоговых отношений как императивных денежных отношений, в процессе которых образуются денежные фонды государства. Предметом налогового контроля в каждом конкретном случае могут выступать различные аспекты и проявления налоговых отношений:

законность, достоверность, полнота, своевременность, обоснованность, целесообразность, эффективность, оптимальность и т. д.

В зависимости от принадлежности субъектов налогового контроля к ветвям государственной власти можно выделить: контроль органов законодательной (представительной) власти, органов исполнительной власти, органов судебной власти, президентский контроль. В системе налогового контроля органов исполнительной власти особо выделяется ведомственный контроль.

По времени осуществления различают такие виды налогового контроля, как предварительный, текущий и последующий. Это деление является весьма условным, так как одни и те же контрольные мероприятия могут быть одновременно предварительными, текущими и последующими относительно различных связанных с исполнением налоговых обязательств действий.

Например, камеральная проверка расчета по налогу на прибыль за первый квартал: по отношению к моменту исчисления налога за первый квартал — это последующий контроль, по отношению к моменту уплаты налога — предварительный контроль, по отношению к процессу исполнения обязательств по уплате налога за весь налоговый период (год) — текущий контроль.

Формы налогового контроля как способы выражения его содержания подразделяются на 2 группы:

-

1. реализация государственного налогового контроля, обусловленного императивностью налогов (различные виды проверок, осуществляемых налоговыми, таможенными органами, органами внутренних дел). Сущностным признаком этих форм налогового контроля является возможность применения мер ответственности за нарушение налогового законодательства непосредственно в процессе реализации результатов контроля (чаще всего это последующий контроль, реже — текущий). Формой предварительного контроля в этой группе является профилактика налоговых правонарушений (постановка на учет налогоплательщиков, информирование, консультирование по вопросам налогообложения и т. д.);

-

2. реализация государственного налогового контроля, обусловленного контролирующей ролью налогов (наблюдение, мониторинг, получение и обработка информации об отклонениях налоговых поступлений от заданных параметров, анализ и оценка принятых решений в области налогообложения, в том числе нормативных актов, и т. д.).

Методы государственного налогового контроля весьма разнообразны. Каждому виду налогового контроля (в зависимости от времени осуществления, субъекта контроля), каждой форме налогового контроля присущи свои методы.

Выбор тех или иных приемов зависит от конкретных задач, поставленных перед субъектом контроля, его функций и полномочий.

Методы государственного налогового контроля можно классифицировать следующим образом:

-

- воздействие на субъекты налоговых отношений, которые подразделяются, в свою очередь, на методы убеждения и принуждения либо на прямые (административные) и косвенные (экономические) методы;

-

- совершение отдельных контрольных действий (методы

процедурного характера);

-

- организация контрольной работы.

В зависимости от субъекта налогового контроля кроме государственного можно выделить следующие виды: муниципальный, независимый (аудиторский), внутренний (внутрихозяйственный) и общественный. Определенная специфика муниципального налогового контроля обусловлена тем, что органы местного самоуправления — это самостоятельная децентрализованная форма осуществления управления. Муниципальный налоговый контроль занимает промежуточное положение между государственным налоговым контролем законодательных (представительных) органов власти и общественным налоговым контролем.

Главным показателем эффективности налогового контроля является его совершенное соответствие принципам законности, объективности, независимости, гласности и системности.

"Экономика и социум" №2(11) 2014