Некоторые аспекты применения поведенческих финансов в оценке бизнеса

Автор: Косорукова Ирина Вячеславовна

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Судебная практика

Статья в выпуске: 8 (143), 2013 года.

Бесплатный доступ

Автором рассматривается влияние поведенческих финансов на стоимость бизнеса при прогнозировании денежных потоков и определении ставки дисконтирования в методе дисконтированных денежных потоков доходного подхода. Формулируется изменение в допущениях обобщенной поведенческой модели оценки стоимости активов. Указано на фактическое подтверждение такой закономерности поведенческих финансов, как когнитивный диссонанс, и на наличие совокупной ошибки обработки информации при прогнозировании макроэкономических показателей.

Поведенческие финансы, стоимость бизнеса, доходный подход, ставка дисконтирования, метод дисконтированных денежных потоков, метод ддп

Короткий адрес: https://sciup.org/170172610

IDR: 170172610

Текст научной статьи Некоторые аспекты применения поведенческих финансов в оценке бизнеса

Исследованиями зарубежных, а в последние годы и российских, ученых подтверждено, что, действуя в условиях неопределенности и риска, отдельные индивиды и группы лиц подвергаются влиянию целого ряда иллюзий, эмоций, ошибочного восприятия информации и прочих «иррациональных» факторов. На фоне воздействия таких факторов происходит принятие инвестиционных и финансовых решений. Изучение влияния таких факторов и их последствий осуществляется в рамках нового направления науки, названного «поведенческими (психологическими) финансами». При этом нужно отметить, что формируется понимание поведенческой экономической теории как нового направления в исследовании экономических явлений [3].

Развитие фондовых рынков и появление многочисленных рыночных инструментов, весьма привлекательных в качестве объекта инвестирования, обусловили разработку целого ряда финансовых теорий и моделей, призванных вооружить потенциального инвестора необходимым инструментарием для разработки эффективных инвестиционных стратегий.

Мы не будем подробно описывать результаты указанных исследований, поскольку в последние годы опубликовано достаточное количество работ, освещающих эти вопросы на русском языке (см. например, [1–5]).

В основе подавляющего большинства классических финансовых теорий и моде- лей лежит предположение о рациональном поведении инвестора на рынке, однако результаты проведенных исследований [1–5] ставят под сомнение возможность применения классического подхода к принятию решений и опровергают тот факт, что поведение инвестора на рынке всегда рационально.

Остановимся на одном из аспектов поведенческих финансов – их влияние на формирование стоимости бизнеса. Основные направления такого влияния уже были отражены в работах [2–5].

Рассматривая поведенческую экономическую теорию с позиции нового подхода к исследованию экономических явлений, автор [3] отмечает ее более высокие «предсказательные возможности» по сравнению с традиционными моделями и концепциями. При этом он выделяет следующие области экономического анализа:

-

• выбор в условиях риска и неопределенности;

-

• межвременной выбор;

-

• теория игр.

В работах [2 и 5] отмечаются следующие закономерности поведенческих финансов:

-

• эвристическая обработка информации инвесторами;

-

• непостоянство имеющейся на рынке информации;

-

• когнитивный диссонанс;

-

• различный поход к интерпретации информации;

-

• эффект реакции рынков на новости;

-

• эвристика репрезентативности;

-

• излишняя самоуверенность и иллюзия управления ситуацией;

-

• эффект диспозиции;

-

• «домашние» преференции;

-

• «информационные каскады», или теория стадного поведения.

Авторы [4] выделяют следующие направления, где поведенческие финансы активно влияют на формирование стоимости бизнеса:

-

• расчет ставки дисконтирования при оценке бизнеса;

-

• применение процедуры дисконтирования;

-

• использование традиционных подходов к оценке;

-

• синтетические модели оценки.

Исходя из результатов проведенного нами анализа полагаем, что к указанным направлениям было бы целесообразно добавить еще одно направление, связанное с анализом внешней и внутренней информации, предшествующее непосредственно процедуре оценивания стоимости. Понятно, что все указанные ранее направления напрямую связаны с этапом анализа информации, но они не раскрывают проблему первичной оценки информации о внешней и внутренней среде бизнеса. Несмотря на утверждение о том, что более объективными методами оценки стоимости бизнеса являются синтетические модели оценки [4, с. 43], в российской практике пока преобладает применение метода дисконтирования денежных потоков как основного для оценки стоимости бизнеса. В связи с этим рассмотрим проблему влияния анализа данных о внешней и внутренней среде на расчет стоимости бизнеса методом дисконтированных денежных потоков (ДДП).

Как правило, закладываемые оценщиком темпы прироста выручки (отправная точка в расчете стоимости методом ДДП) при применении доходного подхода базируются на прогнозных значениях темпов прироста либо самой компании, либо отрасли, либо темпов инфляции. Все эти показатели так или иначе определяются экономической ситуацией в стране и (или) в мире, которую оценщик обычно рассматривает через призму роста валового внутреннего продукта (далее – ВВП) страны.

В допущениях обобщенной поведенческой модели оценки стоимости активов [2, с. 185–190] рассматриваются три случайных переменных [2, с. 187], две из которых напрямую зависят от мнения оценщика в рамках формирования прогнозов будущих доходов бизнеса:

-

• ε 1 – случайная переменная, характеризующая совокупную ошибку обработки информации1;

-

• ε 2 – случайная переменная, характеризующая совокупную ошибку репре-зентативности2.

Третья переменная характеризует ошибки предпочтений инвесторов, но она, на наш взгляд, актуальна в рамках сравнительного подхода к оценке бизнеса для понимания величины ошибки инвестора при определении цены акции на фондовом рынке, а вот в случае использования доходного подхода в качестве третьей переменной имеет смысл рассмотреть влияние когнитивного диссо-нанса3 на формирование стоимости.

Кроме того, анализ практики оценки стоимости бизнеса методом ДДП в периоды, в которых экономика страны находилась практически в пиковых моментах с точки зрения теории жизненного цикла (это, соответственно, 2007 год и начало 2008 года – фаза подъема (бума); вторая половина 2008 года и 2009 год – фаза кризиса), показал, что оценщики (особенно работающие на рынке недолго) подпадают под влияние эффекта «информационного каскада» (или теории стадного поведения).

На фазе подъема такие специалисты строили прогнозы исходя из величины темпов прироста в размере 8–10 процентов в год, а на фазе кризиса использовали отрицательные темпы прироста не только в рамках прогнозного, но и постпрогнозного периодов. Таким образом, видимо, наличие эффекта «информационный каскад» также стоит учитывать при построении обобщенной поведенческой модели как четвертую переменную на фазах подъема (бума) и кризиса.

Анализируя влияние первых двух переменных ( ε 1 и ε 2), стоит отметить, что они могут проявляться при формировании стоимости бизнеса не только в рамках анализа внешней среды, но и в рамках оценки состояния бизнеса посредством анализа внутренних рисков. Такой анализ проводится исходя из результатов расчета показателей финансового анализа, и их интерпретация влияет на величину особых рисков в расчете ставки дисконтирования для закрытых компаний. Нередко российские оценщики проводят анализ результатов, сопоставляя фактические данные компании с нормативными значениями, а не со среднеотраслевыми, что приводит как к завышению, так и к занижению величины ставки дисконтирования.

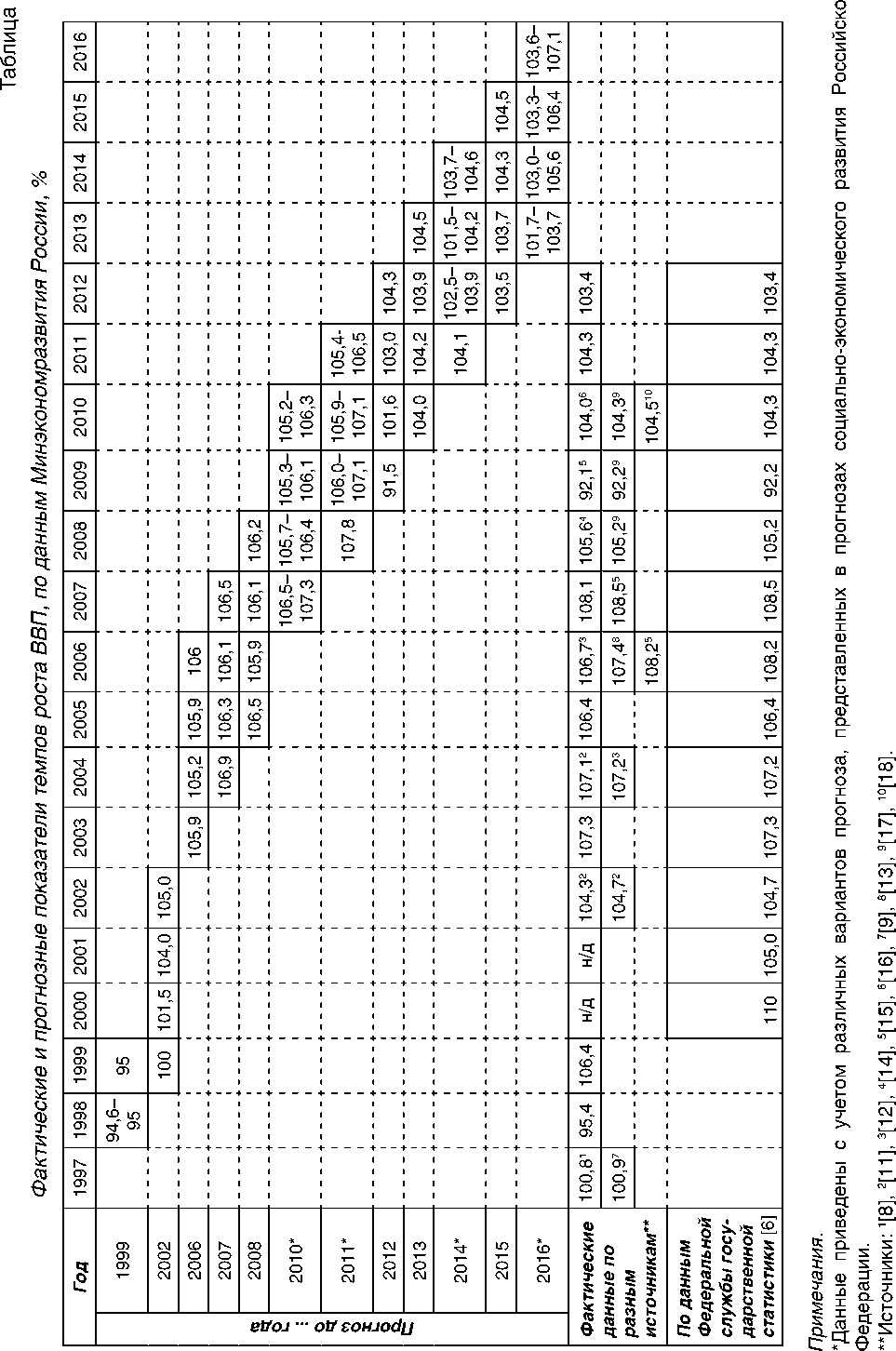

Рассмотрим на примере темпов роста ВВП реакцию специалистов по прогнозированию макроэкономических показателей Министерства экономического развития Российской Федерации (далее – Минэкономразвития России) на прогнозное изменение темпов его роста. Исходные данные представлены в таблице 1 (к большому сожалению, не удалось найти в открытом доступе бо́льшую часть информации за 90-е годы прошлого столетия). Конечно, представленной информации явно не достаточно для серьезного анализа и выводов, но тем не менее кое-какие тенденции можно отследить.

В течение последних 25 лет российская экономика чаще находилась не в позитивной динамике, что, видимо, и повлияло на формирование сдержанных прогнозов (только в 30 процентах случаев прогнозы выше фактических данных). Данные, представленные в таблице 2, подтверждают тезис о том, что «удовлетворение от потенциальной прибыли и боль от убытков не симметричны» [2, с. 190].

Также можно обнаружить наличие ошибки обработки информации в пиковый период подъема в 2007 году (см. табл. 3). Подтверждается постулат: «нереалистичный оптимизм и стремление выдавать желаемое за действительное создают ситуацию, когда чрезмерная реакция рынка чаще всего наблюдается в случае позитивных сигналов» [2, с. 189]. Как видим, такая реакция наблюдается не только на фондовом рынке, но и при прогнозировании макроэкономических показателей, что чрезвычайно актуально для оценщиков при построении денежных потоков в методе дисконтированных денежных потоков.

Отклонения в прогнозных данных 1998 и 2007 годов (табл. 3) свидетельствуют о наличии такой реакции, правда разнонаправ-ленной4. При этом напрашивается вывод о необходимости введения поправки либо в темпы прироста выручки, либо в величину ставки дисконтирования. Очевидно, эти поправки в ситуации подъема экономики должны действовать в сторону снижения темпов прироста выручки или увеличения величины ставки дисконтирования. В ситуации кризиса в экономике поправки должны действовать в сторону увеличения темпов прироста выручки или снижения ставки дисконтирования.

Конечно, по этой достаточно скупой совокупности данных сложно сделать выводы о наличии устойчивого эффекта и величи-

Таблица 2

Отклонение прогнозных и фактических значений темпов прироста ВВП (1997–2012 годы), %

|

Год |

Фактический темп прироста ВВП |

Прогнозное значение темпа прироста ВВП в первый год прогноза после отчетного |

Среднее значение прогнозного темпа прироста ВВП |

Отклонение фактического и прогнозного темпов прироста в первый год прогноза |

Отклонение фактического и среднего прогнозного темпов прироста |

|

1997 |

100,9 |

– |

– |

– |

– |

|

1998 |

95,4 |

94,8 |

94,8 |

-0,6 |

-0,6 |

|

1999 |

106,4 |

97,5 |

97,5 |

-8,9 |

-8,9 |

|

2000 |

110 |

101,5 |

101,5 |

-8,5 |

-8,5 |

|

2001 |

105 |

104 |

104 |

-1 |

-1 |

|

2002 |

104,7 |

105 |

105 |

0,3 |

0,3 |

|

2003 |

107,3 |

105,9 |

105,9 |

-1,4 |

-1,4 |

|

2004 |

107,2 |

106,9 |

106,1 |

-0,3 |

-1,1 |

|

2005 |

106,4 |

106,5 |

106,2 |

0,1 |

-0,2 |

|

2006 |

108,2 |

105,9 |

106 |

-2,3 |

-2,2 |

|

2007 |

108,5 |

106,9 |

106,6 |

-1,6 |

-1,9 |

|

2008 |

105,2 |

107,8 |

106,5 |

2,6 |

1,3 |

|

2009 |

92,2 |

91,5 |

103,2 |

-0,7 |

11 |

|

2010 |

104,3 |

104 |

105 |

-0,3 |

0,7 |

|

2011 |

104,3 |

104,1 |

104,6 |

-0,2 |

0,3 |

|

2012 |

103,4 |

103,5 |

103,6 |

0,1 |

0,2 |

|

Среднее значение отклонений |

-1,5 |

-0,8 |

|||

Таблица 3

Отклонение прогнозных и фактических значений темпов прироста ВВП в пиковые периоды (1997–2012 годы), %

|

Год |

Фактический темп прироста ВВП |

Прогноз в пиковый период |

Отклонение по прогнозу |

||||

|

кризис 1998 года |

подъем 2007 года |

кризис 2008 года |

1998 года |

2007 года |

2008 года |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1997 |

100,9 |

||||||

|

1998 |

95,4 |

||||||

|

1999 |

106,4 |

97,5 |

-8,9 |

||||

Продолжение таблицы 3

Список литературы Некоторые аспекты применения поведенческих финансов в оценке бизнеса

- Евстигнеев В. Р. Прогнозирование доходности на рынке акций. М.: Маросейка, 2009.

- Поведенческие финансы. Инвесторы, компании, рынки / под ред. К. Бейкера, Дж. Нофсингера; пер. с англ. М.: Маросейка, 2011. Вып. 1.

- Павлов И. Поведенческая теория - позитивный подход к исследованию экономической деятельности // Вопросы экономики. 2007. № 6.

- Федотова М. А., Рутгайзер В. М., Будицкий А. Е. Поведенческая оценка и ее дальнейшие перспективы в российских условиях // Имущественные отношения в Российской Федерации. 2009. № 1 (88).

- Федотова М., Плескачевский В., Рутгайзер В., Будицкий А. Поведенческая оценка: концепция поведенческих финансов и ее применение в оценке бизнеса // Вопросы экономики. 2009. № 5.