Неторговый партнер: внешнеторговый оборот России стремительно сократился

Автор: А. Кнобель

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Рубрика: Реальный сектор и внешняя торговля

Статья в выпуске: 3, 2015 года.

Бесплатный доступ

Экономическое взаимодействие России с внешним миром сокращается под влиянием санкций и контрсанкций, снижения инвестиционного, а затем и общего внутреннего спроса, а также ухудшения ценовой конъюнктуры. При этом серьезно сократилось торговое взаимодействие со странами не только дальнего, но и ближнего зарубежья. Импорт продовольственных товаров из стран санкционного списка пока не удалось вполне заместить ни продовольственными товарами других стран, ни собственным производством. Более успешным в целом ряде товарных групп выглядит опыт импортозамещения украинских товаров, импорт которых резко упал во втором полугодии 2014 г.

Короткий адрес: https://sciup.org/170176323

IDR: 170176323

Текст научной статьи Неторговый партнер: внешнеторговый оборот России стремительно сократился

Экономическое взаимодействие России с внешним миром сокращается под влиянием санкций и контрсанкций, снижения инвестиционного, а затем и общего внутреннего спроса, а также ухудшения ценовой конъюнктуры. При этом серьезно сократилось торговое взаимодействие со странами не только дальнего, но и ближнего зарубежья. Импорт продовольственных товаров из стран санкционного списка пока не удалось вполне заместить ни продовольственными товарами других стран, ни собственным производством. Более успешным в целом ряде товарных групп выглядит опыт импортозамещения украинских товаров, импорт которых резко упал во втором полугодии 2014 г.

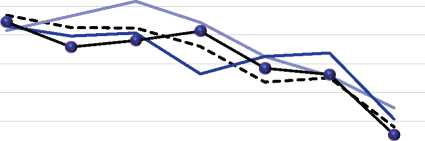

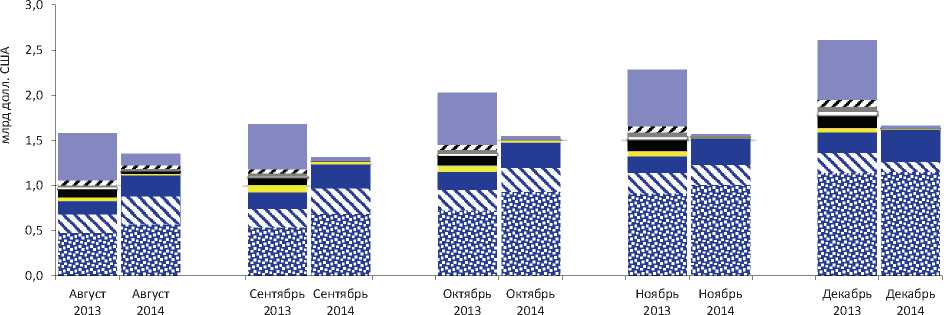

Сокращение внешней торговли: снижение стоимости экспорта и падение объемов импорта Снижение объемов внешней торговли в первой половине 2014 г. было связано с девальвацией и падением спроса на импорт в российской экономике. Стоимостные объемы экспорта начали снижаться во второй половине года, особенно резко – в ноябре–декабре в связи с ухудшением условий торговли (см. рис. 1 ).

Сокращение объемов импорта продолжилось в январе 2015 г. В результате январские объемы импорта из стран дальнего зарубежья составили 40% к январю 2014 г. При этом импорт продовольственных товаров упал на 42%, мяса — в 4 раза, в том числе импорт свинины — более чем в 11 раз (с 110,4 млн долл. в январе 2014 г. до 9,9 млн долл. в январе 2015 г.), импорт молочных продуктов – почти в 5 раз (со 186,1 млн долл. в январе 2014 г. до 40,1 млн долл.), алкогольных и безалкогольных напитков — почти в 2 раза. Аналогичными темпами снижался импорт химической, текстильной и машиностроительной продукции ( рис. 2 ).

При сохранении этих тенденций импорт в 2015 г., вероятно, сократится на 40% по сравнению с 2014 г., а падение экспорта в стоимостном выражении может составить 25–30%.

Источник: расчеты выполнены на основе данных ФТС.

Рис. 1. Динамика внешней торговли России в 2014 г. (по отношению к соответствующему периоду прошлого года)

100%

90%

80%

70%

60%

Янв-Июль Август Сентябрь Октябрь Ноябрь Декабрь Январь

2014 2014 2014 2014 2014 2014 2015

50%

Продовольственные товары и сырье для их производства

^^^^^^^^Химическая продукция

^^^^^^еТекстильные изделия и обувь

“О—Машиностроительная продукция

Источник: расчеты выполнены на основе данных ФТС.

Рис. 2. Динамика импорта различных групп товаров из стран дальнего зарубежья (по отношению к соответствующему периоду прошлого года)

Ближнее зарубежье в общем тренде

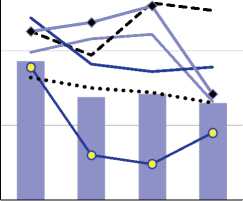

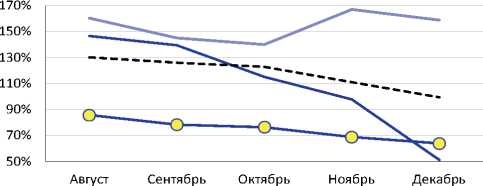

Девальвация рубля теоретически должна благоприятствовать росту несырьевого экспорта, по крайней мере, в страны СНГ. Однако данные последних месяцев 2014 г. этого не показывают: снижался не

только импорт из стран СНГ, но и экспорт в эти страны ( рис. 3 и 4 ). Из относительно значимых торговых партнеров в СНГ экспорт в ноябре – декабре вырос только в Армению и Азербайджан. Товарооборот России с партнерами по ЕАЭС (с Арменией, Белоруссией и Казахстаном), а также с Украиной падал. Примечательно, чт импорт из Казахстана рос (в годовом исчислении) до ноября 2014 г. включительно – сказывалась девальвация тенге в феврале 2014 г. Наконец, и замещения товаров из ЕС, подавших под контрсанкции, белорусскими товарами в значительном объеме так и не произошло — лишь в октябре импорт из Белоруссии продемонстрировал тенденцию к росту.

При этом снижение товарооборота с Украиной наблюдается лишь во второй половине года. В январе – июне 2014 г. товарооборот составил 103,3% к тому же периоду 2013 г. за счет роста экспорта на 24,4% (в то же время товарооборот с Белоруссией и Казахстаном снизился на 10 и 12% соответственно).

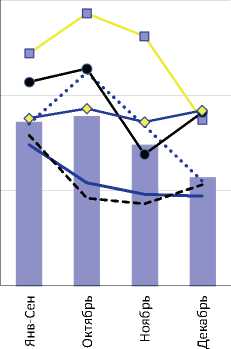

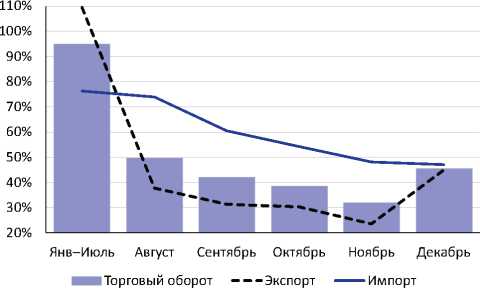

Санкционное продовольствие: страновое замещение

Как видно на рис. 5 , импорт товаров контрсанкционного списка сокращался, при этом происходило замещение товаров из попавших под российские санкции государств товарами других стран. Это видно уже на декабрьских данных импорта соответствующих товарных групп ( рис. 5 ). В годовом выражении импорт продовольственных товаров санкционного списка рос с августа по ноябрь (темпы роста при этом снижались), немного упал в декабре. В частности, импорт санкционного продовольствия из Бразилии в последние месяцы вырос примерно в 1,5 раза. В августе – сентябре рост поставок соответствующих товаров из Белоруссии вырос в годовом исчислении на 40–45%, но в октябре – ноябре (еще до существенного укрепления белорусского рубля относительно российского) темп роста упал, а в декабре – снизился в 2 раза ( рис. 6 ).

Окончательные выводы относительно импортоза-мещения продовольствия, попавшего под санкции,

150%

100%

50%

^™ СНГ (доля в экспорте 12,8%)

^^^^^^^е Белоруссия (доля в экспорте 4%)

Украина (доля в экспорте 3,4%)

Казахстан (доля в экспорте 2,8%)

Азербайджан (доля в экспорте 0,68%)

Cl

0%

Узбекистан (доля в экспорте 0,63%)

—♦—Армения (доля в экспорте 0,22%)

Источник: расчеты выполнены на основе данных ФТС.

Рис. 3. Динамика экспорта в страны СНГ в 2014 г. (по отношению к соответствующему периоду прошлого года)

^™СНГ (доля в импорте 11,2%)

Белоруссия (доля в импорте 4,1%)

^^^^^^Украина (доля в импорте 3,8%)

-

□ Казахстан (доля в импорте 2,5%)

—•-Азербайджан (доля в импорте 0,22%)

Узбекистан (доля в импорте 0,31%)

Армения (доля в импорте 0,11%)

Источник: расчеты выполнены на основе данных ФТС.

Рис. 4. Динамика импорта из стран СНГ в 2014 г. (по отношению к соответствующему периоду прошлого года)

й Прочие страны л Белоруссия Z Бразилия Украина - Казахстан ■ Норвегия Австралия ■ Канада f США ■ ЕС

Источник: расчеты выполнены на основе данных ФТС.

Рис. 5. Динамика импорта товаров санкционного списка

^^^^^^^е Белоруссия

^^^^^^ Бразилия

Страны, не попавшие под санкции

Все страны

Источник: расчеты выполнены на основе данных ФТС.

Рис. 6. Динамика импорта товаров санкционного списка из некоторых стран (по отношению к соответствующему периоду прошлого года)

делать еще рано. Однако с августа 2014 г. наблюдается рост физических объемов производства мяса убойных животных и сыров, а в конце года — и продукции рыбной промышленности, чего нельзя сказать о промышленности более высокой степени переработки (колбасные изделия), которые используют в том числе импортное сельскохозяйственное сырье.

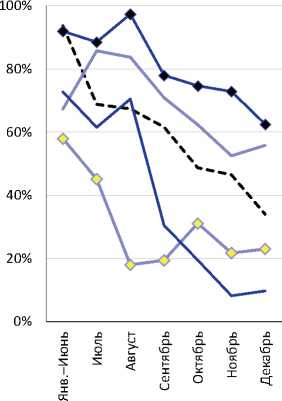

Импортозамещение: кейс Украины

С августа 2014 г. наблюдается также существенное снижение, иногда почти до нуля, импорта некоторых товарных позиций с Украины ( рис. 7, 8 ).

На рис. 9 видно, что в августе – декабре в России наблюдался рост физических объемов производства полимерных плит, стальных труб, полимерных шлангов, телевизионной аппаратуры, полупроводниковых приборов, фанеры, кокса, пластмасс в первичных формах, проката черных металлов одновременно с существенным снижением импорта соответствующих товаров с Украины. В этом случае определенно можно говорить о росте производства

Источник: расчеты выполнены на основе данных ФТС. Рис. 7. Динамика торговли с Украиной в 2014 г. (к соответствующему периоду прошлого года)

-

XVI. Машины, оборудование и механизмы;

электрооборудование (доля в импорте 22,4%)

^^^^^^^^XV. Недрагоценные металлы и изделия из них (доля в импорте 21,7%)

-

XVII. Транспорт, относящиеся к транспорту устройства (доля в импорте 9,0%)

= ♦ =X. Масса из древесины; бумага, картон (доля в импорте 6,7%)

^^^^^^* IV. Готовые пищевые продукты (доля в импорте 5,6%)

Источник: расчеты выполнены на основе данных ФТС.

Рис. 8. Динамика импорта с Украины по основным товарным группам, для которых возможно импортозамещение (к соответствующему периоду прошлого года)

вследствие снижения конкуренции со стороны украинских производителей.•

45%

40%

35%

30%

25%

20%

15%

10%

5%

0%

Трубы шланги, рукава полимерные/ 3917 Трубы, трубки, шланги и их фитинги

Приборы полупроводниковые/ 8541 Диоды, транзисторы и аналогичные полупроводниковые

приборы

Кокс/2704 Кокс и полукокс из каменного угля

Фанера/4412 Фанера клееная, панели фанерованные

Трубы стал ьные/7303—7306 трубы из черных металлов

Аппаратура приемная тслсвизионная/852871 -852873 Аппаратура приемная для телевизионной связи

Плиты.

I, листы, пленка и полосы

полимерные/3919-3921 Плиты, листы, пленка, лента, полоса и прочие плоские фирмы, из пластмасс

Прокат черных металлов/? 2 Черные металлы

Пластмассы в первичных формах/3901-3914 Первичные формы пластмасс

0% 10% 20% 30% 40% 50% 60% 70% 80%

Снижение объёмов импорта

Источник: расчеты выполнены на основе данных ФТС и Росстата.

Рис. 9. Падение импорта с Украины по некоторым товарным группам в годовом измерении и рост физического объема производства в России за август – декабрь 2014 г.