Новации в управлении валютными рисками коммерческих банков

Автор: Мальчушкин Константин Федорович

Журнал: Теория и практика общественного развития @teoria-practica

Рубрика: Экономические науки

Статья в выпуске: 1, 2013 года.

Бесплатный доступ

Статья посвящена проблемам внедрения новаций в политику управления валютными рисками коммерческих банков. Цель статьи - теоретическое обоснование инновационного подхода к управлению валютными рисками в коммерческих банках. В статье исследуется стратегия управления валютными рисками в зависимости от факторов внешней среды коммерческих банков, разрабатываются критерии комплексной стратегии управления валютными рисками, предлагается система управления структурой валютных активов. Результаты, отраженные автором в статье, могут быть использованы руководителями коммерческих банков, а также регулирующими органами. Выводы, обозначенные автором в данной статье, указывают на необходимость внедрения инноваций в систему управления валютными рисками коммерческих банков.

Валютная политика, инновации, коммерческие банки, валютные риски

Короткий адрес: https://sciup.org/14934766

IDR: 14934766 | УДК: 336.717.8

Текст научной статьи Новации в управлении валютными рисками коммерческих банков

Процесс управления рисками представляет собой ту часть деятельности руководителей организации (управленческий или административный процесс), которая направлена на экономически эффективную защиту фирмы от нежелательных сознательных или от случайных обстоятельств, в конечном счете, наносящих материальный ущерб фирме [1, с. 54].

В настоящее время выделяется несколько методов управления валютными рисками – хеджирование, валютные контрактные оговорки, мониторинг денежного обращения, прогноз обменного курса по основным валютам, диверсификация портфеля валют, установление лимитов на операции [2, с. 57].

Построение стратегии управления валютными рисками коммерческих банков – сложный процесс, связанный с выделением и использованием сильных сторон коммерческого банка на рынке финансовых инструментов. Для определения характера стратегии коммерческого банка в части управления валютными рисками необходимо учесть два фактора:

-

а) внутреннюю долю операций кредитной организации в иностранной валюте в общем количестве или денежной массе операций коммерческого банка. В ходе анализа необходимо определить характер формирования активов коммерческого банка.

-

б) долю коммерческого банка на рынке операций региона, связанных с обращением валют. Определение роли кредитной организации на рынке.

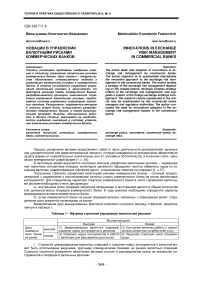

Взаимовлияние двух вышеуказанных факторов позволяет построить матрицу стратегий, представленную в таблице 1.

Таблица 1 – Матрица стратегий управления валютными рисками

|

Внутренняя доля |

|||

|

Высокая |

Низкая |

||

|

Доля коммерческого банка на рынке |

высокая |

(1) Диверсификация валютных операций, освоение новых инструментов и регионов |

(2) Улучшение качества работы с ограниченным сегментом потребителей услуг |

|

низкая |

(3) Освоение новых инструментов в работе с валютами для расширения доли рынка |

(4) Защитная стратегия узкой специализации |

|

-

1. Стратегия диверсификации валютных операций и освоения новых инструментов и регионов может быть использована ведущими, крупными коммерческими банками на рынках валютных операций. Сущность стратегии управления валютными рисками состоит в распределении риска на множество инструментов и операции в различных регионах.

-

2. Стратегия, ориентированная на удовлетворение потребностей отдельно выбранного сегмента потребителей валютных банковских услуг. Стратегия может быть реализована для большого сегмента рынка, при этом возможности банка ограничены, поэтому, на наш взгляд, имеет смысл сконцентрироваться на улучшении качества обслуживания по валютным операциям отдельного сегмента.

-

3. Стратегия связана с расширением услуг банка, связанных с обращением валют, для ограниченного сегмента. Диверсификация валютных рисков на ограниченном количестве потребителей.

-

4. Защитная стратегия, минимизация привлечения ресурсов в сферу операций, связанных с обращением валют. Сокращение рисков путем использования простейших или абсолютно надежных операций, связанных с обращением валют.

Реализация стратегий связана с формальными этапами внедрения систем управления. Данные этапы призваны обеспечивать успешную и эффективную деятельность банка на выбранных сегментах финансовых рынков и координировать усилия всех его подразделений для решения поставленных задач. Разработка системы управления рисками банка проводится в соответствии с его миссией – целью, для которой банк существует и которую планирует достичь в определенный период времени. Миссия становится базисом, некоторой точкой опоры для деятельности банка в целом и помогает сосредоточить усилия работников на выбранном направлении. Грамотно сформулированные и озвученные миссия и стратегия способствуют привлечению клиентов и улучшению связей с партнерами и контрагентами, а также повышают заинтересованность и лояльность сотрудников.

Процесс управления валютными рисками коммерческого банка проходит пять стадий:

-

1. Подготовительная стадия сбора информации.

-

2. Оценка динамики и нестабильности внешней среды.

-

3. Выработка комплексной стратегии на основе соответствия целей возможностям их достижения.

-

4. Разработка стратегического плана развития.

-

5. Определение стратегических параметров (заданий и ограничений) по отдельным видам операций.

На подготовительной стадии собираются три основных вида информации от всех подразделений и служб банка:

-

1) ретроспективная отчетность (баланс, отчет о финансовых результатах, отчет о движении денежных средств и т.д.) и оперативные данные подразделений, детализирующие сводные финансовые показатели;

-

2) тенденции внешней экономической среды - анализ и прогноз макроэкономических показателей конъюнктуры финансовых рынков и отраслей промышленности, являющихся целевыми сегментами для банка, существующих и ожидаемых правительственных решений и изменений законодательства, целей государственной экономической и денежно-кредитной политики в данном периоде и последствий их реализации;

-

3) проекты планов на будущий период, составляемые в пределах своей компетенции функциональными подразделениями и службами банка (их собственный прогноз своих возможностей на будущий период).

Совокупное действие всех факторов внешней среды формирует уровень ее нестабильности, который со стороны банка характеризуется привычностью ожидаемых событий, предполагаемыми темпами изменений и возможностями прогнозирования будущего. Чем выше нестабильность внешней среды, тем сложнее верно оценить конъюнктуру, складывающуюся в том или ином сегменте финансового рынка, и выработать адекватные стратегические решения, направленные на устойчивое функционирование организации.

Результатом оценки нестабильности должны стать определение возможного направления возникновения кризисных ситуаций, выбор технологии управления, определение необходимых мероприятий и ресурсов для ее реализации, а также оценка возможного эффекта от их проведения.

Выработка комплексной стратегии начинается с определения принципиальной направленности деятельности банка - специализация или диверсификация.

Диверсификация деятельности предполагает развитие каждой переменной, определяющей стратегическое поле банка. Преимуществом такой стратегии является экономия на масштабах, недостатком -дополнительные затраты на поиск информации и осуществление контроля. Специализация банка предполагает ограничение деятельности заданной определенной нишей (продукты, клиенты и т.д.) и увеличение эффективности в данной нише по сравнению с конкурентами благодаря лучшему знанию рынка, контролю уровня издержек и рисков и меньшему распыление ресурсов.

После выбора направления деятельности происходит анализ операций, проходящий в два этапа. Сначала в разрезе времени отдельно анализируются: прибыльность различных операций и связанные с ними краткосрочные и долгосрочные риски. Все задачи делятся на сопряженные (решение таких задач способствует или, по крайней мере, не ухудшает остальные характеристики деятельности) и конфронтирующие (улучшение характеристик одной операции приводит к ухудшению других характеристик). Затем, после выявления возможностей решения сопряженных задач разрабатывается сбалансированный подход по конфликтующим задачам, добиваясь максимального равновесия по Парето. Результатом этапа должна быть выработка комплексной стратегии управления активами.

Указанные критерии выбора комплексной стратегии управления активами (оптимальная целевая ниша банка, оптимальный баланс между риском и эффективностью операций) становятся ограничителями деятельности банка. Компромисс между уровнем риска и эффективностью определяются индивидуально, исходя из текущих приоритетов деятельности, для каждого стратегического плана. Дополнительно может быть задана целевая функция: уменьшение риска при заданном уровне прибыли, увеличение прибыли при заданном уровне риска и т.п.

Следующим этапом является разработка стратегического плана развития - формирование конкретных действий для воплощения данной концепции в жизнь и создания долгосрочного конкурентного преимущества.

С экономической точки зрения задачи стратегического развития могут быть выражены как в качественных показателях (удовлетворенность клиентов обслуживаемого сегмента рынка, положение банка в сегменте позиционирования и т.д.) обслуживаемого сегмента рынка или занятие на нем лидирующего положения и т.д.), так и в количественных (рост валюты баланса до определенной величины, достижение определенной рентабельности капитала и т.п.). Важно, чтобы разработка стратегии развития проводилась совместно с теми лицами, которые в конечном итоге будут нести ответственность за ее реализацию, для формирования стройного и непрерывного процесса стратегического управления деятельностью банка.

На основе долгосрочного плана можно составить более точный среднесрочный план на год и на квартал, определяющий направления и нормативы деятельности банка для всех уровней управления. При сопоставлении прогноза процентных ставок с планом по структуре и величине активов и пассивов прогнозируется рентабельность, маржа и прибыль банка в целом.

Система управления структурой валютных активов состоит последовательно из системы контроля за себестоимостью ресурсов и доходностью их вложений, системы прогнозирования и анализа возможностей рынка и системы контроля исполнения стратегических и нормативных ограничений. Анализ финансовых операций и их результатов на всех этапах осуществляется с помощью сквозной системы финансовых показателей. В зависимости от решаемой задачи может осуществляться нисходящий или восходящий анализ, что определяется последовательностью реализуемой процедуры анализа - от характеристик отдельных операций к внутренней финансовой отчетности или наоборот.

Управление структурой активов начинается с политики формирования структуры пассивов. Изначально привлечение ресурсов должно непосредственно сочетаться с возможностями по их адекватному и эффективному использованию.

Политика привлечения ресурсов определяется несколькими основными параметрами:

-

- избираемая стратегия: агрессивная (проникновение на рынок или расширение его доли), консервативная (диверсификация деятельности и поддержания присутствия в выбранной нише) и т.д.;

-

- возможное целевое назначение (существование проектов, требующих ресурсов аналогичного качества, в том числе сочетание сроков привлечения и планируемого размещения средств);

-

- себестоимость операций (внутренняя трансфертная цена, операционные и накладные расходы, отчисления в резервные фонды и т.д.);

-

- корреляция уровней риска привлечения и размещения ресурсов, вероятность отзыва ресурсов или изменения условий привлечения ресурсов при нормальном и нестабильном состояниях рынка;

-

- уровень задаваемой рентабельности на разных сегментах рынка, возможность рентабельного управления привлекаемыми ресурсами.

В банковской практике приемлемый уровень риска обеспечивается за счет применения системы лимитов по осуществляемым операциям, при этом оптимизация функционирования банка достигается путем максимизации доходности при обеспечении необходимого уровня ликвидности. И избыток, и недостаток ликвидности является индикатором наличия проблем: избыток свидетельствует о неэффективном использовании имеющихся у банка ресурсов, а недостаток указывает на возможность частичной или полной потери ожидаемых доходов.

Обоснованный уровень риска является источником потенциальных возможностей. В современных условиях и с учетом задач, стоящих перед российской банковской системой, совершенствование системы управления рисками возрастает до уровня стратегической задачи. Именно поэтому банковский риск-менеджмент эволюционировал от MRM (Micro Risk Management) до ERM (Enterprise-Wide Risk Management). Сегодня для наиболее эффективного управления рисками необходимо создание интегрированной системы управления рисками, объединяющей единой технологией стратегическое и оперативное управление ресурсами в условиях неопределенности.

Переход к новым стандартам будет сопряжен с целым рядом сложностей и потребует от российских банков значительных затрат, которые будут определяться, в первую очередь, требованиями к организации системы риск-менеджмента. Выделим основные трудности, которые придется преодолеть при переходе к новым стандартам.

Во-первых, на данном этапе развития отечественной банковской системы риски измеряются на основе методик и критериев, утвержденных Центральным банком Российской Федерации и устанавливающим определенные методики. В стандартах Базель II риски должны оцениваться с помощью статистикоматематических методов, с применением инструментария экономико-математического моделирования и современных информационных технологий, прежде всего аналитических комплексов.

Во-вторых, для определения достаточности капитала и снижения операционных рисков необходима качественная система учета. На практике же не все банки могут даже идентифицировать риски, не говоря уже об их оценке и управлении ими.

В-третьих, необходима перестройка организационной структуры процесса управления рисками. Управление рисками должно охватывать все структурные подразделения банка, учет рисков должен вестись на всех этапах и во всех сферах деятельности банка.

В-четвертых, требования «рыночной дисциплины», раскрытия информации и методологии, к чему также готовы не все банки, опасающиеся выдать «банковскую тайну» о реально полученной прибыли или же о «секретной внутренней методике», которая, действительно, может содержаться в одном из открытых источников.

В-пятых, выполнение требований банковского надзора, введение новых форм отчетности ЦБ РФ, включение в отчетные формы информации по стратегии и методологии банка, передача функций оценки рисков под ответственность и в компетенцию банка требует внедрения систем отчетности на базе мощных программных комплексов.

Ссылки:

-

1. Вяткин Н.В., Вяткин И.В. и др. Риск-менеджмент: учебник. М., 2003.

-

2. Дорман В.Н., Соколова О.С. Хеджирование как перспективный метод управления рыночными рисками // Финансы и кредит. 2007. № 41.