О несогласованности показателей, измеряющих размер компаний: результаты корреляционного анализа крупнейших мировых корпораций

Автор: Макольская Яна Сергеевна, Филатов Александр Юрьевич

Журнал: Теория и практика общественного развития @teoria-practica

Рубрика: Экономика

Статья в выпуске: 3, 2022 года.

Бесплатный доступ

Одной из важнейших проблем эмпирических исследований отраслевых рынков является проблема измерения, в том числе размера компаний. В частности, этот показатель важен для изучения рыночной концентрации и при анализе влияния регулирующих механизмов на общественное благосостояние. Наиболее информативной характеристикой, отражающей размер компании, является выручка. Однако помимо нее можно учитывать численность рабочей силы, активы, которыми владеет компания, ее капитализацию и т.д. Целью настоящей работы является демонстрация и объяснение возможной несогласованности этих показателей: несмотря на то, что для большинства компаний связь между ними положительна и высока, бывают исключения, коэффициенты корреляции могут быть близки к нулю или даже принимать отрицательные значения. В статье на основе эмпирических данных по корпоративной отчетности ведущих мировых компаний, представленных в базе Bloomberg, выявлены возможные профили данных, приведена их интерпретация, в том числе в отраслевом разрезе.

Теория отраслевых рынков, размер компании, продажи, рабочая сила, активы, корреляционный анализ

Короткий адрес: https://sciup.org/149139633

IDR: 149139633 | УДК: 330.42 | DOI: 10.24158/tipor.2022.3.11

Текст научной статьи О несогласованности показателей, измеряющих размер компаний: результаты корреляционного анализа крупнейших мировых корпораций

определенной отрасли. Большинство исследователей1 (Тироль, 1996; Belleflamme, Peitz, 2015) так или иначе задаются вопросом, насколько рынки разных отраслей далеки от идеального состояния, в котором достигается максимум общественного благосостояния (как правило, оцениваемого суммой потребительского излишка и прибыли фирм), как это связано с ценами, объемами продаж и другими рыночными характеристиками, а также какими механизмами регулирования можно сократить рыночные провалы.

При этом важнейшим показателем, прямо или косвенно влияющим на все остальные характеристики рынка, является размер компаний. Еще в классической статье Эдварда Мейсона (Mason, 1939) говорится о том, что размер компании влияет и на рыночную власть, в том числе на способность фирмы поднимать цены над уровнем предельных издержек (Lerner, 1934), и на возможности масштабной рекламы (Comanor, Wilson, 1969) или инвестиций в инновации (Arvanitis, 1997).

В то время как классическая теория торговли Рикардо (Ricardo, 1817) и Хекшера-Олина (Ohlin, 1968) строилась на сравнительных преимуществах в труде или запасах других факторов производства, Пол Кругман связал международную торговлю именно с необходимостью укрупнения компаний. В своих работах (Krugman, 1979; 1980) он разработал современную теорию, способную объяснить торговлю похожих стран похожими товарами на основе любви потребителей к разнообразию и возрастающей отдачи от масштаба. Оба этих предположения лежали в основании модели монополистической конкуренции Диксита – Стиглица (Dixit, Stiglitz, 1977), на которой базировалась теория Кругмана.

Еще большее значение размер имеет в новейшей теории международной торговли, связанной в первую очередь с именем Марка Мелица (Melitz, 2003) и учитывающей неоднородность. Действительно, на реальных рынках фирмы в разных отраслях (а зачастую и внутри одной отрасли) могут отличаться по численности рабочей силы, производительности, объему выпуска, доле постоянных и переменных издержек, инвестициям в НИОКР и другим показателям. С учетом этого логическим продолжением работ Диксита и Стиглица в изучении монополистической конкуренции стала модель Мелица, основанная на концепции неоднородности (Hopenhayn, 1992), в которой предполагается, что предельные издержки производства различаются у разных фирм, причем относительная производительность их изначально неизвестна. Наименее эффективные компании не выдерживают конкуренции, разоряются и уходят с рынка, наиболее конкурентоспособные – не только получают прибыль, но и развиваются, выходя на международные рынки и тем самым положительно влияя на общественное благосостояние.

Таким образом, можно констатировать, что размер компаний, действующих на рынке, является одной из важнейших составляющих рыночной структуры. Более того, он имеет первостепенное значение при выработке практических рекомендаций по поводу регулирования рынков.

Измерение рыночной концентрации . С размерами компаний связаны все основные показатели рыночной концентрации. Действительно, простейший измеритель концентрации – число компаний на рынке, достаточно адекватно оценивающий рыночную власть в случае одинаковых фирм, не годится в ситуации существенной неоднородности. Например, наличие на рынке десятка примерно равных по размеру компаний означает довольно высокую степень конкуренции, в то время как доминирующая фирма, занимающая 80 % рынка, даже в окружении 9 малых конкурентов обладает крайне высокой степенью монопольной власти.

Для измерения концентрации были разработаны специальные индексы, как правило, учитывающие два ключевых аспекта – число фирм на рынке n и их рыночную долю y i (Waterson, 1984). Простейшим показателем является индекс концентрации CR k , равный суммарной рыночной доле k (чаще всего трех, четырех или восьми) крупнейших компаний, действующих на рынке:

CRk = Xy t . (1)

Данный показатель уже разграничивает случай 10 одинаковых компаний ( CR 3 = 0,3, CR 4 = 0,4) и случай доминирующей фирмы, занимающей более 80 % рынка (в этой ситуации CR 4 > CR 3 > 0,84). В то же время индекс концентрации не учитывает неоднородность ядра (множества фирм, которые включает индекс). Например, индекс концентрации для 4 равных по величине компаний, занимающих весь рынок, даст значение CR 4 = 1. При этом очевидно, что рыночная концентрация на нем будет ниже, чем в приведенном выше примере с единственной доминирующей фирмой, для которого индекс концентрации принимает меньшее значение.

Для учета подобных эффектов наряду с индексом концентрации часто вычисляется индекс Линда IL k , который описывает неоднородность ядра и вычисляется для двух, трех и четырех компаний по следующим формулам:

IL2 = "ф (2)

У 2

IL 4

IL3 = 1 (

-

3 2 к

= 1 (

3 Х(У 2 +У з +У 4 )/3

У 1

У 1 (У 2 +У з)/2

+ (У 1 +У 2 )/2 к Уз /

(У 1 +У 2 )/2 (У 1 +У 2 +У з )/3 Л

(У з +У 4 )/2 У 4 '

Например, если 4 крупнейшие компании занимают по 20 % рынка, то CR 4 = 0,8, а индекс Линда равняется единице (компании по своей доле на рынке нисколько не отличаются между собой). Однако если лидер рынка занимает 65 % рынка, а все остальные компании – по 5 % при том же индексе концентрации CR 4 = 0,8, то индекс Линда уже примет значение:

IL4 = 1 (—+ — + —) = 8 1 ~ 8,3, (5)

-

4 3 5 % 5 % 5 % 3

демонстрируя существенное отличие в размерах фирм, составляющее в некотором смысле 8,3 раза.

Еще одним использующимся для оценки степени концентрации показателем является перенесенный из физики индекс энтропии E , равный средней доле фирм на рынке, взвешенной по логарифму обратной величины:

Е = £У ; Zn(1/y i ) . (6)

Однако наиболее распространенным показателем концентрации фирм на рынке является

индекс Херфиндаля – Хиршмана HHI , вычисляемый как сумма квадратов долей всех компаний, действующих на рынке:

HHI = T,y 2 (7)

Поскольку исторически сложилось, что доли y i указываются в процентах, индекс Херфиндаля – Хиршмана может варьироваться в диапазоне от нуля до десяти тысяч. Преимуществом его является то, что он учитывает не только суммарную долю компаний на рынке, но и их различия в размере, тем самым объединяя в себе идеологию индекса концентрации и индекса Линда. Бо-

лее того, он не ограничивается несколькими крупнейшими компаниями, а принимает во внимание всех производителей на рынке, что при наличии доминирующего ядра и конкурентного окружения

затрудняет численную оценку данного показателя.

Наличие большого числа измерителей концентрации приводит к нетривиальному выбору лучшего из них. Важность данной задачи обосновывается тем, что концентрация очень существенно воздействует на цены и влияние на них, объемы поставок продукции, прибыли, стратегическое поведение фирм, рациональное или не очень использование ресурсов, потерю благосостояния в отрасли, перераспределение богатства в обществе (Collins, Preston, 1969; Weiss, 1974).

В частности, правильные инструменты измерения концентрации необходимы регулирующим органам, если нужно предотвратить или скорректировать изменение концентрации фирм в отрасли, например, при слияниях и поглощениях. Эти же инструменты нужны и судебной системе для разрешения конфликтов между фирмой и регулирующими органами. Например, они используются последними во многих странах при принятии решений о разрешении или запрете горизонтальных слияний и поглощений (Whinston, 2007) в зависимости от степени конкуренции в отрасли, при оценивании оптимального числа фирм, которое, как правило, оказывается ниже равновесного (Filatov et al., 2019), при определении числа лицензий для последующего распределения их между компаниями посредством аукционов (Савватеев, Филатов, 2018) и т.д.

Показатели, характеризующие размер компании . При сортировке фирм по размеру (от самых крупнейших до компаний чуть меньшего размера) и построении индексов CR и HHI чаще всего автоматически используется показатель суммарной выручки. При объективных сложностях использования показателя выпуска для многопродуктовых фирм, каковыми является подавляющее большинство корпораций, выручка кажется наилучшим его заменителем. Однако здесь имеются некоторые проблемы, в частности, связанные с существенной неравномерностью роста цен на разные товары, на разные модификации одного и того же товара и даже на один товар, продающийся на различных рынках.

При этом неоднородность фирм можно измерять по-разному. Помимо выручки можно использовать численность рабочей силы (объективный показатель, не завязанный на уровне цен), активы, которыми владеет компания, ее капитализацию, а в некоторых случаях даже инвестиционные расходы в целом, расходы на НИОКР и т.д.

Большинство специалистов воспринимает эти показатели как близкие заменители и считает возможным измерять концентрацию на основе любого из них, в том числе при принятии решений о регулировании отрасли (Kwoka, White, 2018). Однако, несмотря на то, что для большинства компаний связь между указанными показателями положительна и высока: вдвое большая по активам фирма обладает вдвое большими издержками, имеет вдвое большие обороты и вдвое больше стоит на фондовом рынке, что означает масштабируемость бизнеса, бывают и исключения. Например, в одних отраслях компании используют большие объемы дорогостоящего оборудования при сравнительно небольшом количестве сотрудников, а в других – основную добавленную стоимость создает человеческий капитал.

Чтобы не быть голословными, приведем несколько примеров. Крупнейшая в мире по числу сотрудников (коих в 2021 году насчитывалось около 2,3 млн) компания Walmart обладает весьма скромной по мировым меркам капитализацией в 386 млрд долларов, что в 6–7 раз уступает лидерам (корпорациям Apple и Microsoft) и в 4–5 раз – другим компаниям первой пятерки. С другой стороны, по выручке (наряду с Walmart) и активам (вместе с инвестиционным холдингом Уоррена Баффета Berkshire Hathaway) вперед вырываются нефтедобывающие гиганты, такие как Saudi Aramco, China National Petroleum, Royal Dutch Shell. Данные о капитализации, выручке, активах (в млрд $) и численности сотрудников (в тыс. чел.) крупнейших мировых корпораций за 2021 год приведены в табл. 1.

Таблица 1 - Данные о капитализации, выручке, активах и численности сотрудников крупнейших мировых корпораций за 2021 год1

|

Компания |

Капитал, млрд $ |

Выручка, млрд $ |

Активы, млрд $ |

Число сотр., тыс. чел. |

|

Apple |

2 780 |

366 |

351 |

154 |

|

Microsoft |

2 311 |

168 |

334 |

181 |

|

Saudi Aramco |

1 870 |

712 |

1 346 |

76 |

|

Alphabet |

1 770 |

188 |

250 |

135 |

|

Amazon |

1 460 |

386 |

321 |

1 468 |

|

Tesla |

850 |

54 |

62 |

99 |

|

Meta |

839 |

86 |

159 |

59 |

|

Berkshire Hathaway |

687 |

246 |

874 |

360 |

|

Tencent |

561 |

46 |

106 |

54 |

|

Visa |

480 |

24 |

83 |

21 |

|

Wallmart |

386 |

559 |

252 |

2 300 |

|

China National Petroleum |

госуд. |

359 |

630 |

1650 |

|

Royal Dutch Shell |

252 |

305 |

407 |

82 |

Значительное (до нескольких десятков раз) расхождение этих показателей (и, как следствие, существенно отличающаяся ранжировка компаний), связанное с особенностями сферы деятельности, вполне очевидно. В то же время куда менее очевидным фактом (который подтверждается эмпирическими данными) является то, что серьезные различия присутствуют внутри достаточно узких отраслей, и очень важно обращать на это внимание.

Приведем пример отрасли безалкогольных газированных напитков (Dubé, 2005). Даже если взять единственный показатель – продажи, то они могут оцениваться как в количественном (в млрд литров), так и в стоимостном (в млрд долларов) исчислении. В связи с более высокими ценами на напитки компаний Coca-Cola и PepsiCo в стоимостном выражении эти производители занимают существенно большую долю на рынке, чем в количественном. Это становится особенно важным, более того, может приводить к манипуляциям в определенных интересах в связи с использованием формальных значений показателей концентрации при принятии решений антимонопольными органами многих стран. Так, например, был введен запрет на слияние компаний Coca-Cola и DrPepper, а также PepsiCo и 7-Up в 1986 году (Cohen, Alore, 1988) и многие другие.

Еще более контринтуитивно то, что изменения могут происходить даже внутри одной компании. Статистика показывает, что коэффициенты корреляции между представленными выше показателями могут быть близки к нулю или даже принимать отрицательные значения. В частности, численность рабочей силы может слабо коррелировать с продажами, например, из-за существенных изменений в производительности труда, что встречается даже внутри одной страны и одной отрасли2. Слабая же связь между выручкой и активами отчасти может быть связана с существенными различиями в доле постоянных и переменных издержек.

Эмпирическое исследование отраслей . Проведем небольшое эмпирическое исследование, основываясь на данных корпоративной статистики крупнейших мировых корпораций 11 отраслей, представленной в терминале Bloomberg. Возьмем данные за 15 лет, с 1998-го по 2012-й. Что особенно важно, этот период включает и годы бурного подъема мировой экономики, и экономический кризис 2008–2009 годов, и период восстановительного роста.

На имеющихся данных рассчитаем коэффициенты корреляции между выручкой (TR), рабочей силой (L) и активами (A). Поскольку парные коэффициенты корреляции определяются исключительно по двум рядам данных и не учитывают опосредованное влияние прочих факторов, наряду с ними оценим также частные коэффициенты корреляции, которые в случае трех показателей x(1), x(2) и x(3) (под которыми в данном контексте подразумевается выручка, рабочая сила и активы) вычисляются по формуле:

_ -Rtj _ r ij -r ik r jk

= RR = J^!-^— k )

1 r12 r13\ где

R = (r12 1 r23 ) - корреляционная матрица;

r13 r23 1

R ij – алгебраическое дополнение для элемента r ij в определителе корреляционной мат-

рицы, то есть Rij = (–1)i+jdetAij, где detAij – минор элемента rij, равный значению определителя матрицы, полученной из корреляционной матрицы R вычеркиванием i-строки и j-столбца.

Частные (или очищенные) коэффициенты корреляции выявляют, как связаны между собой два показателя с учетом фиксации третьего на неизменном уровне. Так же, как и парные коэффициенты корреляции, они принимают значения от –1 до +1. Близость по абсолютной величине к единице означает наличие сильной связи, близость к нулю – ее отсутствие. Для примера приведем результаты для отрасли автомобилестроения (табл. 2). Аналогичные расчеты по остальным отраслям представлены в Приложении.

Таблица 2 - Парные и частные коэффициенты корреляции между выручкой, численностью рабочей силы и активами для отрасли автомобилестроения1

|

Компания |

r (TR, L) |

r (TR, A) |

r (A, L) |

Г част ( TR , L) |

Г част ( TR , A) |

Г част ( A , L ) |

|

Toyota |

0,900 |

0,943 |

0,905 |

0,332 |

0,694 |

0,384 |

|

Ford |

0,961 |

0,960 |

0,964 |

0,471 |

0,456 |

0,542 |

|

Daimler |

0,833 |

0,583 |

0,555 |

0,754 |

0,262 |

0,154 |

|

Volkswagen |

0,919 |

0,971 |

0,902 |

0,419 |

0,834 |

0,102 |

|

Honda |

0,892 |

0,920 |

0,948 |

0,157 |

0,516 |

0,722 |

|

Nissan |

0,864 |

0,963 |

0,870 |

0,194 |

0,854 |

0,279 |

|

Peugeot |

0,711 |

0,958 |

0,770 |

–0,147 |

0,914 |

0,443 |

|

BMW |

–0,106 |

0,959 |

–0,319 |

0,744 |

0,982 |

–0,771 |

|

Renault |

–0,396 |

0,655 |

–0,729 |

0,159 |

0,584 |

–0,677 |

|

Mitsubishi |

0,900 |

0,927 |

0,969 |

0,032 |

0,503 |

0,820 |

|

Mazda |

–0,394 |

0,057 |

–0,302 |

–0,396 |

–0,071 |

–0,305 |

|

Suzuki |

0,925 |

0,879 |

0,946 |

0,605 |

0,030 |

0,735 |

|

Isuzu |

0,469 |

0,645 |

0,809 |

–0,116 |

0,511 |

0,750 |

|

Fuji Heavy |

0,185 |

0,859 |

0,109 |

0,180 |

0,859 |

–0,100 |

|

Harley-Dav. |

0,813 |

0,494 |

0,859 |

0,875 |

–0,689 |

0,905 |

Несмотря на то, что для большинства компаний наблюдается существенная положительная, зачастую близкая к единице, корреляционная зависимость между всеми тремя показателями, характеризующими размер, даже среди топовых корпораций встречаются и иные значения. Например, для компании BMW наблюдается тесная положительная связь между активами и выручкой (0,959), однако численность занятых слабо отрицательно коррелирует с выручкой (–0,106) и сильнее (и тоже отрицательно) с активами (–0,319). Это, однако, не означает, что наем дополнительных рабочих приводит к сокращению выпуска (как показывает частный коэффициент, реальная связь рабочей силы и выпуска положительна и равна 0,744), но рост компании в большей степени связан с инвестициями в производственные мощности. Возможно, при этом происходит автоматизация производственных процессов и сокращение роли человеческого фактора (очищенная корреляция между активами и численностью работающих равна –0,771).

Заметим, что, несмотря на небольшое число точек ряда, по которому оценивается корреляция ( n = 15), и дополнительное сокращение объема выборки на единицу при учете очищения связи от влияния третьей переменной, частные коэффициенты корреляции оказываются сильно значимыми (на уровне значимости 0,25 % и 0,15 % соответственно). Вообще для обоснования отличия частного коэффициента корреляции от нуля на уровне значимости 5 % при данном объеме выборки требуется, чтобы его значение по абсолютной величине превышало 0,533. Далее будем выделять соответствующие значения жирным шрифтом. В частности, и для компании Renault наблюдается похожая, хоть и чуть менее ярко выраженная картина со значениями частных коэффициентов корреляции (0,159; 0,584 ; -0,677 ).

В контексте значимости выводов следует упомянуть еще одну проблему – мультиколлинеарность. Она заведомо присутствует в стандартной ситуации, когда между всеми тремя показателями прослеживается тесная связь. Однако этот случай не столь интересен в рассматриваемом контексте, поскольку для него в качестве характеристики размера компании можно использовать любую из согласованных переменных.

В то же время мультиколлинеарность может иметь место даже в случае, когда только одна пара показателей является сильно связанной. В регрессионном анализе основным негативным последствием мультиколлинеарности является снижение точности оценки отдельных коэффициентов. При этом частичная мультиколлинеарность не нарушает ни одну из предпосылок классической линейной модели множественной регрессии и поэтому не приводит к смещению оценок коэффициентов модели1.

Более того, в контексте точности проблемы может возникнуть только сильная положительная связь: в этом случае мы не всегда сможем достоверно выявить, какая из двух взаимосвязанных переменных приводит при прочих равных условиях к изменению третьей (например, влияет ли на выручку в первую очередь рост активов компании или наем большого числа новых сотрудников). При отрицательной зависимости двух показателей выявить их истинное влияние на третий оказывается даже проще (значимость оказывается не ниже, а выше, чем в случае независимых переменных). Тем не менее и при положительной зависимости мы можем идентифицировать наличие особой ситуации, которую нужно изучать более детально, возможно, применяя методы борьбы с мультиколлинеарностью.

Спектр возможных наборов троек коэффициентов корреляции весьма широк, тем не менее большинство случаев так или иначе можно отнести к одному из 8 вариантов. Первый из них является стандартным – тесная связь между всеми тремя показателями наблюдаются у большинства компаний и не требует особого внимания. Вероятно, могут существовать компании, для которых все коэффициенты корреляции близки к нулю, то есть связь между показателями отсутствует. Ярких примеров такого профиля среди крупнейших корпораций мира обнаружено не было. При этом он также не представляет особого интереса, поскольку отсутствие связи не позволяет сделать никаких содержательных выводов.

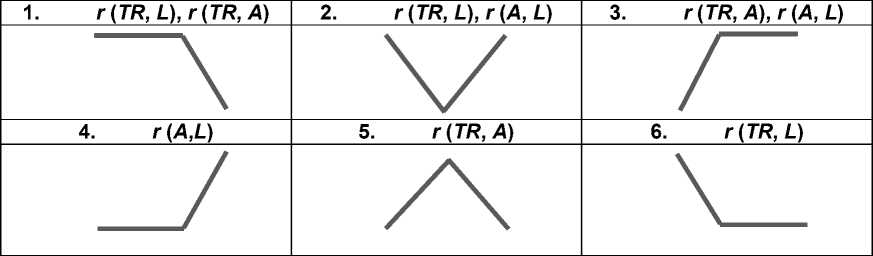

В то же время есть 6 особых не полностью согласованных случаев, дающих сигнал о нестандартной ситуации. В них из трех частных коэффициентов корреляции высокое положительное значение принимает один или два, оставшиеся же близки к нулю или даже оказываются отрицательными. Перечислим эти профили и дадим им возможную интерпретацию. Схематически изобразим значения трех частных (очищенных от влияния третьей переменной) коэффициентов корреляции в следующей последовательности: между выручкой и рабочей силой r ( TR , L ), между выручкой и активами r ( TR , A ) и между активами и рабочей силой r ( A , L ) (рис. 1).

Рисунок 1 - Схема «Коэффициенты корреляции между выручкой, рабочей силой и активами»

Профили 1–3 описывают ситуацию, когда высокое значение принимают два частных коэффициента корреляции, а профили 4–6 – когда только один из них. Опишем далее подробнее приведенные ситуации.

Профиль 1. Высокая корреляция выручки с численностью рабочих и активами и отрицательная – между активами и трудом

Данный профиль встречается во всех рассматриваемых отраслях. Есть две его вариации. Вариация 1а, приведенная выше для BMW и Renault, описывает ситуацию тесной связи выручки с активами. Для таких компаний рост связан в первую очередь с автоматизацией при одновременном сокращении численности рабочих. В качестве других ярких примеров можно привести японскую строительную корпорацию Sekisui (0,655; 0,809; –0,592), специализирующуюся на электронике компанию Sony (0,320; 0,593; –0,498), электроэнергетическую компанию Chubu (0,889; 0,905; –0,868). В эту же группу входят компании пищевой отрасли Danone (0,466; 0,810; –0,360) и Starbucks (0,874; 0,998; –0,862), индустриальный гигант Siemens (0,423; 0,596; –0,710), французский Legrand (0,849; 0,941; –0,724) и ряд других компаний.

Вариация 1b описывает тесную связь выручки с численностью сотрудников. Здесь, напротив, ключевым является человеческий капитал, и именно он посредством инноваций и усовершенствования продукта приводит к росту выручки. Примерами являются Akzo Nobel ( 0,653 ; 0,640 ; –0,733 ) из химической промышленности, энергетическая компания PG&E (0,529; 0,376; –0,407), промышленный гигант Philips ( 0,811 ; 0,683 ; –0,642 ), швейцарский производитель товаров роскоши Richemont ( 0,704 ; 0,590 ; –0,404) и даже всем известный Microsoft ( 0,975 ; 0,560 ; –0,445).

Профиль 2. Высокая корреляция численности рабочих с выручкой и активами и отрицательная – между активами и выручкой

Данная комбинация на практике встречается достаточно редко, но имеет место быть. В частности, она может быть объяснена неэффективными вложениями в избыточные активы или, наоборот, избавлением от излишних активов и более эффективным использованием существующих. В качестве наиболее ярких примеров можно привести производителя мотоциклов Harley Davidson ( 0,875 ; –0,689 ; 0,905 ), многопрофильную химическую компанию Ashland ( 0,787 ; –0,535 ; 0,430), электроэнергетическую корпорацию Duke Energy ( 0,625 ; –0,566 ; 0,768 ), производителя сухих завтраков Kellogg ( 0,791 ; –0,343; 0,760 ).

Профиль 3. Высокая корреляция активов с выручкой и рабочей силой и отрицательная – между трудом и выручкой

Этот профиль, характеризующийся отрицательной корреляцией численности сотрудников и выручки, описывает компании с избыточной рабочей силой. Увольнение части рабочих наряду с повышением производительности труда оставшихся приводит к росту выручки. Примером могут служить производители химикатов Asahi Kasei ( –0,786 ; 0,965 ; 0,829 ), цемента Taiheiyo ( –0,548 ; 0,805 ; 0,788 ), мяса Tyson (–0,199; 0,717 ; 0,507), диверсифицированные холдинги Itochu ( –0,825 ; 0,811 ; 0,893 ) и Mitsubishi ( –0,578 ; 0,849 ; 0,637 ).

Профиль 4. Высокая корреляция между активами и численностью рабочих

Редкий профиль, характеризующийся отсутствием связи выручки как с активами, так и с численностью персонала, возможная интерпретация которого связана либо с оптимизацией издержек, либо, напротив, избыточным расширением, не приводящим к росту продаж.

Другими факторами, способствующими такому развитию событий, могут служить: кризис, негативно влияющий на покупательную способность потребителей; неучет компанией важности ценовой политики и иные риски сбыта при инвестировании в активы и рост численности персонала, возможно, некомпетентного и неквалифицированного; несвоевременное продление договоров с потенциальными покупателями на поставку продукции. Также темпы роста объема производства могут отличаться от темпов роста объема реализации выпускаемой продукции, что приводит к изменению запасов, а в случае ограниченного срока годности – и к потере части продукции.

Примерами данного профиля являются: химическая компания Teijin (0,025; –0,078; 0,789 ), энергетическая Edison (–0,251; 0,122; 0,526) и строительная URS (0,143; 0,281; 0,898 ).

Профиль 5. Высокая корреляция между выручкой и активами

Данная ситуация часто встречается в отраслях, где выпуск связан почти исключительно с размером производственных мощностей. Это в первую очередь нефтегазовая отрасль, где такой профиль описывает компании BP (0,201; 0,913 ; –0,360), Exxon Mobil (–0,104; 0,712 ; –0,330), Shell (0,076; 0,917 ; –0,169) и ряд других. Также к этому профилю можно отнести ретейлера Petsmart (–0,039; 0,955 ; 0,035), производителей косметики и других потребительских товаров Avon (0,006; 0,946 ; –0,005) и Henkel (–0,092; 0,865 ; 0,121), автомобилестроительную корпорацию Fuji Heavy (0,180; 0,859 ; –0,099).

Но даже среди компаний общественного питания, на первый взгляд, ориентированных на сервис и прямую коммуникацию между персоналом и потребителем, встречаются примеры, когда связь между выручкой и активами сильнее, нежели с численностью персонала. Например, франчайзинговая модель организации бизнеса, к которой относится, в частности, McDonald’s (0,257; 0,786 ; 0,095), устроена так, что обороты компании в первую очередь зависят от числа точек, предоставленных франчайзи, которые в свою очередь оптимизируют издержки, минимизируя по возможности численность персонала (Chen et al., 2002).

Профиль 6. Высокая корреляция между численностью рабочих и выручкой

Данный профиль означает, что выпуск связан исключительно с численностью рабочей силы, но не с производственными мощностями, которые могут быть заполнены лишь частично. Ситуация достаточно редка для топовых компаний. Единственный выявленный пример – крупнейший индийский металлургический холдинг Reliance Industries (0,956; 0,125; 0,056). Более того, даже он может быть связан с серией слияний и поглощений. С некоторой натяжкой к этому же профилю можно отнести Boeing (0,669; 0,341; -0,541).

Заключение . Подведем итоги исследования. Его целью не было дать однозначный ответ о единственном показателе, который правильнее других отражает размер компании. Такого ответа попросту не существует. Не входила в цели и выработка рекомендаций для топ-менеджмента крупнейших мировых корпораций или антимонопольных органов соответствующих стран по конкретным кейсам. Важнее было обратить внимание на не замечаемый большинством разрыв – различные показатели размера компании могут давать существенно различающиеся результаты даже внутри одной отрасли. А поскольку на этих показателях строятся механизмы антимонопольного регулирования, в частности, в контексте слияний и поглощений, а также распределение картельных квот, издержек и прибылей при совместной деятельности, очень важно разграничить стандартную ситуацию и особые случаи, которые следует изучать более детально.

Итак, анализ отчетности показал, что компании действительно могут различаться не только и не столько по своей величине (при исследовании топовых транснациональных корпораций все они имеют многомиллиардные обороты), но и по структуре, а также динамике ее изменения. Рост части корпораций имеет тесную связь с активами, инвестиционной активностью и вложениями в разработку новых продуктов (что сильно связано с постоянными издержками), другие при необходимости (например, благоприятной или, наоборот, неблагоприятной конъюнктуре спроса) могут масштабировать размеры своей деятельности вне контекста активов, оптимизируя численность рабочей силы (основная доля расходов для них зависит от выпуска).

Это означает, что, когда мы говорим про размер, ни активы, ни численность рабочих не могут быть единственным унифицированным критерием – для первой группы компаний не работает показатель рабочей силы, для второй – активов. Суммарная выручка может описывать обе ситуации, хотя, конечно, имеет свои недостатки, включая то, что изменение выручки связано не только с выпуском, но и с уровнем цен. В стандартной ситуации согласованных показателей, измеряющих размер компаний, это не создает непреодолимых проблем и противоречий. Профили же 1–6, отражающие значительную несогласованность, дают сигнал о необходимости более детального анализа ситуации.

Приложение.

Парные и частные коэффициенты корреляции между выручкой, численностью рабочей силы и активами по отраслям:

|

Металлургия |

r (TR , L) |

r (TR , A) |

r (A, L) |

« част (TR, L) |

Г част ( TR, A) |

Г част (A, L ) |

|

Arcelor Mittal |

0,902 |

0,943 |

0,937 |

0,161 |

0,646 |

0,602 |

|

Nippon Steel |

0,428 |

0,773 |

0,638 |

–0,133 |

0,718 |

0,535 |

|

Alcoa |

0,638 |

0,468 |

–0,117 |

0,789 |

0,709 |

–0,610 |

|

Kobe Steel |

0,940 |

0,626 |

0,697 |

0,900 |

–0,117 |

0,407 |

|

US Steel |

0,397 |

0,770 |

0,237 |

0,345 |

0,758 |

–0,116 |

|

Mitsubishi |

–0,090 |

0,765 |

0,340 |

–0,578 |

0,850 |

0,637 |

|

Nucor |

0,843 |

0,874 |

0,983 |

–0,188 |

0,464 |

0,943 |

|

Hanwa |

0,958 |

0,928 |

0,943 |

0,668 |

0,255 |

0,509 |

|

Sumikin Bussan |

0,540 |

–0,245 |

0,358 |

0,694 |

–0,558 |

0,601 |

|

Voestalpine |

0,958 |

0,974 |

0,958 |

0,385 |

0,677 |

0,390 |

|

Freeport |

0,970 |

0,945 |

0,933 |

0,753 |

0,461 |

0,197 |

|

Sumitomo |

0,520 |

0,884 |

0,331 |

0,516 |

0,883 |

–0,323 |

|

Peabody |

0,421 |

0,785 |

0,642 |

–0,177 |

0,741 |

0,556 |

|

Reliance Steel |

0,972 |

0,608 |

0,601 |

0,956 |

0,125 |

0,056 |

|

Cliffs Natural |

0,692 |

0,954 |

0,800 |

–0,395 |

0,924 |

0,647 |

|

Строительство |

r ( TR , L) |

r (TR, A) |

r (A, L) |

^аст (TR, L) |

^аст ( TR , A ) |

r 4acm (A , L) |

|

Saint-Gobain |

0,853 |

0,950 |

0,835 |

0,35 |

0,83 |

0,14 |

|

Lafarge |

0,519 |

0,727 |

0,287 |

0,47 |

0,71 |

–0,15 |

|

CRH |

0,852 |

0,969 |

0,833 |

0,32 |

0,89 |

0,06 |

|

Kajiima |

0,532 |

0,691 |

0,822 |

–0,09 |

0,53 |

0,74 |

|

Taisei |

0,704 |

0,819 |

0,853 |

0,02 |

0,59 |

0,68 |

|

Fluor |

–0,523 |

0,928 |

–0,435 |

–0,35 |

0,91 |

0,16 |

|

Daiwa House |

0,934 |

0,985 |

0,969 |

–0,49 |

0,91 |

0,80 |

|

Sekisui House |

0,372 |

0,692 |

–0,139 |

0,65 |

0,81 |

–0,59 |

|

Obayashi |

0,056 |

–0,057 |

–0,822 |

0,02 |

–0,02 |

–0,82 |

|

Lixil Group |

0,931 |

0,965 |

0,886 |

0,63 |

0,83 |

–0,13 |

|

Masco |

0,917 |

0,924 |

0,964 |

0,26 |

0,38 |

0,77 |

|

Daikin |

0,972 |

0,945 |

0,965 |

0,70 |

0,12 |

0,60 |

|

Taiheiyo |

0,235 |

0,724 |

0,699 |

–0,55 |

0,80 |

0,79 |

|

Jacobs |

0,964 |

0,898 |

0,972 |

0,88 |

–0,61 |

0,90 |

|

URS |

0,938 |

0,942 |

0,988 |

0,14 |

0,28 |

0,90 |

|

Нефтегазовая |

r (TR , L) |

r (TR , A) |

r (A, L) |

Г част ( TR , L ) |

Г част ( TR , A ) |

r част ( A i L ) |

|

Exxon Mobil |

–0,511 |

0,795 |

–0,578 |

–0,104 |

0,712 |

–0,330 |

|

Shell |

–0,202 |

0,920 |

–0,251 |

0,076 |

0,917 |

–0,169 |

|

BP |

–0,334 |

0,919 |

–0,441 |

0,201 |

0,913 |

–0,360 |

|

Chevron |

0,772 |

0,859 |

0,723 |

0,425 |

0,684 |

0,186 |

|

Conoco Phillips |

0,398 |

0,818 |

0,399 |

0,136 |

0,784 |

0,139 |

|

Valero Energy |

0,716 |

0,927 |

0,834 |

–0,276 |

0,855 |

0,651 |

|

Marathon Oil |

0,519 |

0,267 |

0,049 |

0,526 |

0,283 |

–0,109 |

|

Hess |

0,928 |

0,911 |

0,947 |

0,494 |

0,268 |

0,661 |

|

Halliburton |

0,331 |

0,691 |

–0,210 |

0,674 |

0,825 |

–0,644 |

|

Occidental |

0,732 |

0,802 |

0,898 |

0,043 |

0,484 |

0,765 |

|

Murphy Oil |

0,201 |

0,941 |

0,168 |

0,127 |

0,940 |

–0,062 |

|

Devon |

0,876 |

0,919 |

0,923 |

0,181 |

0,594 |

0,623 |

|

Apache |

0,976 |

0,972 |

0,997 |

0,372 |

–0,052 |

0,944 |

|

Chesae Peake |

0,964 |

0,995 |

0,946 |

0,678 |

0,959 |

–0,452 |

|

Электротехнич. |

r (TR , L) |

r (TR , A) |

r (A , L) |

r част ( TR , L ) |

r част ( TR , A ) |

r част ( A i L ) |

|

General |

0,512 |

0,569 |

0,022 |

0,607 |

0,649 |

–0,381 |

|

Siemens |

0,000 |

0,463 |

–0,629 |

0,423 |

0,596 |

–0,710 |

|

Boeing |

0,612 |

–0,032 |

–0,447 |

0,669 |

0,342 |

–0,541 |

|

Itochu |

–0,385 |

0,290 |

0,677 |

–0,826 |

0,811 |

0,893 |

|

United Tech |

0,844 |

0,870 |

0,757 |

0,576 |

0,660 |

0,085 |

|

Philips |

0,666 |

0,362 |

–0,205 |

0,811 |

0,683 |

–0,642 |

|

Honeywell |

0,477 |

0,482 |

0,588 |

0,274 |

0,283 |

0,464 |

|

ABB |

0,317 |

0,572 |

0,824 |

–0,333 |

0,579 |

0,826 |

|

Alstom |

0,262 |

0,706 |

0,136 |

0,236 |

0,701 |

–0,071 |

|

3M |

0,809 |

0,946 |

0,770 |

0,390 |

0,860 |

0,027 |

|

Komatsu |

0,805 |

0,876 |

0,703 |

0,552 |

0,734 |

–0,006 |

|

Kawasaki |

0,746 |

0,796 |

0,840 |

0,234 |

0,469 |

0,611 |

|

Textron |

0,788 |

0,544 |

0,541 |

0,699 |

0,228 |

0,218 |

|

Danaher |

0,988 |

0,981 |

0,959 |

0,867 |

0,772 |

–0,365 |

|

Le Grand |

0,718 |

0,895 |

0,418 |

0,849 |

0,941 |

–0,724 |

|

Химическая |

r(TR , L) |

r (TR , A) |

r (A , L) |

r част ( TR , L ) |

r част ( TR , A ) |

r част ( A j L ) |

|

Akzo Nobel |

0,352 |

0,314 |

–0,541 |

0,653 |

0,640 |

–0,733 |

|

Sumitomo |

0,966 |

0,970 |

0,954 |

0,561 |

0,619 |

0,273 |

|

Asahi Kasei |

0,095 |

0,906 |

0,436 |

–0,786 |

0,965 |

0,829 |

|

Toray |

0,859 |

0,824 |

0,831 |

0,554 |

0,388 |

0,422 |

|

PPG |

0,782 |

0,881 |

0,831 |

0,192 |

0,665 |

0,481 |

|

Solvay |

0,403 |

0,197 |

–0,139 |

0,443 |

0,280 |

–0,244 |

|

Teijin |

–0,060 |

–0,095 |

0,790 |

0,024 |

–0,077 |

0,789 |

|

Ashland |

0,723 |

–0,353 |

0,023 |

0,782 |

–0,536 |

0,431 |

|

Monsanto |

0,959 |

0,897 |

0,854 |

0,840 |

0,525 |

–0,046 |

|

Praxair |

0,741 |

0,916 |

0,596 |

0,603 |

0,879 |

–0,304 |

|

Air Products |

0,833 |

0,743 |

0,634 |

0,698 |

0,503 |

0,041 |

|

Showa Denko |

0,298 |

0,232 |

0,104 |

0,283 |

0,211 |

0,038 |

|

Eastman |

0,008 |

0,262 |

0,651 |

–0,221 |

0,338 |

0,672 |

|

Ecolab |

0,904 |

0,799 |

0,927 |

0,722 |

–0,237 |

0,794 |

|

Potash |

0,782 |

0,790 |

0,837 |

0,360 |

0,396 |

0,575 |

|

Пищевая |

r(TR , L) |

r (TR , A) |

r (A, L) |

r част ( TR , L ) |

r част ( TR , A ) |

r част ( A j L ) |

|

Unilever |

–0,090 |

0,195 |

–0,137 |

–0,065 |

0,186 |

–0,122 |

|

Archer Daniels |

0,945 |

0,977 |

0,916 |

0,585 |

0,851 |

–0,108 |

|

Safeway |

0,489 |

0,163 |

0,482 |

0,475 |

–0,095 |

0,467 |

|

Mondelez |

0,036 |

0,402 |

0,297 |

–0,095 |

0,410 |

0,308 |

|

Tyson Foods |

0,275 |

0,730 |

0,534 |

–0,197 |

0,717 |

0,506 |

|

McDonald's |

0,540 |

0,843 |

0,498 |

0,257 |

0,786 |

0,095 |

|

Danone |

0,318 |

0,778 |

0,033 |

0,465 |

0,810 |

–0,360 |

|

Con Agra |

0,990 |

0,701 |

0,740 |

0,982 |

–0,322 |

0,449 |

|

General Mills |

0,893 |

0,756 |

0,835 |

0,728 |

0,038 |

0,544 |

|

Kellogg |

0,868 |

0,648 |

0,850 |

0,789 |

–0,340 |

0,759 |

|

Smithfield |

0,783 |

0,867 |

0,727 |

0,445 |

0,697 |

0,156 |

|

Nippon Meat |

–0,133 |

0,787 |

–0,033 |

–0,175 |

0,790 |

0,118 |

|

Dean Foods |

0,703 |

0,688 |

0,844 |

0,313 |

0,249 |

0,698 |

|

Starbucks |

0,405 |

0,992 |

0,299 |

0,874 |

0,998 |

–0,862 |

|

Unilever |

–0,090 |

0,195 |

–0,137 |

–0,065 |

0,186 |

–0,122 |

|

Цифровые техн. |

r (TR , L) |

r(TR , A) |

r (A , L) |

Г част ( TR , L ) |

Г част ( TR , A ) |

r част ( A i L ) |

|

IBM |

0,979 |

0,999 |

0,979 |

0,189 |

0,971 |

0,046 |

|

HP |

0,884 |

0,954 |

0,883 |

0,296 |

0,790 |

0,284 |

|

Panasonic |

–0,504 |

0,271 |

–0,188 |

–0,479 |

0,208 |

–0,062 |

|

Sony |

0,589 |

0,400 |

0,371 |

0,517 |

0,242 |

0,183 |

|

Fujitsu |

0,036 |

0,527 |

–0,404 |

0,320 |

0,593 |

–0,498 |

|

Dell |

0,783 |

0,793 |

0,685 |

0,539 |

0,567 |

0,170 |

|

Microsoft |

0,805 |

0,751 |

0,946 |

0,442 |

–0,057 |

0,873 |

|

Intel |

0,979 |

0,642 |

0,559 |

0,975 |

0,556 |

–0,439 |

|

Apple |

0,732 |

0,806 |

0,675 |

0,431 |

0,621 |

0,211 |

|

Cisco |

0,982 |

0,943 |

0,941 |

0,838 |

0,305 |

0,233 |

|

Oracle |

0,980 |

0,987 |

0,991 |

0,107 |

0,593 |

0,730 |

|

Lenovo |

0,971 |

0,990 |

0,944 |

0,799 |

0,937 |

–0,550 |

|

WD |

0,969 |

0,973 |

0,986 |

0,252 |

0,425 |

0,757 |

|

Yahoo |

0,946 |

0,914 |

0,960 |

0,602 |

0,065 |

0,726 |

|

Adobe |

0,963 |

0,968 |

0,975 |

0,338 |

0,487 |

0,637 |

|

Потреб.товары |

r (TR , L) |

r (TR , A) |

r (A , L) |

r 'част ( TR , L ) |

r част ( TR , A) |

r ‘част ( A i L ) |

|

P&G |

0,920 |

0,946 |

0,968 |

0,054 |

0,565 |

0,767 |

|

L'Oreal |

0,939 |

0,830 |

0,730 |

0,875 |

0,615 |

–0,259 |

|

Christian Dior |

0,969 |

0,902 |

0,840 |

0,903 |

0,656 |

–0,321 |

|

Daiei |

–0,293 |

0,894 |

–0,417 |

0,197 |

0,889 |

–0,363 |

|

Henkel |

0,026 |

0,863 |

0,083 |

–0,092 |

0,865 |

0,121 |

|

Nike |

0,982 |

0,965 |

0,935 |

0,853 |

0,691 |

–0,237 |

|

Colgate-Palmolive |

0,169 |

–0,033 |

0,393 |

0,198 |

–0,110 |

0,405 |

|

Adidas |

0,958 |

0,991 |

0,949 |

0,417 |

0,904 |

–0,009 |

|

Genium Parts |

–0,265 |

–0,540 |

0,567 |

0,059 |

–0,491 |

0,522 |

|

Office Max |

0,179 |

0,691 |

0,359 |

–0,102 |

0,682 |

0,331 |

|

Avon |

0,005 |

0,946 |

0,003 |

0,006 |

0,946 |

–0,005 |

|

Nordstrom |

0,957 |

0,720 |

0,569 |

0,959 |

0,734 |

–0,593 |

|

Richemont |

0,631 |

0,471 |

0,021 |

0,704 |

0,590 |

–0,404 |

|

Petsmart |

–0,018 |

0,955 |

–0,007 |

–0,039 |

0,955 |

0,035 |

|

Фармацевтика |

r(TR, L) |

r (TR , A) |

r (A , L) |

Г ’част ( TR , L ) |

r част ( TR , A ) |

r част ( A j L ) |

|

Pfizer |

0,762 |

0,872 |

0,709 |

0,416 |

0,727 |

0,140 |

|

Novartis |

0,971 |

0,968 |

0,961 |

0,588 |

0,528 |

0,349 |

|

Medtronic |

0,985 |

0,972 |

0,985 |

0,673 |

0,065 |

0,683 |

|

Baxter |

0,484 |

0,897 |

0,590 |

–0,128 |

0,866 |

0,404 |

|

Fresenius |

0,949 |

0,944 |

0,931 |

0,583 |

0,523 |

0,340 |

|

Boston |

0,959 |

0,909 |

0,961 |

0,742 |

–0,164 |

0,757 |

|

Becton |

0,947 |

0,931 |

0,937 |

0,584 |

0,392 |

0,471 |

|

Henry Schein |

0,992 |

0,995 |

0,987 |

0,607 |

0,786 |

0,007 |

|

Stryker |

0,961 |

0,926 |

0,911 |

0,754 |

0,448 |

0,197 |

|

StJude |

0,997 |

0,983 |

0,970 |

0,963 |

0,795 |

–0,608 |

|

Smith & Nephew |

0,225 |

0,973 |

0,106 |

0,534 |

0,980 |

–0,505 |

|

Terumo |

0,978 |

0,945 |

0,895 |

0,907 |

0,751 |

–0,433 |

|

CR Bard |

0,983 |

0,965 |

0,953 |

0,792 |

0,495 |

0,113 |

|

Varian |

0,602 |

0,926 |

0,847 |

–0,907 |

0,980 |

0,960 |

Список литературы О несогласованности показателей, измеряющих размер компаний: результаты корреляционного анализа крупнейших мировых корпораций

- Савватеев А.В., Филатов А.Ю. Теория и практика аукционов // Вестник Воронежского государственного университета. Серия: Экономика и управление. 2018. № 3. С. 119-131.

- Тироль Ж. Рынки и рыночная власть: теория организации промышленности. СПб., 1996. XLII + 745 с.

- Aiginger K., Tichy G. Small Firms and the Merger Mania // Small Business Economics. 1991. Vol. 3, iss. 2. Р. 83-101. https://doi.org/10.1007/BF00388444

- Arvanitis S. The Impact of Firm Size on Innovative Activity - an Empirical Analysis Based on Swiss Firm Data // Small Business Economics. 1997. Vol. 9, iss. 6. Р. 473-490. https://doi.org/10.1023/A%3A1007920723585

- Belleflamme P., Peitz M. Industrial Organization: Markets and Strategies. Cambridge, 2015. 826 р.

- Chen Y., Hammerstein S., Justis R. Knowledge, Learning and Capabilities in Franchise Organizations // Proceedings of the 3rd European Conference on Organizational Knowledge, Learning, and Capabilities. Athens, 2002. Р. 1-23.

- Cohen L., Alore T. Determining the Efficiency of Horizontal Mergers: an Examination of the Abandoned Coca-Cola / Dr. Pepper and Pepsi / 7-Up Mergers of 1986 // DePaul Law Review. 1988. Vol. 38, iss. 2. Р. 411-440.

- Collins N., Preston L. Price-Cost Margins and Industry Structure // Review of Economics and Statistics. 1969. Vol. 51, iss. 3. Р. 271-286. https://doi.org/10.2307/1926562

- Comanor W., Wilson T. Advertising and the Advantages of Size // The American Economic Review. 1969. Vol. 59, iss. 2. Р. 87-98.

- Dixit A., Stiglitz J. Monopolistic Competition and Optimum Product Diversity // The American Economic Review. 1977. Vol. 67, iss. 3. Р. 297-308. https://doi.org/10.22004/AG.ECON.268957

- Dube J. Product Differentiation and Mergers in the Carbonated Soft Drink Industry // Journal of Economics & Management Strategy. 2005. Vol. 14, iss. 4. Р. 879-904.

- Filatov A., Karp D., Makolskaya Y. Excessive Entry in Industrial Markets: Mankiw-Whinston Revisited with Heterogeneous Firms and Collusion // International Journal of Public Administration. 2019. Vol. 42, iss. 15-16. Р. 1370-1380. https://doi.org/10.1080/01900692.2019.1672728

- Hopenhayn H. Entry, Exit, and Firm Dynamics in Long Run Equilibrium // Econometrica. 1992. Vol. 60, iss. 5. Р. 1127-1150. https://doi.org/10.2307/2951541

- Krugman P. Increasing Returns, Monopolistic Competition and International Trade // Journal of International Economics. 1979. Vol. 9, iss. 4. Р. 469-479. https://doi.org/10.1016/0022-1996%2879%2990017-5

- Krugman P. Scale Economies, Product Differentiation and the Pattern of Trade // The American Economic Review. 1980. Vol. 70, iss. 5. Р. 950-959.

- Kwoka J., White L. The Antitrust Revolution: Economics, Competition, and Policy. Oxford, 2018. 608 р.

- Lerner A. The Concept of Monopoly and the Measurement of Monopoly Power // The Review of Economic Studies. 1934. Vol. 1, iss. 3. Р. 157-175. https://doi.org/10.1007/978-1-349-24002-9_4

- Mason E. Price and Production Policies of Large-Scale Enterprise // The American Economic Review. 1939. Vol. 29, iss. 1. Р. 61-74.

- Melitz M. The Impact of Trade on Intra-Industry Reallocations and Aggregate Industry Productivity // Econometrica. 2003. Vol. 71, iss. 6. Р. 1695-1725. https://doi.org/10.1111/1468-0262.00467

- Ohlin B. Interregional and International Trade. Cambridge, 1968. 324 р.

- Ricardo D. On the Principles of Political Economy and Taxation. L., 1817. 538 р.

- Waterson M. Economic Theory of the Industry. Cambridge, 1984. 243 р.

- Weiss L. The Concentration-Profits Relationship and Antitrust // Industrial Concentration: The New Learning. Boston, 1974. P. 184-232.

- Whinston M. Antitrust Policy Toward Horizontal Mergers // Handbook of Industrial Organization. 2007. Vol. 3. Р. 2369-2440.