О проблеме капитализации банковской системы России

Автор: Швецов Ю.Г., Корешков В.Г.

Журнал: Вестник Алтайской академии экономики и права @vestnik-aael

Рубрика: Прикладные исследования социально-экономических процессов

Статья в выпуске: 3 (16), 2010 года.

Бесплатный доступ

В статье рассматривается капитализация банковской системы России, являющаяся основным индикатором ее развития.

Проблема низкой капитализации, зарегистрированный уставной капитал, конкуренция активов, наращивание капитала

Короткий адрес: https://sciup.org/142178478

IDR: 142178478

Текст научной статьи О проблеме капитализации банковской системы России

Одним из основных индикаторов развития банковской системы является показатель ее капитализации. Понятие капитализации, в применении к отдельному банку и всей банковской системе, подразумевает общую сумму собственного капитала банка и банковской системы соответственно. Под уровнем капитализации банковской системы понимается отношение совокупного собственного капитала к активам, взвешенным с учетом риска.

Современная банковская система характеризуется высокой концентрацией в центральной части России, что делает ее зависимой от деятельности нескольких крупных банков, и недооценкой как значения, так и стоимости региональных банков, в связи с этим отмечается проблема низкой капитализации банковской системы России.

На 1 января 2009 г. в России было действующих 1108 кредитных организаций, совокупный уставный капитал которых составил 3811,1 млрд руб. Из них лишь 593 кредитных организаций (32,7%) располагали уставным капиталом свыше 150 млн руб. (около 5 млн евро). Для сравнения отметим, что собственный капитал Bank of America составляет – 47 млрд долл., а капитал Citibank – 66 млрд долл. Из этого следует, что вся капитализация банковской системы России сопоставима с капиталом одного крупного иностранного банка.

Проблема капитализации российских банков проявляется нагляднее, если проанализировать соотношение количества кредитных организаций, сгруппированных по величине зарегистрированного уставного капитала (табл. 1).

Таблица 1

Группировка действующих кредитных организаций по величине зарегистрированного уставного капитала в 1999–2009 гг.

|

Дата |

Количество кредитных организаций, всего |

Величина зарегистрированного уставного капитала |

||||||

|

до 3 млн руб. |

3–10 млн руб. |

10–30 млн руб. |

30–60 млн руб. |

60–150 млн руб. |

150–300 млн руб. |

свыше 300 млн руб. |

||

|

1.01.1999 |

1476 |

352 |

464 |

349 |

189 |

72 |

21 |

29 |

|

1.01.2000 |

1349 |

230 |

365 |

313 |

253 |

93 |

43 |

52 |

|

1.01.2001 |

1311 |

174 |

282 |

313 |

254 |

127 |

68 |

93 |

|

1.01.2002 |

1319 |

128 |

218 |

317 |

255 |

171 |

97 |

133 |

|

1.01.2003 |

1329 |

102 |

192 |

291 |

253 |

198 |

123 |

170 |

|

1.01.2004 |

1329 |

86 |

157 |

267 |

240 |

205 |

166 |

208 |

|

1.01.2005 |

1299 |

73 |

133 |

232 |

225 |

211 |

191 |

234 |

|

1.01.2006 |

1253 |

56 |

106 |

205 |

212 |

227 |

204 |

243 |

|

1.01.2007 |

1189 |

43 |

87 |

168 |

182 |

226 |

217 |

266 |

|

1.01.2008 |

1136 |

37 |

61 |

120 |

161 |

207 |

248 |

302 |

|

1.01.2009 |

1108 |

31 |

51 |

99 |

140 |

194 |

254 |

339 |

На начало 1999 г. большинство российских банков (1165) имели уставный капитал до 30 млн руб. и лишь 29 – имели уставный капитал более 300 млн руб. На начало 2004 г. ситуация изменилась: число банков, имевших уставный капитал менее 30 млн руб. сократилось: их стало 510, или 38% от общего их числа.

Напротив, банков с уставным капиталом более 300 млн руб. стало больше – 208, или 15,6% от общего их числа. На 1 января 2009 г. положение банков сильно изменилось: число банков в группе с уставным капиталом более 300 млн руб. стало больше чем в других группах – 339. Банков с уставным капиталом менее 30 млн руб.

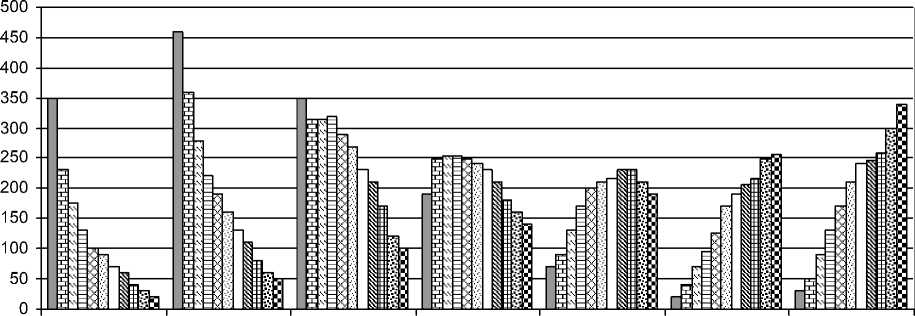

стало еще меньше – 181. За рассматриваемый период число мелких банков с уставным капиталом до 3 млн руб. сократилось более чем в 11 раз; банков с капиталом от 3 до 10 млн руб. сократилось в 9 раз. С капиталом от 10 до 30 млн руб. количество банков сократилось в 3,5 раза. Незначительно уменьшилось число банков с уставным капиталом от 30 до 60 млн руб. – в 1,5 раза. Число банков с капиталом от 150 до 300 млн руб. увеличилось в 12 раз, а банков с уставным капиталом свыше 300 млн руб. – в 11,7 раза. Наглядно тенденции изменения в разных группах банков представлены в виде диаграммы на рис. 1.

до 3

3-10

10-30

30-60 60-150

150-300 свыше 300

млн руб.

01.01.1999 01.01.2000 01.01.2001 01.01.2002 01.01.2003 01.01.2004 01.01.2005

01.01.2006 01.01.2007 01.01.2008 01.01.2009

Рис. 1. Динамика изменения количества банков, сгруппированных по величине зарегистрированного уставного капитала 01.01.1999–01.01.2009 гг.

Ярко выражены тенденции к сокращению числа банков с уставным капиталом до 10 млн руб. Темпы их сокращения по группам «до 3 млн руб.», «от 3 до 10 млн руб.» примерно одинаковы. А вот по группе банков с уставным капиталом от 10 до 30 млн руб. и от 30 до 60 млн руб. в первой половине рассматриваемого периода изменений практически не происходило, и лишь с 1 января 2004 г. появляется тенденция к их сокращению.

По группам банков с уставным капиталом свыше 60 млн руб. до 150 млн руб. в течение всего рассматриваемого периода наблюдается рост их числа, за исключением наметившейся тенденции к снижению в 2008–2009 гг. Отметим, что по группам «от 150 до 300 млн руб.» и «свыше 300 млн руб.» темп роста сопоставим с темпом сокращения числа банков в группах «до 3 млн руб.» и «от 3 до 10 млн руб.».

Рассмотрим отмеченную выше тенденцию зависимости величины капитала банков и их количества от территориального расположения, отраженную в таблице 2.

Таблица 2

Группировка действующих кредитных организаций по величине зарегистрированного уставного капитала по состоянию на 1 января 2009 г.

|

Территория |

До 3 млн руб. |

От 3 до 10 млн руб. |

От 10 до 30 млн руб. |

От 30 до 60 млн руб. |

От 60 до 150 млн руб. |

От 150 до 300 млн руб. |

От 300 млн руб. и выше |

Всего |

|

Российская Федерация |

31 |

51 |

99 |

140 |

194 |

254 |

339 |

1108 |

|

Центральный ФО |

8 |

23 |

41 |

67 |

88 |

160 |

234 |

621 |

|

Северо-Западный ФО |

5 |

4 |

8 |

18 |

12 |

12 |

20 |

79 |

|

Южный ФО |

11 |

14 |

23 |

14 |

28 |

16 |

9 |

115 |

|

Приволжский ФО |

4 |

2 |

7 |

12 |

27 |

38 |

41 |

131 |

|

Уральский ФО |

1 |

2 |

7 |

6 |

13 |

9 |

20 |

58 |

|

Сибирский ФО |

2 |

4 |

9 |

12 |

18 |

12 |

11 |

68 |

|

Дальневосточный ФО |

0 |

2 |

4 |

11 |

8 |

7 |

4 |

36 |

Раздел 2. Прикладные исследования социально-экономических процессов

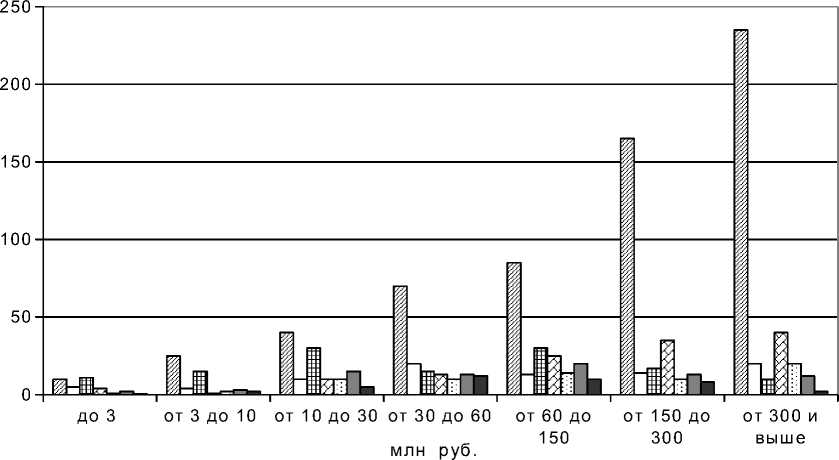

Центральный ФО Северо-Западный ФО Южный ФО

Приволжский ФО Уральский ФО Сибирский ФО

Дальневосточный ФО

Рис. 2. Группировка действующих кредитных организаций по величине зарегистрированного уставного капитала на 1 января 2009 г.

На рисунке 2 представлена диаграмма с группировкой действующих кредитных организаций по величине зарегистрированного уставного капитала.

Обращают на себя внимание Приволжский федеральный округ, который достаточно ровно представлен в группах с уставным капиталом от 60 млн руб. и выше – более 20 кредитных организаций, а также Уральский федеральный округ, в котором имеются кредитные организации с уставным капиталом от 150 до 300 млн руб., а также свыше 300 млн руб. – более 10 в каждой.

По нашему мнению, это объясняется наличием крупных производственных центров в этих округах, существенных финансовых потоков и, соответственно, востребованностью банковских услуг.

На наш взгляд, проблема капитализации банков напрямую связана с экономической ситуацией в стране, наличием источников формирования капитала банка. Обратимся к данным о концентрации активов по банковскому секто- ру России. Так, среди банков, ранжированных по величине активов на 1 января 2009 г., 43,1% всех активов приходятся на первые 5 крупнейших, 19,4% – на 15 следующих банков, 11,7% – на 30 следующих банков, замыкающих 50 крупнейших банков России.

Таким образом, в пятидесяти крупнейших банках (менее 5% от общего числа банков) сконцентрировано 74,2% всех активов банковского сектора. При этом на долю тысячи банков, занимающих места с 200 и ниже (83,5%), приходится всего 10,2% совокупных активов. В таких условиях большинство банков просто не в состоянии решать проблему увеличения собственных средств (капитала) за счет внутренних источников (прибыли).

Вопросы наращивания капитала отечественной банковской системой являются на сегодняшний день одними из наиболее актуальных, поскольку в противном случае может быть поставлен под угрозу начавшийся в стране процесс экономического роста.