Оценка денежных потоков в условиях ОАО «Продуктгрупп»

Автор: Богданова Е.С., Окорокова О.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 5-1 (24), 2016 года.

Бесплатный доступ

В статье рассматривается особенности оценки денежных потоков организации в современных условиях. Автором проводится анализ денежных потоков по видам деятельности, определяется чистый денежный поток

Денежные потоки, денежные потоки по видам деятельности, чистый денежный поток

Короткий адрес: https://sciup.org/140119619

IDR: 140119619

Текст научной статьи Оценка денежных потоков в условиях ОАО «Продуктгрупп»

Одним из условий нормальной жизнедеятельности организации является обеспеченность оптимальной объемом денежных средств. Для принятия оптимальных управленческих решений, связанных с движением денежных средств, для достижения наилучшего эффекта хозяйственной деятельности руководству организации нужна постоянная осведомленность о состоянии денежных средств. Следовательно, необходим систематический детальный анализ и оценка денежных потоков организации.[1]

Анализ движения денежных потоков проводится на основании отчета о движении денежных средств (форма № 4), который содержит сведения о денежных потоках с учетом остатков на начало и конец отчетного периода.[12]Сведения о денежных потоках представлены в отчете в разрезе текущей, инвестиционной и финансовой деятельности.

Текущая деятельность – деятельность организации, преследующая в качестве основной цели извлечение прибыли либо не имеющая в качестве главной задачи получение прибыли.[5]

Инвестиционная деятельность – деятельность, связанная с капитальными вложениями по поводу приобретения земельных участков, зданий, иного имущества, а так же их продажа. Поэтому инвестиционная деятельность в целом приводит к временному оттоку денежных средств.[9]

Финансовая деятельность – деятельность организации по осуществлению краткосрочных финансовых вложений, выпуску облигаций и других ценных бумаг краткосрочного характера, выбытию ранее приобретенных на срок до 12 месяцев акций, облигаций и т.п.[7]

Для оценки движения денежных средств можно составить две аналитические таблицы: в первой отразить движения денежных средств по видам деятельности и во второй по источникам поступлений и направлениям расходов.[13]

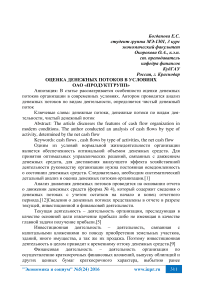

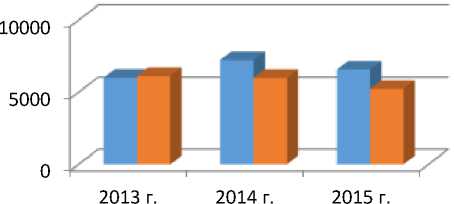

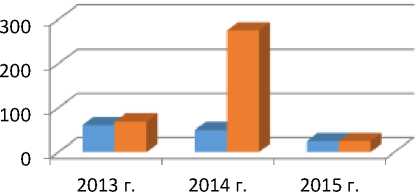

На основании полученных результатов можно сделать вывод о том, что на данном предприятии движение денежных средств осуществлялось по всем трѐм видам деятельности. В 2015 г. приток по текущей деятельности на конец года был получен за счѐт средств, полученных от покупателей и заказчиков, а также прочих доходов. Оттоком являются денежные средства, направленные на приобретение товаров, работ, на оплату труда, оплату налогов.[6] Отток превышает приток денежных средств, что свидетельствует о неплатѐжеспособности предприятия по текущей деятельности. В 2014 и 2015 гг. притоки денежных средств незначительно, но выше оттоков, за счѐт того, что были сокращены затраты на оплату труда, приобретение товаров, сырья, материалов. Что касается финансовой деятельности, то можно сказать о том, что в данный период оттоков у предприятия, кроме 2015 г. не было и это является положительным моментом. По инвестиционной деятельности оттоки денежных средств превысили притоки, а в 2015 г. приток равен оттоку это говорит о том, что предприятие развивается, наращивает свою производственную мощь, модернизируется, это, безусловно, положительный момент в деятельности предприятия.[3]

Динамика притоков и оттоков денежных средств по текущей деятельности ОАО «ПродуктГрупп» представлена на рисунке 1.

■ Приток денежных средств ■ Отток денежных средств

Рисунок 1 - Динамика притоков и оттоков денежных средств ОАО «ПродуктГрупп» по текущей деятельности

Динамика притоков и оттоков денежных средств по инвестиционной деятельности представлена на рисунке 2.

■ Приток денежных средств

■ Отток денежных средств

Рисунок 2 - Динамика притоков и оттоков денежных средств ОАО «ПродуктГрупп» по инвестиционной деятельности

Данные, представленные на рисунке 2 свидетельствуют о значительном росте сумм денежных оттоков денежных средств по предприятию в 2014 г., тогда как в 2015 г. отмечено такое резкое их снижение. Сумма притоков денежных средств по инвестиционной деятельности имеет тенденцию к сокращению.

Динамика сумм притоков и оттоков денежных средств по финансовой деятельности представлена на рисунке 3.

2013 г. 2014 г. 2015 г.

■ Приток денежных средств ■ Отток денежных средств

Рисунок 3 - Динамика притоков и оттоков денежных средств ОАО «ПродуктГрупп» по финансовой деятельности

Динамика притоков денежных средств по инвестиционной деятельности показывает, что в размере 500 тыс. руб. они были отмечены в 2013г. За остальные периоды по финансовой деятельности притоков не было. Сумма оттоков денежных средств за 2013-2014 гг. имеет тенденцию к сокращению.

Эффективность использования денежных средств характеризуется системой показателей. Определим оборачиваемость денежных средств и периоды оборота. Анализ деловой активности денежных средств заключается в исследовании уровней и динамики финансовых коэффициентов оборачиваемости.

КобДС=В/ДСср где В – выручка от реализации;

ДСср – среднее значение денежных средств[4]

Период оборачиваемости денежных средств определяется по формуле: ПобДС=360/КобДС

Таблица 1 - Эффективность использования денежных средств, %

|

Показатель |

2013 г. |

2014 г. |

2015 г. |

|

Коэффициент оборачиваемости денежных средств |

7,21 |

5,27 |

5,98 |

|

Период оборачиваемости денежных средств |

49,93 |

68,31 |

60,2 |

Оборачиваемость денежных средств на протяжении анализируемого периода сокращалась, а периоды оборота возрастали, что является отрицательным моментом в деятельности организации, поскольку снижение оборачиваемости увеличивает потребность в средствах Определим чистый денежный поток (ЧДП) по операционной (основной), инвестиционной и финансовой деятельности предприятия.

Чистый денежный поток (ЧДП) представляет собой разность между положительным (ПДП) и отрицательным (ОДП) потоками денежных средств в анализируемом периоде времени. Чистый денежный поток может быть как положительной, так и отрицательной величиной.[2]

По инвестиционной деятельности чистый денежный поток определяется как разность между суммой выручки от реализации внеоборотных активов и суммой инвестиций на их приобретение.[8]

По финансовой деятельности принято отражать притоки и оттоки денежных средств, связанные с использованием внешнего финансирования. Сумма чистого денежного потока определяется как разность между суммой финансовых ресурсов, привлечѐнных из внешних источников, суммой выплаченного основного долга и суммой выплаченных дивидендов собственного предприятия.

Таблица 2.- Чистый денежный поток организации (тыс.руб.)

|

Показатель |

2013 г. |

2014 г. |

2015 г. |

|

ЧДПО.О |

-290 |

1540 |

1100 |

|

ЧДПИ.Д |

70 |

-240 |

0 |

|

ЧДПФ.Д |

500 |

-1000 |

-680 |

|

ЧДПОБЩ |

280 |

300 |

420 |

Из приведенных выше расчетов видно, что на протяжении всего анализируемого периода (2013-2015 гг.) чистый денежный поток предприятия являлся положительной величиной и кроме того с каждым годом происходило его увеличение, что говорит о том, что ОАО «ПродуктГрупп» рационально распоряжается своими денежными средствами.

Для анализа эффективности управления денежных потоков используем следующие показатели:

– расход денежных средств;

– поступление денежных средств. В целом, использование денежных средств можно признать эффективным, т.к. доля активов организации в денежной форме соответствует текущим потребностям в них.[10]

В ходе проведения анализа было выявлено, что чистый денежный поток организации был положителен в течение всех трех лет. Исходя из этого можно сделать вывод о том, что у предприятия излишек денежных средств, что является положительным моментом, поскольку данные средства могут быть направлены на решение других задач, или создание резервов, что также не мало важно в деятельности предприятия.

Кроме того, максимизация чистого денежного потока предприятия обеспечивает рост уровня самофинансирования предприятия, снижает зависимость от внешних источников финансирования.[11]

Список литературы Оценка денежных потоков в условиях ОАО «Продуктгрупп»

- Бертонеш М. Управление денежными потоками/М. Бертонеш, Р. Найт -СПб.: Питер, 2004. -С.204-209.

- Бочаров В.В. Управление денежным оборотом предприятий и корпораций/В.В. Бочаров -М.: Финансы и статистика, 2001.-С.54-57

- Ковалев В. В. Финансовый анализ: методы и процедуры/В.В. Ковалев -М.: Финансы и статистика, 2004.-С.162-165.

- Овсийчук М.Ф. Управление денежными средствами предприятия/М.Ф. Овсийчук//Аудитор. -2002. -№ 5. -С. 37-42.

- Окорокова О. А. Управление рисками, риск-менеджмент в корпорации/О. А. Окорокова, Ю. С. Чубова//Экономика и социум. 2014. -№ 4-4 (13). -С. 190-193.

- Рубинштейн Т.Б. Планирование и расчеты денежных средств фирм и компаний/Т.Б. Рубинштейн -М.: Ось-89, 2001. -С.305-308.

- Снитко Л.Т. Управление оборотным капиталом предприятия ∕ Л.Т. Снитко, Е.Н. Красная. -М.: Изд-во «РДЛ», 2007. -С.216-218.

- Ткачук М.И. Управление оборотными активами предприятия. Теория и практика ∕ М.И. Ткачук, О.А. Пузанкевич. -М.: Изд-во «Тессей», 2007. -С.144-151.

- Улыбина Л. К. Инвестиционный потенциал страхового сектора финансового рынка/Л. К. Улыбина//TerraEconomicus. 2012. -Т. 10. № 1-3. -С. 80-83.

- Улыбина Л. К. Лизинг как альтернативный инструмент инвестирования в экономику страны/Л. К. Улыбина, В. С. Лукашев//Экономика и предпринимательство. 2015. -№ 12-2 (65-2). -С. 117-121.

- Улыбина Л. К. Методологические аспекты стратегии достаточности собственного капитала страховой организации в условиях трансформации и глобализации рынка/Л. К. Улыбина//Финансовая аналитика: проблемы и решения. 2012. -№ 17. -С. 26-29.

- Улыбина Л. К. Роль инвестиций в социально-экономическом развитии общества/Л. К. Улыбина, И. Я. Исаков//Современные исследования социальных проблем. 2010. -№ 2. -С. 18-21.

- Улыбина Л. К. Управление достаточностью собственного капитала и рисками страховщиков/Л. К. Улыбина, О. А. Окорокова//Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. 2013. -№ 85. -С. 469-479.