Оценка динамики собственных и заемных финансовых ресурсов

Автор: Манастырная Е.С., Собченко Н.В.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 3 (22), 2016 года.

Бесплатный доступ

В статье проанализированы собственные и заемные финансовые ресурсы предприятия (на примере АО «Концерн Энергомера»).

Финансовые ресурсы, собственный капитал, заемный капитал, финансовая устойчивость, анализ и оценка

Короткий адрес: https://sciup.org/140118852

IDR: 140118852

Текст научной статьи Оценка динамики собственных и заемных финансовых ресурсов

Ключевые слова: финансовые ресурсы, собственный капитал, заемный капитал, финансовая устойчивость, анализ и оценка.

Финансовую основу предприятия составляет сформированный им собственный и заемный капитал. Большое значение для самостоятельности и независимости предприятия имеет собственный капитал. Если собственный капитал составляет большую часть, то для инвесторов это лучше, т.к. у них есть уверенность возвращения своих вкладов. Чем больше часть собственного капитала и меньше заемного, тем меньше финансовый риск.

Предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего развития (т.к. не может обеспечить формирование необходимого дополнительного объема активов в периоды благоприятной конъюнктуры рынка) и не используют финансовые возможности прироста прибыли на вложенный капитал.

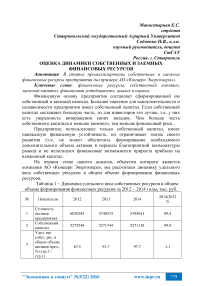

На первом этапе нашего анализа, объектом которого является компания АО «Концерн Энергомера», мы рассчитаем динамику удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов.

Таблица 1 – Динамика удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов за 2012 – 2014 годы, тыс. руб.

|

№ |

Показатели |

2012 |

2013 |

2014 |

2014/2012 % |

|

1 |

Стоимость активов предприятия |

6030285 |

5748533 |

5395041 |

89,4 |

|

2 |

Собственный капитал |

5275548 |

5271744 |

5271118 |

99,9 |

|

3 |

Удел. вес собст. рес. в общем объеме активов пред., % (стр.2 / стр.1) |

87,5 |

91,7 |

97,7 |

1,1 |

Рассчитав удельный вес собственных ресурсов в общем объеме формирования финансовых ресурсов за 2012 – 2014 годы, мы видим, что в общем объеме финансовых ресурсов собственный капитал занимает за 2012 год 87,5%, достигает 100%, то есть анализируемая компания имеет достаточно собственных средств для эффективного осуществления своей деятельности, а также. Это означает, что предприятие не нуждается в дополнительных заемных средствах.

Далее мы рассмотрим структуру источников формирования собственных финансовых ресурсов предприятия, которая представлена в таблице 2.

Таблица 2 - Структура источников формирования собственных финансовых ресурсов предприятия, тыс. руб.

|

№ |

Показатели |

2012 |

2013 |

2014 |

2014/2012 % |

|

1 |

Уставный капитал |

627967 |

627967 |

627967 |

100 |

|

2 |

Резервный капитал |

31398 |

31398 |

31398 |

100 |

|

3 |

Нераспределенная прибыль (непокрытый убыток) |

4616183 |

4612380 |

4611823 |

99,9 |

|

4 |

Чистая прибыль |

686035 |

3803 |

557 |

0,08 |

|

5 |

Собственный капитал (стр1+стр2+стр3+стр4) |

5961583 |

5275548 |

5271745 |

88,4 |

Проанализировав таблицу 2, мы видим, что источниками формирования собственного капитала на данном предприятии являются уставный капитал предприятия, резервный капитал, нераспределенная прибыль и, конечно же, чистая прибыль. Наибольшую часть собственных ресурсов компании занимает нераспределенная прибыль, которая представляет собой сумму накопленного капитала организации. Что касается динамики всех собственных средств корпорации, то, мы можем наблюдать неизменность величины уставного капитала, резервного капитала, незначительное уменьшение нераспределенной прибыли, а значит и всех собственных средств компании. Но, следует отметить, резкое уменьшение чистой прибыли, которая не оказывает существенного влияния на величину собственного капитала организации.

Затем мы рассмотрим соотношение заемных и собственных источников предприятия в таблице 3.

Таблица 3 – Расчет соотношения заемных и собственных источников организации

|

№ п/п |

Показатели |

2013 |

2014 |

Отклонения (+,-) |

|||

|

тыс. руб. |

уд. вес. |

тыс. руб |

уд. вес. |

тыс. руб |

% |

||

|

1 |

Источники образования имущества, |

48 5748533 533 |

100,0 0 |

53 5395041 95041 |

100,0 0 |

-3 -353495 53495 |

93,8 |

|

всего |

|||||||

|

в т. ч. а) собствен. |

5271744 |

83 |

5271188 |

97,7 |

-556 |

100 |

|

|

б) заемные |

976789 |

17 |

123853 |

2,3 |

-352936 |

26 |

|

|

2 |

Коэффициент оотношение заемных и собственных источников |

0,19 |

х |

0,02 |

х |

-0,17 |

х |

Рассчитав коэффициент соотношения заемных и собственных средств, который характеризует зависимость компании от заемного капитала, мы видим, что АО « Концерн Энергомера» зависит в 2013 г. от заемного капитала на 19 % и это означает то, что анализируемое предприятие можно считать автономным, то есть независимым от кредиторов, а также Концерн является финансово устойчивым предприятием.

К источникам заемных средств относятся долгосрочные и краткосрочные кредиты и займы, кредиторская задолженность, включая авансы, полученные от покупателей и заказчиков, расчеты с учредителями по выплате доходов, прочие краткосрочные пассивы.

Начнем с анализа состава, структуры и динамики заемного капитала, расчетные данные для которого представлены в таблице 4.

Таблица 4 – Анализ состава, структуры и динамики заемного капитала

|

Наименование источников средств |

2012 |

2013 |

2014 |

2014 к 2012 |

||||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

тыс.руб. |

% |

|

|

Отложенные налоговые обязательства |

6856 |

1,4 |

4726 |

1 |

2217 |

1,8 |

-4639 |

32,3 |

|

Оценочные краткосрочныео бязательства |

12864 |

2,6 |

9570 |

2 |

10281 |

8,3 |

-2583 |

79,9 |

|

Кредиторская задолженность |

473424 |

96 |

462493 |

97 |

111355 |

89,9 |

-362069 |

23,5 |

|

Итого краткосрочных и долгосрочных обязательств |

493144 |

100 |

476789 |

100 |

123853 |

100 |

-369291 |

25,1 |

По данным таблицы 4 мы можем увидеть, что заемный капитал предприятия за анализируемый период состоит из отложенных налоговых обязательств, оценочных краткосрочных обязательств и кредиторской задолженности, которая является основным источников формирования заемного капитала, так как в 2012 году в общей структуре краткосрочных и долгосрочных обязательств она составляла 96%, 2013 году – 97%, а вот в

2014 – 89,5%. Данная динамика рассматриваемого элемента краткосрочных обязательств является положительной для организации. В целом, по всему заемному капиталу, можно сказать следующее: компания имеет, в основном, краткосрочные обязательства, которые за анализируемый период уменьшились, что может быть связано с погашением в течение отчетного периода краткосрочных банковских кредитов.

Таким образом, следует сказать, что уменьшение доли заемного капитала в структуре источников финансирования влечет за собой снижение финансового риска, связанного с данной фирмой, то есть риска уменьшения платежеспособности компании.

Также, на основании соотношения заемных и собственных капиталов, можем сказать, что данный процент привлечение заемного капитала в корпорации находится в разумных пределах, и это выгодно, поскольку затраты на его обслуживание (уплачиваемые проценты) списываются на себестоимость, т.е. уменьшают налогооблагаемую прибыль, тогда как, например, дивиденды, являющиеся в приложении к собственному капиталу неким эквивалентом процентных затрат, выплачиваются из чистой прибыли, т.е. прибыли после налогообложения.

Список литературы Оценка динамики собственных и заемных финансовых ресурсов

- Гениберг Т.В. Корпоративная финансовая политика: учебно -методический комплекс. -Н.: 2013 -С. 23-81.

- Жигалкина, Н.В. Формирование собственного оборотного капитала на современном этапе//Финансовый вестник ВГАУ № 16. -Воронеж, 2014. -С. 141-144.

- АО «Концерн Энергомера» -URL: http://www.energomera.com.