Оценка финансово-экономического состояния предприятия по блоку показателей ликвидности и платежеспособности

Автор: Сайлаубеков Н.Т., Алибек С.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-3 (63), 2020 года.

Бесплатный доступ

В статье ставиться задача выявить роль ликвидности в анализе деятельности предприятия. Системный подход к анализу деятельности предприятия означает, что мы рассматриваем предприятие как единый производственно-хозяйственный и финансовый механизм, более углубленное изучение которого, предполагает формирование определенных групп или блоков финансово-экономических показателей. В статье предлагается методика формирования блока показателей ликвидности и платежеспособности, а исследование этого блока проведено с помощью нормативной матрицы.

Ликвидность предприятия, баланс, финансовые результаты, нормативная матрица, коэффициент устойчивости, факторный анализ

Короткий адрес: https://sciup.org/170182771

IDR: 170182771 | DOI: 10.24411/2411-0450-2020-10504

Текст научной статьи Оценка финансово-экономического состояния предприятия по блоку показателей ликвидности и платежеспособности

Экономические показатели являются одним из важнейших инструментов в оценке, планировании и управлении деятельностью предприятия.

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Большая или меньшая текущая платежеспособность (или не платежеспособность) обусловлена большей или меньшей степенью обеспеченности (или не обеспеченности) оборотных активов.

Для оценки платежеспособности предприятия используются ряд относительных показателей, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

Финансово-оперативные коэффициенты блока ликвидности и платежеспособности. Финансовый анализ основан на расчете аналитических коэффициентов, характеризующих различные аспекты деятельности предприятия и его финансовое положение. Эти коэффициенты характеризуют соотношения между отдельными отчетными показателями и их принято называть финансово-оперативными.

Коэффициент абсолютной ликвидности (Кла) характеризует мгновенную платежеспособность предприятия и показывает, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Краткосрочные обязательства включают: краткосрочные кредиты банков и прочие краткосрочные займы, краткосрочную кредиторскую задолженность, включая задолженность по дивидендам, резервы предстоящих расходов и платежей, прочие краткосрочные пассивы.

Коэффициент текущей ликвидности (Ктл) характеризует платежеспособность предприятия с учетом предстоящих поступлений от дебиторов. Коэффициент текущей ликвидности Ктл показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности.

Коэффициент покрытия (Кп) отражает прогнозируемые платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов (с учетом компенсации осуществленных затрат).

Общая платежеспособность предприятия определяется как способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми ее активами, а уровень платежеспособности измеряется коэффициентом собственной платежеспособности Ксп.

Поэтому далее в настоящем параграфе основное внимание будет уделено четвер- тому этапу, задачей которого является выполнение следующих шагов.

Шаг 1. Формирование нормативной матрицы блока ликвидности и платежеспособности.

Таблица 1. Нормативная модель оценки финансового состояния предприятия по блоку показателей ликвидности и платежеспособности

|

Показатели |

ДСФВк |

СбОбС |

КЗк |

ДбЗ |

З |

ДА |

ТА |

Пк |

Сумма |

|

ДСФВк |

0 |

1 |

1 |

0 |

1 |

1 |

1 |

1 |

6 |

|

СбОбС |

-1 |

0 |

1 |

0 |

1 |

1 |

1 |

1 |

6 |

|

КЗк |

-1 |

-1 |

0 |

-1 |

0 |

0 |

0 |

1 |

4 |

|

ДбЗ |

0 |

0 |

1 |

0 |

0 |

0 |

0 |

1 |

2 |

|

ТМЗ |

-1 |

-1 |

0 |

0 |

0 |

0 |

0 |

0 |

2 |

|

ДА |

-1 |

-1 |

0 |

0 |

0 |

0 |

0 |

1 |

3 |

|

ТА |

-1 |

-1 |

0 |

0 |

0 |

0 |

0 |

1 |

3 |

|

Пк |

-1 |

-1 |

-1 |

-1 |

0 |

-1 |

-1 |

0 |

6 |

|

32 |

Шаг 2. По исходным данным (Приложения А и В) статей баланса предприятия и отчета о финансовых результатах (табл. 2) строится фактическая матрица попарных сравнений темпов роста финансово-экономических показателей, соответствующих блоку ликвидности и платежеспособности.

Таблица 2. Расчет темпов роста показателей (в тыс. тенге)

|

Показатели |

Темпы |

Темпы |

Факт (базис) |

Факт (отчет) |

|||

|

2016 |

2017 |

2018 |

2016 |

2017 |

|||

|

ДСФВк |

160 424 766 |

133 535 613 |

263 924 325 |

0,8324 |

1,9764 |

8 |

1 |

|

СбОбС |

617 514 098 |

653 684 102 |

725 571 900 |

1,0586 |

1,1100 |

5 |

5 |

|

КЗк |

555 645 158 |

649 077 370 |

730 345 612 |

1,1682 |

1,1252 |

1 |

4 |

|

ДбЗ |

707 805 624 |

766 237 683 |

844 748 168 |

1,0826 |

1,1025 |

4 |

6 |

|

ТМЗ |

564 672 345 |

652 489 756 |

885 258 852 |

1,1555 |

1,3567 |

3 |

3 |

|

ДА |

702 397 804 |

741 264 830 |

814 527 425 |

1,0553 |

1,0988 |

6 |

7 |

|

ТА |

370 022 342 |

359 414 910 |

625 971 103 |

0,9713 |

1,7416 |

7 |

2 |

|

Пк |

586 664 585 |

683 101 230 |

660 958 073 |

1,1644 |

0,9676 |

2 |

8 |

Таблица 3. Матрица фактических соотношений показателей по темпам роста для базисного периода

|

Показатели |

Факт. ранг |

8 |

5 |

1 |

4 |

3 |

6 |

7 |

2 |

|

ДСФВк |

8 |

0 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

|

СбОбС |

5 |

1 |

0 |

-1 |

-1 |

-1 |

1 |

1 |

-1 |

|

КЗк |

1 |

1 |

1 |

0 |

1 |

1 |

1 |

1 |

1 |

|

ДбЗ |

4 |

1 |

1 |

-1 |

0 |

-1 |

1 |

1 |

-1 |

|

ТМЗ |

3 |

1 |

1 |

-1 |

1 |

0 |

1 |

1 |

-1 |

|

ДА |

6 |

1 |

-1 |

-1 |

-1 |

-1 |

0 |

1 |

-1 |

|

ТА |

7 |

1 |

-1 |

-1 |

-1 |

-1 |

-1 |

0 |

-1 |

|

Пк |

2 |

1 |

1 |

-1 |

1 |

1 |

1 |

1 |

0 |

Таблица 4. Матрица фактических соотношений показателей по темпам роста для отчет- ного периода

|

Показатели |

Факт. ранг |

1 |

5 |

4 |

6 |

3 |

7 |

2 |

8 |

|

ДСФВк |

1 |

0 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

СбОбС |

5 |

-1 |

0 |

-1 |

1 |

-1 |

1 |

-1 |

1 |

|

КЗк |

4 |

-1 |

1 |

0 |

1 |

-1 |

1 |

-1 |

1 |

|

ДбЗ |

6 |

-1 |

-1 |

-1 |

0 |

-1 |

1 |

-1 |

1 |

|

ТМЗ |

3 |

-1 |

1 |

1 |

1 |

0 |

1 |

-1 |

1 |

|

ДА |

7 |

-1 |

-1 |

-1 |

-1 |

-1 |

0 |

-1 |

1 |

|

ТА |

2 |

-1 |

1 |

1 |

1 |

1 |

1 |

0 |

1 |

|

Пк |

8 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

0 |

Строим матрицы фактических соотношений показателей по темпам роста для базисного и отчетного периодов (табл. 3 и табл. 4, соответственно)

Расчет матриц совпадений в базисном и отчетном периодах (табл. 5 и табл. 6, соответственно) проведем в соответствии с формулами.

Таблица 5. Матрица совпадений в базисном периоде

|

Показатели |

Номер |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

Сумма |

|

ДСФВк |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

СбОбС |

2 |

0 |

0 |

0 |

0 |

0 |

1 |

1 |

0 |

2 |

|

КЗк |

3 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

1 |

|

ДбЗ |

4 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

ТМЗ |

5 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

ДА |

6 |

0 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

|

ТА |

7 |

0 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

|

Пк |

8 |

0 |

0 |

1 |

0 |

0 |

0 |

0 |

0 |

1 |

|

6 |

Таблица 6. Матрица совпадений в отчетном периоде

|

Показатели |

Номер |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

Сумма |

|

ДСФВк |

1 |

0 |

1 |

1 |

0 |

1 |

1 |

1 |

1 |

6 |

|

СбОбС |

2 |

1 |

0 |

0 |

0 |

0 |

1 |

0 |

1 |

3 |

|

КЗк |

3 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

2 |

|

ДбЗ |

4 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

1 |

|

ТМЗ |

5 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

|

ДА |

6 |

1 |

1 |

0 |

0 |

0 |

0 |

0 |

1 |

3 |

|

ТА |

7 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

2 |

|

Пк |

8 |

1 |

1 |

1 |

1 |

0 |

1 |

1 |

0 |

6 |

|

24 |

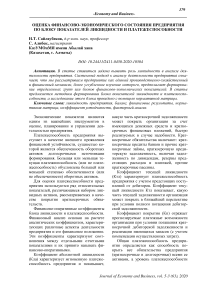

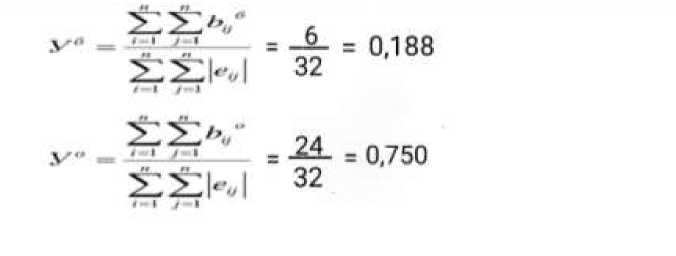

Шаг 3. Рассчитываются обобщающие оценки финансового состояния предприятия по указанным блокам показателей, которые характеризуют степень приближения фактической матрицы к нормативной в базисном периоде:

Здесь:

-

У – оценка финансово-экономической устойчивости предприятия;

-

n – число показателей в нормативной модели;

-

i, j – номера показателей в нормативной модели;

bij – элемент матрицы совпадений фактического и эталонного соотношений темпов роста показателей;

eij – элемент матрицы эталонных соотношений между темпами роста показателей.

Следует отметить, что рассчитанные оценки финансово-экономической устойчивости предприятия по блоку ликвидности и платежеспособности являются достаточно высокими.

Известно, что рассчитываемые оценки устойчивости предприятия в течении нескольких периодов могут как расти, так и уменьшаться. При этом рост этой оценки не означает, что на предприятии произошли только положительные изменения в плане выполнения нормативных соотношений для тех показателей, которые раньше не выполнялись. Здесь возможны и случаи, когда при переходе от одного периода к другому нормативные соотношения, которые выполнялись (не выполня- лись) в одном периоде будут не выполнены (выполнены) в другом. Поэтому наряду с оценкой устойчивости рассчитаем и оценку изменчивости финансового состояния.

Отметим, что оценки устойчивости и изменчивости являются независимыми друг от друга измерителями. Устойчивость характеризует режим работы предприятия в одном периоде, а изменчивость оценивает переход от одного режима к другому.

Шаг 4. Проводится факторный анализ обобщающих оценок финансового состояния предприятия, в процессе которого определяются и оцениваются по силе влияния основные факторы, действующие на хозяйственную деятельность предприятия.

Таким образом, для того чтобы выяснить, какие показатели в отчетном периоде оказали позитивное или негативное влияние на обобщенную оценку финансовоэкономического состояния, а также оценить степень этого влияния, проведем факторный анализ. Расчеты по факторному анализу проведены в таблице 7.

Матрицы нарушений в базисном (2016 году) и отчетном (2017 году) рассчитаны в соответствии с формулами раздела 2 и приведены ниже в таблицах.

Таблица 7. Факторный анализ оценки финансовой устойчивости по ликвидности и пла- тежеспособности в отчетном периоде

|

Показатели |

№ |

Совпадения |

Нарушения |

Влияние на: |

||||

|

2016 |

2017 |

2017 |

прирост устойчивости |

значение устойчивости |

||||

|

абсолют |

% |

абсолют |

% |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

ДСФВк |

1 |

0 |

6 |

0 |

0,188 |

100,00% |

0 |

0,00% |

|

СбОбС |

2 |

2 |

3 |

3 |

0,031 |

16,67% |

0,0938 |

37,50% |

|

КЗк |

3 |

1 |

2 |

2 |

0,031 |

16,67% |

0,0625 |

25,00% |

|

ДбЗ |

4 |

0 |

1 |

1 |

0,031 |

16,67% |

0,0313 |

12,50% |

|

ТМЗ |

5 |

0 |

1 |

1 |

0,031 |

16,67% |

0,0313 |

12,50% |

|

ДА |

6 |

1 |

3 |

0 |

0,063 |

33,33% |

0 |

0,00% |

|

ТА |

7 |

1 |

2 |

1 |

0,031 |

16,67% |

0,0313 |

12,50% |

|

Пк |

8 |

1 |

6 |

0 |

0,156 |

83,33% |

0 |

0,00% |

|

итого |

6 |

24 |

8 |

0,563 |

300,00% |

0,25 |

100,00% |

Из таблицы 7 можно сделать следующие выводы:

-

1) При переходе от базисного к отчетному периоду улучшилась динамика показателей, влияние которых на общее финансово-экономическое состояние предприятия по блоку показателей ликвидности и платежеспособности составило 0,563.

-

2) Общая оценка финансовой устойчивости по рассматриваемому блоку за отчетный период составила 0,750 что является достаточно высоким показателем. При этом не выполнены нормативные соотношения для показателей СбОбС, Кзк, Дбз, ТМЗ и ТА что в целом снизило данную оценку по блоку на 0,25.

Список литературы Оценка финансово-экономического состояния предприятия по блоку показателей ликвидности и платежеспособности

- Варламов А.В. Организация эффективности управления ликвидностью и платежеспособностью предприятия // Информация и образование: границы коммуникаций. - 2016. - №5 (13). - С. 158-159.

- Сайлаубеков Н.Т. Анализ и оценка инвестиционных проектов. Учебное пособие. - Алматы: Казахский университет международных отношений и мировых языков имени Абылай хана, 2019. -127 с.

- Докучаева Е.Е. Методические аспекты оценки уровня финансовой устойчивости инновационно-ориентированных компаний // Вестник ВЭГУ. - 2016. - №1 (69). - С. 183-187.