Оценка инвестиционной привлекательности Красноярского края

Автор: Кузьмина Е.Е.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 1 (47), 2019 года.

Бесплатный доступ

На сегодняшний день у компаний сложилась тенденция искажать свои финансовые результаты, причем не только в сторону завышения, но и в сторону занижения. На это их подталкивают различные причины, например, желание завысить прибыль для привлечения инвестиций, или же наоборот, занизить ее в целях уклонения от налогов. Также на основе данных финансовых результатов компаний специализированные агентства формируют различные рейтинги, в том числе и рейтинги инвестиционной привлекательности регионов. Стоит отметить, что данные рейтинги не учитывают фактор вероятности искажения финансовой отчетности, а значит, выводы, сделанные на их основе, могут быть некорректными. В данной статье описана и апробирована методика оценки инвестиционной привлекательности на примере Красноярского края, которая отличается от других методик тем, что учитывает фактор вероятности искажения бухгалтерской отчетности.

Инвестиционная привлекательность, искажение финансовой отчетности, манипулирование, методики оценки

Короткий адрес: https://sciup.org/170189823

IDR: 170189823 | DOI: 10.24411/2411-0450-2018-10315

Текст научной статьи Оценка инвестиционной привлекательности Красноярского края

Толчком к развитию социальной и экономической сферы Российской Федерации служит формирование открытого информационного пространства государства. Оно предполагает, что информация будет доступной для всех заинтересованных пользователей. Повышение доступности данных официального статистического учета и других достоверных сведений позволит различным стейкхолдерам проводить мониторинг и принимать верные и своевременные управленческие решения. В данных условиях качество предоставляемой информации обретает особое значение.

На сегодняшний день ситуация в стране такова, что сформировать подобное пространство почти невозможно, так как компании не хотят раскрывать информацию о себе и предоставлять ее в открытый доступ.

Также наблюдается, что компании все больше и больше манипулируют (искажают, вуалируют) данные своей финансовой отчетности. Многие делают это неосознанно или по незнанию, но наибольшую угрозу представляют те компании, которые делают это умышленно.

Фактически они намеренно обманывают своих стейкхолдеров (поставщики, кредиторы, налоговые органы и другие). Данные искаженной отчетности используются также в органах государственной статистики для определения состояния экономики страны и при составлении различных рейтингов, в том числе и рейтингов оценки инвестиционной привлекательности.

Можно сделать вывод, что все рейтинги, оценивающие инвестиционную привлекательность регионов, видов экономической деятельности и так далее являются некорректными в силу того, что они не учитывают фактор вероятности искажения отчетности.

В Новосибирском государственном университете экономики и управления была разработана методика оценки инвестиционной привлекательности, которая основана на типологической группировке информационного пространства финансового рынка [1-3]. Указанная методика имеет ряд преимуществ:

- подавляющая часть показателей рассчитывается при помощи статистических методов;

– построение рейтинга с учетом вероятности искажения финансовой отчетности;

– обоснованность применяемых подходов к оценке инвестиционной привлекательности;

– возможность оценить инвестиционную привлекательность, налоговый потенциал, потенциал развития малого бизнеса, а также риски совершения экономических преступлений;

– возможность применения методики в отраслевом разрезе;

– возможность обоснования достоверности полученных результатов.

Однако есть один нюанс: данную методику необходимо применять в открытом информационном пространстве финансового рынка, так как основными критериями методики являются достоверность и доступность информации. Кроме этого методика является новой и пока широко не используется инвесторами, что требует проверки ее применимости.

Оценим при помощи данной методики инвестиционную привлекательность Красноярского края через призму его ведущих видов деятельности.

Отбор ведущих видов экономической деятельности осуществлялся на основе ва- лового регионального продукта за 20152017 годы. Таким образом, для дальнейшего анализа были отобраны следующие отрасли:

– производство металлургическое и производство металлургических изделий;

– пищевая промышленность;

– торговля;

– строительство;

– транспортировка и хранение.

На первом этапе методики необходимо оценить качество анализируемой отчетности компаний по каждой рассматриваемой отрасли. Для этого необходимо выделить компании, достоверно составившие ОДДС в части суммарного сальдо от инвестиционных и текущих операций. Основу этого создает принцип соответствия коэффициентов начислений, которые были построены на основе бухгалтерского баланса и отчета о движении денежных средств. Более подробно алгоритм проверки описан в работах сотрудников НГУЭУ [4, 5, 6]. После применения данного алгоритма по оценке отчета о движении денежных средств (ОДДС) на качество мы выбрали компании, которые составили ОДДС с погрешностью 5%. Результаты проведенной проверки представлены в таблице 1.

Таблица 1. Распределение компаний по качеству составления отчетов о движении денежных средств

|

Вид экономической деятельности |

Количество компаний, имеющих погрешности в ОДДС в пределах 5% |

Количество компаний, имеющих погрешности в ОДДС свыше 5% |

||

|

ед. |

% |

ед. |

% |

|

|

Производство металлургическое и производство металлургических изделий |

72 |

33,33 |

144 |

66,67 |

|

Пищевая промышленность |

101 |

38,55 |

161 |

61,45 |

|

Торговля |

1498 |

27,40 |

3970 |

72,60 |

|

Строительство |

607 |

27,49 |

1601 |

72,51 |

|

Транспортировка и хранение |

330 |

32,97 |

671 |

67,03 |

Затем на основании рассчитанных для выбранных компаний коэффициентов начисления при помощи EM-анализа выборка была разделена на 3 кластера: компании, занижающие свои финансовые результаты; компании, не искажающие свою финансовую отчетность и компании, завышающие ее значения. Затем на основе данных кластеров были сформированы 3 выборки по 30 компаний. Далее исходя из отчетности выбранных компаний, согласно методике НГУЭУ, были построены мо- дели пробит регрессии для компаний, завышающих свои финансовые результаты, и для компаний, занижающих их [7, 8].

Полученные результаты представлены в таблицах 2 и 3.

Таблица 2. Параметры модели пробит регрессии для компаний, завышающих свои фи- нансовые результаты

|

Предикаторы |

Обозначение |

Оценка |

|

Металлургическая промышленность |

||

|

Независимый член |

4,680852 |

|

|

Рентабельность совокупных активов |

GP\TA |

-7,63925 |

|

Коэффициент автономии |

Eq/TA |

0,000030 |

|

Коэффициент фондоотдачи |

SAL\FA |

-0,421738 |

|

Коэффициент оборачиваемости активов |

SAL\TA |

-2,27419 |

|

Доля нераспределенной прибыли в собственном капитале |

RE\E |

1,758259 |

|

Пищевая промышленность |

||

|

Независимый член |

-0,210370 |

|

|

Рентабельность продаж |

OP\SAL |

1,020056 |

|

Денежный поток к совокупному долгу |

CACH\TL |

6,605539 |

|

Коэффициент абсолютной (денежной) ликвидности |

CACH\CL |

3,194284 |

|

Доля совокупных обязательств в собственном капитале |

TL\E |

-0,098080 |

|

Обеспеченность долга собственным капиталом |

TD\E |

0,219560 |

|

Коэффициент мобильности оборотных средств |

CASH\CA |

-2,28185 |

|

Торговля |

||

|

Независимый член |

-11,6661 |

|

|

Рентабельность основных средств |

NI\FA |

0,049026 |

|

Коэффициент фондоотдачи |

SAL\FA |

0,000106 |

|

Отношение основных средств к совокупным активам |

FA\TA |

-10,7038 |

|

Отношение текущих активов к совокупным активам |

CA\TA |

-0,861193 |

|

Отношение запасов и счетов к получению к совокупным активам |

(INV+REC)\TA |

14,73599 |

|

Строительство |

||

|

Независимый член |

-0,539262 |

|

|

Доля прибыли до уплаты налогов в выручке |

EBT\SAL |

1,851689 |

|

Денежный поток к совокупному долгу |

CACH\TL |

-9,02515 |

|

Коэффициент абсолютной (денежной) ликвидности |

CACH\CL |

-10,3672 |

|

Доля заемных средств в заемных средствах |

LD\E |

-1,16133 |

|

Соотношение выручки и обязательств |

SAL\TD |

0,643290 |

|

Транспортировка и хранение |

||

|

Независимый член |

1,130650 |

|

|

Доля прибыли до уплаты налогов в выручке |

EBT\SAL |

-8,00096 |

|

Отношение чистой прибыли к валовой прибыли |

NI\GP |

0,518054 |

|

Соотношение прибыли до налогообложения и ОС |

EBT\FA |

1,372614 |

|

Коэффициент абсолютной (денежной) ликвидности |

CACH\CL |

1,372396 |

|

Коэффициент фондоотдачи |

SAL\FA |

-0,312751 |

Таблица 3. Параметры модели пробит регрессии для компаний, занижающих свои финансовые результаты

|

Предикаторы |

Обозначение |

Оценка |

|

Металлургическая промышленность |

||

|

Независимый член |

3,193914 |

|

|

Коэффициент абсолютной (денежной) ликвидности |

CACH\CL |

-33,1620 |

|

Коэффициент обеспеченности долгосрочных обязательств ОС |

FA/LD |

-0,776922 |

|

Доля денежных средств в активах |

CASH\TA |

-4,19212 |

|

Коэффициент мобильности оборотных средств |

CASH\CA |

0,221177 |

|

Доля нераспределенной прибыли в собственном капитале |

RE\E |

54,03179 |

|

Пищевая промышленность |

||

|

Независимый член |

-0,689616 |

|

|

Рентабельность совокупных активов |

GP\TA |

2,604719 |

|

Денежный поток к совокупному долгу |

CACH\TL |

-7,89613 |

|

Коэффициент абсолютной (денежной) ликвидности |

CACH\CL |

14,01750 |

|

Доля денежных средств в активах |

CASH\TA |

14,30051 |

|

Коэффициент мобильности оборотных средств |

CASH\CA |

-5,56258 |

|

Торговля |

||

|

Независимый член |

-973049 |

|

|

Рентабельность основных средств |

NI\FA |

0,040677 |

|

Денежный поток к совокупному долгу |

CACH\TL |

973031,7 |

|

Соотношение запасов и выручки |

INV\SAL |

973049,3 |

|

Отношение основных средств к совокупным активам |

FA\TA |

7,913023 |

|

Отношение текущих активов к совокупным активам |

CA\TA |

0,819246 |

|

Строительство |

||

|

Независимый член |

-2,32165 |

|

|

Рентабельность продаж |

OP\SAL |

6,455468 |

|

Доля прибыли до уплаты налогов в выручке |

EBT\SAL |

2,598224 |

|

Отношение чистой прибыли к валовой прибыли |

NI\GP |

0,110975 |

|

Соотношение прибыли до налогообложения и ОС |

EBT\FA |

0,001044 |

|

Соотношение выручки и обязательств |

SAL\TD |

2,854027 |

|

Транспортировка и хранение |

||

|

Независимый член |

-0,880960 |

|

|

Доля прибыли до уплаты налогов в выручке |

EBT\SAL |

25,22284 |

|

Денежный поток к совокупному долгу |

CACH\TL |

6,009344 |

|

Коэффициент абсолютной (денежной) ликвидности |

CACH\CL |

-0,793217 |

|

Доля денежных средств в активах |

CASH\TA |

-44,9630 |

|

Коэффициент мобильности оборотных средств |

CASH\CA |

39,22807 |

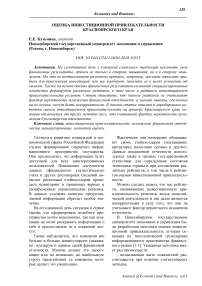

Применим полученную регрессионную модель к выборкам по каждом из анализируемых отраслей всех организационноправовых форм независимо от качества составления ОДДС. Результаты применения модели на примере металлургической промышленности представлены на рисунке.

Рисунок. Распределение компаний, которые осуществляют свою деятельность в металлургической промышленности, по вероятности искажения финансовой отчетности, %

Рисунок 1 отражает распределение российских компаний в зависимости от направления искажения, где 1 группа - компании, которые искажают свои финансовые результаты в сторону занижения, 3 группа - компании, не искажающие свою отчетность, 5 группа - завышающие результаты своей деятельности компании, а 2 и 4 группы - неопределенные компании, которые находятся между искажающими и неискажающими экономическими субъектами. Также существует и 6 группа компаний, которые невозможно отнести ни в одну из групп, указанных выше, так как они не поддаются характеристике [9].

Проанализируем полученные результаты на примере металлургической промышленности, так как данная отрасль является ведущей и одной из основных в регионе. По результатам анализа Рисунка 1 видно, что из 49 компаний, попавших в выборку, 2,04% искажают свою финансовую отчетность в сторону занижения, 28,57% завышают свои финансовые результаты и 16,33% предоставляют достоверную отчетность. Отметим, что компаний, основной деятельностью которых является металлургическая промышленность, которые близки к занижению финансовых результатов («Неопределенные со знаком «-»») больше половины всей выборки (51,02%), что говорит о том, что компании находятся в неоднозначном положении, то есть по сравнению с прошлым годом они могли перейти либо из группы «Занижающих», либо из «Неискажающих». Однозначно сказать, будут ли данные компании искажать свои финансовые результаты в прогнозном году нельзя. Стоит отметить также, что отсутствует группа «Неопределенные со знаком «-»», что является положительным результатом. 6 группа «Неопределенные» составляет 2,04% (1 компания) в общей выборке. Таким образом, из 49 компаний 15 компаний искажают свои финансовые показатели в целях получения внешнего финансирования или уклонения от налогов.

Аналогичный анализ был проведен в разрезе остальных видов экономической деятельности Красноярского края на основе выборок из 100 случайных компаний. Данный анализ был проведен в целях дальнейшего составления рейтинга инвестиционной привлекательности округов России.

Обратимся к типологической группировке компаний информационного пространства финансового рынка, представленной в таблице 4, на основе которой будет сформирована модифицированная типологическая группировка компаний информационного пространства финансового рынка.

Таблица 4. Типологическая группировка информационного пространства финансового рынка и основные виды компаний-поставщиков информации

|

Выраженная информация |

Скрытая информация |

||

|

Общедоступная ин- |

Публичная инфор мация |

«Травоядные» |

«Растения» |

|

формация |

Информационный шум |

«Паразиты» |

«Плотоядные» |

|

Конфиденциальная информация |

Служебная инфор мация |

«Симбионты» |

«Мимикрия» |

В таблице 5 представлена модифицированная таблица информационного пространства финансового рынка, на основе которой и будет составлен рейтинг инве стиционной привлекательности.

Таблица 5. Типологическая группировка оценки инвестиционного климата

|

Доступность |

Достоверность |

||

|

Выраженная информация |

Скрытая информация |

||

|

Общедоступная информация |

Публичная информация |

Оценка инвестиционного потенциала |

Оценка рисков совершения экономических преступлений |

|

Информационный шум |

Оценка налогового потенциала |

||

|

Конфиденциальная информация |

Служебная информация |

Оценка потенциала развития малого предпринимательства |

|

На основании полученных ранее случайных бесповторных выборок по выбранным видам деятельности, состоящих из 100 компаний всех организационноправовых форм, сформируем типологические карты информационного пространст- ва в Красноярском крае. Затем распределим полученные результаты в соответствии с таблицей 5. Пример такой группировки на примере металлургической промышленности представлен в таблице 6.

Таблица 6. Типологическая группировка оценки инвестиционного климата в рамках металлургической промышленности Красноярского края, %

|

Доступность |

Достоверность |

||

|

Выраженная информация |

Скрытая информация |

||

|

Общедоступная информация |

Публичная информация |

Оценка инвестиционного потенциала (31) |

Оценка рисков совершения экономических преступлений (6) |

|

Информационный шум |

Оценка налогового потенциала (24) |

||

|

Конфиденциальная информация |

Служебная информация |

Оценка потенциала развития малого предпринимательства (39) |

|

Анализ Таблицы 6 показывает, что металлургическая промышленность является инвестиционно привлекательным. Об этом говорит уровень оценки инвестиционной привлекательности, которая составляет 31%. Отметим, что благоприятному инвестиционному климату способствует достаточно высокий уровень оценки потенциала развития малого предпринимательства (39%). Негативно на инвестиционный климат рассматриваемой отрасли влияют достаточно высокий уровень оценки налогового потенциала (24%) и рисков совершения экономических преступлений (6%).

После того, как был проведен анализ по остальным видам экономической деятель- ности, полученные результаты были сведены в единый рейтинг инвестиционной привлекательности [11-14]. Для более точной оценки инвестиционной привлекательности были использованы не только параметры типологической группировки информационного пространства, но и сведения о количестве компаний и средней выручке каждого из рассматриваемых видов экономической деятельности по состоянию на 2017 год [10]. Результаты составления рейтинга инвестиционной привлекательности Красноярского края представлены в таблице 7.

Таблица 7. Рейтинг инвестиционной привлекательности Красноярского края

|

Вид экономической деятельности |

Оценка инвестиционного потенциала (доли) |

Оценка потенциала развития малого предпри нимательства (доли) |

Оценка рисков со вершения экономических пре ступлений (доли) |

Оценка налогового потенциала (доли) |

Количество компаний в отрасли (шт.) |

Средняя выручка (руб.) |

|

Производство металлургическое и производство метал лургических изделий |

0,31 |

0,39 |

0,06 |

0,24 |

502 |

340 597 593,18 |

|

Пищевая промышленность |

0,04 |

0,20 |

0,06 |

0,70 |

598 |

74 676 240,8 |

|

Торговля |

0,19 |

0,48 |

0,08 |

0,25 |

15435 |

68 836 085,23 |

|

Строительство |

0,09 |

0,51 |

0,04 |

0,36 |

5800 |

35 650 567,32 |

|

Транспортировка и хранение |

0,09 |

0,32 |

0,01 |

0,58 |

2970 |

66 142 822,8 |

Анализируя таблицу 7, можно сказать, что в целом Красноярский край является инвестиционно-привлекательным. Об этом говорят относительно высокие значения оценки потенциала развития малого предпринимательства и инвестиционного потенциала в большинстве рассматриваемых видах деятельности. Также положительным фактором являются низкие значения так называемого «антирейтинга»: оценки риска совершения экономических преступлений и налогового потенциала. Но также стоит отметить, что оценки инвестиционной привлекательности некоторых видов деятельности портят инвестиционный климат региона в целом, несмотря на тот факт, что в структуре валового регионального продукта данные виды деятельности занимают лидирующие позиции. Речь идет о пищевой промышленности и виде экономической деятельности «транспортировка и хранение». Их уровень инвестиционного потенциала находится на очень низком уровне (4% и 9% соответственно), в то время как уровень налогового потенциала превышает 50% (70% и 58%, соответственно). Такие значения говорят о том, что данные виды деятельности в регионе не являются инвестиционно привлекательными, хоть и генерируют высокую выручку (74676240,8 руб. – пищевая промышленность и 66142822,8 руб. – транспортировка и хранение).

Инвестиционная привлекательность Красноярского края повышается за счет оставшихся видов деятельности, преимущественно за счет металлургической промышленности, которая является ведущей по большинству из рассматриваемых критериев. Несмотря на тот факт, что в данной отрасли наименьшее количество компаний (502 компании), выручку она генерирует наибольшую из представленных видов деятельности (340597593,18 руб.). Также наибольшей является и оценка ин- вестиционного потенциала, которая составляет 31%, что является довольно высоким значением.

Таким образом, оценивая на практике применимость авторской методики оценки инвестиционной привлекательности через информационное пространство финансового рынка на примере Красноярского края, можно сделать вывод о том, что данный вид деятельности в целом является инвестиционно-привлекательным. Данный регион имеет большой потенциал, как ресурсно-сырьевой, так и инвестиционный. Инвесторам стоит внимательнее присмотреться к субъекту и вложить свои средства в его развитие.

Список литературы Оценка инвестиционной привлекательности Красноярского края

- Алексеев М.А. Информационное пространство финансового рынка: моногр. / М.А. Алексеев; Новосиб. гос. ун-т экономики и управления. - Новосибирск: НГУЭУ, 2017. - 247 с.

- Алексеев М.А., Глинский В.В., Лихутин П.Н. Статистическое исследование информационного пространства финансового рынка // Вопросы статистики. 2017. № 5. С. 28-38.

- Алексеев М.А., Лихутин П.Н. Методологические аспекты исследования информационного пространства финансового рынка // Вестник Самарского государственного экономического университета. 2017. № 5 (151). С. 65-74.

- Савельева М.Ю., Алексеев М.А., Дудин С.А. О качестве составления отчета о движении денежных средств в российских компаниях // Сибирская финансовая школа. 2016. № 3 (116). С. 142-146.

- Савельева М.Ю., Алексеев М.А., Дудин С.А. Проверка качества составления отчета о движении денежных средств в российских компаниях // Экономический анализ: теория и практика. 2017. Т. 16. № 3. С. 756-767.