Оценка использования денежных доходов домашних хозяйств в условиях высокой инфляции

Автор: Глебкова И.Ю.

Журнал: Вестник Алтайской академии экономики и права @vestnik-aael

Рубрика: Экономические науки

Статья в выпуске: 5-1, 2025 года.

Бесплатный доступ

Обострение геополитической ситуации и наложение санкций вызвало существенное повышение цен в России. В работе проведено исследование изменения потребительского и сберегательного поведения домашних хозяйств в условиях высокой инфляции. Проанализировано изменение размера потребительских расходов и сбережений домашних хозяйств, их доли в составе общих денежных доходов, а таже снижение покупательной способности доходов. Тем не менее покупательная способность доходов снижается, а доля продовольственных товаров в их составе увеличивается. Путем построения ряда распределения регионов России по удельному весу потребительских расходов, определено увеличение их доли в большинстве регионах. Распределение регионов России по удельному весу прироста сбережений населения, в процентах к общему объему денежных доходов в 2022 г. и 2023 г. показало увеличение числа регионов с отрицательной долей прироста сбережений и снижении удельного веса сбережение в большинстве регионах. В работе рассмотрены изменения потребительских ожиданий, доказывающие озабоченность домашних хозяйств ухудшением их материального положения и повышением цен. Особое внимание уделено денежно-кредитной политике Центрального Банка, направленной на регулирование цен, стабилизацию курса национальной валюты и сохранение сбережений населения.

Инфляция, потребительские расходы, финансовые активы, направления сбережений, потребительская уверенность, ключевая ставка

Короткий адрес: https://sciup.org/142244426

IDR: 142244426 | УДК: 314.68

Текст научной статьи Оценка использования денежных доходов домашних хозяйств в условиях высокой инфляции

На благосостояние населения, объем и структуру расходов и сбережений существенное влияние оказывает уровень цен. В связи с геополитической ситуацией и наложением санкций в Российской Федерации в последние годы наблюдается рост инфляции. В результате повышения цен меняется как динамика, так и структура потребитель- ских расходов населения, объем и состав сбережений. Используя инструменты денежно-кредитной политики Центральный Банк стабилизирует курс национальной валюты, влияет на снижение уровня инфляции, тем самым оказывает влияние и на благосостояние населения. В столь сложной ситуации важно проводить детальное исследование изменения поведенческой активности насе- ления, чтобы путем регулирования спроса не допустить роста цен, значительного снижения текущего уровня благосостояния населения и роста бедности.

Основной мерой борьбы с ростом цен является повышение ключевой ставки Центральным банком. В настоящее время установленная Центральным Банком ключевая ставка сохраняется на уровне 21 % (рис. 1) [1].

С помощью повышения ключевой ставки Центральный Банк добился снижения уровня инфляции, о чем свидетельствуют значения Индекса потребительских цен (ИПЦ) и стабилизация курса национальной валюты [2]. К концу 2025 г., по словам главы Центрального Банка Э. Набиуллиной, инфляция в РФ придет в норму, но будет выше таргетированного уровня 4%.

При повышении ключевой ставки и, соответственно, ставок по кредитам и депозитам, спрос на кредиты снижается, склонность к сбережению увеличивается, замедляется рост продаж и, следовательно, происходит снижение цен [5].

В условиях роста цен происходит сужение расходов населения, то есть покупатель- ная способность уменьшается. При этом стоимость потребительских расходов и их доля в общих доходах увеличивается, а сбережения, соответственно, уменьшается [3].

Так в 2023 г. средние потребительские расходы увеличились по Российской Федерации в целом по сравнению с 2023 г. на 5 486 рублей или 15,3%. В отдельных регионах, к примеру, Республике Калмыкии потребительские расходы увеличились на 67%, в Республике Мордовии – на 33,6%, в г. Санкт-Петербург – на 23,9%. В большинстве регионов увеличение потребительских расходов превысило уровень инфляции.

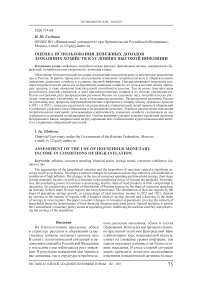

К тому же темп роста реальных располагаемых денежных доходов населения, как источника расходов и сбережения населения значительно отставал от темпа роста потребительских расходов в 2023 г. в процентах к 2022 г. (рис. 2) [4].

В Северо-Западном федеральном округе, Южном федеральном округе, СевероКавказском федеральном округе, Сибирском федеральном округе это отставание превысило 10 процентов.

Рис. 1. Размер ключевой ставки и уровень инфляции в процентах в 2020-2025 гг. [8]

Таблица 1

Динамика ИПЦ и курса национальной валюты в РФ [7]

|

январь 2025 г. |

февраль 2025 г. |

март 2025 г. |

|

|

ИПЦ, к концу предыдущего месяца |

101,23 |

100,81 |

100,81 |

|

Курс национальной валюты, рублей за доллар |

100,4 |

92,7 |

86,0 |

Рис. 2. Размер ключевой ставки и уровень инфляции в процентах в 2020-2025 гг. [8]

Материалы и методы исследования

Распределение регионов России по удельному весу расходов населения на покупку товаров и услуг, в процентах к общему объему денежных доходов в 2022 г. и 2023 г., свидетельствует о снижении чис- ла регионов, имеющих модальное значение доли покупки товаров и услуг в пределах от 70 до 80 процентов на 9 и увеличения числа регионов, доля расходов на товары и услуги превышает 80 процентов (табл. 2, рис. 3).

Таблица 2

Распределение регионов по удельному весу расходов населения на покупку товаров и услуг, в процентах к общему объему денежных доходов в 2022 г. и в 2023 г.

|

Покупка товаров и услуг, % к объему денежных доходов |

Число регионов |

|

|

2022 г. |

2023 г. |

|

|

До 50 |

5 |

4 |

|

50-60 |

1 |

3 |

|

60-70 |

3 |

6 |

|

70-80 |

53 |

44 |

|

80-90 |

20 |

26 |

|

90-100 |

2 |

4 |

|

Итого |

87 |

87 |

Примечание: расчеты автора.

Рис. 3. Распределение регионов по удельному весу расходов населения на покупку товаров и услуг, в процентах к общему объему денежных доходов в 2022 г. и в 2023 г.

Таблица 3

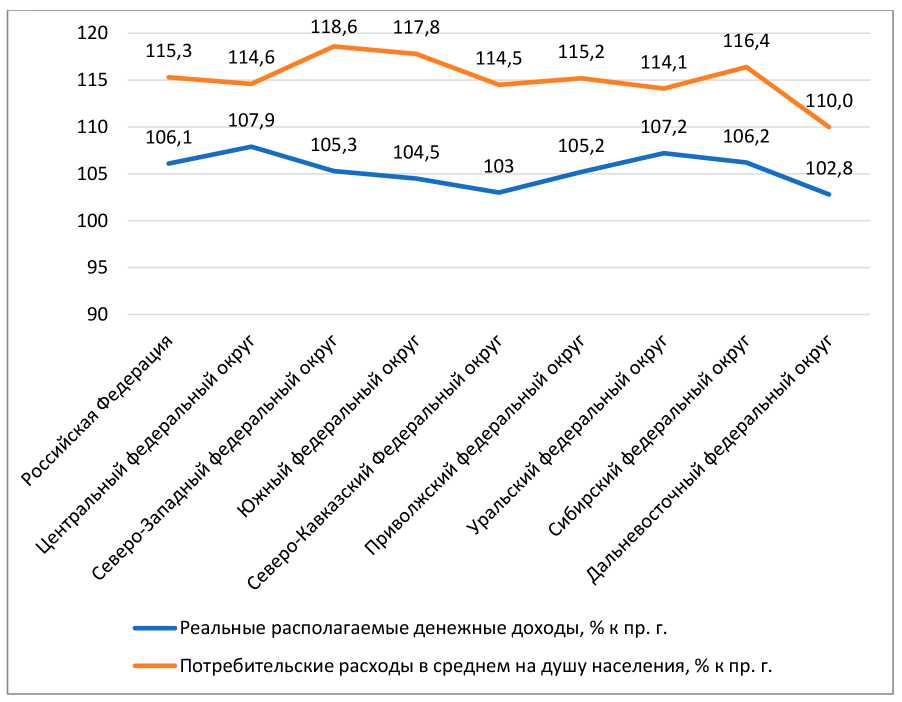

Распределение регионов по удельному весу прироста сбережений населения, в процентах к общему объему денежных доходов в 2022 г. и в 2023 г.

|

Прирост (+) /уменьшение (-) сбережений % к объему денежных доходов |

Число регионов |

|

|

2022 г. |

2023 г. |

|

|

Меньше 0 |

3 |

7 |

|

0-5 |

10 |

12 |

|

5-10 |

31 |

28 |

|

10-15 |

29 |

22 |

|

15-20 |

4 |

9 |

|

20-25 |

5 |

1 |

|

Свыше 25 |

5 |

8 |

|

Итого |

87 |

87 |

Примечание: расчеты автора.

Рис. 4. Распределение регионов по удельному весу прироста сбережений населения, в процентах к общему объему денежных доходов в 2022 г. и в 2023 г.

Распределение регионов России по удельному весу прироста сбережений населения, в процентах к общему объему денежных доходов в 2022 г. и 2023 г., также свидетельствует о снижении числа регионов, имеющих модальное значение доли прироста сбережений в пределах от 5 до 10 процентов на 3, увеличении числа регионов, которым не хватило средств на покупку товаров и услуг (число регионов с отрицательным приростом удельного веса сбережений увеличилось с 3 до 7), в большинстве регионах доля сбережений не превысила 10 процентов (табл. 3, рис. 4).

Наряду с увеличением стоимости потребительских расходов на товары и услуги, происходит их сужение в сторону продовольственных товаров. Так доля продовольственных товаров увеличилась с 36,97% в 2020 г. до 38,83% в 2025 г.

В 2024 г. удельный вес расходов на покупку товаров и услуг в составе денежных доходов по РФ в целом увеличился (в I кв. – до 83%, во II кв. – 78%, в III кв. – до 81%). Удельный вес прироста сбережений снизился (в I кв. – до 4%, во II кв. – 8%, в III кв. – до 4%).

Результаты исследования и их обсуждение

В 2022 г. население начало активно снимать деньги со вкладов и приобретать иностранную валюту (уже за I квартал 2022 г. размер наличных денег увеличился на 13, 2 % с 19 111,1 млрд руб. до 21 591,7 млрд руб.). В результате Центральный банк начал проводить политику сохранения сбереже- ний населения. В результате наибольший удельный вес направлений сбережений домашних хозяйств за 2022-2024 гг. составляли депозиты. За три года удельный вес депозитов в составе финансовых активов увеличился на 7,8% или в 1,8 раза. Этому способствовало установление Банком России высокой ключевой ставки, вследствие чего ставки по депозитам были также увеличены. Следует отметить существенное увеличение средств домашних хозяйств на депозитах банков-нерезидентов в 3,67 раза на 1.01.2025 г. по сравнению с 1.01.2022 г., что свидетельствует о снижении доверия российским банкам. Соответственно, удельный вес наличных денег снизился и составил на 1.01.2025 г. 14,6%, доля денежных средств на брокерских счетах также снижалась. Доля долговых ценных бумаг в структуре сбережений незначительная и составляла в среднем 2,8%.

Треть сбережений домашние хозяйства инвестируют в акции, как котируемые, так и некотируемые, а также в паи и акции инвестиционных фондов. За три года удельный вес акций в составе финансовых активов снизился на 5,8% из-за введения санкций на иностранные активы и перетекания средств в депозиты. Вложения в паи и акции инвестиционных фондов-нерезидентов увеличились за 2022-2024 гг. в три раза.

Наблюдалось постоянное сокращение удельного веса страховых и пенсионных резервов и пенсионных накоплений с 1.01.2022 г. до 1.01.2025 г. на 0,97% (табл. 4).

Таблица 4

Динамика удельного веса направлений сбережений, в процентах к общему объему финансовых активов сектора «Домашние хозяйства» в 2022-2025 гг. [7]

|

01.01.2022 |

01.01.2023 |

01.01.2024 |

01.01.2025 |

|

|

Финансовые активы – всего в том числе: |

100,00 |

100,00 |

100,00 |

100,00 |

|

Наличная валюта |

15,75 |

17,28 |

16,24 |

14,64 |

|

Депозиты |

31,55 |

34,19 |

35,32 |

39,31 |

|

Денежные средства на брокерских счетах |

0,80 |

0,47 |

0,36 |

0,24 |

|

Долговые ценные бумаги |

3,16 |

2,74 |

2,90 |

2,72 |

|

Займы |

0,86 |

0,66 |

0,70 |

0,69 |

|

Акции и прочие формы участия в капитале |

37,95 |

32,11 |

34,05 |

32,11 |

|

Страховые и пенсионные резервы и пенсионные накопления |

5,37 |

5,33 |

4,62 |

4,45 |

|

Дебиторская задолженность |

2,05 |

2,41 |

2,18 |

2,36 |

|

Средства на счетах эксроу |

2,50 |

3,22 |

3,63 |

3,49 |

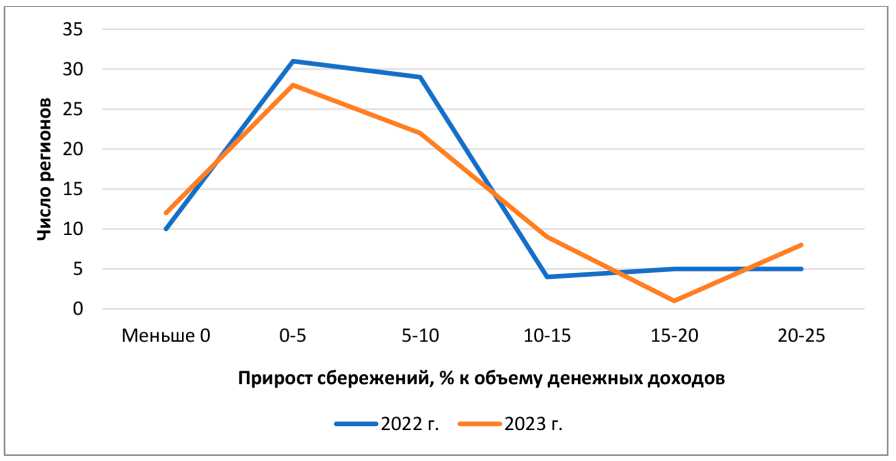

Рис. 5. Изменение финансовых обязательств сектора «Домашние хозяйства» по состоянию на 01.01.2025 г., в процентах к 01.01.2022 г. [6]

За период 2022-2025 гг. кредиты и займы сектора «Домашние хозяйства» в целом увеличились на 52,7 %, в том числе кредиты кредитных организаций выросли на 47,2 %, ипотечные кредиты – на 67,2%, автокредиты – на 106,8 %, потребительские ссуды – на 20,7 %, прочие кредиты – на 68,7 % (рис. 5).

На потребительскую и сберегательную активность влияют инфляционные ожидания домашних хозяйств. В I квартале 2025 г. индекс потребительской уверенности снизился и составил -11%, особенно низкое значение показателя (-14%) наблюдалось у лиц возраста от 50 лет и выше. Произошло снижение оценки граждан текущего личного благосостояния до -3% (в IV квартале 2022 г. данный показатель составил -2%), индекс изменения личного материального положения за год составил -9% и снизился по сравнению с IV кварталом 2022 г. на 2%. Большинство корреспондентов оценили текущее материальное положение как среднее – 71,5%, плохое – 15,2%, хорошее – 11,5%. Индексы благоприятности для крупных покупок и сбережений составили -22% и достигли минимальных значений. 30,9% опрошенных оценили благоприятность крупных покупок как «скорее неблагоприятные» против 11,4%, как «скорее благоприятные» Более половины опрошенных (53,9%) высказали мнение об ожидаемом значитель- ном повышении цен в течение года, 33,9% высказали мнение, что цены вырастут незначительно. Эти показатели также меньше значений предыдущих периодов.

Выводы

По результатам проведенного исследования на ухудшение материального положения домашних хозяйств указывают следующие причины:

– увеличение удельного веса потребительских расходов в общем объеме денежных доходов;

– снижение удельного веса сбережений в общем объеме денежных доходов;

– увеличение числа регионов, расходы которых превысили уровень доходов;

– сужение потребительских расходов, в том числе увеличение доли продовольственных товаров в их составе;

– увеличение задолженности по кредитам;

– снижение потребительской уверенности населения по всем показателям.

В условиях финансовой нестабильности, сложившийся в РФ, в результате геополитической ситуации и санкций, Центральному Банку с помощью повышения ключевой ставки и эмиссионной политики, удалось стабилизировать уровень цен, укрепить курс рубля, оказывая влияние на потребительский спрос и сохранение сбережений домашних хозяйств.