Оценка основных тенденций развития предприятий отечественного нефтепрома

Автор: Пименов С.В.

Журнал: Научный вестник Южного института менеджмента @vestnik-uim

Рубрика: Трибуна молодого ученого

Статья в выпуске: 2 (18), 2017 года.

Бесплатный доступ

Статья посвящена анализу основных финансово-экономических показателей деятельности предприятий нефтяного комплекса. С учетом того что предприятия нефтегазового сектора являются основными поставщиками налоговых доходов в бюджет России, тема весьма актуальна. Система налогообложения добычи нефти в последнее время претерпевает серьезные изменения в виде перехода от плоской, унифицированной ставки налога на добычу полезных ископаемых к сложной формуле, учитывающей конкретные условия добычи углеводородного сырья (налоговая реформа 2014 г). Кроме этого, для нефти выросли базовые ставки НДПИ и снижены экспортные пошлины на нефть. По большей части действующее налогообложение стало отягощающим, особенно для нефтедобывающих компаний, что противоречит выполнению задачи по стимулированию добычи и влечет за собой риски по снижению добычи и разработки новых месторождений. В дополнение к приведенным изменениям на законодательном уровне рассматривается вопрос о введение налога на финансовый результат или налога на дополнительный доход, который будет направлен на изъятие сверхдоходов этих компаний. В связи с этим, рассмотрены показатели добычи и переработки нефти, проблемы и перспективы нефтяных компаний в России. Проанализировано как отразилась не простая рыночная ситуация (рост курса доллара, увеличение ставки НДПИ, возможное введение новых налогов, снижение цен на нефть) на их финансовом состоянии.

Нефть, нефтепродукты, добыча и переработка нефти, налогообложение, экономическая эффективность, динамика цен и объемов добычи, налоговое администрирование, налог на добычу полезных ископаемых, налоговый маневр, таможенная пошлина

Короткий адрес: https://sciup.org/14338972

IDR: 14338972 | УДК: 336025

Текст научной статьи Оценка основных тенденций развития предприятий отечественного нефтепрома

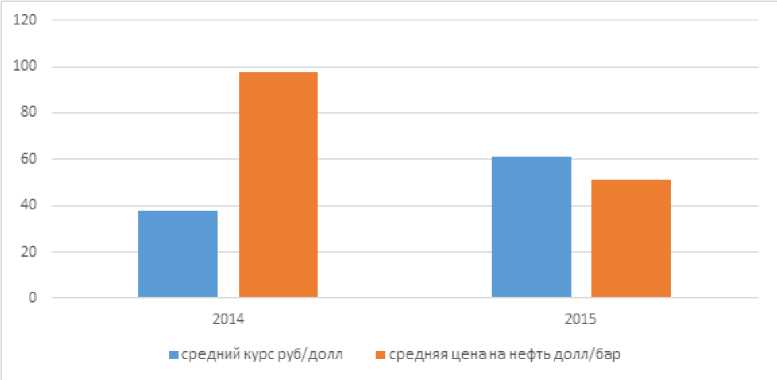

Основными отраслевыми показателями, характеризующими состояние добывающего сектора нефтяной отрасли как экспортноориентированной, является цена на нефть и курс доллара США, исходя из которых, определяются размер НДПИ и таможенной пошлины, а также объемы реализации нефти и нефтепродуктов как на внешнем, так и на внутреннем рынках.

За 2015 год мировые цены на нефть в среднем снизились на 47,8% по сравнению с прошлым годом. При этом в отчетном периоде прослеживается колебание средних мировых цен на нефть (минимальное значение – 36,24 $/барр. в декабре 2015 года, максимальное 63,07 $/барр. в мае 2016).

Мировые цены на нефть подвержены серьезным колебаниям, которые обусловлены уровнем мировой добычи нефти, прогнозом добычи нефти странами ОПЕК, политической ситуацией в мире, техногенными и природными катастрофами, финансово – экономическим состоянием крупнейших участников нефтяного рынка, инфляционными процессами, потребительскими свойствами товара, влиянием научно-технического прогресса.

Мировые и внутренние рыночные цены на нефтепродукты в первую очередь обусловлены мировым уровнем цен на нефть, уровнем спроса и предложения на рынке нефтепродуктов и уровнем конкуренции на различных рынках. При этом динамика цен на разные нефтепродукты различна. Кроме того, уровень мировых цен определяют прогнозы крупнейших ценовых агентств.

Динамика макроэкономических показателей (курс доллара США и цена на нефть), оказывающих определяющее воздействие на финансовые и налоговые показатели нефтяной отрасли за 2015 год по сравнению с аналогичным периодом прошлого года, отражена на рисунке 1.

Падение средней цены на нефть сорта Urals составило 46,7 долл./бар. или 48,5% (с 97,7 долл./ бар. за 2014 г. до 51,0 долл./бар. за 2015 г.) при росте среднего курса доллара на 23,4 руб./долл. или на 67,6% (с 37,6 руб./долл. за 2014 г. до 61,0 руб./долл. за 2015 г.). При этом в отчетном периоде по сравнению с прошлым годом наблюдалось отставание роста курсов иностранных валют (на 23,4 долл./руб. или в 1,6 раза) от падения цены на нефть (на 46,7

Рисунок 1. Динамика средней цены на нефть и курса доллара США к рублю в 2014-2015гг.

долл./барр. или в 1,9 раза) в абсолютном выражении.

За 2015 год наблюдалась тенденция изменения ежемесячного среднего курса доллара США в сторону роста на 67,6% по сравнению с аналогичным периодом прошлого года (с 37,6 до 61,0 руб./$). Так, средний курс доллара США достигал своего максимума в 69,68 руб. за долл. в декабре 2015 года и минимума в 50,59 руб. за долл. в мае [1, 8]. Тогда как, в аналогичном периоде 2014 года максимальное значение курса доллара составляло 55,54 руб./$ и минимальное – 33,46 руб./$.

Одновременно в анализируемом периоде 2015 года наблюдается увеличение расчетной ставки НДПИ на 8,5% (с 5 830,9 руб./тонну до 6 326,4 руб./ тонну) и снижение ставок таможенных пошлин на 67,2% (с 366,66 до 120,25 $/тонну). Рост расчетной ставки НДПИ на фоне снижения таможенной пошлины в связи с введением «налогового маневра» и роста среднего курса доллара США за 2015 год относительно аналогичного показателя 2014 года привели к росту средней чистой экспортной выручки (данный показатель равен стоимости тонны нефти за минусом таможенной пошлины и ставки НДПИ) администрируемых компаний на 25,2% (с 7 039,09 до 8 812,74 руб./тонну).

Следует отметить, что одним из основных показателей, влияющих на экономическую ситуацию в нефтяной отрасли, является баланс спроса и предложения нефти на мировом рынке (табл. 1).

В 2015 году наблюдался также рост объемов экспорта нефти (+21 млн. тонн) и нефтепродуктов (+7 млн. тонн) по сравнению с прошлым годом на фоне роста чистой экспортной стоимости нефти.

Рост объемов экспорта нефти и нефтепродуктов обусловлен развитием экспортного направления поставок в страны Дальнего зарубежья (по нефти: на 23 млн. тонн или на 11,6%, по нефтепродуктам: на 8 млн. тонн или на 5,2%). При этом добыча нефти по России и поставка нефти на переработку на российские НПЗ снизились на 0,2% и 2,5% соответственно (2015 год: добыча – 440,6 млн. тонн, поставка на переработку – 282,0 млн. тонн; 2014 год: добыча – 441,7 млн. тонн, поставка на переработку – 289,1 млн. тонн).

За 2015 год объем добычи нефти на территории Российской Федерации составил 440,6 млн. тонн, что на 0,2% меньше, чем за аналогичный период 2014 года [4, 42].

Объем добычи нефти по компаниям, входящим в состав холдингов, в отчетном периоде 2015 года составил 433,4 млн. тонн, что на 0,7% ниже уровня прошлого года (табл. 2).

Удельный вес объема добытой нефти компаниями, входящими в состав холдингов, в общем объеме добычи нефти по РФ за 2015 год составил 98,4%.

Прирост добычи нефти за период 2015 года наблюдается по холдингам: Татнефть – на 0,7 млн. тонн, Сургутнефтегаз – на 0,2 млн. тонн и Башнефть – на 0,1 млн. тонн.

При этом, по администрируемым компаниям произошло снижение добычи нефти на 3,2 млн. тонн или 0,7%, которое, в основном, приходится на нефтяные компании, входящие в состав таких холдингов как Роснефть, Лукойл, Газпром нефть и Русснефть, что приводит к замедлению темпов роста объемов добычи в целом по РФ.

Таблица 1

Динамика рынка нефти и нефтепродуктов по Российской Федерации за 2014/2015 гг. (по данным Минэнерго и ФТС России)

|

Показатели |

2014 |

2015 |

Отклонение |

Темп, % |

|

Добыча нефти РФ, млн.т . |

441,7 |

440,6 |

-1,1 |

99,8 |

|

Поступило на переработку, млн.тонн |

289,1 |

282 |

-7,1 |

97,5 |

|

Экспорт нефти, млн. тонн, |

223 |

244 |

21 |

109,4 |

|

в т.ч . |

||||

|

– в дальнее зарубежье |

199 |

222 |

23 |

11,.6 |

|

– в страны СНГ |

24 |

23 |

-1 |

95,8 |

|

Экспорт нефтепродуктов, млн.тонн , |

165 |

172 |

7 |

104.2 |

|

в т.ч . |

||||

|

– в дальнее зарубежье |

155 |

163 |

8 |

105,2 |

|

– в страны СНГ |

10 |

8 |

-2 |

80 |

Таблица 2

Объем добычи нефти за 2014 и 2015 годы по РФ и холдингам, администрируемым (млн. тонн)

|

Холдинги |

2014 |

2015 |

Отклонение |

|

|

2015 / 2014 |

||||

|

Абс. |

темп, % |

|||

|

Всего по РФ: |

441,7 |

440,6 |

-1,1 |

99,8 |

|

в т.ч . по администрируемым холдингам: |

436,6 |

433,4 |

-3,2 |

99,3 |

|

доля объемов добычи нефти в общем объеме |

98,8 |

98,4 |

||

|

Роснефть (с учетом холдинга ТНК) |

195,4 |

193,9 |

-1,6 |

99,2 |

|

Лукойл |

85,1 |

84,8 |

-0,4 |

99,5 |

|

Сургутнефтегаз |

61,4 |

61,7 |

0,2 |

100,4 |

|

Газпромнефть |

28,9 |

28,7 |

-0,2 |

99,4 |

|

Татнефть |

26,2 |

26,9 |

0,7 |

102,6 |

|

Башнефть |

16,6 |

16,7 |

0,1 |

100,7 |

|

Славнефть |

12,4 |

11,8 |

-0,6 |

95,4 |

|

Русснефть |

6,2 |

5,2 |

-1,0 |

84,2 |

|

Независимые компании |

4,3 |

3,8 |

-0,5 |

88,5 |

Снижение темпов роста связано с тем, что в настоящее время наблюдается истощение запасов зрелых месторождений (особенно месторождений Западной Сибири), что приводит к естественному падению добычи, поскольку большая часть российских месторождений была открыта и эксплуатируется с середины прошлого века.

Прирост объемов добычи нефти достигается только за счет разработки, освоения новых месторождений, их развития и внедрение новых методов бурения.

Наибольший прирост добычи пришелся на Восточную Сибирь, где были введены в эксплуатацию такие крупные месторождения как Северо-Талаканское и Алинское в Якутии (Сургутнефтегаз), Ошское, Инзырейское, Тобытское месторождения (ООО «Лукойл-Коми»), находящиеся на территории Ненецкого и Ямало-Ненецкого автономного округов, а также шельфовые месторождения Охотского моря (Роснефть) и др.

На сегодня в России действует 28 крупных нефтеперерабатывающих заводов (НПЗ), обеспечивающих до 98% переработки нефти. На мини – НПЗ перерабатывается 2% нефти [2, 152].

В целях повышения качества выпускаемого топлива в России, Правительство утвердило Технический регламент «О требованиях к автомобильному и авиационному бензину, дизельному и судовому топливу, топливу для реактивных двигателей и топочному мазуту» в соответствии с которым, в 2011 году было подписано четырехстороннее соглашение между 11 крупнейшими нефтегазовыми компаниями и госорганами о модернизации нефтеперерабатывающего комплекса России до 2020 года. В результате модернизации все произведенное на НПЗ топливо должно соответствовать стандартам Евро-5 [3, 40].

В соответствии с инвестиционными планами модернизации и ввода новых мощностей на НПЗ предусмотрены реконструкция и строительство 126 установок по переработке нефти, исполнение которых постоянно контролируется Правительством РФ.

В настоящее время, Лукойл, Газпром нефть и ТАИФ обратились в Федеральную антимонопольную службу (ФАС) с проектами внесения изменений в четырехсторонние соглашения о модернизации НПЗ. Тем самым, возможно сдвинется по срокам вся программа, утвержденная в четырехсторонних соглашениях.

С 1 января 2015 года Правительством РФ были снижены налоговые ставки акцизов на автомобильный бензин, дизельное топливо в среднем на 32,2% (табл. 3). При этом, наибольшее снижение ставки акцизов произошло по классам дизтоплива в среднем на 40,2% [1, 12].

Таблица 3

|

Ставки акцизов на нефтепродукты (рубли за тонну) |

2014 |

2015 |

2015/ 2014,% |

|

Среднее значение ставки по всем видам топлива |

8 030 |

7 027 |

87,5 |

|

в т.ч . по автомобильному бензину и дизельному топливу |

7 599 |

5 154 |

67,8 |

|

Бензин не соответствующий классу 3 или классу 4 или классу 5 |

11 110 |

7 300 |

65,7 |

|

Бензин класса 3 |

10 725 |

7 300 |

68,1 |

|

Отклонение (3 класс /2 класс) |

-385 |

0 |

|

|

Бензин класса 4 |

9 416 |

7 300 |

77,5 |

|

Отклонение (4 класс /3 класс) |

-1 309 |

0 |

|

|

Бензин класса 5 |

6 450 |

5 530 |

85,7 |

|

Отклонение (5 класс /4 класс) |

-2 966 |

-1 770 |

|

|

Среднее значение ставки по автомобильному бензину |

9 425 |

6 858 |

72,8 |

|

Дизельное топливо не соответствующее классу 3 или классу 4 или классу 5 |

6 446 |

3 450 |

53,5 |

|

Дизельное топливо класса 3 |

6 446 |

3 450 |

53,5 |

|

Отклонение (3 класс /2 класс) |

0 |

0 |

|

|

Дизельное топливо класса 4 |

5 427 |

3 450 |

63,6 |

|

Отклонение (4 класс /3 класс) |

-1 019 |

0 |

|

|

Дизельное топливо класса 5 |

4 767 |

3 450 |

72,4 |

|

Отклонение (5 класс /4 класс) |

-660 |

0 |

|

|

Среднее значение ставки по дизтопливу |

5 772 |

3 450 |

59,8 |

|

Масла |

8 260 |

6 500 |

78,7 |

|

Прямогонный бензин |

11 252 |

11 300 |

100,4 |

Таблица 4

|

Наименование холдинга |

2014 |

2015 |

Отклонение 2014-2015 |

|

|

Абс. |

темп, % |

|||

|

Всего переработано по России, в т. ч. |

289,1 |

282 |

-7,1 |

97,5 |

|

Итого по холдингам, состоящим на учете |

221,3 |

210 |

-11,3 |

94,9 |

|

доля объемов переработки нефти в общем объеме |

76,5 |

74,5 |

-2 |

97,3 |

|

Лукойл |

45,2 |

41,8 |

-3,4 |

92,5 |

|

Газпром нефть |

32,1 |

31,9 |

-0,2 |

99,5 |

|

Роснефть |

60,8 |

58,5 |

-2,3 |

96,2 |

|

Сургутнефтегаз |

19,3 |

18,7 |

-0,5 |

97,2 |

|

Башнефть |

21,7 |

19,2 |

-2,5 |

88,5 |

|

Славнефть |

15,3 |

15,3 |

0 |

99,7 |

|

ТАИФ |

8,4 |

8,4 |

0 |

100,2 |

|

Альянс |

4,4 |

4,2 |

-0,2 |

95,2 |

|

Независимые |

14,2 |

12 |

-2,2 |

84,3 |

Ставки акцизов на нефтепродукты за 2014-2015 гг.

Объем первичной переработки нефти в 2014-2015 гг. млн. тонн

Как показано в таблице 4, объемы первичной переработки нефти по России за 2015 год составили 282 млн. тонн, снизившись на 7,1 млн. тонн или на 2,5% относительно аналогичного периода прошлого года (2014 год – 289,1 млн. тонн).

Доля первичной переработки нефти по администрируемым холдингам в отчетном периоде снизилась с 76,5% до 74,5% от общего объема переработки нефти в целом по России, снизившись относительно аналогичного периода прошлого года на 2 п.п.

При этом наблюдается снижение объемов переработки нефти на 11 млн. тонн или 5%, которое приходится на НПЗ, входящие в состав таких Холдингов как Роснефть, Лукойл, Башнефть, Группа независимых компаний и Сургутнефтегаз, что связано с проведением модернизаций и реконструкций НПЗ в целях увеличения «глубины» переработки нефти и улучшения качества выработанных нефтепродуктов (это Туапсинский НПЗ (Роснефть), ООО «Лукойл-ПНОС», ООО «Лу-койл-НОРСИ» (Лукойл), ОАО «Газпром нефтехим Салават» (группа Независимых компаний), ООО «КИНЕФ» (Сургутнефтегаз), ОАО «Газпрмнефть – ОНПЗ» (Газпром нефть) и др.), а также с прово- димыми остановочными капитальными ремонтами (ООО «АНПЗ ВНК», ОАО «Саратовский НПЗ», ОАО «Сызранский НПЗ»).

В результате модернизаций и реконструкций НПЗ, по итогам 2015 года значительно снизилось производство низкокачественного бензина и дизельного топлива, при одновременном росте производства бензина и дизельного топлива 5 классов, соответствующих Евростандартам.

Одновременно с общим незначительным снижением объемов нефти переданных на переработку в целом по России в отчетном периоде (на 7,1 млн. тонн или на 2,5%) если взглянуть на таблицу 5, наблюдается снижение данного показателя на 5,1 млн. тонн или на 11,3%, что обусловлено тенденцией роста реализации нефти на экспорт на 21,5млн.тонн или на 9,6% (в т.ч. в Дальнее зарубежье на 22,6млн. тонн или на 11,4%).

За 2015 год наблюдается следующая динамика производства основных видов нефтепродуктов относительно прошлогодних объемов: рост объемов выработки автобензина на 4,8%; уменьшение объемов выработки: дизтоплива на 2,0%, мазута топочного на 9,3%, авиакеросина на 7,9% (табл. 6).

Таблица 5

Объемы производства основных видов нефтепродуктов за 2014-2015 гг. млн.тонн

|

Холдинги |

Автобензин |

Дизтопливо |

Мазут топочный |

Авиакеросин |

||||

|

2014 |

2015 |

2014 |

2015 |

2014 |

2015 |

2014 |

2015 |

|

|

Всего произведено по России |

35,6 |

39,8 |

72,3 |

76,6 |

74,7 |

72,0 |

11,0 |

10,1 |

|

в том числе |

||||||||

|

Итого по холдингам |

34,9 |

36,6 |

62,9 |

61,7 |

57,4 |

52,0 |

10,3 |

9,5 |

|

доля объемов переработки нефти в общем объеме |

98,1 |

92,0 |

87,1 |

80,6 |

76,9 |

72,3 |

93,8 |

93,6 |

|

Роснефть |

9,2 |

9,3 |

16,8 |

15,7 |

18,7 |

16,8 |

2,5 |

2,2 |

|

Башнефть |

4,7 |

4,5 |

7,5 |

7,3 |

3,2 |

2,7 |

0,2 |

0,1 |

|

Лукойл |

6,9 |

6,9 |

12,9 |

12,4 |

10,2 |

8,1 |

2,6 |

2,3 |

|

Сургутнеф-тегаз |

2,5 |

2,5 |

5,8 |

6,3 |

8,1 |

7,6 |

0,8 |

0,6 |

|

Газпромнефть |

7,0 |

7,6 |

8,4 |

8,9 |

4,2 |

5,0 |

2,3 |

2,4 |

|

Славнефть |

2,1 |

2,7 |

4,3 |

4,4 |

5,5 |

5,6 |

1,1 |

1,2 |

|

Независимые |

1,4 |

1,8 |

4,2 |

3,5 |

3,6 |

2,7 |

0,4 |

0,3 |

|

ТАИФ |

0,5 |

0,7 |

2,2 |

2,3 |

2,2 |

2,5 |

0 |

0,1 |

|

Альянс |

0,6 |

0,6 |

0,8 |

0,9 |

1,6 |

1,2 |

0,3 |

0,2 |

Таблица 6

Отклонение объемов производства основных видов нефтепродуктов по администрируемым холдингам за 2014-2015 гг. (млн.тонн)

|

Холдинги |

Отклонение (автобензин) |

Отклонение (дизтопливо) |

Отклонение (мазут топочный) |

Отклонение (авиакеросин) |

||||

|

Абс. |

Темп % |

Абс. |

Отн.% |

Абс. |

Отн.% |

Абс. |

Отн.% |

|

|

Роснефть |

0,1 |

100,9 |

-1,1 |

93,3 |

-2 |

89,5 |

-0,3 |

86,5 |

|

Башнефть |

-0,2 |

95,6 |

-0,1 |

98,2 |

-0,5 |

83,6 |

-0,1 |

47,4 |

|

Лукойл |

0 |

100,7 |

-0,5 |

95,9 |

-2,1 |

79,1 |

-0,3 |

87,4 |

|

Сургутнефтегаз |

0,1 |

102,2 |

0,5 |

108,4 |

-0,5 |

94,3 |

-0,1 |

86,5 |

|

Газпромнефть |

0,6 |

108,7 |

0,5 |

105,5 |

0,8 |

118 |

0,1 |

104,7 |

|

Славнефть |

0,6 |

129,2 |

0,1 |

101,2 |

0,1 |

101,3 |

0,1 |

107,8 |

|

Независимые |

0,4 |

124,6 |

-0,6 |

84,6 |

-0,9 |

74,1 |

-0,1 |

84 |

|

ТАИФ |

0,1 |

128,2 |

0,1 |

104 |

0,3 |

114,3 |

0 |

111,6 |

|

Альянс |

0 |

95,5 |

0,1 |

114,7 |

-0,5 |

71,3 |

-0,1 |

78,3 |

|

ИТОГО |

1,7 |

104,8 |

-1,2 |

98 |

-5,4 |

90,7 |

-0,8 |

92,1 |

При этом в целом по холдингам наблюдается незначительное снижение первичной переработки нефти за 2015 год по сравнению с аналогичным периодом 2014 года.

В течение 2013 года увеличилось число интернациональных альянсов, которые в дальнейшем планируют свою работу по сложным, но перспективным схемам. В число таких стратегических слияний входит покупка Китайской национальной нефтяной корпорацией доли в «Ямале СПГ», создание «Роснефтью» нового предприятия совместно с ExxonMobil и Eni для разработки месторождений в условиях крайнего севера, в частности, в Арктике.

По прогнозам аналитиков в 2017 году сохранятся тенденции и «Роснефть» совместно с «Лукойл» и «Газпром» так и останутся локомотивами активности в секторе, продолжая изыскивать возможность для увеличения цепочки создания стоимости [8, 92].

По причине увеличения расходов и налогового бремени крупные российские компании будут пытаться оптимизировать свои бизнес-портфели, распродавая непрофильные активы, не доказавшие свою перспективность. В течение нескольких последующих лет, возможно, сложится благоприятная ситуация для консолидации небольших активов в руках нескольких гигантов нефтегазовой отрасли.

Помимо трёх гигантов в секторе работает ряд относительно некрупных фирм.

Поскольку почти все прибыльные месторождения уже поделены между компаниями, игрокам рынка сложно расширить свою деятельность, не вытеснив с рынка более слабого [6, 27].

С 2018 года в России будет запущена новая система налогообложения нефтяной отрасли – в пилотном режиме вводится налог на добавленный доход (НДД) при одновременном снижении НДПИ и таможенной пошлины. По мнению экспертов, реформа подстегнет нефтяные компании к более эффективной разработке зрелых месторождений, но в краткосрочной перспективе осложнит налоговое администрирование [9].

Список литературы Оценка основных тенденций развития предприятий отечественного нефтепрома

- Артеменко Д.А., Овчар О.В. Разработка мер налогового стимулирования развития нефтяных кластеров как институциональной основы преодоления зависимости экономики от экспорта сырой нефти//Налоги и налогообложение. -2017. -№ 3. -С. 1-17.

- Надырова Г.Р. Влияние уровня налоговой нагрузки на эффективность компании в нефтяной отрасли по странам (в России, Канаде, Мексике, США и Норвегии)//Новая наука: современное состояние и пути развития. -2016. -№ 5-1. -С. 150-154.

- Любавский С.Л. Налогообложение ресурсов с изменяющейся доходностью//Налоговая политика и практика. -2011. -№ 2. -С. 38-45.

- Хорохорин А. Е. Стратегия развития современных нефтехимических комплексов, мировой опыт и возможности для России. -М.: Российский государственный университет нефти и газа им. И.М. Губкина, 2015. -178 с.

- Виноградова А.В. Институциональный механизм диффузии природной ренты и его особенности в нефтегазовом комплексе России//Журнал институциональных исследований. -2011. -Т. 3. -№ 2. -C. 98-103.

- Крюков В.А., Токарев А.Н., Шмат В.В. Возможности роста на основе нефтегазового сектора//Налоги. Инвестиции. Капитал. -2014. -№ 4. -С. 18-25.

- Понкратов В.В. Налогообложение добычи нефти в Росси: в ожидании налогового маневра//Налоги. Инвестиции. Капитал. -2014. -№ 4. -С. 101-118.

- Высоцкий В.И., Фельдман С.Л. Нефтегазовая промышленность мира. Справочно-информационный обзор ОАО «ВНИИЗАРУБЕЖНЕФТЕГАЗ». -2016. -98 с.

- Хашева З.М., Серпков Ю.В. Инновационные методы в налоговом администрировании//Экономика и предпринимательство. -2016. -№ 3-2 (68-2). -С. 195-199.