Оценка платежеспособности и ликвидности ДБ АО Home Credit Bank на основе динамического норматива

Автор: Сайлаубеков Н.Т., Жуманова Г.Д.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 1-2 (83), 2022 года.

Бесплатный доступ

В статье авторами проведен анализ и разработаны рекомендации по повышению платежеспособности и ликвидности банка второго уровня. При этом был использован системный и комплексный подход, основанный на построении нормативной матрицы показателей финансовой отчетности банка по блоку ликвидности и платежеспособности.

Ликвидность, платежеспособность, устойчивость, нормативная модель, факторный анализ

Короткий адрес: https://sciup.org/170192117

IDR: 170192117

Текст научной статьи Оценка платежеспособности и ликвидности ДБ АО Home Credit Bank на основе динамического норматива

Финансово-экономические показатели играют важную роль в таких процессах как анализ, оценка, планирование и управление деятельностью любого предприятия, в том числе и банков второго уровня. Но одним из наиболее важных показателей при оценке деятельности банков второго уровня являются показатели ликвидности и платежеспособности.

Ликвидность отражает финансовое состояние предприятия. Если этот показатель достаточно высокий, то это показывает, что активы предприятия могут быстро превращаться в денежные средства, и за счет этих средств предприятие погашает свои обязательства [1].

Ниже мы проведем анализ ликвидности и платежеспособности банка, используя динамическую модель. Объектом для исследования был выбран ДБ «АО Home Credit Bank», который является чешским банком, и входит в холдинговую компанию Home Credit N.V., специализирующейся в потребительском финансировании. Home Credit Bank в основном работает с физическими лицами, предоставляя населению услуги по выдаче кредитов, открытию депозитов, карт, выпуску облигаций и т. д. ДБ «АО Home Credit Bank» действует на территории Казахстана на протяжении 16 лет. За все время существования Банк добился определенных успехов:

-

- в 2016 году Банк опередил все банки Казахстана по темпам роста вкладов розничных клиентов;

-

- в 2016 году был удостоен премии HR-бренд Центральной Азии;

-

- в 2017 году внедрил новую систему по оплате кредита с любой точки мира, выпустил облигации на сумму 15 миллиардов тенге.

В 2018 году банком были внедрены новые подходы по управлению кредитными и депозитными договорами через мобильное приложение, вклады для физических лиц стали более выгодными. Тогда же Fitch Ratings повысил рейтинг ДБ «АО Home Credit Bank» до «ВВ-», прогноз «Стабильный» [2].

Результаты исследований.

Теперь перейдем к анализу и оценке ликвидности и платежеспособности данного банка, используя метод динамического норматива, который включает в себя четыре шага [3, 4]. Данный анализ проведен на основе статистического материала за период с 2018 года по 2020 год, взятого из [5].

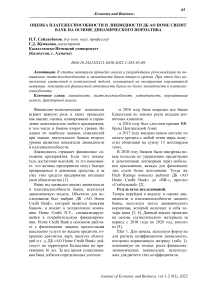

Шаг 1. Для начала, используя формулы для расчета коэффициентов ликвидности, построим нормативную матрицу (табл. 1), основанную на темпах роста финансовоэкономических показателей, используемых для расчета этих коэффициентов.

Таблица 1. Нормативная модель оценки финансового состояния предприятия по блоку показателей ликвидности и платежеспособности

|

Показатели |

ДСФВ к |

СбОбС |

КЗ к |

ДбЗ |

З |

ДА |

ТА |

П к |

Сумма |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

ДСФВ к |

0 |

1 |

1 |

0 |

1 |

1 |

1 |

1 |

6 |

|

СбОбС |

-1 |

0 |

1 |

0 |

1 |

1 |

1 |

1 |

6 |

|

КЗ к |

-1 |

-1 |

0 |

-1 |

0 |

0 |

0 |

1 |

4 |

|

ДбЗ |

0 |

0 |

1 |

0 |

0 |

0 |

0 |

1 |

2 |

|

ТМЗ |

-1 |

-1 |

0 |

0 |

0 |

0 |

0 |

0 |

2 |

|

ДА |

-1 |

-1 |

0 |

0 |

0 |

0 |

0 |

1 |

3 |

|

ТА |

-1 |

-1 |

0 |

0 |

0 |

0 |

0 |

1 |

3 |

|

П к |

-1 |

-1 |

-1 |

-1 |

0 |

-1 |

-1 |

0 |

6 |

|

32 |

|||||||||

Здесь:

ДСФВ к – денежные средства и краткосрочные финансовые вложения;

СбОбС – собственные оборотные средства;

КЗк – краткосрочная кредиторская задолженность;

ДбЗ – дебиторская задолженность;

ТМЗ – товарно-материальные запасы;

ДА – долгосрочные активы;

ТА – текущие активы;

Пк – краткосрочные пассивы.

Шаг 2. Далее, из исходных данных финансовой отчетности ДБ «АО Home Credit Bank», строим группу финансово-

экономических показателей ликвидности и платежеспособности, и рассчитываем темп роста этих показателей (табл. 2).

Таблица 2. Расчет темпов роста показателей (в миллионах тенге)

|

Показатели |

2018 |

2019 |

2020 |

Темп2019 |

Темп2020 |

Ранг(2019) |

Ранг(2020) |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

ДСФВк |

70260 |

65153 |

66108 |

0,9273 |

1,0146 |

6 |

5 |

|

СбОбС |

-59746 |

-59735 |

-32495 |

1,0002 |

1,8383 |

5 |

1 |

|

КЗк |

255699 |

235474 |

239983 |

0,921 |

1,0191 |

7 |

3 |

|

ДбЗ |

2254 |

2597 |

2084 |

1,1525 |

0,8022 |

4 |

8 |

|

ТМЗ |

287 |

408 |

583 |

1,4244 |

1,4284 |

1 |

2 |

|

ДА |

122675 |

141643 |

125605 |

1,1546 |

0,8868 |

3 |

7 |

|

ТА |

248718 |

297305 |

264077 |

1,1953 |

0,8882 |

2 |

6 |

|

Пк |

255698,6 |

235474 |

239983,4 |

0,921 |

1,019 |

6 |

4 |

Далее строим матрицы фактических соотношений за 2 года (табл. 3 и 4).

Таблица 3. Матрица фактических соотношений показателей по темпам роста для 2019

года

|

Показатели |

Факт. ранг |

5 |

8 |

7 |

4 |

1 |

3 |

2 |

6 |

|

ДСФВк |

5 |

0 |

-1 |

1 |

-1 |

-1 |

-1 |

-1 |

1 |

|

СбОбС |

8 |

1 |

0 |

1 |

-1 |

-1 |

-1 |

-1 |

1 |

|

КЗк |

7 |

-1 |

-1 |

0 |

-1 |

-1 |

-1 |

-1 |

-1 |

|

ДбЗ |

4 |

1 |

1 |

1 |

0 |

-1 |

-1 |

-1 |

1 |

|

ТМЗ |

1 |

1 |

1 |

1 |

1 |

0 |

1 |

1 |

1 |

|

ДА |

3 |

1 |

1 |

1 |

1 |

-1 |

0 |

-1 |

1 |

|

ТА |

2 |

1 |

1 |

1 |

1 |

-1 |

1 |

0 |

1 |

|

Пк |

6 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

0 |

Таблица 4. Матрица фактических соотношений показателей по темпам роста для 2020

года

|

Показатели |

Факт. ранг |

5 |

1 |

3 |

8 |

2 |

7 |

6 |

4 |

|

ДСФВк |

5 |

0 |

-1 |

-1 |

1 |

-1 |

1 |

1 |

-1 |

|

СбОбС |

1 |

1 |

0 |

1 |

1 |

1 |

1 |

1 |

1 |

|

КЗк |

3 |

1 |

-1 |

0 |

1 |

-1 |

1 |

1 |

-1 |

|

ДбЗ |

8 |

-1 |

-1 |

-1 |

0 |

-1 |

-1 |

-1 |

-1 |

|

ТМЗ |

2 |

1 |

-1 |

1 |

1 |

0 |

1 |

1 |

1 |

|

ДА |

7 |

-1 |

-1 |

-1 |

1 |

-1 |

0 |

-1 |

-1 |

|

ТА |

6 |

-1 |

-1 |

-1 |

1 |

-1 |

1 |

0 |

-1 |

|

Пк |

4 |

1 |

-1 |

-1 |

1 |

-1 |

1 |

1 |

0 |

Ниже приведены расчеты по матрице совпадений за период с 2019 года по 2020 годы (табл. 5 и 6).

Шаг 3. На данном шаге рассчитаем оценку финансово-экономической устойчивости анализируемого блока:

Y2019 = 17/32 =0,5313 (1)

Y2020 = 15/32 =0,4688 (2)

По полученным результатам (1)-(2), коэффициент финансовой устойчивости бан-

ка в 2019 году невысокий, а в 2020 году банк ухудшил свою оценку устойчивости.

Шаг 4. На данном шаге проводится факторный анализ, который отражает, какие именно факторы негативно воздействуют на финансово-экономическое состояние банка, т.е. определить основные проблемы по устойчивости банка. Проведенный факторный анализ в дальнейшем позволяет выработать рекомендации по решению этих проблем.

Таблица 5. Матрица совпадений в 2019 году

|

Показатели |

Номер |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

Сумма |

|

ДСФВ к |

1 |

0 |

0 |

1 |

0 |

0 |

0 |

0 |

1 |

2 |

|

СбОбС |

2 |

0 |

0 |

1 |

0 |

0 |

0 |

0 |

1 |

2 |

|

КЗ к |

3 |

1 |

1 |

0 |

1 |

0 |

0 |

0 |

0 |

3 |

|

ДбЗ |

4 |

0 |

0 |

1 |

0 |

0 |

0 |

0 |

1 |

2 |

|

ТМЗ |

5 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

ДА |

6 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

1 |

|

ТА |

7 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

1 |

|

П к |

8 |

1 |

1 |

1 |

1 |

0 |

1 |

1 |

0 |

6 |

|

17 |

||||||||||

Таблица 6. Матрица совпадений в 2020 году

|

Показатели |

Номер |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

Сумма |

|

ДСФВ к |

1 |

0 |

0 |

0 |

0 |

0 |

1 |

1 |

0 |

2 |

|

СбОбС |

2 |

0 |

0 |

1 |

0 |

1 |

1 |

1 |

1 |

5 |

|

КЗ к |

3 |

0 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

|

ДбЗ |

4 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

ТМЗ |

5 |

0 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

|

ДА |

6 |

1 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

2 |

|

ТА |

7 |

1 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

2 |

|

П к |

8 |

0 |

1 |

1 |

0 |

0 |

0 |

0 |

0 |

2 |

|

15 |

||||||||||

Таблица 7. Факторный анализ оценки устойчивости по ликвидности и платежеспособности

|

Показатели |

№ |

Совпадения |

Нарушения* |

Влияние на |

||||

|

прирост устойчивости |

значение устойчивости |

|||||||

|

2019 |

2020 |

2020 |

абсолют |

% |

абсолют |

% |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

ДСФВ к |

1 |

2 |

2 |

4 |

0 |

0 |

0,1250 |

23,53 |

|

СбОбС |

2 |

2 |

5 |

1 |

0,094 |

17,65 |

0,0313 |

5,88 |

|

КЗ к |

3 |

3 |

1 |

3 |

-0,063 |

-11,76 |

0,0938 |

17,65 |

|

ДбЗ |

4 |

2 |

0 |

2 |

-0,063 |

-11,76 |

0,0625 |

11,76 |

|

ТМЗ |

5 |

0 |

1 |

1 |

0,031 |

5,88 |

0,0313 |

5,88 |

|

ДА |

6 |

1 |

2 |

1 |

0,031 |

5,88 |

0,0313 |

5,88 |

|

ТА |

7 |

1 |

2 |

1 |

0,031 |

5,88 |

0,0313 |

5,88 |

|

П к |

8 |

6 |

2 |

4 |

-0,125 |

-23,53 |

0,1250 |

23,53 |

|

Итого |

17 |

15 |

17 |

-0,063 |

-11,76 |

0,5310 |

100 |

|

Примечание:

* Столбец «Нарушения» построен в Таблице 8

Таблица 8. Матрица нарушений эталонных соотношений показателей в 2020 году

|

Показатели |

Номер |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

Сумма |

|

ДСФВк |

1 |

0 |

1 |

1 |

0 |

1 |

0 |

0 |

1 |

4 |

|

СбОбС |

2 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

|

КЗ к |

3 |

1 |

0 |

0 |

1 |

0 |

0 |

0 |

1 |

3 |

|

ДбЗ |

4 |

0 |

0 |

1 |

0 |

0 |

0 |

0 |

1 |

2 |

|

ТМЗ |

5 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

|

ДА |

6 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

1 |

|

ТА |

7 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

1 |

|

П к |

8 |

1 |

0 |

0 |

1 |

0 |

1 |

1 |

0 |

4 |

|

17 |

Список литературы Оценка платежеспособности и ликвидности ДБ АО Home Credit Bank на основе динамического норматива

- Что такое ликвидность. - [Электронный ресурс]. - Режим доступа: https://secretmag.ru/slova/chto-takoe-likvidnost-obyasnyaem-prostymi-slovami.htm.

- Fitch повысил долгосрочный кредитный рейтинг Банка Хоум Кредит до уровня ВВ-. - [Электронный ресурс]. - Режим доступа: https://kursiv.kz/news/banki/2021-10/fitch-povysil-dolgosrochnyy-kreditnyy-reyting-banka-khoum-kredit-do-urovnya-vv.

- Сайлаубеков Н.Т Анализ, оценка и прогнозирование финансово-экономической деятельности предприятия на основе динамического норматива. Монография. - Алматы, 2011. - 218 с.

- Погостинская Н.Н., Погостинский Ю.А. Системный анализ финансовой отчетности. Учебное пособие. - Санкт-Петербург, 1999. - 94 с.

- EDN: TPDOFX

- Официальный сайт Казахстанской фондовой биржи. - [Электронный ресурс]. - Режим доступа: https://kase.kz/ru/Казахстанская.