Оценка платежеспособности предприятия на примере СПК «Новая жизнь»

Автор: Зарипова Э.Н., Шайхутдинова Н.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-2 (11), 2014 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/140107419

IDR: 140107419

Текст статьи Оценка платежеспособности предприятия на примере СПК «Новая жизнь»

В условиях рыночной экономики любое предприятие должно уделять вопросу финансов особое внимание. Чтобы управлять финансами эффективно, предприятию необходимо систематически проводить финансовый анализ. Цель финансового анализа - комплексное изучение финансового состояния организации и влияющих факторов, которое даст возможность прогнозировать уровень доходности капитала и выявлять возможности повышения эффективности ее функционирования.

Способность организации успешно функционировать и развиваться, сохранять равновесие активов и пассивов в изменяющейся внутренней и внешней предпринимательской среде, поддерживать платежеспособность и финансовую устойчивость свидетельствует о ее устойчивом финансовом состоянии, и наоборот.[1]

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности, под которой принято понимать способность предприятия рассчитываться по своим внешним обязательствам.

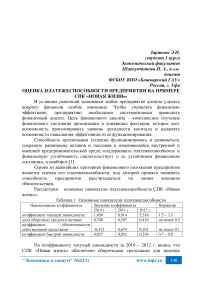

Рассмотрим основные показатели платежеспособности СПК «Новая жизнь».

Таблица 1 Основные показатели платежеспособности

|

Наименование коэффициента |

Значение коэффициента |

Норматив |

||

|

2010 г. |

2011 г. |

2012 г. |

||

|

коэффициент текущей ликвидности |

1,456 |

0,914 |

5,318 |

1.5 – 3.5 |

|

доля оборотных средств в активах |

0,708 |

0,597 |

0,416 |

не менее 0.5 |

|

коэффициент обеспеченности собственными средствами |

-0,412 |

0,674 |

0,291 |

не менее 0.1 |

|

коэффициент быстрой ликвидности |

0,027 |

0,051 |

0,236 |

0.7 – 0.8 |

По коэффициенту текущей ликвидности за 2010 – 2012 г. видно, что СПК «Новая жизнь» обеспечено оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств, т.к. так как К>2, уже к 2012 г. составил 5,318. Увеличение составило 3,862, что почти в четыре раза больше 2010 года.

Доля оборотных средств в активах, характеризующая относительную величину оборотного капитала предприятия, снизилась в 2012 году по сравнению с 2010 годом на 0,292, понижение уровня данного показателя в динамике при повышении доли краткосрочных обязательств, свидетельствует об ухудшении платежной способности организации.

Коэффициент обеспеченности собственными оборотными средствами показывает достаточность у организации собственных средств для финансирования текущей деятельности. В СПК «Новая жизнь» коэффициент обеспеченности в 2011 году увеличился по сравнению с 2010 годом на 0,262, однако в 2012 году прослеживается снижение на 0,383. Собственными оборотными средствами покрывались в 2012 году лишь 29,1% оборотных активов, хотя это значительно выше допустимых 10%.

Видно, что значение коэффициента быстрой ликвидности изменилось в 2012 году на 0,209 по сравнению с 2011 годом. Такая ситуация указывает на повышение платежеспособности предприятия и характеризуется увеличением краткосрочных обязательств.

Даже при условии своевременных расчетов с контрагентами, платежеспособность анализируемой организации низка. В этом случае организация может рассчитывать на получение кредитных средств под достаточно большой на невыгодных для себя условиях, либо возможен отказ.[2]

Основой стабильного состояния любого предприятия в рыночной экономике выступает его устойчивость, анализ которой нужно проводить систематически и углубленно. Финансовая устойчивость компании остается одной из важнейших характеристик финансово-экономического положения и связана со степенью его зависимости от основных кредиторов и инвесторов. Финансовая устойчивость компании предполагает, что ресурсы, которые вложены в хозяйственную деятельность, должны быть окупаемыми за счет денежных и прочих поступлений от ведения бизнеса, а полученная прибыль должна быть основой самофинансирование и автономности компании от внешних кредитных источников формирования ее активов.