Оценка рисков типового инвестиционного проекта с использованием метода имитационного моделирования Монте-Карло

Автор: Федосова М.Н., Корнев А.М.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-4 (11), 2014 года.

Бесплатный доступ

В статье рассматриваются и верифицируются на конкретных примерах в рамках регионального инвестиционного процесса аналитические возможности метода имитационного моделирования Монте-Карло. Показана методическая значимость данного метода для решения задачи управления рисками социально-ориентированных проектов.

Инвестиционный процесс региона, имитационное моделирование, метод монте-карло, инвестиционные риски

Короткий адрес: https://sciup.org/140108258

IDR: 140108258

Текст научной статьи Оценка рисков типового инвестиционного проекта с использованием метода имитационного моделирования Монте-Карло

В соответствии с императивами устойчивого социальноэкономического развития региона особую актуальность приобретает научно обоснованное управление инвестиционными проектами соответствующей направленности с использованием эффективных методов инвестиционного моделирования, позволяющих, в том числе идентифицировать, оценивать и управлять сопряженными с ними рисками. При этом с позиции системного подхода - необходимой методологической платформы инвестиционного моделирования, -как отмечается в работе [1], актуальную среду социальноориентированных проектов образуют элементы мезосистемы «регион», с которыми проект как система находится, реально или потенциально, в отношениях партнерства (в широком понимании), конфликта (конкуренции), или не взаимодействует. Поэтому можно выделить следующие задачи управления потенциалом инвестиционного проекта: сбор, подготовка и обработка внешней и внутренней информации; прогнозирование изменения внешних воздействий; выработка альтернатив; экспертный анализ; комплексный анализ с использованием аналитических и экспертных методов принятия решений; осуществление управляющих воздействий и контроль за их реализацией объектом управления. Последовательное решение перечисленных задач является основой эффективного управления региональными проектами социальной направленности.

Для подтверждения данного тезиса рассмотрим пример Ростовской области. Согласно положениям областной долгосрочной целевой программы «Создание благоприятных условий для привлечения инвестиций в Ростовскую область на 2012 – 2015 годы», сформирован перечень «100 губернаторских инвестиционных проектов», в число которых входит 63 крупных инвестиционных проекта с общим объемом инвестиций 376 млрд рублей, реализуемых в 30 муниципальных образованиях области. Эти проекты позволят создать в регионе около 37 тысяч рабочих мест [2]. Проект «Строительство завода по производству безалкогольных напитков PepsiCo площадью 60 тыс. кв. м.» компании PepsiCo находится в этом списке на 49 месте; его курирует Минсельхозпрод области. По предварительным данным завод создаст около 150 рабочих мест. Компания PepsiCo – второй по величине в мире и крупнейший в России производитель продуктов питания и напитков с годовым объемом продаж более 65 млрд. долларов. Одним из ключевых направлений бизнеса компании является Pepsi-Cola (газированные и негазированные напитки), Gatorade (спортивные и функциональные напитки) и Tropicana (соки). В России PepsiCo представлена более чем 40 предприятиями и около 25 тыс. сотрудниками. Инвестиции PepsiCo в экономику РФ составляют более 9 млрд. долларов [3]. Coca-Cola и PepsiCo -лидеры мирового рынка напитков, суммарная доля которых на рынке соков и газированных напитков в России составляет более 60%. На рисунке 1

приведены доли основных компаний-производителей безалкогольных напитков на российском рынке.

Рисунок 1 – Доли ключевых игроков на рынке безалкогольных напитков в стоимостном выражении (2011 г.) [4]

По итогам 2010 года четверть российского рынка безалкогольных напитков приходилась на долю компании Coca-Cola, на втором и третьем местах находились, соответственно, PepsiCo и «ВБД», которые уже во втором полугодии 2011 года объединились и сейчас лидирующие позиции на рынке занимает компания PepsiCo. Инвестиционный проект строительства завода в Ростовской области лишь укрепит достигнутое компанией положение, однако при условии обоснования его экономической и коммерческой эффективности.

Как известно, одним из самых популярных методов оценки экономической эффективности инвестиционных проектов является метод дисконтированных денежных потоков. Практическое применение данного метода показывает чувствительность параметров финансовой модели к изменениям, например, ставки дисконтирования или темпа роста денежных потоков. Как следствие, изменения в параметрах модели приводят к существенным колебаниям чистой приведенной стоимости проектов. Но этот метод не учитывает факторов неопределенности и риска, имманентно присущих проектам, особенно инновационной направленности. На рисунке 2 показана классификация существующих методов оценки стоимости инвестиционной привлекательности проекта в зависимости от наличия стратегических и рыночных рисков. Все виды риска можно условно разделить на две основные категории: дискретные и непрерывные (непрерывная неопределенность). К дискретным рискам можно отнести угрозы, связанные со стратегическими решениями. Непрерывные риски включают рыночные риски или риски колебания рыночных факторов (цена, процентные ставки, обменные курсы и т.д.).

|

Использование дерева принятия решений |

Оценка по методу реальных опционов |

|

Метод дисконтированных денежных потоков |

Метод Монте-Карло |

1 (шкал

Высокая

Непрерывная (в т.н. рыночная) неон peie/»en ноет ь

Рисунок 2 – Виды риска и методы оценки стоимости [5]

Метод Монте-Карло применим для оценки инвестиционных проектов или для планирования эффективности продаж; иными словами, это универсальный инструмент с множеством функций.

Оценка инвестиционных рисков рассматриваемого проекта выполнена с помощью специального программного обеспечения Crystal Ball, работающего на базе табличного процессора Excel, что позволяет выполнить имитационное моделирование инвестиционного проекта по методу Монте-Карло.

Финансовый анализ строительства и запуска завода проведен с использованием метода дисконтированных денежных потоков. Чистый денежный поток проекта составляет – 4 071 368 417,19 руб. Горизонт расчета составляет 5лет, два из которых отведены под строительство, год на пробный запуск всех мощностей, в течение которого будут произведены расчеты рентабельности проекта, и ещё два года – прогноз. Финансовая модель проекта приведена в таблице 1. Согласно прогнозам аналитиков, продажи произведенной продукции составят 150 000 000 литров в год при цене 30 руб. за литр. Ставка налога на прибыль равна 13%, ставка дисконтирования – 15%. Для составления модели начальная инвестиция на строительство объекта распределена по месяцам.

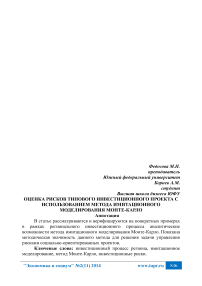

Основные параметры финансовой модели – объем продаж, материальные затраты, затраты на оплату труда, отчисления на социальные нужды, прочие затраты, а также распределенные инвестиции на строительство – моделируются как случайные переменные, имеющие вероятностное распределение. Анализ Монте-Карло предоставил необходимую информацию для оценки эффективности проекта и позволил выявить факторы, которые в наибольшей степени влияют на финансовые результаты проекта. Для моделирования объемов продаж используется равномерное распределение: между минимальной и максимальной границами находится наиболее вероятное значение выбранного параметра.

Рисунок 3 – Равномерное распределение для объема продаж в третий год проекта

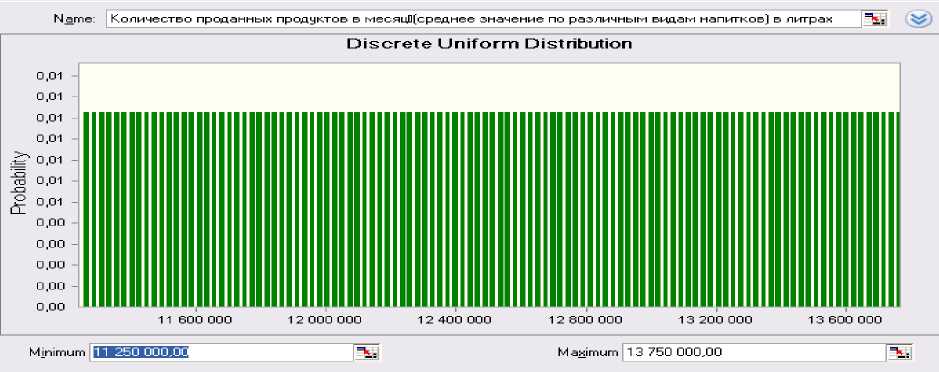

В отличие от цены, которая не колеблется и находится под контролем менеджеров компании, объем продаж зависит от неконтролируемых факторов. При построении модели программа выполняет 10 000 повторов, при каждом повторе генерируются новые значения для случайных переменных (параметров финансовой модели) и выполняется перерасчет прибыли проекта. Результаты анализа в виде гистограммы показаны на рисунке 4.

Таблица 1 – Финансовая модель проекта

|

Параметр |

Количество |

|

Количество проданных продуктов в месяц (среднее значение по различным видам напитков), в литрах |

12 500 000,00 |

|

Цена за один литр продукции, в рублях |

30,00 |

|

Материальные затраты (за вычетом стоимости возвратных отходов), в рублях |

36 683 000,00 |

|

Затраты на оплату труда, в рублях |

6 000 000,00 |

|

Отчисления на социальные нужды, в рублях |

990 000,00 |

|

Амортизация основных фондов, в рублях |

1 605 000,00 |

|

Прочие затраты, в рублях |

1 500 000,00 |

|

Начальная инвестиция на строительство распределенная, в рублях |

215 499 334,00 |

|

Прибыль или убытки в месяц |

98 068 719,42 |

Рисунок 4 – Результаты анализа Монте-Карло: распределение прибыли проект

Среднее значение прибыли проекта составляет 98 068 719,42 руб. в месяц. Анализ инвестиционного проекта по методу Монте-Карло показывает, что с момента окончания строительства и с учетом срока окупаемости 3 года, которые входят в прогнозируемые 5 лет, вероятность получения положительной прибыли равна 100%. При наиболее благоприятном стечении факторов прибыль проекта может превысить 148 млн. руб.

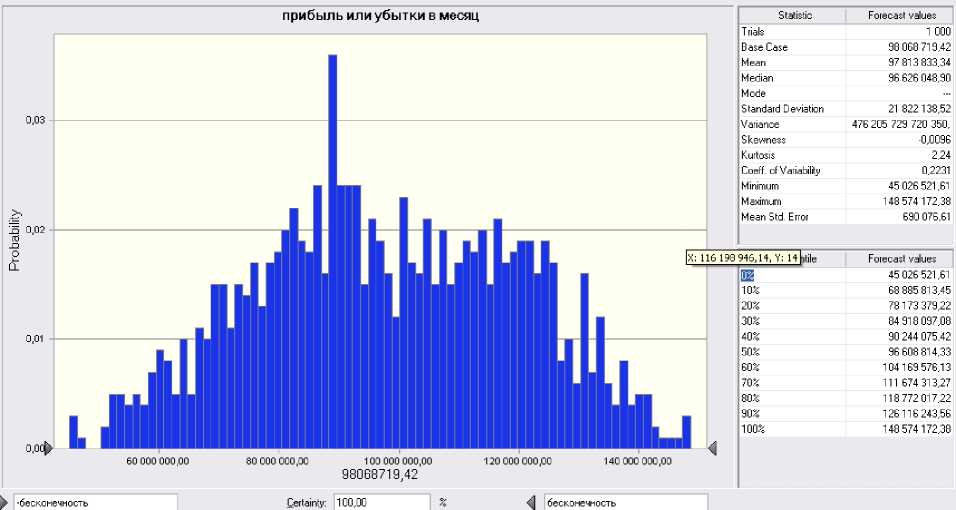

Анализ чувствительности позволил определить, что объем продаж и распределенные начальные инвестиции оказывают наибольшее влияние на прогнозируемую прибыль. Ключевым параметром является количество проданных продуктов, корреляция с прибылью которого составляет 0,8531. Влияние данного параметра на результат характерно для большинства видов бизнеса. Обычно возможности менеджмента компаний по управлению расходами незначительны, и основные усилия следует направлять на увеличение доходов.

Рисунок 6 – Корреляционные диаграммы

Таким образом, на основании данных, полученных с использованием предложенного программного комплекса, реализация инвестиционного проекта строительства и запуска нового завода безалкогольных напитков в Ростовской области достигает намеченной цели, имеет очевидные экономические эффекты в условиях риска и неопределенности.