Оценка системы управления кредитными рисками и обеспечения экономической безопасности в АО "Газэнергобанк"

Автор: Аверина К.С.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-1 (63), 2020 года.

Бесплатный доступ

Кредитный риск оказывает колоссальное влияние на деятельность банка. Поэтому немаловажным этапом в работе коммерческого банка занимает исследование по управлению кредитными рисками в коммерческом банке. Проведён анализ кредитного риска для выявить основных причин его возникновения. В данной статье затрагивается тема почему необходимо создавать резервы на возможные потери по ссудам и как это может повлиять на работу банка. В результате анализа выявлено как создание резервов оказало влияние на конечный результат деятельности коммерческого банка.

Кредитный риск, управление кредитными рисками, оценка кредитных рисков, резерв, кредит

Короткий адрес: https://sciup.org/170182675

IDR: 170182675 | DOI: 10.24411/2411-0450-2020-10366

Текст научной статьи Оценка системы управления кредитными рисками и обеспечения экономической безопасности в АО "Газэнергобанк"

Большую часть кредитного портфеля АО «Газэнергобанк» составляют инвестиционные кредиты, что объясняется специализацией банка и участие в приоритетном национальном проекте «Развитие АПК». Однако наиболее проблемными являются краткосрочные кредиты. Кроме того, согласно распоряжению головного офиса банка, «временно приостанавливается выдача долгосрочных кредитов региональными филиалами без согласования с кредитным подразделением головного офиса». По этим причинам наиболее актуальным в данный момент будет исследования той части методики АО «Газэнергобанк», которая касается анализа предприятия в целях принятия решения о выдаче краткосрочного кредита.

Проводя анализ кредитного риска, стоит отметить, что основной причиной, которая способствует проявлению кредитного риска является исполнение клиентами банка своих обязательств по полученным кредитам и числу выданных кредитов. Из-за того, что АО «Газэнергобанк» увеличивает число операций по кредитам, стоит сказать, что этот фактор можно считать основным, который оказывает большое влияние на степень кредитного риска. Стоит обратить внимание на размер создаваемых резервов на случай возникновения крупного убытка [1].

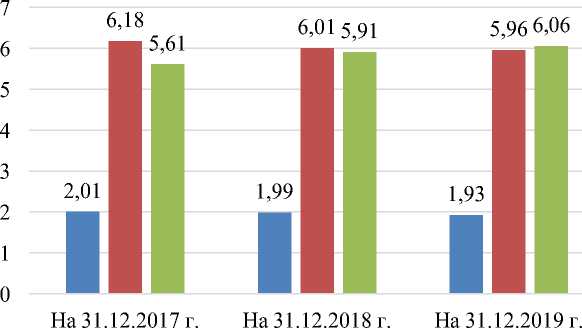

Необходимо отметить, что банку необходимо создавать резервы на возможные потери по ссудам. Можно наблюдать, что сумма резервов поддерживается тенденции увеличения, что можно увидеть на рисунке 1.

Рис. 1. Динамика суммы резервов на возможные потери по ссудам в АО «Газэнергобанк», тыс. руб.

Это свидетельствует о том, что уровень риска по количеству активов банка и количеству операций по кредиту растет. Тем самым данный факт доказывает, что на уровень кредитного риска огромное влияние оказывает количество проведенных кредитных операций. Мы видим, что за два года сумма воздаваемых резервов по ссудам увеличилась на 0,32% (с 5,70% на 31.12.2017 год до 6,02% на 31.12.2019 год). Динамика удельного веса резервов в общей сумме активов в разрезе разновидностей кредитов по группам заемщиков представлена на рисунке 2.

Рис. 2. Динамика удельного веса резервов в общей сумме активов в разрезе разновидностей кредитов по группам заемщиков, в %

-

■ Кредиты банков

-

■ Кредиты юридическим лицам

-

■ Кредиты физическим лицам

Как мы может отметить из рисунка 2, кредиты, которые выдает банк другим банка подвержены меньшему риску. Идентичную ситуацию можно проследить и среди кредитов, выданных юридическим лицам. Однако кредитные операции с физическими лица намного больше подвержены рискам. Таким образом, основополагающим обстоятельством, который влияет на степень уровня кредитного риска в АО «Газэнергобанк», является число выданных кредитов физическим лицам.

Аналогичную ситуацию можно проследить и по группам заемщиков на основании данных о динамике просроченной задолженности, которые отражены в таблице 1.

Таблица 1. Динамика просроченной ссудной задолженности как фактор рискованности кредитных операций банка

|

Показатели |

На 31.12.2017 г. |

На 31.12.2018 г. |

На 31.12.2019 г. |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Кредиты, выданные кредитным организациям |

5 315 |

0,76 |

64 |

0,01 |

12 410 |

1,84 |

|

Кредиты, выданные юридическим лицам |

442 218 |

63,13 |

567 974 |

60,98 |

331 275 |

49,06 |

|

Кредиты, выданные физиче ским лицам |

253 007 |

36,12 |

363 386 |

39,01 |

331 593 |

49,10 |

|

Общая сумма просроченной задолженности |

700 540 |

100,00 |

931 424 |

100,00 |

675 278 |

100,00 |

Как видно из таблицы 1, в сравнении данных за три года (2017-2019 годы) общая сумма просроченной задолженности имеет тенденцию к снижению. Можно сказать, что данный факт оказывает положительное влияние, это доказывает увеличение количества выданных кредитов за этот период выросла на 2,09%. Поводами таких изменений могут являться: переход на новейшую систему автоматизированного управления по работе взыскания проблемной задолженности с должников, наращивание масштабов процесса автоматизации. Тем не менее динамику ухудшает увеличение числа проблемных задолженностей по кредитам, которые были выданы физическим лицам. Увеличение просроченной задолженности по кредитам, которые были выданы физическим лицам, объясняется тем, что наблюдаются изменения в социально-экономической ситуации в Российской Федерации, растёт уровень безработицы и сокращаются доходы населения, в связи с кризисной ситуацией раньше население вовремя отвечали по своим обязательствам по погашению и кредитов, и процентов. Стоит обратить внимание на мероприятия проведенные для оценки клиента на кредитоспособность. Ошибки в данной системе могут привести к таким последствиям как: возникновению административных и судебных издержек, вероятности утери основной суммы долга, потраченное время, что в результате может привести к упущению выгоды и т.д. Следовательно, к мероприятиям по оценке кредитоспособности клиентов нужно относиться с большой ответственностью [3].

Таким образом, крайне важной причиной, которая оказывает воздействие на степень кредитного риска, является возможность и желание заемщиков отвечать по своим обязательствам перед кредитором.

В процессе оценки уровня кредитного риска по кредитным операциям и определение категории качества кредита банк должен определить размеры расчётного и создаваемого резервов. Необходимо точно рассчитать величину резерва, что поспособствует определить на основе профессионального мнения по каждому кредиту, выданному АО «Газэнергобанк» одну из пяти категорий качества, равносильный уровню кредитного риска.

Таблица 2. Оценка качества активов АО «Газэнергобанк» за 2017-2019 гг.

|

Показатель |

Пороговые значения |

2017 год |

2018 год |

2019 год |

|

К4 – отношение доходных активов к суммарным активам |

0,75-0,85 |

0,73 |

0,78 |

0,76 |

|

К5 – отношение доходных активов к платным пассивам |

≥1,0 |

1,13 |

1,15 |

1,02 |

|

К6 – отношение ссудной задолженности к совокупным обязательствам |

0,6-0,7 |

0,72 |

0,78 |

0,74 |

|

К7 – отношение ссудной задолженности к капиталу банка |

≤8,0 |

6,7 |

7,3 |

7,1 |

Представленные в таблице данные указывают на то, что центральное место в суммарных активах банка занимают работающие активы, их величина преобладает над величиной платных пассивов. Тем не менее коммерческий банк проводит агрессивную кредитную политику, что целиком и полностью отвечает направлениям стра- тегии развития и цели увеличить кредитный портфель.

Решение о классификации ссуды и формировании резерва принимается кредитным управлением АО «Газэнергобанк». Проведем анализ качества кредитного портфеля.

Таблица 3. Показатели качества ссуд, предоставляемых АО «Газэнергобанк» в 2017-

2019 гг., тыс. руб.

|

Годы |

Всего ссуд |

В том числе по категориям качества |

||||

|

I |

II |

III |

IV |

V |

||

|

2017 |

496 389 |

123 081 |

98 236 |

75 250 |

87 564 |

112 258 |

|

2018 |

515 023 |

128 369 |

99 021 |

79 965 |

72 036 |

135 632 |

|

2019 |

504 638 |

124 698 |

101 296 |

82 541 |

68 529 |

127 574 |

Данные таблицы указывают на то, что величина удельного веса по стандартным ссудам, которые относятся к первой и второй категориям качества составили: в 2017 г. – 44,6%, в 2018 г. – 44,2%, в 2019 г. – 44,8%. Это свидетельствует о том, что уровень этого показателя по банковскому сектору соответствует норме. Таким образом, качество кредитного портфеля стоит относить к удовлетворительному.

Таким образом, было рассмотрено финансовое состояние АО «Газэнергобанк»

следует отметить, что динамика за последние три года положительная. Это свидетельствует о том, что деятельность банка активно развивается, банк финансово устойчив и стабилен, так же была рассмотрена система управления кредитным риском и другими значимыми рисками, сделали вывод, что в целях повышения экономической безопасности банка необходима разработка мероприятий по снижению кредитных рисков.

Список литературы Оценка системы управления кредитными рисками и обеспечения экономической безопасности в АО "Газэнергобанк"

- Жариков В.В. Управление кредитными рисками: учебное пособие / В.В. Жариков, М.В. Жарикова, А.И. Евсейчев. - Тамбов: Изд-во Тамб. гос. техн. ун-та, 2018. - 244 с.

- Казимагомедов А.А. Кредитные риски коммерческого банка / А.А. Казимагомедов, Р.Р. Сурхаев. - М.: Перо, 2017. - 151 с.

- Лаврушина О.И. Банковские риски. - М.: Кнорус, 2017. - 67 с.