Оптимизация денежных потоков на предприятии отрасли машиностроения

Автор: Олимова З.Г., Абаева Н.П.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Современные технологии управления организацией

Статья в выпуске: 4-2 (23), 2016 года.

Бесплатный доступ

Статья посвящена оптимизации денежных потоков предприятия. Предлагается ряд мероприятий, которые позволят оптимизировать денежный поток.

Денежные потоки, модель у. баумоля, денежные средства

Короткий адрес: https://sciup.org/140119523

IDR: 140119523

Текст научной статьи Оптимизация денежных потоков на предприятии отрасли машиностроения

В процессе текущей деятельности каждая организация обладает некоторым остатком (большим или меньшим) денежных средств. Важнейшей задачей управления денежными потоками является оптимизация остатка денежных средств.

Вследствие финансово-хозяйственной деятельности предприятия машиностроения нуждаются в организации полной системы планирования, прогнозирования и контроля денежных потоков. Поэтому главная задача финансового менеджера оптимизировать этот поток как можно эффективнее.

Способ сопоставления динамических рядов используется для постоянного мониторинга синхронности формирования положительного и отрицательного денежного потока в разрезе отдельных интервалов, который необходим для управления денежными потоками (таблица 1).

Таблица 1 - Динамика денежных потоков, млн.руб.

|

Месяц |

Положительный денежный поток |

Отрицательный денежный поток |

Чистый денежный поток |

|

1 |

3717,3 |

3652,7 |

64,6 |

|

2 |

4084,8 |

3717,2 |

84,5 |

|

3 |

3346,5 |

3551,9 |

-15,2 |

|

4 |

3869,6 |

3758,1 |

74,7 |

|

5 |

3643,9 |

3562,1 |

64,4 |

|

6 |

3941,6 |

3795,6 |

-5,9 |

|

7 |

3508,9 |

3564,8 |

144,1 |

|

8 |

4047,3 |

3791,2 |

156,1 |

|

9 |

3459,8 |

3525,2 |

134,6 |

|

10 |

4589,5 |

3755,2 |

134,3 |

|

11 |

3554,7 |

3520,6 |

134,1 |

|

12 |

3174 |

3639,3 |

134,7 |

Приведенные данные наглядно показывают, в какие периоды у организации был излишек или недостаток денежных средств.

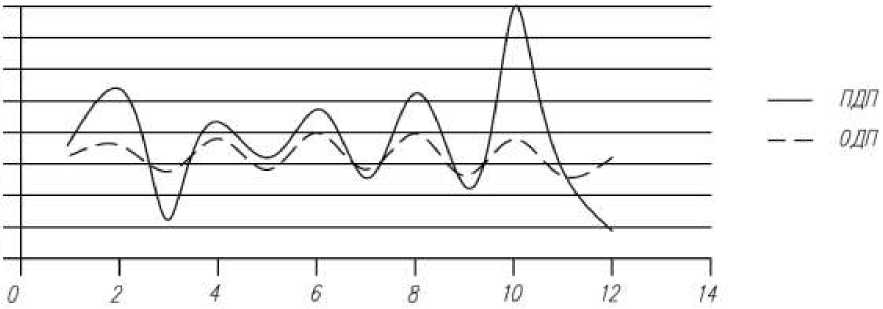

Графическая иллюстрация движения денежного потока представлена на рисунке 1

4200 4000 3800

3600 3400

3200 3000

Рисунок 1 – График синхронности денежных потоков

Как видно из рисунка 1, у предприятия наблюдается небольшой недостаток денежных средств в марте и июне, в остальные же месяцы имеется излишек.

Сбалансированность и синхронность денежных потоков определяются следующими показателями: среднее квадратичное отклонение (δ), коэффициент вариации (Кв), коэффициент корреляции (r) [1, с. 19].

Таблица 2 – Оценка степени сбалансированности и синхронности денежных потоков

|

Показатели |

ПДП |

ОДП |

|

Среднее квадратичное отклонение |

386,52 |

106,75 |

|

Коэффициент вариации |

0,1 |

0,03 |

|

Коэффициент корреляции |

0,73 |

|

Рассчитав данные показатели, мы получили среднее квадратичное отклонение равно (δ) 386,52 для положительного денежного потока и 106,75 – для отрицательного. Уровень коэффициента вариации (Кв) для положительного денежного потока равен 0,1, а для отрицательного – 0,03. В нашем случае изменчивость ряда считается низкой. Коэффициент корреляции

(0,73), свидетельствует о достаточной синхронизации денежных потоков по временным интервалам.

Существует несколько основных методов расчета оптимального остатка денежных средств – модель У. Баумоля, модель М. Миллера – Д. Орра.

Относительно простой и наиболее применяемой в отечественной практике является метод, предложенный У. Баумолем, который первым обратил внимание на схожесть движения запасов и денежных средств и доказал возможность использования похожих методов для обоснования их оптимальных остатков [2, с. 21]. При построении модели У. Баумоля учитываются несколько ограничений:

-

1. На данном отрезке времени потребность организации в денежных средствах постоянная, ее можно спрогнозировать.

-

2. Все поступающие средства от реализации продукции организация вкладывает в краткосрочные ценные бумаги. Как только остаток денежных средств падает до неприемлемо малого уровня, организация продает часть ценных бумаг.

-

3. Постоянными, а, следовательно, и планируемыми, считаются поступления и выплаты организации, что позволяет вычислить чистый денежный поток.

-

4. Поддается расчету уровень затрат, связанных с превращением ценных бумаг и других финансовых инструментов в наличные деньги, а также потери от упущенной выгоды в виде процентов за предполагаемые вложения свободных средств.

Таким образом, оптимальная величина остатка денежных средств зависит от суммы поступлений, обязательных платежей в данный период, реальной возможности их эффективных вложений в краткосрочные финансовые инвестиции, а также от размера затрат, связанных с переводом денежных средств в ценные бумаги. В связи с этим на практике различают два вида затрат:

-

– постоянные затраты, которые несет организация, превращая ценные бумаги и депозиты в наличные деньги;

-

– потери, вызванные нерациональным использованием свободных средств [3, с. 6].

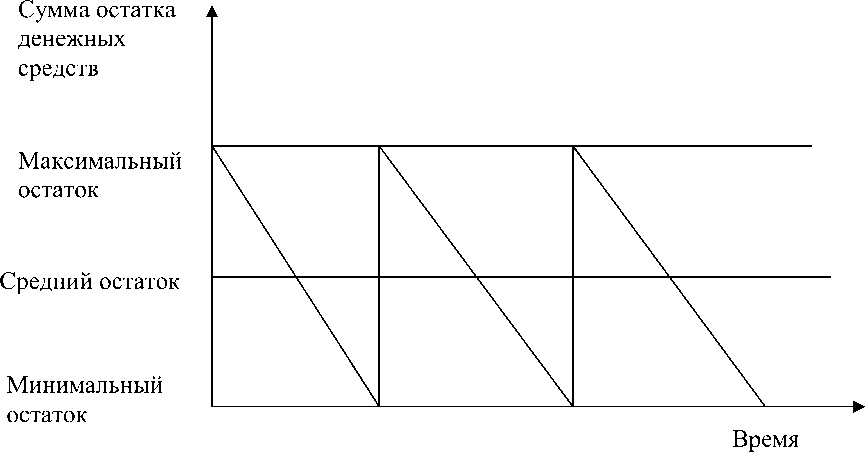

Модель У. Баумоля хорошо действует при ритмичном производстве и отгрузке продукции и представлена на рисунке 2.

Рисунок 2 – Управление оптимальным денежным потоком по модели У.

Баумоля

Величина денежных средств, полученная от перевода ценных бумаг в наличные деньги, рассчитывается по формуле 1:

2 x V x c

ДСМАКС = r , где ДСМАКС – верхний предел остатка денежных средств организации;

-

V – прогнозируемая потребность в денежных средствах за период (год, квартал, месяц);

-

с – единовременные расходы по конвертации денежных средств в ценные бумаги;

-

r – приемлемый и возможный для организации процентный доход по краткосрочным финансовым вложениям.

Средний размер денежных средств на расчетном счете рассчитывается по формуле 2:

ДС МАКС

ДССР = 2 . (2)

Рассчитаем верхний предел остатка денежных средств предприятия средний размер денежных средств на расчетном счете. Расходы организации представлены в таблице 2.

Таблица 2 – Расходы предприятия машиностроения

|

Показатели |

Значение показателя, млн. руб. |

|

Себестоимость продаж |

21270,1 |

|

Коммерческие расходы |

256,4 |

|

Управленческие расходы |

1161,9 |

|

Проценты к уплате |

561,1 |

|

Прочие расходы |

9101,1 |

|

Итого |

32350,6 |

Процентная ставка по ценным бумагам равна 8%, а затраты, связанные с каждой их реализацией, составляют 1000 тыс. руб. Тогда верхний предел остатка денежных средств данно го предприятия составит:

2x32350,6x1000

ДСМАКС = I ----^----= 899,3 млн. руб.

899,3

ДССР = 2 = 449,65 млн. руб.

Таким образом, верхний предел остатка денежных средств составляет 899,млн. руб., а средний размер денежных средств на расчетном счете – 449,65млн. руб.

Для того, чтобы увеличить остаток денежных средств, необходимо увеличить поступления от текущей деятельности. Это можно сделать за счет сдачи в аренду недвижимого имущества организации.

Предлагается сдать в аренду следующее недвижимое имущество:

-

1) «Корпус базы 31 цеха» (5000 кв.м)

-

2) Склад комплектации (3067 кв.м)

-

3) склад комфортабельных сидений (3062 кв.м.)

-

4) Административное здание (956 кв. м.)

-

5) Здание бытовых коммуникаций ЖДЦ (865 кв. м.)

Стоимость месячной аренды недвижимого имущества в среднем в Ульяновске составляет 300 руб. за кв. м. Рассчитаем стоимость аренды недвижимого имущества за год:

-

1) 5000 × 300 × 12 = 18 000 000 руб. = 18 000 тыс. руб.;

-

2) 3068 × 300 × 12 = 11 044 800 руб. = 1 044,8 тыс. руб.;

-

3) 3062 × 300 × 12 = 11 023 200 руб. = 11 023,2 тыс. руб.;

-

4) 956 × 300 × 12 = 3 442 000 руб. = 3 442 тыс. руб.;

-

5) 865 × 300 × 12 = 3 114 000 руб. = 3 114 тыс. руб.;

Общая сумма поступлений от арендных платежей составит 36624 тыс. руб. Тогда поступления от текущей деятельности составят: 31751622+ 36624= 31788246 тыс. руб. Сальдо денежных потоков от текущей деятельности составит: 31788246- 30097611= 1690635 тыс. руб. Сальдо денежных потоков за отчетный период составит: 1690635+1105034 = 2795669 тыс. руб. Остаток денежных средств на начало отчетного периода составит 2823348 тыс. руб. Остаток денежных средств на конец отчетного периода составит: 2823348 + 2795669 = 5619017 тыс. руб.

Сведем полученные данные в таблицу 10.

Таблица 10 – Движение денежных средств предприятия, млн. руб.

|

Показатели |

Факт |

План |

Изменение |

|

Поступления от текущей деятельности, всего, в т.ч.: |

31752 |

31788 |

36 |

|

от арендных платежей |

774 |

810 |

36 |

|

Сальдо денежных потоков от текущей 1654 1690 деятельности |

36 |

|

Сальдо денежных потоков за отчетный 1106 2796 период |

1690 |

|

Остаток денежных средств на начало 1716 2823 отчетного периода |

1107 |

|

Остаток денежных средств на конец 2823 5619 отчетного периода |

2796 |

Таким образом, за счет сдачи недвижимого имущества предприятия в аренду, остаток денежных средств на прогнозный период увеличится с 2823 млн. руб. до 5619 млн. руб..Благодаря данным мероприятием мы можем оптимизировать денежный поток предприятия.

Процесс формирования финансовой политики предприятия должен носить индивидуальных характер и базироваться на научно-обоснованных методиках, с учетом отраслевой принадлежности предприятия.

Список литературы Оптимизация денежных потоков на предприятии отрасли машиностроения

- Васильева, Н. С. К вопросу об управлении денежными потоками организации/Н. С. Васильева. «Экономика и менеджмент в современном мире: материалы научно-практической конференции». -Новосибирск. -2014. -с. 18-21.

- Кеменов, А.В. Особенности оптимизации денежных потоков компании в посткризисный период развития экономики/А.В. Кеменов//Валютное регулирование. Валютный контроль. -2012. -N 7. -с. 21-23.

- Панюкова, И.В. Управление денежными потоками/И.В. Панюкова//Вестник Таганрогского института управления и экономики. -2012. -№1. -с. 6-8.