Организация процесса оценки кредитоспособности заемщиков физических лиц (на примере ПАО "Сбербанк России")

Автор: Салтанова Л.О.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 12 (43), 2017 года.

Бесплатный доступ

Статья об организации процесса оценки кредитоспособности заемщиков физических лиц на примере ПАО «Сбербанк России».

Кредитоспособность, физические лица, задолженность

Короткий адрес: https://sciup.org/140235536

IDR: 140235536

Текст научной статьи Организация процесса оценки кредитоспособности заемщиков физических лиц (на примере ПАО "Сбербанк России")

Кредитоспособность заемщика в мировой практике банковской сферы фигурирует как один из основных объектов оценки при определении целесообразности предоставления кредита и форм кредитных отношений.

Основные цели и задачи анализа кредитоспособности заключаются в изучении способности заемщика и установленный срок и в полном объеме погасить задолженность по предоставленному кредиту, определении степени банковского риска, размера предоставленной ссуды, условий его предоставления.

Данное положение предполагает необходимость оценить не только платежеспособность клиента на определенную дату и его финансовую устойчивость на перспективу, но и проанализировать обстоятельства, которые препятствуют соблюдению графику погашения кредитной задолженности перед банком. Объективно проведенный анализ дает банку эффективно управлять ресурсами и достигать поставленных целей.

Ключевыми задачами оценки кредитоспособности потенциального заемщика считаются:

-

• исследование финансового положения заемщика;

-

• определение размера предоставляемого кредита;

-

• определение условий предоставления кредита;

-

• обозначение тенденций изменения кредитоспособности;

-

• предотвращение потерь кредитных ресурсов;

-

• установление результативного показателя кредитоспособности клиента с целью сравнения разных заемщиков.

Эффективная организация процесса оценки кредитоспособности физических лиц позволяет снизить уровень кредитных рисков ПАО «Сбербанк» и создать необходимые условия для качественного обслуживания клиентов банка, предъявляющих спрос на кредитные продукты.

Розничные кредиты занимают более 23% кредитного портфеля ПАО «Сбербанк». Приведем динамику кредитования физических лиц в ПАО «Сбербанк» в таблице 1.

Таблица 1 - Динамика кредитования физических лиц в ПАО «Сбербанк»

В миллионах рублей

|

Наименование |

2014 г. |

2015 г. |

уд. вес, % |

2016 г. |

уд. вес, % |

Отклонение (+,-) 2016 г. от 2015г. |

|

Ипотечные кредиты |

2 270 |

2 555 |

51,4% |

2 751 |

54,6% |

196 |

|

На потребительские цели, вкл. кредитные карты |

1 868 |

1 682 |

33,8% |

1 574 |

31,3% |

-108 |

|

Автокредиты |

170 |

142 |

2,85% |

120 |

2,38% |

-22 |

|

Кредитные карты и овердрафты |

539 |

587 |

11,8 |

587 |

11,6 |

0 |

|

Итого кредитов физическим лицам до вычета резервов на возможные потери |

4 847 |

4 966 |

100% |

5 032 |

100% |

66 |

Жилищное кредитование оставалось приоритетом Сбербанка в отчетном году. Всего за 2016 год Сбербанком было выдано 475 тыс. ипотечных кредитов на сумму 722 млрд рублей, что на 8,3 % превышает результат предыдущего года.

В 2016 году объем выданных Сбербанком потребительских кредитов на 53 % превысил результат 2015 года.

Решение вопроса о предоставлении ПАО «Сбербанк» кредита физическому лицу осуществляется на основании заявки потенциального заемщика. Для рассмотрения заявки ПАО «Сбербанк» запрашивает необходимые документы. У заемщика может быть запрошена или получена банком самостоятельно информация, хранящаяся в бюро кредитных историй.

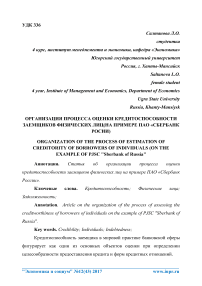

Организация процесса оценки кредитоспособности физических лиц в ПАО «Сбербанк» основана на базе автоматизированной системы «Кредитная фабрика». «Кредитная фабрика» ПАО «Сбербанк» - это автоматизированная система выдачи кредитов». Кредитная фабрика» - это на самом деле процесс предоставления кредитов физическим лицам, переведенный на промышленную основу. То есть на такую основу, которая позволяет выдавать кредиты клиенту ПАО «Сбербанк» быстро, на стандартных условиях и с существенно более высокой производительностью, чем это делалось ранее.

Организация процесса оценки кредитоспособности физических лиц в ПАО «Сбербанк» с помощью «Кредитная фабрика» идет по нескольким основным направлениям:

-

- во-первых, это проверка заемщика на минимальные требования, которым он должен соответствовать, что является условием предоставления продукта;

-

- во-вторых, на основании данных Федеральной миграционной службы осуществляется подтверждение соответствия личности и представленных документов;

-

- в-третьих, осуществляется подтверждение занятости и представленного уровня дохода на основании различных алгоритмов проверки, в том числе с использованием информации из внешних источников.

-

- в-четвертых, осуществляется проверка кредитной истории и платежной дисциплины клиента.

«Кредитная фабрика» ПАО «Сбербанк» позволила быстро и качественно обслуживать каждого соискателя, безошибочно принимать решения по кредитам. На конец 2015 года посредством данной системы было выдано 15 млн. займов.

Кредитование физических лиц осуществляется центральным аппаратом, филиалами (территориальными банками, отделениями) и дополнительными офисами ПАО «Сбербанк» в валюте Российской Федерации и иностранной валюте. В территориальном банке ведется единая база данных о заемщиках и предоставленных территориальным банком и отделениями, организационно подчиненными территориальному банку, кредитах по форме и в объемах, утвержденных Кредитным комитетом территориального банка. В выполнении операций по кредитованию физических лиц принимают участие подразделения ПАО «Сбербанк».

Этапы оценки кредитоспособности физического лица по системе «Кредитная фабрика» в ПАО «Сбербанк» представлены на рисунке 1.

Рисунок 1 - Этапы оценки кредитоспособности физического лица по системе «Кредитная фабрика» в ПАО «Сбербанк»

Первичная оценка осуществляется непосредственно в точке кредитным инспектором ПАО «Сбербанк». Заявка вводится в систему, дальше обработка происходит централизованно.

В ПАО «Сбербанк» реализуются следующие методики оценки кредитоспособности физических лиц:

-

- для жилищных кредитов внедрена скоринговая оценка кредитной истории клиентов - физических лиц на основании статистического подхода;

-

- технология Risk-Based-Pricing, применяемая к потребительским кредитам, распространена на новые сегменты: работников предприятий -участников зарплатных проектов, работающих пенсионеров, получающих доходы в ПАО «Сбербанк» и др.;

-

- по всем продуктам внедрены рейтинговые модели оценки благонадежности клиентов;

-

- по автокредитам и жилищным кредитам, кредитным картам внедрена интегральная скоринговая модель;

-

- по потребительским кредитам внедрены региональные скоринговые карты уровня риска за счет учета региональной специфики в профиле риска.

7. Наличие банковских счетов

только счета до востребования;

счета до востребования и сберегательный;

до востребования и другие счета;

только сберегательный

счет;

нет счетов;

нет ответов

30

50

40

30 0

0

30

8. Владение пластиковыми карточками

нет;

1 или более; нет ответа

0

30 0

30

9. Возраст заемщика

до 50 лет;

свыше 50 лет; нет ответа

5

25 0

5

10. Статус проживания

владелец квартиры/дома; приобретает квартиру/дом в рассрочку;

арендатор;

проживает с родителями;

нет ответа

50

40

15

10 5

50

11.Срок проживания по последнему адресу

до 1 года;

1-2 года;

2-4 года; более 4 лет; нет ответа

0

15

35

50 0

35

12. Срок работы на данном предприятии

до 1года;

1-2 года;

2-4 года; более 4 лет; пенсионер; безработный; нет ответа

5

20

50

70

70

5 0

50

Итого:

Выдача ссуды

Дополнительная оценка кредитоспособности Отказ в выдаче ссуды

более 300 200-299 менее 200

335

Скоринг представляет собой математическую (статистическую) модель, с помощью которой на базе кредитной истории уже имеющихся клиентов ПАО «Сбербанк» определяет, насколько велика вероятность, что тот или иной клиент вернет кредит в назначенный срок. Техника кредитного скоринга представляет собой оценку в баллах характеристик, позволяющих с достаточной достоверностью определить степень кредитного риска ПАО «Сбербанк». Наиболее значимыми для прогнозирования кредитного риска показателями в ПАО «Сбербанк» являются такие показатели, как: возраст, количество иждивенцев, профессия, доход, стоимость жилья и прочее.

Современные системы оценки построены на базе анализа кредитных историй заемщиков ПАО «Сбербанк», накопленных банком самостоятельно (анализ истории формирования кредитного портфеля банка) или полученных в бюро кредитных историй. На основании статистических данных ПАО «Сбербанк» формирует эталонные образцы идеальных заемщиков. Вся последующая оценка заемщиков ведется путем сравнения ответов анкетирования с характеристиками «идеального» клиента ПАО «Сбербанк».

Приведем пример скоринговой оценки физического лица. Птичкин А.С. сделал заявку на получение потребительского кредита без обеспечения на сумму 50000 руб. на срок 1 год, что представлено в таблице 2.

Таблица 2 - Скоринговая оценка физического лица (Птичкин А.С.) заявка на получение потребительского кредит без обеспечения в ПАО «Сбербанк»

|

Показатели |

Критериальный уровень баллов |

Фактический уровень баллов |

Баллы клиента |

|

1 |

2 |

3 |

4 |

|

1. Совокупный доход за 6 месяцев, руб. (дифференцированно по регионам) |

менее 60 000; 60 000-120 000; 120 000-240 000; 240 000- 480 000; более 480 000 |

5 15 30 45 60 |

30 |

|

2. Совокупный доход за 6 месяцев на одного члена семьи, руб. (дифференцированно по регионам) |

менее 60 000; 60 000-120 000; 120 000-240 000; 240 000- 480 000; более 480 000 |

5 15 30 45 60 |

15 |

|

3. Ежемесячный платеж в погашение ссуды, %. |

более 40; 30-40; 20-30; 10-20; менее 10 |

0 5 20 35 50 |

35 |

|

4. Долги потенциального заемщика (прочим кредитным институтам, налоговым органам) |

более 20% размера ссуды; менее 20 % размера ссуды. |

-20 -10 |

нет |

|

5. Период обслуживания в данном банке |

до 1 года; 1-2 года, 2-3 года; 3-5 лет; 5-10 лет; 10 и более лет; нет ответа; нет счета в данном банке |

0 5 10 25 40 50 0 0 |

25 |

|

6. История кредитных отношений |

любые нарушения в течении последних 3-х лет; нет сведений; нет нарушений |

-10 0 30 |

30 |

Как видим, на примере конкретного физического лица, при полученном результате в 335 баллов, ПАО «Сбербанк» может предоставить данному клиенту кредит.

Итак, можно подвести итоги, какие факторы влияют на оценку кредитоспособности физического лица в ПАО «Сбербанк» для получения потребительского кредита без обеспечения:

-

- совокупный доход физического лица за 6 месяцев;

-

- совокупный доход за 6 месяцев на одного члена семьи;

-

- финансовое положение заемщика (ежемесячные платежи по кредиту не должны превышать 30% от получаемого дохода заемщика);

-

- долги потенциального заемщика;

-

- наличие банковских счетов;

-

- возраст клиента;

-

- трудовой стаж.

Основные характеристики кредита от ПАО «Сбербанк» для Птичкина А.С. представлены в таблице 3.

Таблица 3 - Основные характеристики кредита от ПАО «Сбербанк» для Птичкина А.С. (потребительский кредит без обеспечения)

|

Наименование |

Характеристика |

|

Срок кредита |

12 мес. |

|

Сумма кредита |

50 000 руб. |

|

Ставка |

17,9% |

|

Ежемесячный платеж |

4 581,62 руб. |

|

Сумма переплаты |

4 979,45 руб. |

|

Начало выплат |

23 октября 2016 |

|

Окончание выплат |

23 сентября 2017 |

Можно сделать вывод, что оценка кредитоспособности физического лица в ПАО «Сбербанк» проводится на основе информации о способности клиента получать доход, достаточный для своевременного погашения кредита, о наличии у заемщика имущества, которое при необходимости может служить обеспечением выданного кредита, и т.д. Кроме того, анализируется рыночная конъюнктура, тенденции ее изменения, риски, которые испытывают банк и его клиент, и прочие факторы.

Список литературы Организация процесса оценки кредитоспособности заемщиков физических лиц (на примере ПАО "Сбербанк России")

- "Гражданский кодекс Российской Федерации (часть вторая)" от 26.01.1996 N 14-ФЗ (ред. от 28.03.2017)

- http://www.sberbank.com/ru/investor-relations/reports-and-publications/annual-reports -Официальный сайт ПАО «Сбербанк»