Основные аспекты оценки эффективности инвестиционного проекта предприятия

Автор: Матросов А.Н.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 6-1 (37), 2017 года.

Бесплатный доступ

В статье рассматриваются подходы к определению инвестиционного проекта различных авторов. Даны определения различных видов эффективности инвестиционного проекта. Рассматриваются методы оценки инвестиционных проектов для выбора более перспективных с учетом мирового опыта. Рассмотрены существующие модели оценки инвестиций, описаны результаты и их пути реализации.

Инвестиционный проект, методы оценки эффективности инвестиционных проектов, реализация инвестиционных проектов, коммерческая эффективность, мониторинг инвестиционной деятельности

Короткий адрес: https://sciup.org/140124134

IDR: 140124134

Текст научной статьи Основные аспекты оценки эффективности инвестиционного проекта предприятия

Под инвестиционным проектом понимается комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на достижение сформулированной цели и требующих для своей реализации осуществления инвестиций. Под инвестиционной программой понимается совокупность (обычно взаимосвязанных) инвестиционных проектов, ориентированных на достижение заданной общей цели [1].

Трактовка понятия инвестиционного проекта отечественными учеными достаточно неоднозначна, поэтому для раскрытия сущности понятия рассмотрим несколько из них. Н. В. Ширяева, А. В. Пострелова трактуют понятие инвестиционного проекта, как основного документа, определяющего необходимость осуществления реального инвестирования, в котором в общепринятой последовательности его разделов даются основные характеристики проекта и финансовые показатели, повязкам связанные с его реализацией [2]. В.Е.Леонтьев дает определение понятия инвестиционного проекта, как полного комплекта организационно-технических и финансовоэкономических документов и мероприятий, необходимых для достижения поставленной цели (развитие технико-экономической базы, начало изготовления продукции, осуществления новых методов или форм деятельности и т. др.) в условиях ограниченности имеющихся ресурсов с обязательным получением положительного экономического или социального эффекта [3]. Смоляк С. А. определяет, что инвестиционный проект - это пакет инвестиций и связанных с ними видов деятельности, которые характеризуются определенной целью (целями), решением проблемы достижения результатов, ограниченностью финансовых ресурсов и периода от начала до завершения проекта, наличием определенных внешних условий (институциональных, экономических, правовых), взаимосвязанность процессов вложения ресурсов (денежных, финансовых, интеллектуальных) и получения результатов [4] . К. В. Балдин, И. И. Передеряев, Р. С. Голов, в свою очередь, определяют, что инвестиционный проект - это инвестиционная акция, которая предусматривает вложение ресурсов в целях достижения определенного запланированного результата и представляет собой совокупность взаимосвязанных мероприятий, которые направлены на достижение задач при установленном ограниченном бюджете в течение определенного периода [5].

Для оценки инвестиционных возможностей предприятия, по мнению отечественных авторов [6], необходимо исследовать его кредитоспособность, которая представляет собой совокупность характеристик, позволяющих оценить инвестиционный потенциал предпринимательской структуры а также финансовое состояние [7] и состояние его основных производственных фондов [8].

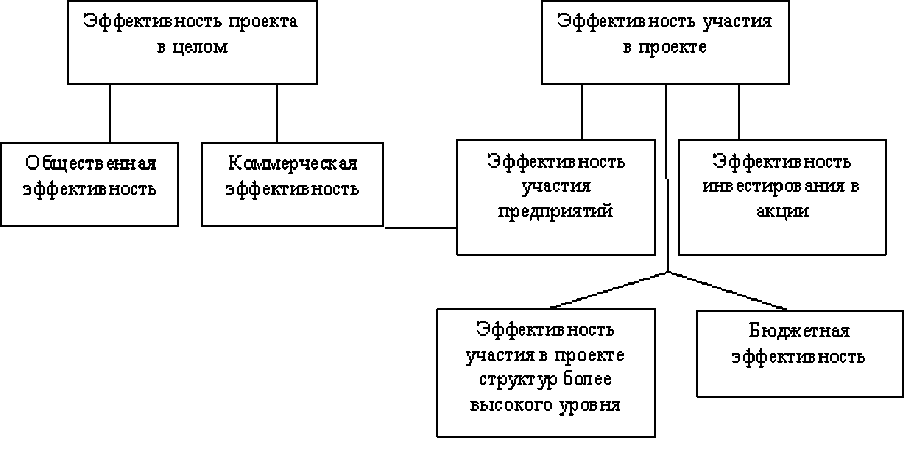

Наличие нескольких участников инвестиционного процесса предопределяет несовпадение их интересов, разное отношение к приоритетности различных вариантов проекта. Поступлениями и затратами этих субъектов определяются различные виды эффективности инвестиционного проекта с позиций каждого участника. При этом следует иметь в виду, что позиции участников проекта находят воплощение в исходной информации и формировании специфических потоков денежных средств для расчета показателей эффективности. Поэтому у них могут не совпадать результаты оценки, а следовательно, и решения об их участии в проекте. В настоящее время можно считать общепризнанным выделение следующих видов эффективности инвестиционных проектов (рисунок 1.1) [6].

Рисунок 1 - Виды эффективности инвестиционных проектов

Эффективность проекта в целом оценивается для презентации проекта и определения в связи с этим привлекательности проекта для потенциальных инвесторов.

Общественная эффективность характеризует социальноэкономические последствия осуществления проекта для общества в целом, т.е. она учитывает не только непосредственные результаты и затраты проекта, но и «внешние» по отношению к проекту затраты и результаты в смежных секторах экономики, экономические, социальные и иные внеэкономические эффекты. Общественную эффективность оценивают лишь для социально значимых инвестиционных проектов, затрагивающих интересы не одной страны, а нескольких [9].

Показатели общественной эффективности учитывают социальноэкономические последствия осуществления инвестиционных проектов для общества в целом, в том числе — как непосредственные результаты и затраты проекта, так и «внешние»: затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты. «Внешние» эффекты рекомендуется учитывать в количественной форме при наличии соответствующих нормативных и методических материалов. В отдельных случаях, когда эти эффекты весьма существенны, при отсутствии указанных документов допускается использование оценок независимых квалифицированных экспертов. Если «внешние» эффекты не допускают количественного учета, следует провести качественную оценку их влияния. Эти положения относятся также к расчетам региональной эффективности. Показатели общественной эффективности проекта характеризуют с экономической точки зрения технические, технологические и организационные проектные решения.

По проектам, где не нужно проведение экспертизы государственных органов управления, разработка показателей общественной эффективности не требуется.

Коммерческая эффективность проекта характеризует экономические последствия его осуществления для инициатора, исходя из весьма условного предположения, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами. Коммерческую эффективность иногда трактуют как эффективность проекта в целом. Считается, что коммерческая эффективность характеризует с экономической точки зрения технические, технологические и организационные проектные решения [9].

Коммерческая эффективность участия в проекте оценивается с целью выявления соответствия проекта коммерческим целям и интересам его участников. Коммерческая эффективность участия в проекте включает:

-

- коммерческую эффективность участия предприятий в проекте (эффективность инвестиционных проектов для предприятий-участников);

-

- коммерческую эффективность инвестирования в акции предприятия (эффективность для акционеров предприятий -участников инвестиционных проектов);

-

- коммерческую эффективность участия в проекте структур более высокого уровня по отношению к предприятиям -участникам инвестиционных проектов, в том числе:

-

- региональную и народнохозяйственную эффективность — для отдельных регионов и народного хозяйства РФ,

-

- отраслевую эффективность — для отдельных отраслей народного хозяйства, финансово-промышленных групп, объединений предприятий и холдинговых структур;

-

- бюджетную эффективность инвестиционных проектов (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

Наиболее значимым является определение эффективности участия в проекте. Ее определяют с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников. Эффективность участия оценивают, прежде всего, для предприятия проектоустроителя (или потенциальных акционеров). Этот вид эффективности называют также эффективностью для собственного (акционерного) капитала по проекту. Эффективность участия в проекте включает и такие виды, как эффективность участия в проекте структур более высокого уровня, бюджетная эффективность инвестиционного проекта. Из этого следует, что можно выделить следующие результаты, которые рассмотрим ниже.

Результаты реализации проектов могут оцениваться либо поодиночке, либо по нескольким критериям эффективности. Как правило, при оценке по нескольким критериям один из них является главным, а все остальные – вспомогательными, проводится анализ доступных предприятию внутренних и внешних инвестиционных ресурсов. С учетом этих ограничений осуществляется отбор проектов, суммарная эффективность с точки зрения выбранной системы критериев оценивается как максимальная.

Процесс формирования стратегического плана инвестиционной деятельности мы рассматриваем как сложное явление, имеет многоуровневую структуру. Для правильного понимания процессов, происходящих внутри данного явления, необходимо попытаться смоделировать закономерности, присущие ему, и на этой основе разработать модель принятия и реализации инвестиционного решения [10].

Определения инвестиционных проектов принятых к реализации в условиях ограниченных инвестиционных ресурсов инвестиционного решения - вызывает на практике наибольшие сложности. Это объясняется тем, что любое инвестиционное решение зачастую затрагивает интересы большого числа субъектов. Общеизвестно, что успешное осуществление инвестиционного решения возможно лишь при достижении баланса интересов всех причастных к этому решению сторон.

Именно этими обстоятельствами определяется особая важность и ответственность поиска и выбора инвестиционного решения. Следует отметить, что при разработке стратегии инвестиционной деятельности необходимо принять решение: об обязательных инвестициях; инвестициях, направленных на снижение затрат предприятия; инвестициях, направленных на расширение и обновление материальной базы предприятия, на приобретение финансовых активов (образование стратегических альянсов, поглощения предприятий). Кроме указанных направлений инвестиционной деятельности предприятий, особое место занимают инвестиции по освоению новых услуг и рынков, а также по приобретению нематериальных активов (франчайзинг) [11].

Поэтому для моделирования процесса принятия решений при разработке стратегического плана инвестиционной деятельности предприятий может быть использована имитационная модель, в которой объединяются математические и неформальные методы, то есть строгие способы формализованных моделей с мнениями экспертов.

Моделирование инвестиционной стратегии позволяет оценить влияние различных факторов инвестиционной среды на конечные результаты инвестиционной деятельности, проанализировать различные варианты вложения средств по комплексу показателей и сделать обоснованный выбор, который обеспечит развитие предприятия в конкурентной среде.

Таким образом, применяя моделирование инвестиционной стратегии на предприятиях, возможно, разработать реальный план привлечения и использования инвестиций, что позволит предприятию повысить конкурентоспособность.

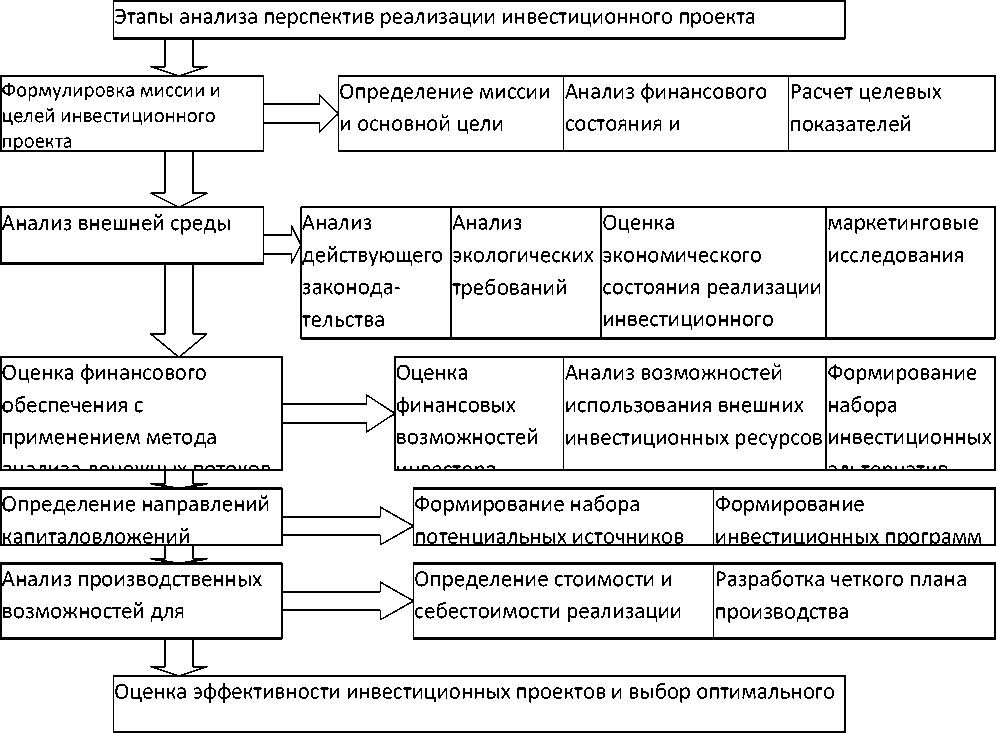

В обобщенном виде основные этапы анализа перспектив реализации инвестиционного проекта с учетом мирового опыта и метода Cash-low представлены на рисунке 2.

Рисунок 2 – Основные этапы анализа перспектив реализации инвестиционного проекта с учетом мирового опыта и метода Cash-low

Для принятия инвестиционного решения необходимо, прежде всего, подготовить необходимую информационную базу. Информация должна быть достоверной, сочетаемой в целостную систему мониторинга, что, соответственно, предполагает эффективную организацию процессов ее сбора, обработки, анализа и представления. Мониторинг позволяет установить эффективность инвестиционной деятельности, ее приоритетные направления, выявить существующие тенденции ее развития и наметить перспективные источники финансирования, учесть факторы привлечения инвестиций, разработать механизмы влияния на инвестиционные процессы и инструменты контроля за эффективностью использования инвестиционных ресурсов [12].

Система мониторинга инвестиционной деятельности предприятия рассматривается как система организации непрерывных процессов сбора, обработки, анализа и представления документированной информации, которая отражает основные показатели инвестиционной деятельности и существующие системы ее развития с целью информационного обеспечения управления инвестиционными процессами.

Таким образом, построение и функционирование системы мониторинга инвестиционной деятельности целесообразно осуществлять, опираясь на принципы: системного подхода, развития и адекватности; целостности системы мониторинга, научной обоснованности; комплексности; действенности; универсальности; иерархичности построения; плановости; цикличности; эффективности; удобства использования; направленности на обеспечение финансово-экономической выгоды с учетом социального и экологического эффектов.

Список литературы Основные аспекты оценки эффективности инвестиционного проекта предприятия

- Инвестиции: учебник/А. Ю. Андрианов, С. В. Валдайцев, П. В. Воробьев, Н. С. Воронова, С. Г. Горбушина, В. В. Ковалев; отв. ред. В. В. Ковалев . -2-е изд., перераб. и доп. -М.: Проспект, 2013. -584 с.

- Ширяева, Н.В. Инвестиционные стратегии: учебное пособие для студентов специальности 08010565 «Финансы и кредит» и направления 080100.62 «Экономика»/Н. В. Ширяева, А. В. Пострелова. -Ульяновск: УлГТУ, 2012. -138 с.

- Леонтьев В.Е. Инвестиции: учебник и практикум для академического бакалавриата/В.Е.Леонтьев, В.В.Бочаров, Н.П.Радковская. -М.: Издательство Юрайт, 2014. -455с.

- Смоляк С. А. Оценка эффективности инвестиционных проектов в условиях риска и неопределенности (теория ожидаемого эффекта). -М.: ЦЭМИ РАН, 2012.-143 с.

- Гайдадин А. Н. Создание алгоритма выбора финансового инструментария для инновационно-инвестиционного процесса /А. Н. Гайдадин//Молодой ученый. -2014. -№2. -С. 418-423.

- Ципес Г.Л. Проекты и управление проектами в современной компании: учебное пособие/Г. Л. Ципес, А. С. Товб. ─ М.: Олимп-Бизнес, 2013. ─ 480с.

- Даниловских Т.Е., Правиков О.В. Этапы разработки и инвестиционной стратегии модернизации рыбоперерабатывающих предприятий//Территория новых возможностей. Вестник Владивостокского государственного университета экономики и сервиса. 2009. № 2. С. 20.

- Даниловских Т.Е. Оценка эффективности использования основных производственных фондов предприятия, как основа разработки его производственной стратегии//Экономика и современный менеджмент: теория и практика. 2013. № 32. С. 100-106.

- Бариленко В.И. Комплексный анализ хозяйственной деятельности: учебник и практикум для академического бакалавриата/под ред. В.И. Бариленко. -М.: Издательство Юрайт, 2014. -455 с.

- Ефимова О.В. Финансовый анализ: современный инструментарий для принятия экономических решений: учебник.-2-е изд., стер. -М.: Омега-Л, 2012.-351с.

- Золотухина Е.Б., Шмыкова Г.Л. Моделирование инвестиционной стратегии на примере предприятия реального сектора//Современные проблемы науки и образования. -2015. -№ 2-1.; URL: http://www.science-education.ru/ru/article/view?id=20658

- Мурашкин Р.Н. Инвестиционная стратегия: Учебно-методическое пособие. -Нижний Новгород: Нижегородский госуниверситет, 2015.-111 с.